記者 杜萌

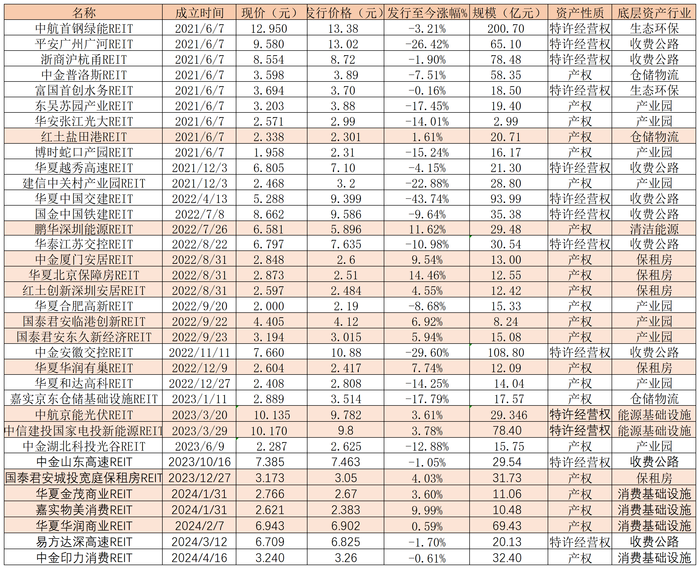

2021年5月17日,首批9只公募REITs產品獲批,隨后在6月7日成立,公募REITs正式面市。三年時間里,滬深兩市交易所陸續有36只公募REITs成功上市,涵蓋收費公路、產業園區、水務、倉儲物流、清潔能源、保障性租賃住房、消費基礎設施等多種資產類型,首發加擴募規模突破千億元大關。

截至2024年5月16日,我國上市公募REITs已達36只,首發和擴募合計發行規模達到了1248億元。繼首批4只公募REITs于去年順利擴募后,今年以來,我國公募REITs市場正初步形成“首發+擴募”雙輪驅動的格局。

二級市場表現回暖

今年以來,REIT項目在二級市場的表現快速回暖。中證REITs指數今年以來回報率為5.94%,近三個月來的回報率為10.22%。

截至5月16日收盤,相較發行價,目前共有14只REITs的盤中價格保持上漲。其中,華夏北京保障房REIT漲幅最好,今年新成立的嘉實物美消費REIT漲幅也接近10%。

在市場基本面穩定的前提下,多重因素共同提升了REITs的市場表現。

華夏基金表示,多因素助力公募REITs出現反彈:首先,經營業績改善。隨著2024年一季報報告的披露,部分項目經營數據穩定,可供分配金額完成情況優于預期,是二級市場表現的首要前提和重要基礎;其次,制度體系不斷優化。新“國九條”等政策催化下,為REITs市場提供了政策支持和發展方向,有利于鼓勵和增強長期持有投資邏輯,降低市場波動性,提升REITs長期配置價值; 第三,債市利率中樞下行,REITs作為高分紅資產的整體配置價值有望持續提升,也需要持續關注底層資產經營分化對二級市場的影響。

博時招商蛇口產業園REIT基金經理劉玄表示,證監會將REITs納入滬深港通,短期來看,一方面,該政策有利于提振境內外REITs市場投資信心,兩地REITs市場互動性有所增強;另一方面,債市利率中樞下行,“資產荒”下,非銀機構配置壓力仍大,REITs或成為以險資為主的長期資金的重要配置方向,市場供需關系改善。

Wind數據顯示,今年以來,FOF作為公募REITs增量資金持續入市,截至一季度末共持有公募REITs 4365萬元,持倉規模環比提升36.6%。

“首發+擴募”雙輪驅動

REITs項目儲備方面,交易所信息顯示,截至5月16日,目前還有建信建融家園租賃住房REIT、招商公路高速公路REIT等十多只REITs進入受理反饋問詢等階段,距離正式獲批指日可待。

另一方面,繼首批4只公募REITs于去年順利擴募后,今年以來,公募REITs市場正初步形成“首發+擴募”雙輪驅動的格局。日前,中航京能光伏REIT擴募申報被上交所受理,這是行業首單資產混裝的擴募項目,這意味著公募REITs將從單一資產擴募邁進混裝資產擴募的2.0時代。

“擴募對于基礎設施公募REITs的好處主要在于提升了資產的分散性,降低了集中性的風險,而無論是單一類型資產的區域分散性還是相似資產收入的分散性,對已上市基金來說都具有積極影響。”博時招商蛇口產業園REIT基金經理劉玄表示,公募REITs市場首發+擴募“兩條腿走路”才能更快、更穩健地發展。

華夏基金表示,REITs產品迎來市場機遇,第一,目前經營數據較好、現金流穩定的項目更容易獲得市場的青睞,同時已上市優質運營主體可以積極擴募,收購優質資產,優化投資組合,形成投融資良性循環;第二,運營管理信息透明化,做好投資者關系、常態化信息披露及合規管理有助于提振投資者信心;第三,利率中樞下行,具備穩健高分紅屬性的資產更容易獲得投資者的關注。