文|35斗

新式茶飲品牌還在拼血內卷打價格戰,背后的供應商公司已經開始排隊IPO了。

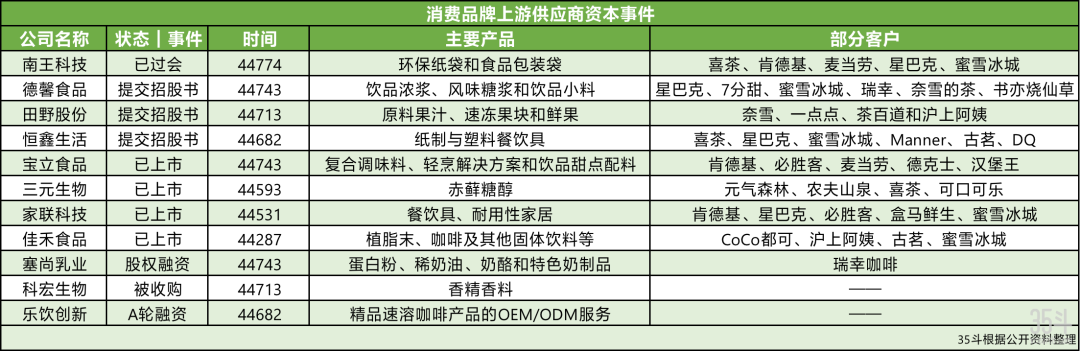

現下排隊IPO中的有為喜茶、星巴克提供杯子的南王環保科技和恒鑫生活、為奈雪提供果汁的田野股份等。此外,為肯德基麥當勞提供調料的寶立食品,為奶茶提供奶精的佳禾食品,為元氣森林提供赤蘚糖醇的三元生物已上市。

今年獲得融資的企業有西餐預制菜供應商花花食界、香精香料生產研發商科宏生物、啤酒原料供應商農墾麥芽、咖啡供應服務商樂飲創新、瑞幸咖啡供應商塞尚乳業等。

一些消費品牌企業也開始向上游延伸,比如喜茶、奈雪的茶、滬上阿姨等,通過包括但不限于自建供應鏈、加大投資上下游產業鏈等方式布局。

一個顯然的變化是,在消費品牌遇冷下,投資機構已經從偏激進的這種投資方式,轉向較穩健的投資方式。從下游消費品向中上游供應鏈布局成為一種自然而然的路徑,把控成本,供應鏈為王依然是一個樸素的真理。

但是,供應鏈企業發展并不如看上去那么順利。競爭雖沒有消費品牌卷,卻受限于下游市場發展的天花板。

新消費供應商們排隊IPO

在消費品牌內卷、投資遇冷、估值縮水的當下,上游的供應商反而備受資本青睞。

創業板上市委2022年8月10日公告,福建南王環保科技股份有限公司首發申請過會。南王科技主營業務為紙制品包裝的研發、生產和銷售,產品主要為環保紙袋和食品包裝袋兩類。其中,前者終端用戶包括安踏、優衣庫、耐克、阿迪達斯、無印良品、美團、喜茶、美心、來伊份、海底撈等消費品牌;后者終端客戶包括肯德基、麥當勞、星巴克、華萊士、蜜雪冰城、永和大王等餐飲品牌。

往前7月份,德馨食品披露首次公開發行股票招股說明書,擬于深交所上市。作為現制飲品配料供應商,德馨食品提供的主要產品分為三個系列:飲品濃漿、風味糖漿和飲品小料。其客戶包含諸多食品飲料連鎖品牌,包括百勝中國、麥當勞、星巴克、7分甜、蜜雪冰城、瑞幸咖啡、奈雪的茶、書亦燒仙草、呷哺呷哺、宜家、華萊士、阿華田、樂樂茶、海底撈、永和大王和三只松鼠等。

6月份,田野股份向北交所遞表,公司旗下產品包括原料果汁、速凍果塊和鮮果等。值得注意的是,在2019年之前新茶飲客戶在田野股份收入的占比僅為4.20%;在2020年,奈雪的茶成為田野股份的最大客戶,新茶飲客戶貢獻了24.44%的營收;到2021年,公司五大客戶中4個為新式茶飲,包括奈雪、一點點、茶百道和滬上阿姨,貢獻了56.49%的營業收入。

5月份,恒鑫生活提交招股書,擬于深交所創業板上市。恒鑫生活主營業務為以原紙、PLA粒子、傳統塑料粒子等原材料,研發、生產和銷售紙制與塑料餐飲具。客戶包括瑞幸咖啡、史泰博、亞馬遜、喜茶、星巴克、益禾堂、麥當勞、德克士、蜜雪冰城、Manner咖啡、漢堡王、Coco都可茶飲、古茗、DQ等國內外企業。趁著客戶的火熱,恒鑫生活在2021年一共賣出了21億個紙質和塑料杯,一年進賬7.19億元。

除了新式茶飲供應商準備IPO,一些食品消費品牌背后供應商已經完成上市。

今年7月份,寶立食品在上交所主板掛牌上市,寶立食品的主營業務為食品調味料的研發、生產和銷售,主要產品包括復合調味料、輕烹解決方案和飲品甜點配料等,客戶包括肯德基、必勝客、麥當勞、德克士、漢堡王、達美樂等。

2月份,山東三元生物科技股份有限公司在深交所上市。三元股份專注于工業化生產赤蘚糖醇產品,赤蘚糖醇是代糖的一種,用作食品飲料中的填充型甜味劑。招股書顯示,元氣森林、農夫山泉、喜茶、可口可樂等均是公司客戶。

更早一點,還有給CoCo都可、滬上阿姨、古茗、益禾堂、蜜雪冰城等提供奶精的佳禾食品敲鐘;為西斯科、肯德基、星巴克、必勝客、好市多、盒馬鮮生、小肥羊、吉野家、蜜雪冰城、大潤發、麥德龍、歐尚等企業提供餐飲具、耐用性家居用的家聯科技深交所上市。

往上游走,供應鏈為王

供應商企業排隊IPO,在流量紅利失去的當下,供應鏈重要性凸顯。

和智投資副總監歐陽緯清表示,線上流量變遷速度非常快,且越來越碎片化,C端品牌按照原來燒錢式的打法,復購率低,難以為繼。加之疫情下人們消費疲軟,需求下降明顯,可以觀察到最近一兩年以來,傳統C端線上品牌業績并不太好,增速放緩。

以新式茶飲為例,業績難言好看。近期奈雪的茶披露上半年財務數據,經調整凈虧損達上億元,并且上半年中只有6月實現盈利。關于虧損的原因,奈雪的茶在公告中指出,除去疫情影響外,門店擴張帶來門店人力、租金等相對固定成本的增加,進一步導致了虧損。同時,由于外匯匯率的影響,奈雪的茶上半年未變現虧損凈額約2440萬元。

C端消費品牌業績下滑,上市預期又被拉長,資本把關注重心放到了品牌背后的上游供應方向。

7月份,瑞幸咖啡供應商塞尚乳業獲得股權融資,香精香料生產研發商科宏生物被收購;6月份,啤酒原料供應商農墾麥芽獲得股權投資;5月份,咖啡供應服務商樂飲創新獲得了近5000萬元的A輪融資,由盛景嘉城領投。

有相關媒體統計,過去的2021年,供應鏈/原料企業約完成融資27輪,總金額為22.71億元。僅2022年上半年,新消費領域發生的投融資事件約329起。其中,與供應鏈相關的融資近30起,億元融資項目占比不少。

一個值得分享的案例是,光大控股消費基金在2021年正式提出聚焦食品全產業鏈的投資定位,稱“抓住不確定性中的確定性”。其董事總經理呂志超對外分享,從投資價值看,食品產業鏈條長、痛點多,解決每一個痛點都能創造巨大的社會價值。且食品全產業鏈屬于核心民生,受經濟周期波動影響較小,行業政策也不具有敏感性,因此可持續性更高、可預見性更強。

企業自身也有意識向上游布局,自建供應鏈,加大投資上下游產業鏈,意圖降低成本,提升競爭力。

今年6月,喜茶入股焙炒咖啡服務商“少數派咖啡”,持股12%;2021年12月,古茗茶飲參與投資了會員制產地直供乳品品牌認養一頭牛的B輪融資;田野股份背后資方包括奈雪的茶、滬上阿姨等;以加盟見長的蜜雪冰城,很早重視核心原料的自產,在國內打通了較為完善的供應鏈體系,涵蓋原料、配送、倉儲等。

“供應鏈為王是一個樸素的真理,只有你對成本的把控力度越來越強,提升產品的盈利空間,企業才會越來越有機會。”歐陽緯清稱。

避不開的供應鏈波動

喜茶、奈雪的茶拼血內卷,提供原料、配料、包裝的上游供應商似乎置身事外,并迎來高速發展的機會。但是,供應鏈企業作為連接上游農產品供應和下游C端品牌經營的關鍵節點,上下游變化帶來的沖擊同樣不容忽視。

上游風險主要來自原材料價格上漲和供應出現風險變動。

任何一款原材料漲價,都會導致利潤下滑。恒鑫生活產品所需的主要原料為原紙和PLA粒子,目前國內原紙行業產能供應較為充分,但原紙價格受紙漿價格、供求關系變化等因素影響較大,2021年紙漿價格上漲導致原紙價格上升,在一定程度上影響了恒鑫生活盈利能力。恒鑫生活毛利在逐年降低,2021年變化尤其明顯。2019年至2021年,恒鑫生活主營業務收入分別為5.31億元、4.15億元、6.96億元,毛利率分別為41.85%、40.65%和36.17%。

沙利文《中國新茶飲供應鏈白皮書2022》指出,新茶飲水果成本占整體原材料成本比例為20%—25%。而田野股份所需的原材料主要是熱帶果蔬,其種植、生產、采摘不僅受氣候條件、病蟲災害影響,還受周期性、季節性、地域性和其他一些偶然因素的影響。一旦公司生產所需原材料產地受到上述因素影響,將導致原材料無法供貨。且田野股份產品結構涵蓋四十余種果蔬原料,某一品種或區域的原材料受影響,都會對公司經營造成不利影響。

下游發展則受限于新茶飲行業發展的天花板。

供應商企業的崛起,一定程度上有賴于下游新茶飲、咖啡、飲料等消費品牌快速發展,對上游果汁原料、杯子的需求爆發。企查查數據顯示,我國現存奶茶相關企業39.19萬家。近10年來,我國奶茶相關企業注冊不斷增加。2019年新增10.66萬家,同比增長21.04%。2020年新增11.09萬家,同比增長4.03%。

品牌在選取供應商時,首選生產能力更強,在行業類有一定基礎和規模的頭部供應商,這也導致了供應商企業對大客戶依賴程度較高。

比如田野股份2021年的大客戶奈雪的茶銷售收入占比20%,前五大客戶收入占比達到68%;近三年,寶立食品、德馨食品前五大客戶的銷售份額占其銷售額均一度高達50%;恒鑫生活是對前五大客戶依賴性稍低的供應商,但在2019-2021年銷售額占比也在20%以上。

一旦核心客戶出現變動,供應商的收入勢必受到影響,發展面臨潛在風險。

而新式茶飲增速正在放緩。艾媒數據顯示,2016—2021年,新式茶飲行業市場規模翻了近10倍,但未來五年的增速均值僅為6%。奶茶相關企業數量增速同樣放緩,企查查數據顯示,2022年上半年,我國新增奶茶相關企業3.13萬家,同比減少42.32%。

看上去一片向好的供應商企業,賺的都是辛苦錢。當市場流量紅利消失,更需要考慮用新的方式維持增長。

新的戰場

新式茶飲激烈競爭,喜茶們卷的不僅是價格,還有效率、品質和口味。在2021年,奈雪的茶推出了105款新品,推新周期平均3天半。喜茶2021年推出近80款新品,平均4天半上新。

這也意味著,供應商企業要長期穩定發展,除了生產能力,在技術、品牌、周轉速度、產品創新等均需不斷推陳出新,要有快速應對客戶需求變化的生產鏈條,建立快速反應機制,迎合市場風向。

譬如供應原料的技術壁壘不高,很容易被替代,因此供應鏈的競爭不僅是簡單原料的供給,能提供特色原料的更有優勢。

從2021年開始,油柑大火,成為網紅茶飲品類,在市場上供不應求。田野股份配合客戶成功開發了油柑汁、刺梨汁、黃皮汁、龍眼汁等新品,成為奈雪的茶、茶百道、一點點和滬上阿姨原料果汁的主要供應商。公司主營業務原料果汁收入占比從2019年的44.13%,2020年的56.11%,上升到2021年的90.52%。

峰瑞資本投資人單承朝分析, ToB 跟 ToC 走的是兩條不一樣的路。ToC的邏輯集中提高毛利,用產品占領用戶心智,觸達到更多的場景;而ToB 的邏輯則是盡可能往上游延伸。

大多供應鏈企業,都希望成為中國的“西斯科(Sysco)”。西斯科是全球最大的食材供應鏈企業,通過對超過200家企業的并購,建立了覆蓋歐洲、北美60萬客戶的餐飲供應鏈體系,自1995年《財富》發布世界500強企業開始,西斯科連續27年入榜。

中國食材供應鏈雖然超萬億市場,但是格局高度分散,飲品供應商更甚,果汁、植物粉末等原材料加工廠商遍布全國。且與下游消費注重品牌打造不同,大部分供應鏈企業并沒有自己的品牌,一定程度上制約了企業規模化發展。

如沙利文《2022中國新茶飲供應鏈白皮書》所述,新茶飲產業還沒有出現可以為新茶飲企業提供整體供應鏈解決方案的綜合型供應鏈企業,行業參與者的供應鏈整合和管理能力有待完善。

因此建立綜合供應能力成為競爭要點,供應鏈企業不僅可以顯著提升對上下游的議價能力、提升利潤空間,同時還可以為品牌客戶提供市場分析、業務拓展規劃等增值服務。供應鏈解決方案提供商將迎來供應鏈整合的發展機遇。