文|子彈財經 王亞靜

編輯|蛋總

美編 | 倩倩

審核 | 頌文

在沖刺深交所未果之后,聚合數據轉而奔向港交所。

8月25日,天聚地合(蘇州)科技股份有限公司(證券簡稱:聚合數據),遞表港交所,中信證券為獨家保薦人。

聚合數據的前身新科蘭德科技成立于2010年2月,由左磊、秦誠、王昊今共同創立,三人為大學校友。此后,秦誠、王昊今相繼轉讓股份退出股東行列。

截至IPO前,左磊、華洹夫妻合共持有公司約53.33%股權,為公司控股股東。自A輪融資就進入聚合數據的京東科技,為第二大股東,持股16.48%。

(圖 / 聚合數據招股書)

包括京東科技在內,聚合數據已經引入了4輪融資,并進行了數次股權轉讓,估值也逐步攀升。但「子彈財經」對比發現,聚合數據在證監會、港交所分別遞交的資料出現了“數據打架”的情況。

以京東科技為例,按照證監會披露的資料顯示,2014年,京東科技(時稱京東金融)向公司注資1950萬元。但最新的招股書顯示,2014年,京東科技向公司注資金額高達195億元,兩者相差整整1000倍,令人詫異。

這不合理的數據背后,聚合數據到底發展如何?

1、行業第一里的“水分”

近年來,數據服務市場越來越活躍,涌現出了大量數據服務平臺,聚合數據就是一家綜合性API數據流通服務商。

據了解,這并不是聚合數據第一次沖刺資本市場。2018年底,聚合數據曾在深交所創業板遞交招股書。2019年2月,進行一次書面反饋之后再無下文。

時隔5年,聚合數據轉頭沖向港交所。9月7日,「子彈財經」試圖向聚合數據方面詢問,為何終止于深交所IPO以及此次選擇沖刺港交所的原因,但截至發稿仍未獲回復。

那么,此次赴港IPO的聚合數據是否有明顯優勢?

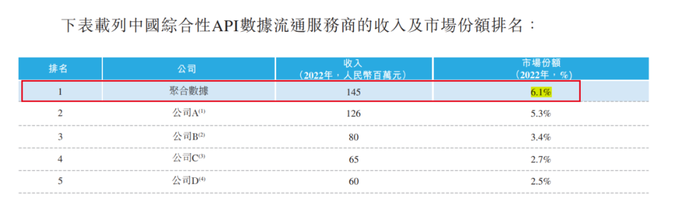

從市場競爭力來看,據弗若斯特沙利文報告,按2022年收入計,聚合數據是中國最大的綜合性API數據流通服務商,市場份額為6.1%。

但「子彈財經」發現,這不是指企業的整體業務,而是一項分支業務。按照招股書的說法,這項榮獲行業第一的業務2022年收入為1.45億元,這與企業整體的營收并不吻合。

(圖 / 聚合數據招股書)

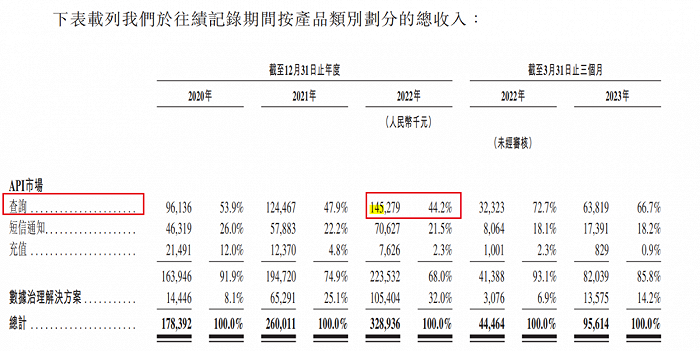

招股書顯示,2020年-2023年3月,聚合數據的收入分別為1.78億元、2.6億元、3.29億元、9561.4萬元。其中,2022年API市場的查詢服務收入為1.45億元。

(圖 / 聚合數據招股書)

據了解,聚合數據的核心業務是API市場服務和提供數據治理解決方案。其中,API市場服務包括向下游客戶提供數據查詢、信息驗證和充值接口等服務。也就是說,位于行業第一的業務只是API市場服務三大業務之一的查詢服務。

即便如此,聚合數據也并沒有和后來者拉開太大距離。招股書顯示,位列聚合數據之后的公司A市占率為5.3%,與聚合數據的收入相差不到2000萬元。

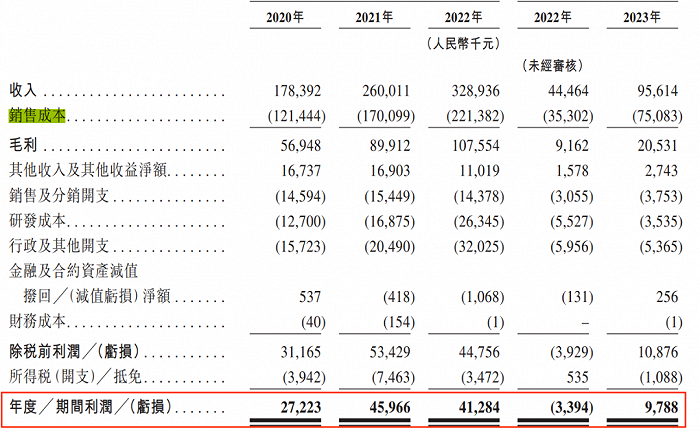

另外,相比于節節攀升的收入,企業的凈利潤顯得有些跟不上節奏,表現起伏不定。報告期內,其凈利潤約為2722.3萬元、4596.6萬元、4128.4萬元、978.8萬元。于2022年時,企業的凈利潤同比下滑10.2%。

(圖 / 聚合數據招股書)

對此,聚合數據解釋稱,主要是由于毛利率減少及開支增加,尤其是研發成本、行政及其他開支增加。

這一解釋能否讓資本市場信服猶未可知,但聚合數據還有更重要的問題要解釋清楚。

2、客戶和供應商的關系“剪不斷理還亂”

回顧聚合數據過往的發展歷程可以發現,企業幾乎將前途系在大客戶、大供應商身上。

報告期內,聚合數據極度依賴大客戶。2020年-2023年3月,來自五大客戶的收入分別占總收入的38.7%、41.1%、43.7%及79.2%。

其中,最大客戶的收入分別占總收入的11.6%、11.7%、12.4%及44.3%。

同期,聚合數據向五大供應商的采購額分別占總銷售成本的68.7%、56.2%、69.9%及89.1%。其中,向最大供應商的采購額占總銷售成本的25.2%、37.4%、37.5%及60.4%。

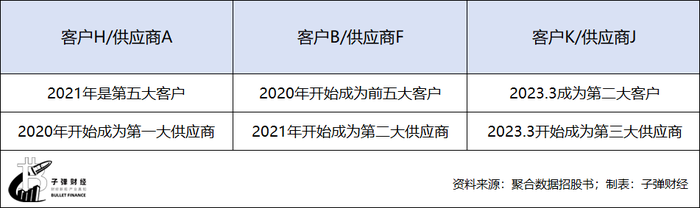

不僅如此,聚合數據的客戶、供應商之間互相交叉。招股書顯示,有三位大客戶同時位居前五大供應商之列。

「子彈財經」梳理發現,聚合數據的三位客戶H、B、K同時是企業的供應商,分別對應供應商A、供應商F、供應商J。

其中,供應商A于報告期內一直是聚合數據的第一大供應商,供應商F從2021年起成為第二大供應商,供應商J則是在2023年前3月同時進入五大客戶和五大供應商的行列。

在遞交港交所的招股書中,聚合數據選擇將各供應商和客戶模糊化處理,并以代號標示,僅聲稱“概無董事、監事或各自的緊密聯系人或擁有本公司已發行股本5%以上權益的股東于五大客戶或五大供應商中擁有任何權益。”

但仍值得注意的是,企業客戶和供應商的關系交叉如此緊密,極易滋生利益輸送鏈。

另外,「子彈財經」注意到,聚合數據曾和股東京東以及高管發生過緊密的聯系。

在2015年-2018年6月期間,京東集團、森馬集團、京東集團供應商慧富通曾出現在五大客戶的名單之中。其中,森馬集團董事長邱堅強正是聚合數據的非執行董事。

可以說,聚合數據將企業未來發展、現金流幾乎都系于大客戶的手上。

招股書顯示,2020年-2023年3月,集團27.8%、15.9%、19.3%、33.7%的貿易應收款項、按金及其他應收款項,71.7%、38.2%、40.5%、64.3%的合約資產分別來自集團最大客戶及五大客戶。

而這帶來的風險正在逐步顯現。招股書顯示,聚合數據的貿易應收款項(扣除減值虧損撥備)已從2020年底的6310萬元增加至2023年3月底的1.53億元,占同期流動資產的比例也從13.1%增加至34.3%。

與此同時,公司貿易應收款項周轉天數也從2020年12月底的86天上升至2023年3月底的136天。

3、數據打架,2.7萬億估值怎么來的?

本次IPO之前,聚合數據曾進行了4輪融資,并進行了多輪股權轉讓,但企業究竟引入了多少資本,卻是一個謎。

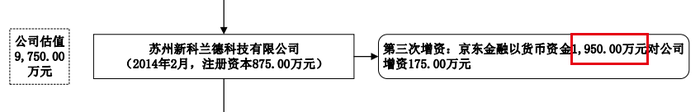

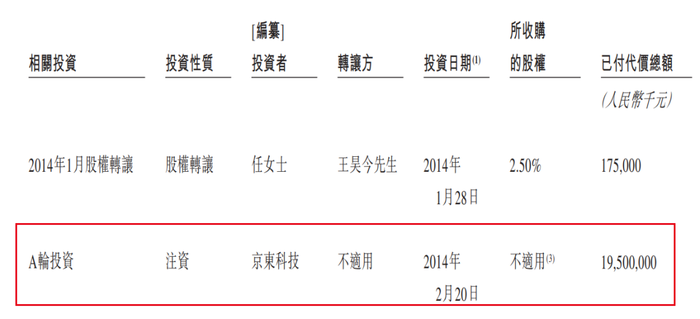

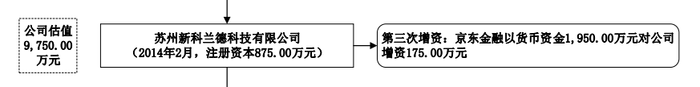

以第二大股東京東科技的注資為例,2018年遞交證監會的資料顯示,京東科技于2014年2月向聚合數據增資1950萬元,但在遞交港交所的招股書中,這一數據變成195億元,整整相差1000倍。

(圖 / 聚合數據招股書)

(圖 / 聚合數據招股書)

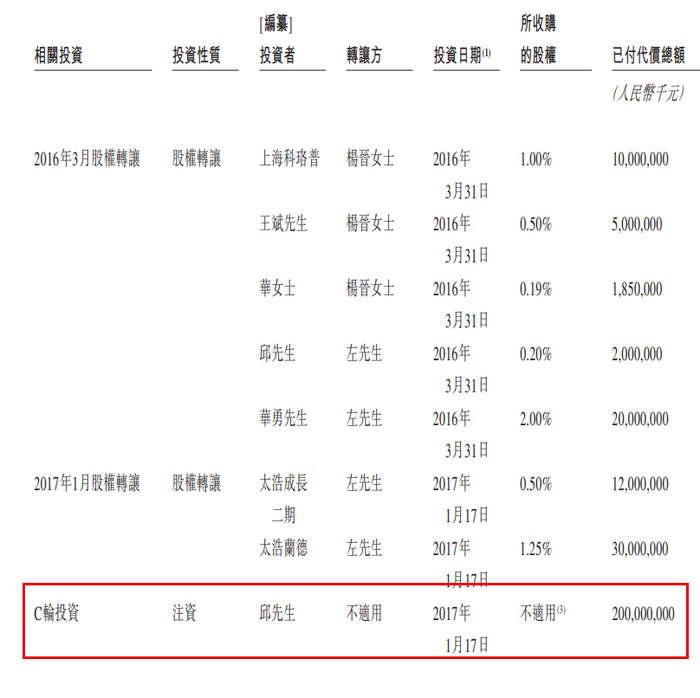

按照最新版招股書數據顯示,2023年7月,中新創投從左磊手中收購0.81%股權,支付代價220億元,若以此計算,聚合數據的估值已經達到驚人的2.7萬億元。

(圖 / 聚合數據招股書)

而招股書上這些投資額相關數據的呈現,究竟是制表有誤還是涉嫌造假?這還需要聚合數據進一步解釋清楚。

聚合數據官微于2015年宣布獲得B輪融資2.18億元,2017年左磊親自撰寫的文章里提及,2016年底獲得3.6億元C輪融資。無論是否有跟投的情況出現,招股書中所列舉的上千億融資額出現的概率極低。

(圖 / 聚合數據招股書)

9月7日,「子彈財經」試圖向聚合數據求證此數據的真實性,但截至發稿,仍未獲回復。

從聚合數據的發展歷程來看,左磊深諳資本之道。

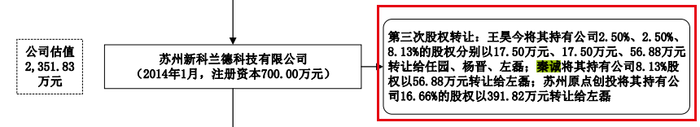

公開資料顯示,2014年1月,聚合數據進行了第三次股權轉讓。其中,左磊分別以56.88萬元、56.88萬元、391.82萬元收購了王昊今轉讓的8.13%、秦誠轉讓的8.13%、蘇州原點創投轉讓的16.66%公司股權,合計耗資505.58萬元。

此時,聚合數據的估值僅為2351.83萬元。

(圖 / 聚合數據招股書)

時隔1個月后,聚合數據就引入了京東科技(時稱京東金融)增資,注資后公司估值已經達到了9750萬元,估值上漲了315%。

在這短短一個月的時間里,左磊就輕松浮盈上千萬。

(圖 / 聚合數據招股書)

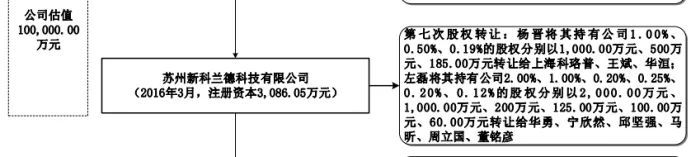

另外,2016年3月,左磊向高管馬昕、周立國、董銘彥分別轉讓0.25%、0.20%、0.12%股權,價格為125萬元、100萬元、60萬元。

(圖 / 聚合數據招股書)

此時,左磊對三位高管的轉讓單價為16.20元/股,僅為同期外部投資者入股的股份公允價值32.40元/股的一半。按照聚合數據的說法,此舉是為穩定公司業務骨干,凝聚重要員工,從而進行了股權激勵。

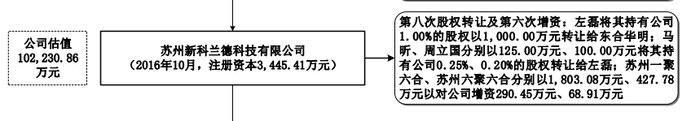

但僅僅時隔7個月后,即2016年10月,馬昕、周立國就以原價將自己獲得的激勵股權全部轉回左磊。同期,左磊向東合華明轉讓1%股權,對應價格高達1000萬元,轉讓單價相差一半。

(圖 / 聚合數據招股書)

也就是說,兜兜轉轉之后,兩位高管的股權又回到了左磊手中,既實現了股權激勵的計劃,又沒有付出任何代價,堪稱“教科書級別”的股權激勵典范。

事實上,對于上市,左磊早有野心。據聚合數據官微顯示,左磊2015年時,就表示公司做好了在國內上市的準備。

然而,8年過去了,聚合數據仍在上市路上徘徊,似乎顯露出“要盡快上市”的意味,畢竟公司賬面上的錢已經不多了。

招股書顯示,于最后實際可行日期,聚合數據投資的所得款項凈額已全數用于業務發展及營運。截至2023年6月末,企業的現金及現金等價物只有2.04億元。

(圖 / 聚合數據招股書)

如今,投資者或應該更多地關注——聲稱“做好在國內上市準備”的聚合數據為何在深交所上市折戟?轉而選擇赴港IPO背后的原因又是什么?這家企業的發展情況里依然有“謎團”。