界面新聞記者 | 陳楊

界面新聞編輯 | 謝欣

2023年初,“民營醫療市場能恢復幾何”成為這一領域最受關注的問題。而從業績情況上看,眼科醫療市場無疑給出了一致的向好趨勢。

在巨大的存量需求面前,白內障、屈光、視光三大業務給民營眼科醫療機構貢獻了主要營收。當疫情期間壓制的需求被釋放,白內障成為反彈回升最多的業務。而在醫保控費背景下,屈光、視光等消費屬性更強的業務成為民營眼科新的發力重點。除了醫療服務,當下僅占眼科市場11%的眼科用藥也進展頻現,成為眼科市場增長最快的領域,在長效藥物、新機制、新靶點上有所突破。

眼科醫療服務市場回暖

當下,國內民營眼科醫療服務市場處于“一超多強”的格局。行業龍頭愛爾眼科2009年上市,目前在境內擁有229家醫院,168家門診部,年營收超150億元,在體量上遠超同類上市公司。此后一段時間內,愛爾都是唯一的民營眼科醫院標的,且因為良好的盈利能力被市場稱為“眼茅”。

直到2018年至2021年,希瑪眼科、德視佳眼科、朝聚眼科先后在H股上市。2022年,何氏眼科、普瑞眼科、華廈眼科三家也先后在A股上市。相比之下,后來者大多為區域性公司,營收規模也在幾億到數十億元不等的水平。

不過,今年上半年,前述眼科醫療機構公司業績均在走高,呈回暖之勢。其中,愛爾眼科、華廈眼科、普瑞眼科、何氏眼科營收分別為102.52億元、19.94億元、13.78億元、6.21億元,分別同比上漲26.45%、26.30%、54.88%、32.66%;歸母凈利潤分別為17.12億元、3.55億元、2.35億元、7834.79萬元,分別同比上漲32.61%、50.08%、358.07%、87.38%。

這背后實際上是眼科醫療服務巨大的存量市場。一方面,隨著人口老齡化加速,電子產品大規模應用,成人眼科疾病發病率呈上升趨勢。另一方面,作為“近視大國”,兒童青少年近視率居高不下,近視低齡化、重度化程度日益嚴重,也讓近視防控問題備受政府和家長重視。

但與之對于的是,各類眼科醫療服務市場滲透率均處于較低水平。如屈光手術滲透率不足0.3%,用于兒童青少年近視防控的OK鏡滲透率在1-2%左右,白內障手術指標CSR(每年每百萬患者中進行白內障手術的例數)僅為3000左右,不及歐美發達國家甚至印度的水平。

這使得今年疫情防控調整之后,眼科醫療需求迅速釋放。普瑞眼科董秘金亮向界面新聞表示,今年以來,普瑞眼科旗下醫院就診人數恢復良好,門診量與手術量均已超過疫情前同期水平。希瑪眼科則提到,隨著疫情結束后的消費復蘇和反彈,集團各板塊業務在上半年均有較好表現。青少年近視防控和屈光矯治在疫情期間壓制的非剛性需求得到釋放,受益于大灣區消費需求影響保持穩健增長;由于疫情前眼病類需求積壓的直接影響,眼病及白內障收入恢復相對更快。

愛爾眼科同樣在調研活動中表示,隨著暑假旺季來臨,患者自六月底到七月初出現了需求小高峰,三季度開局良好。二季度除五月份受“二陽”影響患者就醫外,整體情況穩中向好。

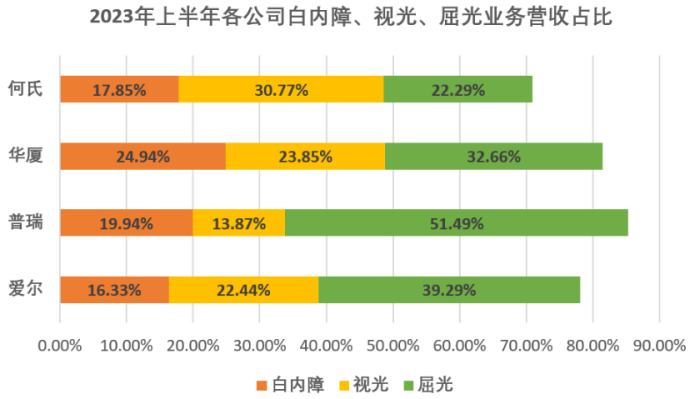

具體到細分業務,白內障、屈光、視光業務是各家眼科醫療機構的主要營收來源。這三項業務營收貢獻之和在各家公司多處于80%的水平。

其中,白內障業務是上半年回升速度最快的業務。愛爾眼科、華廈眼科、普瑞眼科、何氏眼科的該項業務板塊分別同比增長60.28%、44.89%、137.04%、76.10%,增速在各家均位于三項業務之首。愛爾眼科中報提到,這一增長的一部分原因是,部分2022年延遲的老年患者在今年上半年就醫。

白內障業務實際上是不少民營眼科醫院的起家業務。得益于此前國家在白內障篩查上的政策支持。免費篩查、減免手術費、專車接送等一套動作為不少民營醫院積累起口碑和客源。

不過,相比于屈光、視光業務,白內障業務更依賴醫保報銷,且毛利率不高。以前述四家公司為例,今年上半年,白內障業務的平均毛利率為42.53%,而屈光、視光業務平均值分別為54.53%、49.98%。

在醫保控費的大背景下,白內障業務的定位也在改變。一方面,白內障手術在往高端方向發展。華廈眼科在調研活動中提到,2022年,其高端白內障手術發展迅速,以廈門眼科中心為例,手術量達到了1000多臺,增長率很高。今年上半年,公司白內障高端手術同比增長超70%,白內障客單價也有所提升,因而拉升了該業務毛利率。未來,公司將重點推廣飛秒白內障、三焦點晶體等高端項目,并認為這是未來眼科的發展藍海。

作為上半年白內障業務增速最快的公司,普瑞眼科也在中報中表示,公司在積極推廣多功能人工晶狀體及高端手術方式,滿足中老年患者高品質視覺質量需求,提高白內障業務的利潤率水平。

另一方面,屈光、視光等消費屬性更強的業務成為各家的重點。其中,屈光手術主要面對18歲以上的成年近視人群。視光業務則主要包括兒童青少年近視防控、醫學驗光配鏡和視功能訓練。

在2022年IPO時,華廈眼科和何氏眼科均募資約2.3億元,分別用于區域視光中心建設項目、何氏眼科新設視光中心項目。后者表示,公司視光中心建設布局以遼寧省內及省外圍繞以北京、成渝地區、珠三角地區和長三角地區為主,今年計劃建設30家。普瑞眼科同樣表示將依托總部兒童眼病與視光事業部,把視光業務作為重點發展方向之一。

對于業內共同選擇視光業務的原因,金亮向界面新聞分析,除了需求巨大和相關產品滲透率不高之外,一直以來,絕大部分公立醫院對視光業務不夠重視,民營眼科正好可以填補這塊需求,形成差異化優勢。

另外,從獲客的角度來說,與屈光手術和白內障手術不同,患者對視光業務有復購需求。所以這一業務有助于提高門診量,并降低引流成本。同時,現階段的視光業務的客戶群,若干年后就是屈光手術的患者群,所以是未來屈光業務的流量入口之一。在他看來,往后各家公司在視光業務上的競爭可能聚焦在門店拓展、服務提升、新技術應用等。

以前述四家公司為例,今年上半年,這兩項業務營收占比之和已達到60%左右。

而即使在當下消費經濟的大背景下,公司們也顯然對上述兩項業務充滿信息。愛爾眼科在調研活動中稱,眼科醫療關系到視覺質量和生活質量,具有很強的剛性,醫療消費處于家庭支出的優先地位。如我國屈光手術的主要人群集中在18-25歲,基本上是由家庭支持手術,患者在術式選擇上也往往以醫療效果優先而非價格。

眼科新藥進展頻頻

眼科醫療服務市場回暖的同時,國內眼科用藥研發也進展頻頻。實際上,據東方證券研報,我國眼科十分市場中,醫療服務和眼科用藥的市場規模占比分別為73%和11%。換而言之,當下眼科用藥的市場并不大。

當提及藥物領域存在的空白和缺口,金亮向界面新聞分析,現階段,由于很多眼病的發病機制尚未明確,且眼睛結構的病變具有不可逆性,藥物治療方法的整體痛點在于無法根治疾病,需要依靠長期使用藥物來延緩疾病進程、控制病情惡化和降低嚴重并發癥發生。

因此,開發新的作用靶點,基因治療等新療法,以及長效治療藥物成為眼科用藥的突破口。具體到細分疾病領域,近視防控、干眼癥、眼底血管疾病等成為研發熱門領域。

在青少年近視防控的巨大市場需求面前,低濃度阿托品滴眼液在國內可謂“未批先火”。其是一種M膽堿受體抑制劑,早先用于搶救有機磷中毒、麻醉、散瞳及治療虹膜炎。2005年,新加坡率先開展了阿托品滴眼液用于延緩近視的研究,由此引發關注。

此前,興齊眼藥、何氏眼科、歐普康視等公司率先在旗下醫院以“院內制劑”的形式銷售該藥物,并通過互聯網醫院銷往全國。但隨著監管趨嚴,通過互聯網醫院銷售該產品的途徑受阻。向國家藥監局(NMPA)提交新藥上市申請(NDA),獲批上市成為“唯一正途”。

從進度上看,興齊眼藥產品的上市許可申請于今年4月獲NMPA受理,并處于優先審評階段。不過9月27日,國家藥監局藥審中心(CDE)公示該產品需要補充資料,一度導致當日興齊眼藥股價“跳水”,最高跌幅11.6%。

另外,興齊眼藥、兆科眼科、齊魯制藥、恒瑞醫藥、參天制藥、歐康維視等公司也有產品均處于臨床Ⅲ期階段。其中,兆科眼科的NVK002自Vyluma引進。日前,Vyluma已完成III期CHAMP研究,并向美國食藥監局(FDA)遞交新藥上市申請,FDA制定的《處方藥使用者付費法案》(PDUFA) 指標日期為2024年1月31日。

而該藥在國內有兩項III期試驗,即為期2年的第III期臨床試驗(即中國CHAMP),以及同步進行的為期1年的III期橋接臨床試驗(即小型CHAMP)。今年8月,公司宣布小型CHAMP完成最后一名患者的最后一次訪視。兆科眼科董事長兼CEO李小羿向界面新聞表示,爭取將在短期內向NMPA提交新藥上市申請。

不過,比拼速度之后,各家的商業化也是一重挑戰。對于這一已經被大眾熟知的產品,渠道成為競爭的重點。兆科眼科則于今年8月宣布與愛博醫療合作,與后者的視光中心渠道優勢互補,與眼科醫院等傳統渠道形成補充。

值得注意的是,愛博醫療本身也有OK鏡,同樣是青少年防控近視的熱門產品。而兩者的合作在近視防控產品上是否存在競爭關系?對此,李小羿向界面新聞表示,無論是阿托品滴眼液還是OK鏡,都有各自的“天花板”。如阿托品滴眼液的劑量不能過大,否則會存在副作用;OK鏡暫時改變角膜形態的程度也有一定限度。目前已有一些研究表明,兩者共同使用時會對延緩近視起更大的作用,所以兩者是互補關系。

在干眼癥藥物上,傳統治療采用的是玻璃酸鈉、聚乙烯醇等人工淚液,作為與人體淚液相似的物質,人工淚液的功能在于緩解干眼癥酸澀疲勞的癥狀,治療效果有限。第二階段,針對中重度患者的抗炎藥物興起,其中以環孢素為代表。其作用機制更明確,通過抑制淚腺腺泡細胞和結膜杯狀細胞凋亡,促進淋巴細胞凋亡,抑制眼表炎癥反應,增強角膜細胞免疫功能,從而促進淚液分泌,發揮治療作用。

早在2002年,艾爾建的0.05%環孢素眼用乳劑(商品名:Restasis)在美國上市。2021年銷售額超10億美元。當下,環孢素滴眼液已是美國治療干眼癥的主流藥物。在國內,興齊眼藥的茲潤于2020年獲批,成為國內首個獲批用于治療干眼癥的環孢素滴眼液。

2022年6月和今年3月,兆科眼科的環孢素A眼凝膠、恒瑞醫藥的SHR8028滴眼液(1%環孢菌素A制劑)的NDA分別獲NMPA受理。兩者均為化藥改良型新藥。李小羿介紹,前者最大優勢在于一天一次的給藥頻率。由于環孢素本身是脂溶性分子,難以溶于水。公司通過“水包油”的專利技術,將產品做成凝膠制劑,改善了其藥代動力特征,能延長藥物在眼表停留的時間,使用藥頻率從一天兩次改善成一天一次,從而提高患者的依從性。

后者則由恒瑞醫藥自德國公司Novaliq引進,Novaliq的原研產品CyclASol于今年5月在美國獲批。此外,恒瑞醫藥一同引進的還有SHR8058(全氟己基辛烷),該藥同樣用于干眼癥,其NAD于今年2月獲NMPA受理。

另外,在這一適應證上,康哲藥業的OTX101(0.09%環孢素滴眼液)和鉑醫藥的特那西普均處于III期階段。前者引進自印度太陽藥業(Sun Pharma),為化藥改良型新藥。后者為靶向TNF-α(腫瘤壞死因子-α)的生物制品新藥。

另一個在靶點和作用機制上取得明顯突破的是抗VEGF(血管內皮生長因子)藥物。據弗若思特沙利文的數據,2020年中國眼科藥物市場中,抗VEGF藥物的市場份額占到第二,為16.8%,緊隨抗炎、抗感染藥物之后。當下,抗VEGF藥物已經成為眼底血管疾病的主要藥物,如濕性年齡相關性黃斑變性(AMD)、糖尿病黃斑水腫(DME)、視網膜靜脈阻塞(RVO)。

2013年,康弘藥業的該類產品康柏西普在國內獲批用于治療AMD。此外,2011年和2018年,同類競品諾華的雷珠單抗、拜耳的阿柏西普先后獲批進口。據米內網數據,2022年,雷珠單抗以3000萬左右的差距首次反超康柏西普,成為眼科用藥新的TOP1品種。

此外,隨著前述兩個進口產品專利到期,齊魯制藥的雷珠單抗、阿柏西普生物類似藥均已進入上市申請階段,另有數家國內公司產品處于臨床III期。而被認為是第二代阿柏西普的Brolucizumab(布西珠單抗)也于今年8月在國內遞交上市申請。該藥由諾華研發,相比于上一代藥物,Brolucizumab每3個月注射一次,減少了患者的就診次數,利于提高依從性。

同時,雙抗藥物在這一領域也有新進展。羅氏的Faricimab(商品名:Vabysmo)靶向VEGF和Ang-2,于2022年1月在美獲批,成為全球首款眼科雙抗。該藥將給藥時間進一步延長到4個月一次,上市首年即獲得6.2億美元銷售額。同年8月,其在國內的NAD獲得受理。此外,同靶點產品信達生物的IBI324、奧賽康的ASKG712均處于I期臨床。信達另一款靶向VEGF/C3的產品IBI302今年7月進入III期階段。