文|美股研究社 堅白

7月份以來,美國市場通脹“二次反彈”,疊加新型減肥藥在北美市場持續風靡,外界普遍預期食品飲料品類的消費將受到沖擊。

然而,在此環境下,行業巨頭百事仍然交出了一份全面超預期的三季報,并且還有力回應了新型減肥藥風靡美國對其構成的利空。

但這似乎對投資市場的信心未起到顯著提振作用。財報發布當日,公司股價微漲,但很快下行。面對這種局面,百事該如何發力才能找到增長的確定性,以獲得投資者的更大認可?

業績全面超預期,二級市場為何仍不買賬?

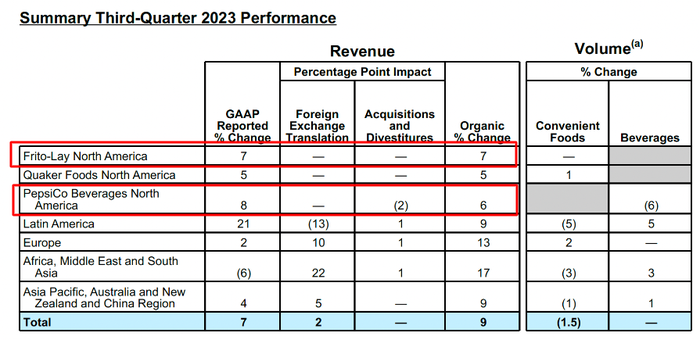

財報數據顯示,百事2023年第三季度業績全面超預期,其中季度營收為234.53億美元,同比增長6.75%,略超出華爾街預期的233.8億美元,而歸母凈利潤則達到30.92億美元,同比增長14.4%,從而帶動每股收益取得2.25美元,同比增長14.8%,高于市場預期的2.16美元。

同樣,一個能夠更好地反映增長質量的指標——有機收入(剔除匯率、收購及剝離資產等影響的收入計算方式),也錄得了同比8.8%的超預期增長。三季度核心財務指標全面超預期,讓百事管理層對增長前景更加樂觀,預計2023年按固定匯率計算的每股收益將增長13%,高于此前指引的12%。

不過,回顧百事此前幾個季度的數據,需要指出的是,雖然三季度整體業績表現突出,但其有機收入增長卻出現了拐點,在連續七個季度兩位數增長后,三季度已回落至個位數水平。

表面來看,有機收入增速下滑與百事去年以來連番提價有關。數據顯示,在此前兩輪漲價的基礎上,今年三季度百事再次將價格整體上調11%,與此同時,百事對部分產品線實施了減量策略。提價縮量策略盡管較為有力地推動了整體業績的增長,但也引發消費者對其產品性價比的重估,進而影響到有機收入水平。

財報顯示,三季度百事有機銷量同比下降了2.5%,與上季度下滑幅度持平,表明其整體銷量仍然沒有改善的跡象。

而結合行業來看,百事增長放緩,實則受到主力市場環境較大影響。雖然百事業務遍布全球,但從營收貢獻來看,北美始終是百事的主力市場。三季報顯示,百事在北美的兩大業務條線——主打樂事薯片、奇多等休閑食品的零食業務以及飲料業務,貢獻了當季56%的營收。

而7、8月份,盡管美國通脹連續兩個月反彈,結束上半年快速下行趨勢,但8月美國消費者個人消費支出環比僅增長0.4%,經通脹調整的實際個人消費支出環比增長0.1%。由此可見,百事的業務發展一定程度上受到大環境拖累。

不過在此種消費環境之下,百事依然能夠大幅跑贏大盤,也凸顯了其發展韌性,并體現出其行業地位依然穩固。

但考慮到百事提價縮量策略的長期性以及消費信心仍處爬坡階段,投資者普遍處于擔憂狀態,尤其是近期新興減肥藥風靡美國,進一步加重了資本市場對百事等食品巨頭發展前景的焦慮。

具體而言,10月份以來,諾和諾德和禮來的新型減肥藥風靡美國,給包括百事在內的食品巨頭蒙上一層陰影,包括沃爾瑪CEO在內的業內人士及摩根等投行,紛紛表示新型減肥藥或將導致美國消費者減少在食品飲料方面的開支,從而引發美國食品業發生重大變革。

因此,百事的股價也并未因業績全面超出預期而轉好,財報發布當天,百事公司股價收漲1.4%,其間最大漲幅僅為2%,而此前經過連續三周的暴跌,百事股價已回落到去年10月以來的低位。可口可樂也面臨這一情況,比如10月5日,可口可樂股價下跌4.83%,市值在一個交易日內蒸發115億美元。

那么,在這種局面下,百事如何探尋到更大增量?

從各大區的業績來看,在北美市場面臨挑戰的情況下,包括中國市場在內的亞太市場,其實是百事為數不多的潛在增長源。根據百事的業務大區劃分,亞太地區包括澳大利亞、新西蘭、中國,財報數據顯示,亞太地區的營收占比僅為5.19%,不僅遠遠低于拉美、歐洲,甚至不及由非洲、中東和南亞組成的AMESA地區。

以中國市場為例,目前中國市場的銷售額僅占百事公司全球收入的3%,結合中國人口數量約占全球18%的實際背景來看,百事公司業務在中國市場的滲透率并不高。但中國市場對于百事的增長貢獻良多。財報顯示,2022年全年百事公司營收整體同比增長8.7%,百事公司董事長兼CEO龍嘉德特別提到了中國市場的表現,其表示“中國是百事公司所有新興市場中,為數不多全年取得兩位數有機增長率的市場”。

由此來看,百事仍需加強在中國市場為主的亞太地區的布局,或將取得更大提升,只不過競爭環境下需要找到合適的發力點。

中國市場空間廣闊,“無糖”是最佳爆發點?

百事在中國市場知名度最高的產品無疑是百事可樂,但具體來看,包括可樂在內的飲料業務,其實并不是百事的主要營收來源。財報顯示,三季度百事亞太地區飲料業務的營收占比僅為25%,其余營收均來自于方便食物,相比其他幾大區域,這種營收結構存在較大的改善空間。

不過,百事想要在傳統碳酸飲料賽道實現更大增長,其實并不容易,主要在于經過多年的發展,國內以可樂為代表的傳統碳酸飲料賽道,早已是一片紅海,而百事可樂與可口可樂也已占據超過90%的市場份額。在此局面下,百事與其繼續在傳統碳酸飲料賽道博弈,不如立足新風口,或能擴大發展規模。

可以看到,在消費者健康意識提升的趨勢下,無糖飲料市場越來越受關注。艾媒咨詢數據顯示,2015-2022年中國無糖飲料行業市場規模逐年增長,由22.6億元增至199.6億元,預計2025年將達615.6億元。

順應這種趨勢,當前可口可樂、百事可樂以及不少中國本土的飲料廠商都加強了在此塊領域的布局,市場上無糖飲料類型往氣泡水、茶飲料、健康飲料等多元化方向延伸。從效果來看,各大玩家也都不同程度地取得一定的成績,如鯨參謀平臺數據顯示,截至今年4月份,天貓平臺上無糖茶飲品的銷量已超過61萬,銷售額將近2400萬元,其中國產品牌農夫山泉無糖茶的市占率遙遙領先,而國際巨頭可口可樂推出的無糖可樂也增長可觀。美團數據顯示,2022年1至10月,無糖口味可口可樂的外賣銷量增速高達132%,遠高于平臺可口可樂產品的平均增速28%。

不過,入局者越來越多,也意味著競爭不斷加劇,并引發同質化問題。具體到無糖碳酸飲品領域,企查查數據顯示,氣泡水作為碳酸飲品的分支,在被元氣森林帶火后,相關企業目前已經超過2000家,產品基本大同小異。但與此同時,消費需求個性化傾向愈發明顯,如何通過持續創新,打造差異化產品,已成為品牌比拼的關鍵。

在無糖碳酸飲料產品創新方面,百事具備一定優勢。百事可樂首席市場官Kaplan曾表示,“百事可樂始終是一個緊跟時代、反映下一代消費者的品牌”。早在2017年,百事即推出無糖可樂系列,此后不斷出新。

而從最近動作來看,4月17日,百事可樂在中國市場推出首款“百事無糖生可樂”,這也是中國碳酸市場首次引入“生”概念。據了解,“生”主要代表產品口感的升級,百事方面表示,該產品擁有強勁的氣泡體驗,帶來刺激更爽快的“殺口感”,打破大眾對碳酸的認知邊界。

其實,無糖碳酸飲料進入市場過程中,需要破解的一大問題就是產品口感,對于不少消費者而言,代糖產品難以帶來層次豐富的味蕾享受。東星集團創始人、“二廠汽水”創立者蘭世立就曾指出,“無糖飲料口感不好,這是硬傷,難以突破”。而從百事的舉動來看,行業正在逐漸實現從概念到口感的全方位升級,這離不開相關企業對消費需求的精準把控。

既能前瞻性布局無糖碳酸飲料賽道且持續改進,又能創造性地為賽道引入全新概念,再加上相比國內新興無糖品牌,百事具備更強的品牌聲量,可以說百事已經找到了一個很好的業績增長點。據悉,目前“百事無糖生可樂”已上架天貓超市,330ml×12罐已售5萬+,居碳酸飲料人氣第一名。

值得一提的是,相對更加專注于飲料領域的可口可樂而言,百事橫跨食品飲料兩大領域的綜合性布局,使其具備更多協同優勢。

百事公司大中華區飲料品類負責人兼百事可樂品牌負責人穆欣硯曾表示,“隨著無糖市場規模的增大,百事可樂無糖就要開始去滲透更多場景”。這意味著百事即將加速將無糖策略應用于更多產品轉型上,而在無糖原料的安全性方面,百事面對阿斯巴甜的質疑,也已經做好了運用其他甜味劑進行替代的準備,未來進一步兼顧產品口感與消費者健康訴求,有望開拓出更大市場,并以此增強投資者的認可和期待。