文|巨潮 小盧魚

編輯|楊旭然

11月中旬,河北證監局公布的一則罰單,曝光了前華夏基金經理夏云龍的“老鼠倉”案件,涉案事件自2020年1月至2022年9月、持續近3年,罰沒金額合計1061.56萬元。

這似乎解釋了今年3月,夏云龍為何在旗下基金產品成立10天之際便突然卸任,盡管當時華夏基金極力否認了市場上的種種猜測。

夏云龍并不算什么明星基金經理。其管理時間最長的“華夏周期驅動混合”任職期間的回報為-5.33%,管理242天的“華夏新錦順混合”也虧損了4.36%。

提起華夏基金的基金經理,人們最懷念的還是那位曾經的“公募一哥”王亞偉,哪怕他早已奔向私募,如今甚少活躍于臺前。

但無論是夏云龍還是王亞偉的離開,以及時常出現的老鼠倉傳言,都阻擋不了華夏基金在時間流淌中繼續擴大市場份額的腳步。這家老牌基金幾經風雨,其戰略布局和風格的變化,都能引領公募基金行業的發展,同時也能反映出中國資本市場的種種變化。

01、老鼠倉陰影一直都在

1998年春,包括華夏基金在內的三家基金公司(國泰基金、南方基金)成為中國基金業的第一批試點公司。

與現在不同,這家新生的基金公司面臨著的是上市公司抵觸公募調研、更喜歡借莊家炒作的野蠻環境。2000年的“基金黑幕”事件、2005年的社保專戶因業績排名落后被中止,都讓華夏基金舉步維艱。

2000年“基金黑幕”事件

華夏基金的創始經理范勇宏此時開始大膽轉換思路,打造明星基金經理并改革對他們的管理模式,借著A股在2006-2007年之間的大牛市,實現了業績和規模的雙增長。2007年,華夏基金成了中國規模最大的基金管理公司。

華夏基金能成就行業龍頭的地位,也離不開范勇宏和王亞偉之間伯樂與千里馬般的合作佳話。2005年12月至2012年5月期間,王亞偉管理的“華夏大盤精選”基金復權單位凈值增長率達1198.91%,累計單位凈值增長率為1046.05%,基準指數同期上漲132.78%。

王亞偉成為中國第一個為基金持有人帶來超過10倍收益的基金經理,當之無愧的初代“公募一哥”。

到2012年王亞偉奔私、范勇宏卸任時,華夏基金為基民累計分紅超過800億元,為股東創造198億元、200倍的投資回報。華夏基金以造星為顯著發展特色的時代也告一段落。

然而星辰斗轉,“老鼠倉”卻成了長久籠罩在華夏基金身上的陰影。

市場一直有傳言,華夏基金為拉高王亞偉的年終業績排名,會在每年年末用多只基金拉高“華夏大盤精選”重倉股的股價,甚至為其“倒倉”。

另外,關于王亞偉被監管部門帶走的傳聞,時不時就會在網絡上流傳,人們能看到的王亞偉最近一次的回應,還是其在今年6月發布的一則“間接辟謠”朋友圈。10月份第一財經報道稱,記者撥打王亞偉之前所用的手機號碼,已變成空號。

除了風聲不止的王亞偉,華夏基金的功勛元老郭樹強今年7月突然卸任天弘基金總經理一職,至今處于失聯狀態。市場對此也有猜測,認為可能與其任職華夏基金期間公司的“老鼠倉”舊案有關。?

那是2014年的羅澤萍案,這位一度被媒體評為“最會賺錢的五大女基金經理之一”,卻在擔任華夏行業精選股票型證券投資基金(LOF)、華夏優勢增長股票型證券投資基金這兩只基金的基金經理時,進行趨同交易并非法獲利1300萬元多。

羅澤萍信息資料,百度百科

在過去近十年涉“老鼠倉”的機構案件中,華夏基金牽涉其中的還有2017年的童汀案(趨同交易金額超過7億元,非法獲利1256萬元)、2018年的田冬宇和劉光譜案(趨同交易金額人民幣2.05億元,非法獲利362萬元)、2020年的王鵬案(偷看公司股票交易指令,非法獲利1773萬余元)。

當然,華夏基金并不是唯一發生過“老鼠倉”事件的公募機構,在如今的金融反腐局勢下,很難說還會有多少基金公司和基金經理的舊賬會被翻出來。

02、爭份額的原始沖動

基金公司們一度迷戀于打造明星基金經理,無論是曾經的王亞偉,還是易方達的張坤、中歐的葛蘭、諾安的蔡嵩松,本質上還是基金公司用來提高公司知名度和擴大管理規模的“工具人”。

然而個人的能力和魅力終歸是有限的,就像當紅藝人也會過氣那樣,一旦市場走弱或風格切換,明星基金經理的星光就會迅速黯淡。

一家成熟的公司,自然不會把成敗榮辱完全系于某幾個員工,在機構投資者越來越多的A股,量化私募埋頭搞策略、強算力,公募基金則開始爭搶ETF的市場份額,切分被動型、固收類產品的蛋糕。

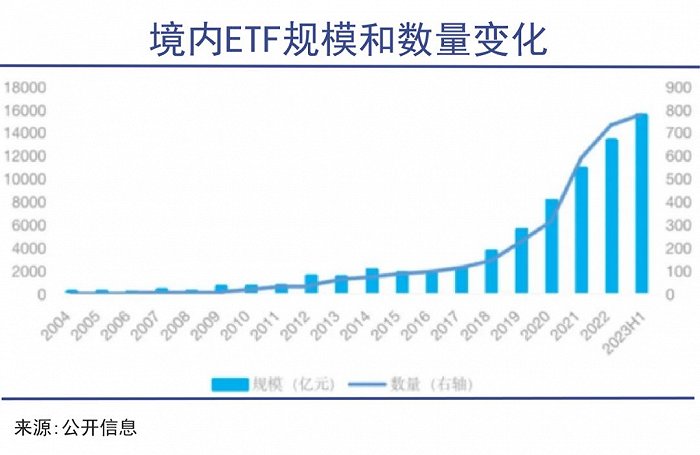

截至2023年6月底,境內共有779只ETF(貨幣基金除外),資產規模達15585億元,產品數量、資產規模均再創新高。僅今年上半年,深滬兩市就新發了58只ETF,募集資金規模423億元。

公募基金不僅熱衷于成立推出新的行業和板塊指數主題、成立新的ETF產品,并且愿意支付券商較高的產品銷售分成,以保證產品銷量和管理規模。

因為規模越大的ETF基金,就越能夠更好地應對大額資金贖回帶來的沖擊,對其背后管理運營的基金公司來說,更是意味著往后的市場份額越有可能遙遙領先,與其他機構投資者的業務合作中越占優勢。

早在2004年,華夏基金就發行了境內首只ETF——華夏上證50ETF,在那個業內都很少有人懂ETF的年份,華夏基金成了很多同行的學習和模仿對象。

也就是在ETF規模開始飆增的2018年,選擇了長期負責營銷工作的李一梅出任總經理,在這個以男性為主導的序列里,已經20歲的華夏基金無疑又一次開創了新河。

在這個貨幣基金不再一統天下、公募頭部效應愈發明顯、爆款基金輪動加快的時代里,李一梅認為“打榜式考核”、“一味追求規模”等評價機制都不利于投資者獲得感的提升,而華夏基金的發展目標則是成為一家資產管理公司。

李一梅希望華夏基金不僅能發現資產、定義資產,還有能力能管好資產,無論是被動管理型的ETF還是主動管理型的權益產品,又或者是投顧和FOF,華夏基金都是站在資產配置的視角進行布局和操作的。

事實上,公募基金行業已經成為中國財富管理的主力軍,華夏基金通過大量發行 被動指數ETF產品迅速搶占市場份額,帶動了整個股票型、混合型產品規模高速成長,從而“躺賺”管理費。

根據Wind數據,作為市場規模前五的基金公司之一,華夏基金的資產凈值雖然不如易方達和廣發基金,但發行的基金數量卻是最多的,2023年中報里披露的管理費用就合計高達30.76億元。

03、解決管理費老問題

基金公司收取的管理費用很多時候只與管理的資產規模有關,而與產品收益率無關,這是行業發展中體現出的各種弊端的關鍵原因。

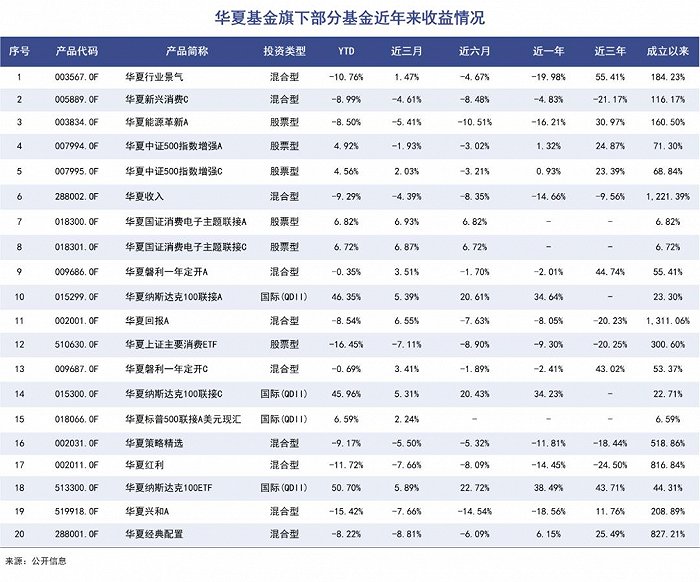

以華夏基金為例,雖然許多產品成立以來的累計收益表現不錯,但近一年來卻出現了大部分產品虧損的情況。截至2022年12月31日,華夏基金旗下基金收入合計虧損1095.29億元,其中股票類基金合計虧損596.67億元。

在巨額產品虧損的背后,華夏基金2022年的管理費依然達到60億元,且依然在不斷的發行基金,追求規模擴張。相似的事情,行業里的基金公司幾乎都在做,虧損基金不收管理費的案例極其稀少。

遭受了虧損的基民自然對此怨聲載道,證監會也開始響應民意,于今年7月公布了公募基金費率改革工作安排,要求主動權益類基金的管理費率、托管費率將統一降至不超過1.2%、0.2%,新注冊產品管理費率、托管費率分別不超過1.2%、0.2%。

隨后,匯添富、易方達等部分基金公司接著主動下調了貨幣型基金、債券型基金、指數型基金等低費率產品的管理費率或托管費率。

有業內人士對此持一定的反對意見,認為“管理費率是基金行業現行的盈利模式決定的,一昧壓降勢必會打擊基金行業整個生態,讓中小型基金公司更難實現盈虧平衡。”

但對于華夏基金這種體量的大型公募基金來說,在管理費率降低之后,還可以通過新設子公司實現業務分工精細化和專業化,在差異化發展戰略中探索更多盈利模式。

今年9月,證監會發布了關于核準華夏基金管理有限公司設立私募股權投資基金管理子公司的批復。

這也意味著,基金業首家股權專業子公司即將面世,該公司的出現也將填補行業發展空白,公募將首次把業務探入一級市場,拿到投資未上市公司的“入場券”。

監管對于華夏基金設立私募子公司的批復???????

從批復來看,監管十分關注對擬設股權子公司的管控安排,也要求華夏基金針對擬設股權子公司股權投資項目未來可能上市的情況,制定切實可行的防范與股權子公司之間可能發生利益輸送的措施。

雖然監管批復措辭嚴謹、要求嚴格,但其實在大資管概念驅動下,2022年開始政策面上便對基金專業子公司大吹暖風。除了華夏基金,還有南方、匯添富、易方達、嘉實、廣發等10家公募機構在排隊等待子公司的設立申請獲批。

在監管鼓勵的專業業務子公司類別中,除了股權投資,還有公募REITs、基金投資顧問、養老金融服務等,還有部分公募基金在申請設立基金銷售子公司(銀華基金、南方基金等)和運營服務子公司(創金合信基金)。

這些嘗試為行業發展,以及公募基金公司業務與能力圈的拓展也帶來了更多想象空間,華夏基金率先落子。和當年打造明星基金經理一樣,又走到了市場前面。