萬億國債發放、匯金“國家隊”入場等多重消息催化下,10月23號A股市場觸底向上,經過一段時間修復,目前已進入低位調整震蕩期階段。

數據來源:wind

短期來看,上證指數或將在2900-3100點窄幅震蕩一段時間。

一方面,10月份,制造業采購經理指數(PMI)重回收縮區間,顯示出制造業景氣水平修復仍未企穩,需求不足或仍是當前經濟的主要矛盾。A股指數出現V型反轉走勢的可能性不大。

另外,金融數據也暫未出現趨勢性好轉,10月,社會融資規模增量為1.85萬億元,較上年同期多增9108億元。值得注意的是,其中政府債券凈融資1.56萬億元,同比多增1.28萬億元,顯示出政府債券發行提速仍是10月社融增量的主要貢獻量,社融結構仍有改善空間。

政策層面,臨近年尾,在全年5%左右經濟增長目標下,四季度政策端強刺激的必要性下降。

中期來看,積極因子仍在持續積累,醞釀反彈情緒。

海外加息臨近結束,全球資本市場風險偏好有望回升,帶動人民幣匯率持續反彈,對A股形成偏好支撐,風險資產流動性有望改善。美國10月CPI數據超預期回落,美國維持11月不加息動作,目前市場一致預期12月不再加息,甚至在美國經濟“軟著陸”預期下,市場對明年美國降息預期升溫,CME美國觀察工具近期數據顯示,市場目前預計美國最早在明年5月會議上降息的概率已高達85%。(數據來源:CME,截至2023年11月20日)

國內政策呵護地產意味明顯,寬松貨幣政策有望維持。近期政策集中發力于地產,融資支持、土地限價有所放開、調控政策進一步優化,政策呵護地產意味明顯,此外,保障房、城中村、平急兩用基礎設施等需求發力支持穩定增長,同時“一攬子化債方案”有望落地進行化債時,貨幣政策或維持寬松以支持實體經濟穩定增長。

指數低位震蕩,逢低如何布局?可重點把握結構性機會。

通常,A股市場主線與產業發展趨勢密切相關,主線行情往往能持續1-2年左右。后續TMT板塊有望繼續成為市場反彈主線。具體可關注:

電子:自年初以來,信息技術領域盈利降幅持續收窄,三季度庫存出現回補跡象,板塊整體景氣度較高,電子板塊盈利和庫存均初現回升;目前來看,安卓智能手機、PC等重要下游已連續多季調整,相關出貨數據及產業鏈廠商財報已持續驗證行業“需求拐點已現,補庫需求上升”。估值層面,電子板塊仍處在近十年較低區間,具備較大向上空間。

華為產業鏈:隨著華為重磅新品發布以及市場銷量積極反饋,以華為產業鏈為代表的科技板塊熱度明顯提升。近日,華為與長安汽車簽署《投資合作備忘錄》,擬設立一家從事汽車智能系統及部件解決方案研發、設計、生產、銷售和服務的公司,華為汽車有望迎來縱深化發展未來,華為手機帶來的A股行情有望在智能汽車上重現。

硬件算力基礎設施(CPO、PCB、半導體、服務器…):短期來看,關鍵算力供給受限下,算力供需兩側或將出現階段性失衡,相關服務器、算力租賃概念熱度有望提升。長期來看,算力是經濟增長的助推器和產業數字化轉型的催化劑,芯片、服務器、交換機、光模塊等算力基礎設施有望成為后續數字基建的重心。

相關ETF產品:

5GETF(515050)及其聯接基金(008086/008087):跟蹤中證5G通信主題指數。成分股主要包括從事5G基礎建設(設備與材料、網絡建設與運維、配套基礎設施)、終端設備(智能終端及相關零部件)、應用場景(智能網聯汽車、工業互聯網、VR/AR、超高清視頻、云游戲、智慧城市等)業務的公司,涵蓋了5G及AI相關的主要產業。

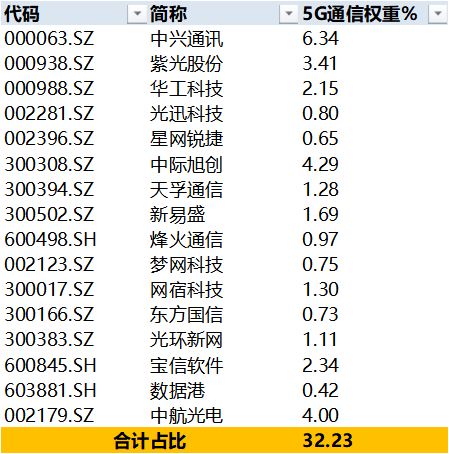

特點一:匯聚硬件算力龍頭個股,與光模塊、光通信、算力租賃概念板塊重合度高。截至2023年11月7日,持倉股中,上述概念權重占比高達32.23%。

(數據來源:wind,截至2023/11/7)

特點二,與華為概念重合度較高。5GETF華為概念股權重占比近70%,在華為5.5G、華為手機、華為芯片、華為汽車等環節均有覆蓋。

特點三,電子板塊權重較高。5GETF跟蹤的中證5G通信主題指數,電子行業權重占比高達57%,覆蓋多個細分領域龍頭。

特點四,估值適宜,處于機會區間內。經過90多個交易日的調整,目前TMT板塊整體擁擠度已大幅緩解,5GETF(515050)跟蹤的中證5G通信主題指數其最新PE估值為30倍,低于近5年70%的時間段,調整較為充分。

以上數據來源:wind