文丨張濤、路思遠(中國建設銀行金融市場部,文章僅代表作者觀點)

展望今年美債市場之前,我們需要先對去年初展望進行回溯,在2023年的年初,我們對美債市場的展望主要有三點:

“一是,按照美聯儲的政策預期路徑,1年期以內期限的短端美債收益率應會跟隨政策利率進一步上行至5%以上。

二是,美聯儲在5%以上終點利率保持的時間越長,美國經濟衰退進程就越快,相應長端美債收益率則是易下難上,那么2022年10月份4.3%以上大概率就是10年期美債收益率的峰值。

與預期相對,2023年美債市場的實況是:

一是,1年期美債收益率由年初的4.74%最高升至5.56%,年末收在4.78%,年內最低4.03%——符合我們預期。

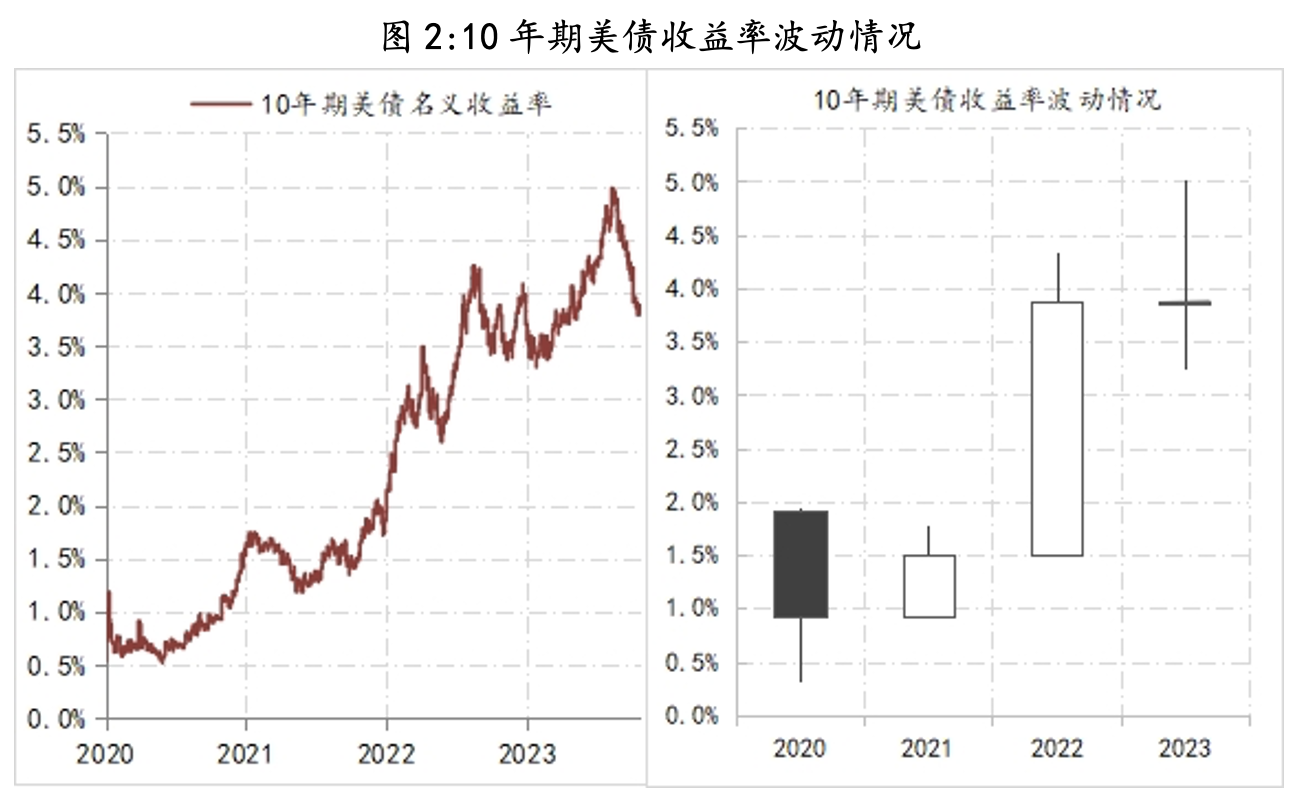

二是,10年期美債收益率由年初的3.88%最高升至5.02%,年末收在3.87%,年內最低3.25%——大幅超出我們預期。

三是,10年期與3個月期美債收益率倒掛程度由年初的-74BPs最深至-190BPs,年內最窄曾一度至-62BPs,年末收在-152BPs;10年期與2年期美債收益率倒掛程度由年初的-61BPs最深至-108BPs,年內最窄曾一度至-13BPs,年末收在-35BPs——基本符合我們預期。

從上述對照回溯來看,雖然在美聯儲政策路徑的預判方面,我們看對了,卻嚴重錯判了市場對美國經濟軟著陸的預期,以至于我們大幅低估了本輪加息周期中10年期美債收益率的峰值。因此,在展望2024年美債市場時,我們需要格外分析市場預期可能的變化。

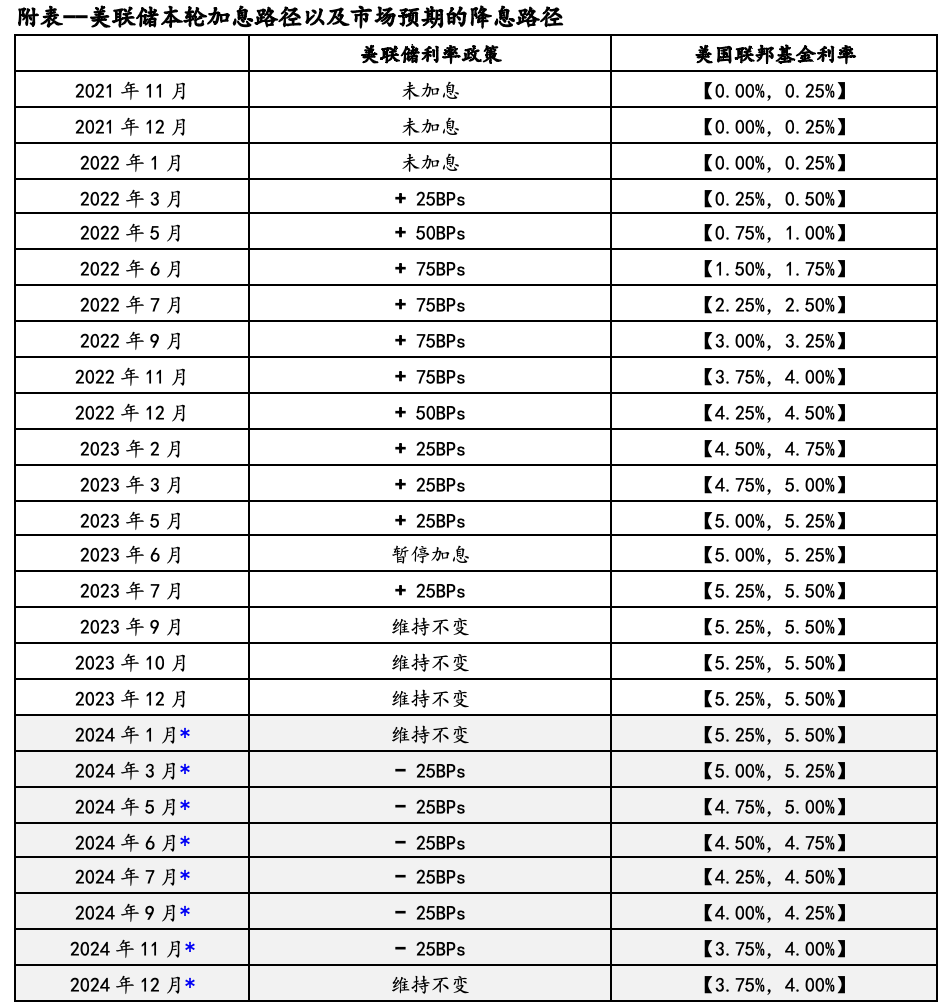

首先,美聯儲本輪加息周期的確認晚于以往。以往,與美聯儲在加息周期中的最后一次加息,市場很快就會對美聯儲加息周期予以確認(表現為1年期美債收益率開始持續低于聯邦基金利率),但由于本輪加息周期中,美聯儲曾于2022年6月暫停加息,且持續釋放鷹派信號,因此在2023年7月最后一次加息后,市場始終不敢確認加息周期已經結束,加之美聯儲在2023年9月會議上強調“higher for longer”,進一步令市場覺得美聯儲并未結束加息周期,在此推動下,10年期美債收益率不僅突破了2022年10月21日的4.34%的峰值,還一路上行至5%的上方,并于2023年10月23日至5.02上方的。

對于加息周期結束的確認,是到了2023年11月美聯儲的議息會議后,之后1年期美債收益率才開始持續的低于美聯邦基金利率,即市場開始對未來的降息進行定價。

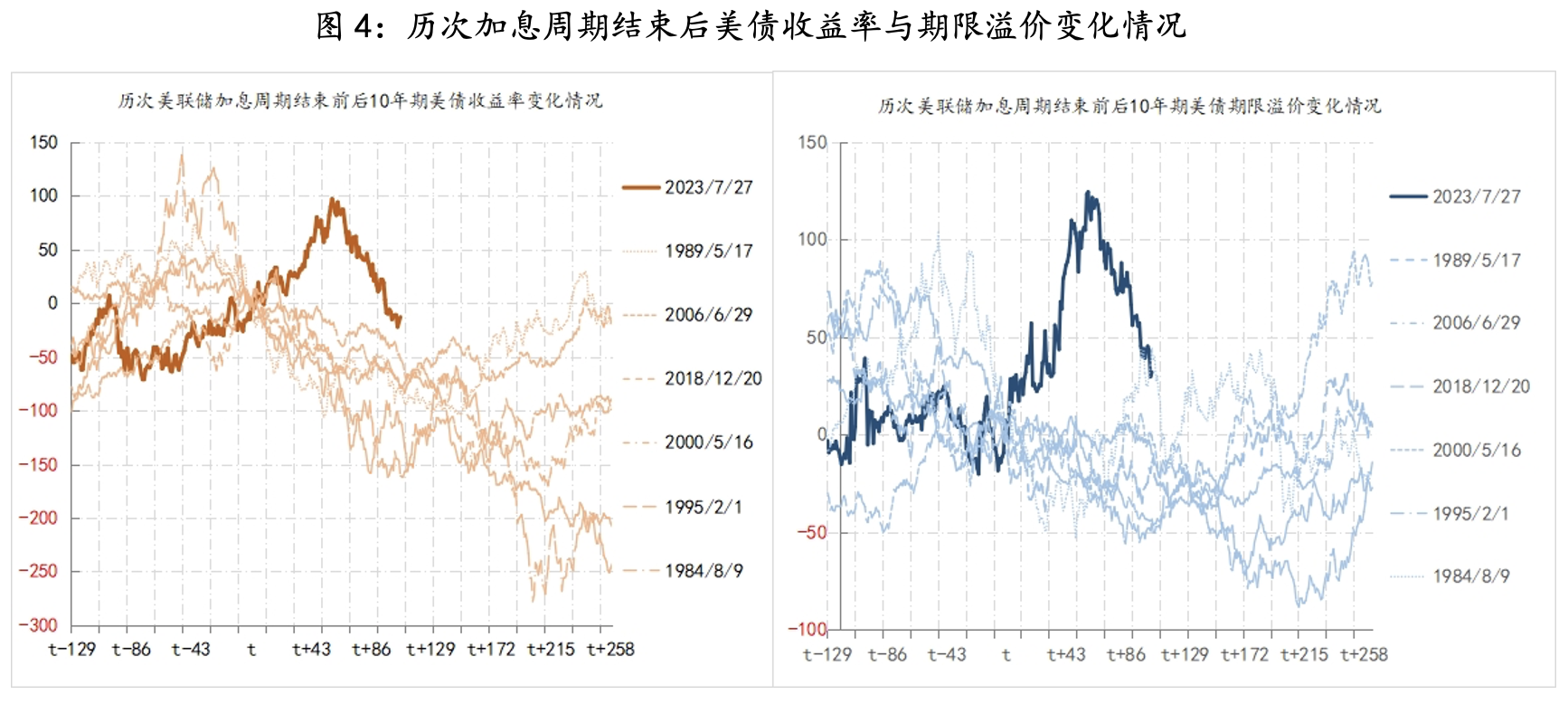

其次,10年期美債收益率超預期上行主因是期限溢價。如上文,之所以2023年美債收益率實際走勢超出了我們預期,主要原因就在于我們預期到市場竟然花了近4個月才確認了本輪加息周期的結束,即2023年7月末至11月中旬期間的行情,沒有在我們的考慮范圍內,期間10年期美債收益率由4%快速升至5%上方,累計升幅近100BPs但推動原因全部來自10年期美債收益率中隱含的期限溢價(由-0.6%升至0.5%,累計升幅近110BPs)。

10年期美債收益率主要是由兩部分組成,分別為風險中性利率與期限溢價。其中,風險中性利率與政策利率直接相關,而期限溢價則是投資者為承擔利率在債券有效期內可能發生變化的風險而要求的補償,實際就是投資者對未來可能面臨不確定性的定價,期限溢價的持續上升,表明市場對未來將面對不確定性擔憂加劇。2023年11月下旬以來,伴隨加息周期結束的確認,風險中性利率與期限溢價才開始并行回落,換而言之市場擔心的不確定性部分得到了解除。

第三,美債由單邊行情轉入雙向高波動行情。與2022年單邊行情不同,2023年美債雙向波動的特征更為明顯。本輪美聯儲累計加息525BPs,其中2022年加了425BPs,2023年加了100BPs,而且與2022年三次75BPs、2次50BPs、1次25BPs的加息節奏相比,2023年美聯儲已經回歸至單次加息幅度25BPs的節奏,加息節奏的切換令市場對本輪政策利率峰值預期持續變化,而通脹、就業數據的反復也令市場的經濟預期在軟著陸與衰退之間搖擺。由于市場的政策預期、經濟預期的搖擺,美債市場呈現出雙向高波動行情。

第四,市場的降息預期已開始被定價。10年期美債收益率在觸及5.02%上方之后,已開始對降息預期定價,截至2023年年底,已降至3.87%,與2023年年初水平相當,相應期限溢價再次回落至負值區間,-0.44%。目前10年期美債收益率與聯邦基金利率的利差為-150BPs,已接近新世紀以來兩者利差的底部水平,反映出市場已經開始對降息周期定價。

基于上述對市場預期變化的觀察,再結合歷次加息周期結束后美債收益率與期限溢價變化的經驗規律,目前我們對2024年美債市場的預判主要包括以下四點:

一是,目前市場對于美聯儲2024年降息路徑的預期較為一致(見文后附表),但美聯儲能否如期兌現,尚存在較大不確定性,我們的看法是只有將看到明顯經濟衰退跡象(諸如就業市場出現明顯惡化,詳細分析參見《2024年展望:美聯儲可能令市場意外》),美聯儲才會啟動降息。一旦美聯儲未如期于3月份降息,屆時市場預期必將再次面臨調整,由此美債高波動行情還將延續。

二是,雖然美聯儲降息路徑尚待進一步確認,但在降息預期推動下,美債曲線的倒掛大概率將得到扭轉,10年期美債與2年期美債收益率倒掛局面將完全扭轉,10年期美債收益率與3個月期美債收益率倒掛程度改善,但在2024年尚不能完全扭轉。

三是,具體到10年美債收益率走勢,2024年10年美債收益率有望下行至3%左右的水平,期間受市場預期變化影響,不排除階段性重返4%及上方的水平。

四是,從歷史數據來看,10年期美債收益率隱含的期限溢價處于負值區間并非常態,預計2024年期限溢價大概率還是要重返正值狀態,即10年期美債收益率下行主要來自風險中性利率的下行,而期限溢價更多是影響美債收益率的波動。

當然美債市場正處于政策周期切換期,任何不確定因素均會影響到市場實況,為此,我們依然會按照慣例對年初預測進行重檢。

參考:

- 2024年展望:美聯儲可能令市場意外

- 2023年經濟展望④:10年期美債收益率已越過山丘

- 對2023年10年期美債收益率走勢預測的重檢

- 美債收益率定價邏輯的轉換及市場影響

- 議息會議后,美聯儲的政策路徑及美債收益率怎么走

- 鮑威爾政策路徑將再次轉變,由沃爾克轉向格林斯潘

- 美國6月通脹數據或透露出美聯儲政策變化的三個信號

(文章僅代表作者觀點。責編郵箱:yanguihua@jiemian.com。)