文|GPLP Perry

多年的傳聞終于落地了。

近期,黑石集團宣布私募股權策略基金(BXPE)已籌集了 13 億美元(約合92.7億元)的資金,該基金是黑石的首只面向個人投資者的“零售型”產品,雖然13億美元的“盤子”對于黑石來說,額度很小(截至2023年9月,黑石資金管理規模已超萬億美元,為全球最大另類資產管理集團),但這只基金黑石已打磨了6年之久。

贖回潮引發的連鎖反應

早在2017年時,黑石其實推出了類似的基金產品—BREIT(Blackstone Real Estate Income Trust 黑石房地產投資信托基金),該基金主要投向房地產領域,在當時,大量租賃住房地產和工業地產的項目價值被低估,黑石借此獲得了不錯的收益。

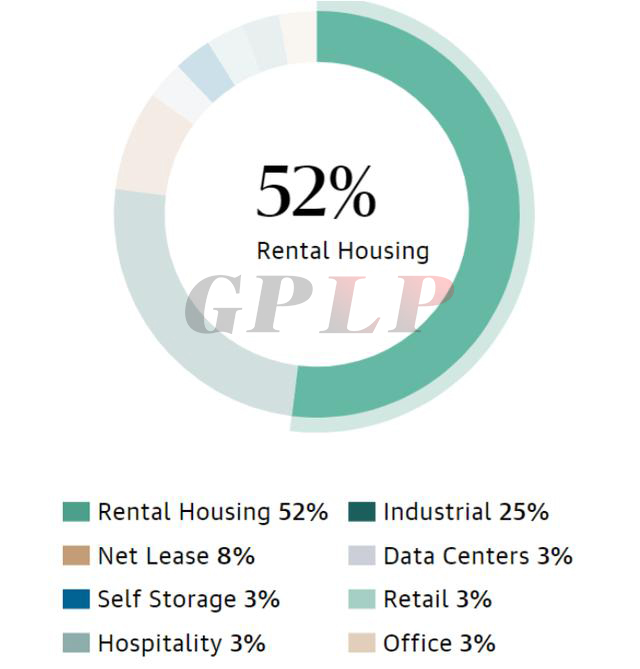

公開數據顯示,BREIT最高擁有710億美元的凈資產(2023年3月左右),其中一半以上的資金投資在租賃住房、公寓等市場。

BREIT資金分配,數據來源:黑石集團,數據為2022年公布

但隨著金融市場的回暖、利率的上升,原本存在優勢的房地產項目被重新定價,大量投資者開始贖回,這就導致了2022-2023年BREIT產品的贖回潮,據媒體消息,該產品2023年1月份的申請贖回金額在13億美元,2月額度則在14億美元,總贖回金額超過50億美元(據Stanger數據,BREIT2023年前三季度資金外流高達98億美元),黑石迫不得已,出臺限制提款措施,將每月提款限制在2%左右,或季度5%。值得指出的是,BREIT產品截至2023年12月的資產凈值為620億美元,回報率已從最高的12%,下跌至2023年底的-1.2%。

BREIT產品歷史回報率,數據來源:黑石集團,截至2023年12月31日

BREIT產品的贖回潮導致了BXPE上市時間一再推遲,這次BXPE正式推出,對于黑石有非常重要的意義。

黑石新基金:低管理費 高開放度

黑石這只新基金主要有兩個特點:一個是管理費主動降低了,另外一個則是其開放度比以前更大。

首先,BXPE(具體投資主體是Blackstone Private Equity Strategies Fund L.P)的投資門檻大幅度降低,此前,黑石的產品只面向機構投資者(其中包括養老基金、主權基金、大學基金等),起投金額基本都在上億美元,而BXPE是首只面向個人投資者的基金產品,投資金額的最低標準在500萬美元,對于黑石來說,這邁出了一大步。

另外,BXPE的管理費用從此前基金產品的1.5%-2%下降至1.25%,同時,提供了6個月的管理費用減免期。要知道,管理費是黑石的主要收入來源之一,截至2023年10月底,其管理費收入為近67億美元(66.72億美元),同比增長9.1%,降低管理費用的舉措,也從側面反應了目前市場募資的困難。產品可以定期贖回,不過上限限制在5%,對于這一限制,黑石也許意在避免歷史重演。

BXPE是一只永續基金,也就是只要不贖回便可一直滾動投資,而對于投資方向,BXPE則“海納百川”,主要分為企業、次級、機會、增長、信貸等領域,具體包括:

企業:全球市場收購(包括亞洲市場)、能源轉型、核心私募股權和中端市場收購;

二級市場:LP主導的二級市場和GP主導的解決方案;

機會主義:生命科學收益、普通合伙人股權、優先股權、版稅、特殊情況和結構化投資;

增長:增長型股權和生命科學;

信用:流動信用和抵押債務。

對于此,黑石集團私募基金聯席主席Tom Morrison2023年12月底曾表示,BXPE專注于投資于那些具有強大成長潛力的行業,如先進科技、可再生能源等,并且在投資決策過程中充分考慮了市場趨勢和技術革新。這一策略不僅有助于實現資本的穩健增長,也為投資者提供了更廣闊的視野。

降低管理費是解開基金行業困局的籌碼?

從市場來看,BXPE并不是孤例,2023年6月,KKR便已推出針對個人投資者的產品并成功籌資4億美元,EQT(殷拓集團)則在2023年5月推出了首只面向私人投資者的 EQT Nexus,該基金涵蓋跨地區和行業的早期到成熟期的投資,并重點關注 EQT 的旗艦私募股權和基礎設施戰略基金。

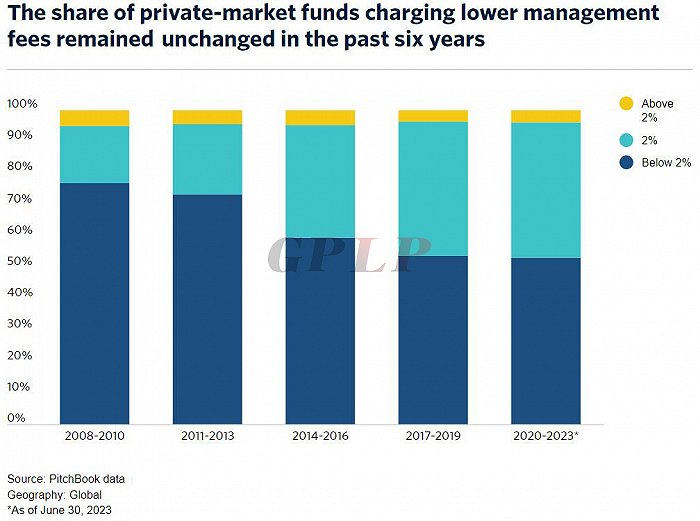

雖然資本市場正在向好發展,但目前來看,募資仍然受阻,用低管理費吸引投資者,幾乎是各大PE機構的共同籌碼,而從數據來看,近幾年多數機構已經將費率維持在較低水平。

根據 PitchBook Data公布的數據,從2023 年上半年期間關閉的私募市場基金來看,約 50% 的管理費收費低于 2%,這一數據與前3年相比幾乎沒有變化。

近6年收取較低管理費的機構,數據來源:PitchBook 數據 截至2023年6月

從Preqin公布的數據來看,私募股權領域的主要板塊費率,都沒有顯著變化。例如風險投資方向,2022年,有近20%的基金管理費在2.5%,到2023年則下降至16.3%,投向成長型的私募基金費率則在2%-2.4%之間,約有72%的基金在這一范圍。基礎設施的費率范圍在2%-2.25%之間,2022年這一費率則為1.5%-1.74%,相對更低費率則是私募債板塊,費率為1.84%。

面對越來越謹慎的投資者,通過降低費率是否真的能改善募資難的現狀,還需打一個問號,但從一些頭部私募機構的募資成績來看,似乎效果并不明顯,例如2023年6月老虎環球基金公司完成了新基金(Tiger Global Private Investment Partners XVI,PIP 16)的募集,最終關閉金額為27億美元,要知道該基金2022年啟動時的最初目標為80億美元,歷經數次降低目標仍沒有達到預期,同時,該基金對于投資者的管理費優惠至1.75%。

黑石的啟示:用穩扎穩打的業績和多元化并行的策略打動LP

此前,黑石私人財富部門主管Joan Solotar曾憧憬,對于80萬億美元的個人投資者市場來說,目前僅有5%的投資者選擇了另類投資,這有巨大的想象空間。

但是,對于黑石這一巨艦來說,面向私人投資者的產品或許僅僅是一個嘗試,增長和培育需要過程,能不能在未來成為黑石業績增長的“長籌碼”,現在評論都為時尚早。

但翻閱黑石的歷史,多元化發展和對未來的準確判斷,或許才是黑石持續勝出的關鍵。

雖然房地產基金 BREIT出現了贖回潮,但這并不能說明房地產整體市場不行,從黑石的歷史數據來看,房地產仍然是其最賺錢的投資領域,同時,機構投資者對于黑石的房地產基金,仍然鼎力支持。

2022年5月,黑石向美國證券交易委員會注冊基金BREP X(Blackstone Real Estate Partners X),并于2023年4月宣布該基金完成募集,不到1年,黑石籌集到了304億美元(超過2000億元),是有史以來籌集的最大房地產私募股權基金。(截至2023年9月30日,黑石的房地產基金共管理著3260億美元的資本。)2023年11月黑石又宣布房地產投資基金Strategic Partners Real Estate VIII LP完成26億美元的募資。

不僅僅是房地產基金,黑石2023年完成了多個領域的基金募集,例如在2023年8月21日,完成了第四只策略機會旗艦基金 Blackstone Tactical Opportunities Fund IV(“BTO IV”)的募集,規模為52億美元。8月10日宣布完成能源轉型信貸基金 Blackstone Green Private Credit Fund III (BGREEN III) 的募集,規模超過70億美元。另外,9月份,黑石宣布將其企業信貸、資產融資和保險集團重新整合為一個新部門 —Blackstone Credit & Insurance (BXCI),黑石董事長蘇世民對新部門有很強的信心,計劃在未來10年內,將新部門的資產管理規模增加至1萬億美元。

對于基金投資的項目,黑石則根據目前的宏觀經濟進行了調整,例如BREP X,不同于以往投向商業地產等項目, BREP X將絕大多數的資產投向物流、酒店、數據中心、技術驅動等項目,對于優質項目,黑石也開啟了大手筆收購。

2023年12月,黑石宣布與Digital Realty成立價值 70 億美元的超大規模數據中心開發合資公司,該公司將在法蘭克福、巴黎和弗吉尼亞州北部開發4個超大規模數據中心園區。所有園區全面建成后,預計將支持約 500 兆瓦 (MW) 的總 IT 負載。黑石將以約7億美元的初始出資收購該合資企業 80% 的所有權權益,而 Digital Realty 將保留 20% 的權益。

新興市場也是黑石多元化布局的戰略要地,2023年6月,黑石向中基協提出申請將黑石(上海)私募基金管理有限公司登記為基金管理人后,10月左右,對上海的辦公室進行了擴充,并宣布將在黑石亞洲PE板塊任職10年的高級董事總經理Haide Hong,晉升為中國收購業務主管,并領導黑石上海的投資工作。種種跡象表明,未來在中國市場黑石必然會有大動作。

黑石向來是PE圈的風向標,風吹草動都會引來關注,對于新成立的“新零售”基金BXPE,有機構認為這釋放了重要信號,或許是“逃脫困境”的籌碼,但對于黑石更宏大的目標來說,僅僅一個基金的成立也只是在戰略層面有一定意義,對于更多的機構LP來說,黑石的穩扎穩打的業績和多元化并行的策略,才是讓它們愿意“All In”投資的原因。