文|野馬財經 劉俊群

編輯|高巖

在IPO這條路上,從遞表到上市,始祖鳥母公司用了28天。

2024年2月1日,安踏集團旗下、始祖鳥母公司亞瑪芬體育(Amer Sports)正式在美國紐交所掛牌上市,成為龍年第一個中概股IPO。

本次IPO共發行1.05億股普通股,發行價為13美元/股,總共募資約13.65億美元。首日交易結束時,亞瑪芬體育股價上漲3.08%,報收于13.4美元/股,總市值達到 64.92 億美元(約合人民幣 466 億元)。

值得一提的是,亞瑪芬體育(AS.US)還創下了自2023年9月德國制鞋公司 Birkenstock Holdings Plc.美國 IPO 以來最大規模的 IPO(募資金額 14.8 億美元 )。

站在始祖鳥背后的安踏(2020.HK),截至2024年2月3日,股價上漲2.15%,報收于66.6港元/股,市值達1886.5億港元。市值遠高于李寧(424.8億港元)和特步(105.9億港元)。

然而,對于安踏、亞瑪芬體育來說,現在的結局卻讓人“沮喪”。畢竟上市前夕,亞瑪芬體育計劃每股發行價在16美元至18美元之間,最高估值預計超100億美元(約合人民幣700億元)。

“IPO發行價雖然令人沮喪,但相信這只是短期現象,對未來發展保有信心。而從現實來看,亞瑪芬也的確在產品、渠道和營銷上做出了令人信服的成績。但這樣的成績是否具有持續性,只能等待時間來驗證。”亞瑪芬首席執行官鄭捷接受彭博社采訪時表示。

始祖鳥會員人數5年從1.4萬上升到170萬

始祖鳥母公司——亞瑪芬體育,是安踏于2019年收購而來。

那一年,安踏攜外部財團,溢價43%完成了對亞瑪芬體育的收購。這是中國鞋服史上最大的一筆跨國并購——投資財團花了46.6億歐元,折合人民幣360億元。

對安踏而言,此次收購是極為重要的一個決定。一方面,2019年,亞瑪芬體育全年虧損16億元。另一方面,2018年,安踏集團全年營收僅為241億元,現金及現金等價物約93億元。“這是我從創業到今天,所做的份量最重的一次決定。”丁世忠2019年在給員工的內部信中寫道。

安踏接手后,亞瑪芬體育分別從品牌獨立運營、提升品牌定位、加強直銷、在大中華區的滲透等方面進行轉型。最終,亞瑪芬體育剝離了非核心品牌Mavi、Precor、Suunto,以始祖鳥、薩洛蒙、威爾勝三個品牌為核心經營。

從2020年第一個完整財年到2022年,亞瑪芬體育營收分別為24.46億美元、30.67億美元和35.49億美元,收入實現約44%的大幅增長,復合年增長率為20.4%;同期,毛利率從47%增長至49.7%。

2023年前三季度,三大核心品牌分別占公司營收三成左右。其中,始祖鳥、薩洛蒙、威爾遜貢獻營收分別為9.41億美元、9.49億美元和8.66億美元,同比增長約65%、35%、10%。

除精簡品牌外,在渠道端,亞瑪芬體育也加大對DTC(直面消費者)渠道的投入。

《招股書》顯示,DTC渠道包括直營店、電商網站兩部分。亞瑪芬體育來自DTC渠道的收入,從2020年占營收比21.7%,增長至2022年的29.5%。

但公司主要渠道仍為批發,主要面向一般體育用品零售商、專賣店、獨立經營的合作伙伴商店、分銷商、零售商等。批發渠道在2020年占營收比為78.3%,至2022年下降為70.5%。

從門店數量來看,截至2023年9月30日,亞瑪芬體育的自營零售店數量超過330家,相比2019年增長約69%。

來源:《招股書》

亞瑪芬體育表示,公司越來越重視自有電子商務,并在世界各地建立自有零售分銷網絡。自有零售店不僅可以保證消費者的體驗感,還可提高消費者對品牌的忠誠度,從而產生強勁的投資回報。

來源:《招股書》

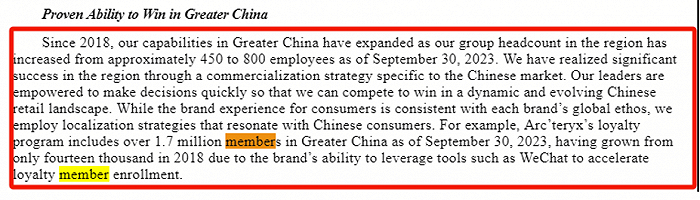

以始祖鳥為例。在其母公司亞瑪芬體育被安踏收購后,安踏新開了31家始祖鳥自營零售店,目前,始祖鳥在中國共有63家自營零售店,占全球總門店數的近一半。2018年,始祖鳥在中國擁有1.4萬名會員。截至2023年9月底,始祖鳥會員數量已超過170萬,翻了100多倍。

來源:《招股書》

《招股書》中解釋道,始祖鳥會員增長速度之所以這么快,主要得益于始祖鳥能夠利用微信等工具,來加速會員注冊。

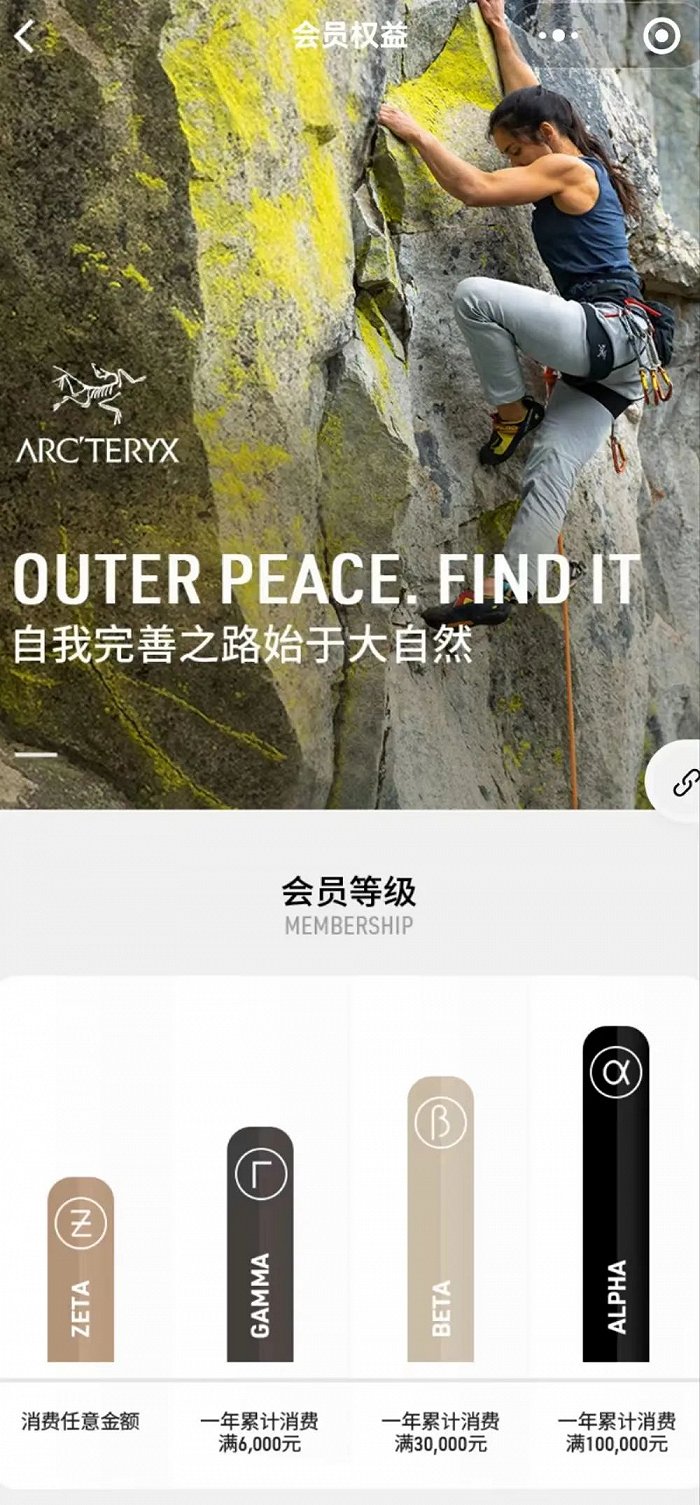

野馬財經在“始祖鳥山地課堂”微信小程序上發現,始祖鳥將會員分為四級,且會員名稱與品牌旗艦產線相同,分別是Alpha、Beta、Gamma和Zeta。以最高Alpha級為例:一年累計消費10萬元即可入級,且次年累計七萬可保級。

根據會員的等級,始祖鳥會贈送不同數量的清洗券。此外,每年也會為會員準備生日禮物,包括不銹鋼保溫杯、餐具、露營燈和手電等。其中,Alpha會員還可參與專屬的頂級戶外活動。

來源:微信小程序截圖

“通常來講,自營門店對于發展會員和維護會員,給予會員更優質的服務應該是有好處的。”艾媒咨詢CEO張毅認為。“不過,與批發相比,自營渠道的利潤未必一定會更高。因為,自營本身的門店成本、運營成本也不低。”

亞瑪芬體育募資約13.65億美元,主要用于償還貸款

此次亞瑪芬體育IPO,其募資金額13.65億美元將主要用于償還亞瑪芬體育的貸款。

具體看,亞瑪芬體育的擴張帶來的不僅是營收的上升,還有成本的增加。《招股書》顯示,2021年-2023前三季度,亞瑪芬體育的財務成本分別為 2.77 億美元、2.33 億美元及和2.92 億美元,

在《招股書》中,亞瑪芬體育表示,成本增加主要是由于銷售額、門店數、線上、線下營銷費用、電商運營成本等增加。

具體看,亞瑪芬的銷售和營銷費用從2020年的7.33億美元增至2022年的11.08億美元;銷售費用率從2020年的30%增加到2022年的31.2%,該銷售費用率高于李寧2022年的28.3%。

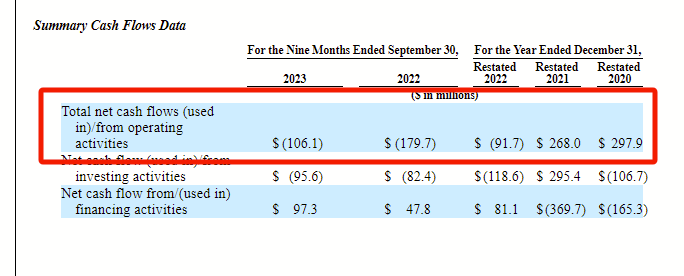

門店和渠道的投入需要一段時間才能“回血”。從經營性現金流的情況來看,亞瑪芬體育2022年、2023年前三季度則分別流出0.92億美元和1.06億美元。一年半時間凈流出1.98億美元。

來源:《招股書》

《招股書》顯示,亞瑪芬預計將在未來2年內花掉5億美元。2023年、2024年,其資本開支預算分別為2億美元和3億美元。

亞瑪芬體育遞表之前,主要依靠安踏等股東輸血。2019年3月12日,由安踏體育、方源資本、 Anamered Investments及騰訊等股東組成的合資公司JVCo,與亞瑪芬體育的全資子公司Amer Sports HK簽訂貸款協議,截至2023年三季度,還有約26.36億美元本金總額未償還,該貸款于2029年3月26日到期。

另外,Amer Sports HK還有13.77億美元貸款尚未償還給JVCo,兩者合計40.13億美元。還有一筆是亞瑪芬體育從金融機構借的17.85億美元貸款。

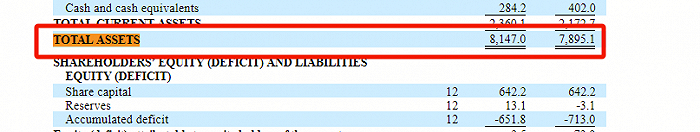

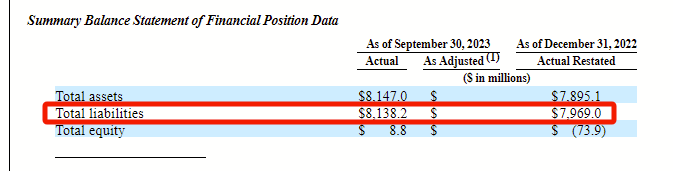

從財務數據來看,2022年,亞瑪芬體育的總資產達到78.95億美元,其中總負債就達到了79.69億美元;到2023前三季度,公司總資產為81.47億美元,總負債為81.38億美元,但資產負債率仍高達99%。

這81.38億美元的負債中,包括長期負債總額67.03億美元,流動負債總額14.35億美元。上述關聯方貸款的40.12美元、金融機構貸款的17.84億美元均屬于長期負債。

來源:《招股書》

巨額負債之下,亞瑪芬體育每年還要承擔上億美元的利息。

因此,亞瑪芬體育至今尚未走上盈利的道路。2020年-2022年,公司凈虧損分別為2.37億美元、1.26億美元和2.53億美元,三年累計虧損超6億美元。

當初,為了收購亞瑪芬體育,安踏借了一大筆錢。2019年,安踏集團負債總值從78.5億元增至201.6億元,負債率由2018年末的32.22%增至48.9%。

收購之時,安踏本來寄希望于讓亞瑪芬體育為集團全球化戰略助力。5年過去,亞瑪芬體育不僅未能實現盈利,還需要股東持續輸血。

值得注意的是,在目前安踏體育的財務報表上,亞瑪芬并未并表,而是被列為合營公司。因此,亞瑪芬體育的負債并不會影響安踏的財務報表。對此,安踏解釋稱,亞瑪芬還有其他股東提名的董事,公司決策需要征求他們的同意所以不能并表。

此次亞瑪芬體育順利上市,對于安踏等股東來說,其將收回給亞瑪芬體育的部分貸款。“亞瑪芬體育上市成功,將為安踏體育帶來更多的資本注入,從而增強安踏體育的財務實力和運營能力。”中國企業資本聯盟副理事長柏文喜表示。

業內人士表示,但對于亞瑪芬體育來說,巨額的債務壓力,可能會限制亞瑪芬的發展。不過,如果能夠借助資本市場融資渠道,盤活亞瑪芬體育的業務和資源,甚至扭虧為盈,將會帶來更大的好處。“上市將使亞瑪芬體育成為公眾公司,更容易吸引更多的投資者和合作伙伴。”柏文喜進一步補充道。

也就是說,亞瑪芬體育IPO成功后,公司不僅能改善自身盈利情況,幫助自身品牌進一步發展,其背后持股股東安踏,也將因此獲利。

“廈門首富”靠著“買買買”,買出一個安踏“全球化”?

丁世忠有句流傳頗廣的話,“不做中國的耐克,要做世界的安踏。”因此,有業內人士表示,安踏集團對亞瑪芬體育的期望,可能不僅僅是實現可觀的財務回報,更重要的是將其作為出海的抓手。

據安踏2023年上半年年報,安踏體育持有亞瑪芬體育52.7%的股權。安踏體育2022年年報顯示,丁世忠持有安踏體育74.01%股權。截至2024年2月3日,安踏體育市值1886.5億港元(約合人民幣1735.07億元)、亞瑪芬體育市值466億元,計算可得,丁世忠身家合計人民幣1465.88億元。

近幾年,安踏通過“買買買”,已經發展成為一個商業帝國,其觸角從國內延展至國外,品牌輻射面更是從運動到戶外,目標消費群體在不斷擴大……

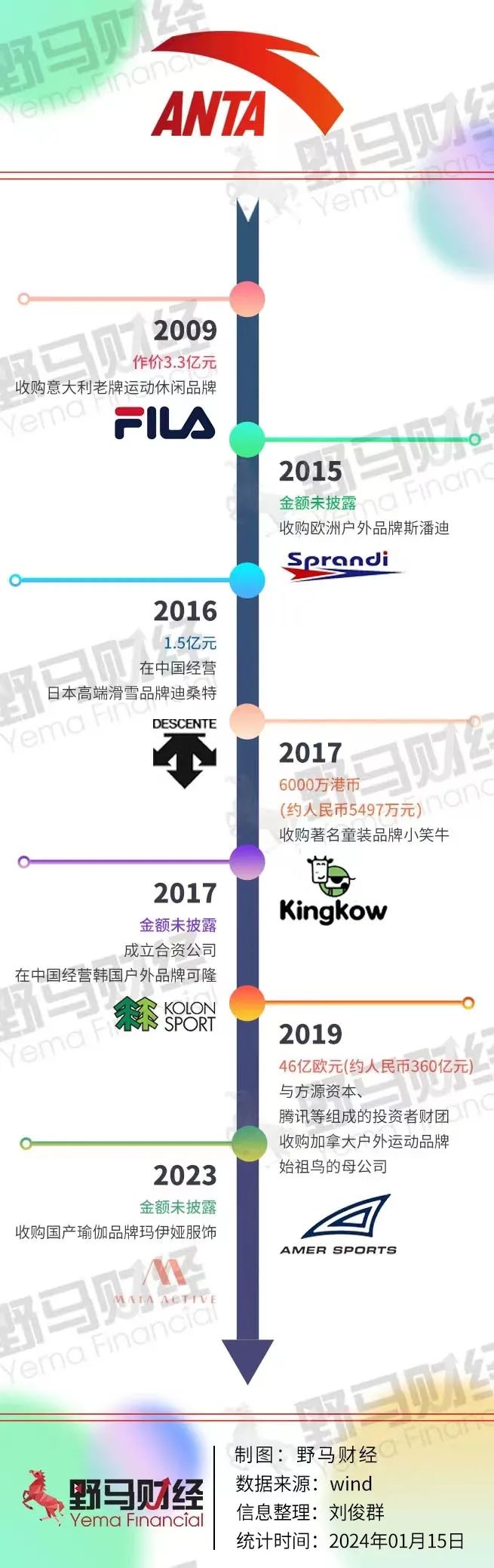

自2009年起,安踏開始頻繁收購外資品牌,為全球化發展打基礎。當年,安踏以3.32億元的價格,收購了意大利老牌運動休閑品牌斐樂(FILA)在中國的專營權和商標使用權,這個品牌是家百年老店,主要從事網球、滑雪、高爾夫、瑜珈、賽車等運動相關產品。

收購前,FILA在中國只有50家門店,虧損高達3218萬。收購后,安踏對FILA進行改革——第一是重新回歸“運動時尚”的品牌定位,第二是由批發改為直營模式。

2013年,FILA成功實現盈虧平衡;次年,FILA實現盈利。根據財報數據顯示,2023年上半年,FILA貢獻了整個安踏體育41.3%的營業收入,其收入占比已接近安踏母品牌。

安踏母品牌2023年上半年實現銷售收入141.7億元,而FILA的銷售收入為122.29億元。

收購FILA后,在二級市場上,安踏的股價也從2013年開始大漲,至2021年,公司股價最高上漲了125倍,市值更是一度漲破5000億。

有了此次并購成功的經驗,安踏繼續加碼全球化布局。

2015年,安踏收購英國戶外、爬山運動品牌斯普蘭迪(Sprandi)。2016年,安踏斥資1.5億元成立合資公司,在中國經營高端滑雪品牌迪桑特(Descente)。2017年,安踏收購小笑牛(Kingkow),同年,安踏成立合資公司在中國經營戶外品牌可隆(Kolon Sport)。直到2019年2月,安踏收購亞瑪芬體育。

來源:野馬財經

收購了眾多的品牌后,丁世忠的步伐還未停止,用他的話說“商品可以被迅速制造出來,但品牌不行。”

安踏最近的一次收購發生在兩個月前——它收購了中國本土品牌MAIA ACTIVE 75.13%的股權。該品牌主要做瑜伽運動類服飾。

從“全球化”的角度看,安踏此前收購的FILA、迪桑特、可隆等國際品牌,都是收購該品牌在大中華區的經營權,即在國內市場做國際品牌,更像是一種“引進來”。但亞瑪芬體育不一樣,其主要市場仍在歐美。因此,亞瑪芬體育更能承載安踏集團的“全球化”目標。

除了并購外資品牌外,2021年,安踏集團還將未來十年戰略目標定為“單聚焦、多品牌、全球化”。2022年,亞瑪芬體育被安踏列入“全球化”策略。

業內人士表示,安踏的打法就是為了實現“1+1>2”的品牌效應,安踏通過多次并購,建立了多品牌矩陣。主品牌安踏作為主打大眾運動市場的明星品牌,而斐樂則以中高端時尚休閑市場為主導,始祖鳥則是集團中高端戶外領域的重要品牌。無論哪一個領域受到市場熱捧,安踏都能出一張完美的牌。就在2024年1月19日的安踏集團年終總結會,丁世忠表示,我們做多品牌,就是要用不同的品牌去滿足消費者的需求。今天全球做得好的品牌,都是深耕一個細分市場的垂類品牌。“并購可快速擴展安踏的市場份額和品牌影響力,尤其是在國際市場上。其次,并購可以帶來更多的品牌組合和產品線,從而豐富安踏的產品線和品牌形象,提高市場競爭力。”中國企業資本聯盟副理事長柏文喜表示。經濟學家宋清輝表示,在目前的市場環境下,安踏的并購式發展“優劣”并存。安踏雖然有收購斐樂、斯潘迪、迪桑特等多家品牌的經驗優勢,但是,在如今全球經濟形勢復雜多變的環境下,亦恐面臨收購效果不及預期的情況,此舉可能將使公司步入泥潭,進而出現資金鏈危機。

你買過安踏的運動服飾嗎?體驗如何?評論區聊聊吧!