文|趕碳號

2023年,逆變器企業過得怎么樣?海關出口數據顯示,我國去年光伏逆變器出口量增價升,并不算卷。但是,對于儲能逆變器企業來說,卻已由夏入冬,寒冷到極點。這一點,在同時擁有這兩塊業務的固德威身上,體現得非常明顯。

2月23日晚間,固德威發布了一份看上去十分靚麗的2023年度業績快報,增收又增利。但是,如果分拆到每個季度會發現,2023年下半年以來固德威的經營狀況其實已大不如前,特別是第四季度,公司已發生虧損。

01、靚麗的成績單脫水之后

固德威2023年業績快報;來源:公司公告

2月23日,固德威發布2023年度業績快報公告:

“報告期內,公司實現營業總收入73.52億元,較上年增長56.09%;歸屬于母公司所有者的凈利潤8.68億元,較上年增長33.65%;歸屬于母公司所有者的扣除非經常性損益的凈利潤8.29億元,較上年增長32.16%;基本每股收益5.03,同比增長33.78%。

報告期末,固德威財務狀況良好,總資產額為71.53 億元,較年初增23.36%;歸屬于母公司的所有者權益為29.99 億元,較年初增長32.85%。 ”

如果我們僅從上述數據來看,固德威交出了一份堪稱靚麗的2023成績單——增收又增利,總資產和凈資產也都有不小幅度的提升。

畢竟2023年“海外經銷商庫存較高,行業競爭加劇”,2022年歐洲光伏市場在俄烏沖突刺激下的爆發式增長,在2023年已經風光不再。這份成績難能可貴。

但是,趕碳號根據固德威這份業績快報的數據,對其2023年四個季度的營收利潤指標進行了還原,發現固德威的經營狀況,難言樂觀!

趕碳號根據固德威財報、快報整理

2023年第四季度,固德威實現營業總收入17.02億元,環比第三季度下降7.30%,同比2022年第四季度則下降5.18%。

更重要的是,2023年第四季度,固德威各項利潤指標全線失守:營業利潤虧損1600萬元,利潤總額虧損1800萬元,歸母凈利虧損2500萬元。特別是最能體現一家公司主業經營質量的核心指標——扣非凈利潤,一個季度就虧了5600萬元!

如果和順風順水的2022年相比,這種反差則更為明顯。2022年第四季度,固德威的這四項利潤指標分別為:4.226億元、4.196億元、3.741億元和3.634億元。

同樣的四季度,海外備貨交付、海運在途等情形大抵類似,固德威在2023年四季度的營收只是同比微降,但利潤卻直接變成了負數。

也就是說,這份“靚麗”的快報,只是公司信披的技巧——所謂的增收又增利,只是反映了年度變化,而沒有反映季度變化。

回顧2023年全年,固德威的營收和利潤均呈現出前高后低的情況。特別是進入2023年的第四季度,情勢更是急轉直下。現在,2024年一季度已經過去了將近兩個月,市場環境已經有所改觀了嗎?如人飲水,冷暖自知。

在2023年三季度業績說明會上,有投資者詢問:

“目前公司受海外高庫存影響如何?預計這種整體受影響情況將持續多久?”

固德威回復:

“公司主營業務產品在上半年需求旺盛,三季度需求疲軟,四季度開始慢慢回暖,其中德語區、非洲和拉美的儲能需求逐步提升,預計行業去庫存將在明年一季度結束。公司將密切關注行業動態,積極應對各類變化。”

現在看,四季度非但沒有回暖,反而更為寒冷:營收環比三季度繼續下降,甚至發生了全面虧損。

02、錢都虧到了哪里

2023年第四季度,固德威的錢,究竟虧到了哪里呢?具體可能要等公司年報發布才知道。筆者在此只能推測。

公司財報顯示,2023年前三季度,固德威并網逆變器的營業收入為20億,營收占比42.48%,毛利率為29.89%,相當于貢獻了5.98億的毛利。同期,固德威的儲能逆變器營收為16.43億,收入占比為34.88%,毛利率為44.5%,貢獻了7.31億的毛利。

也就是說,在去年前三個季度,儲能逆變器的營收規模雖然比并網逆變器要少,但卻是公司利潤的大頭。

趕碳號判斷,也許正是因為固德威的儲能逆變器業務遇到了困難,所以才會出現四季度營收微降但利潤虧損的局面。

這一推斷,在儲能電池企業——派能科技身上得到了驗證。截至2023年前三個季度,派能科技99.07%的營收來自儲能電池系統,96.69%的營收來自境外。

同一時間,2月23日晚間,派能科技發布2023年度業績快報,營收、利潤等各項指標全線下滑。

來源:派能科技公告

派能科技披露,“2023年受到宏觀環境變化、部分國家和地區補貼退坡、下游企業去庫存等多重因素疊加影響戶儲市場增速階段性放緩。報告期內,公司新增產線陸續建成投產導致產能增加,固定成本增加,公司整體產能利用率相對偏低,折舊、攤銷費用較高,產品單位成本上升。在上年同期業績基數較高的情況下,導致報告期內公司產銷量、凈利潤均同比下降。”

2023年下半年,歐洲戶儲逆變器庫存高企。固德威的儲能逆變器業務占比如果再高一點的話,公司業績可能會更加難看。

戶儲、微逆企業2023年的日子不太好過,也反映在了股價上。以最近250個交易日計算,昱能科技、派能科技、禾邁股份等企業在A股5000多家公司中居于跌幅榜前列。雖然昱能科技、禾邁股份還未發布業績預告或快報,但究竟有多大的雷,要等到公司發布年報時就會知道。

另外,與固德威具有一定可比性的逆變器企業——以色列的SolarEdge,去年的業績比固德威還要差。當地時間2月21日,該公司公布Q4銷售額,為3.16億美元,比去年同期的8.907億美元下降64.52%,該公司2023年第四季度凈虧損更是擴大至1.624億美元。

然而,如果和中國同行相比較,固德威仍然不能把去年第四季度的虧損,全都歸因于市場環境。

03、是市場問題,還是自身問題

如果和已經發布預告的陽光電源(2022年排名第2)和上能電氣(2022年排名第8)相比,固德威就不能只在不利的市場環境上找原因了。

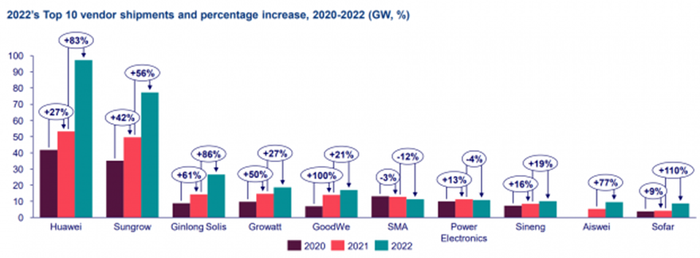

逆變器出貨量排名;來源:伍德麥肯齊

陽光電源有2023年度的業績實在有些逆天。1月22日,陽光電源發布2023年度業績預告,預計實現營收710億-760億,歸母凈利93億-103億,扣非凈利91.5-101.5億。

趕碳號根據陽光電源的三季報,還原了公司各季度主要財務指標,如下:

逆變器龍頭陽光電源在2024年度的營收、利潤都很不錯,并沒有出現固德威這種斷崖式的下跌。

根據海關出口數據統計,2023年我國逆變器出口實現99.54億美元,同比2022年的89.38億美元上升11.37%。與此同時,2023年,我國逆變器出口的重量為33.36萬噸,比2022年的30.38萬噸,增長了9.8%。

總體而言,2023年我國逆變器出口量升價增。這充分說明,逆變器行業的產能過剩,遠遠沒有光伏主產業鏈那么嚴重。

另外,2023年逆變器出口呈現的另外一個規律是,2022年我國的逆變器出口逐月增長,2023年的情形則恰恰相反,逐月降低,到了12月份已經接近2022年歐洲能源危機爆發前的水平。

為何陽光電源每一個季度的業績可以如此平滑、利潤如此豐厚呢?趕碳號認為,這至少與其在印度和泰國擁有25GW以上的海外產能有一定關系。特別是當年,華為被迫退出了美國逆變器市場,陽光電源做了很好的替補與承接。

當然,大白馬陽光電源也有它的問題,比如天量的庫存與存貨。

截至2023年第三季度末,陽光電源的存貨已高達268.7億元,較2022年底的190.6億元又增加了近80個億。趕碳號此前曾撰文提出過疑問,為何公司存貨與庫存商品占比遠超同行。在互動易、投資者交流會上,公司也多次被人問及,但是從未對此對庫存結構進行明確解釋。公司2023年年報發布時,也許存貨與存商品仍會大增。

固德威既然和大白馬陽光電源不能比,還是有一家公司可比的,那就是上能電氣。

兩家企業的業務結構類似,2023年前三季度,上能電氣光伏逆變器收入13.03億,占比近60%,毛利率為19.85,儲能變流器收入8.18億,占比37.55%,但毛利率卻只有11.82%。固德威在同期的儲能逆變器業務,毛利率高達44.5%!

所以,兩家公司最大的不同之處在于,上能電氣的市場89.88%在國內。國內市場拼的反而是硬功夫——因為上能電氣是和全球最強的中國光伏逆變器和儲能逆變器企業正面展開較量。固德威海外業務占比近80%,變數很大,變臉也快。

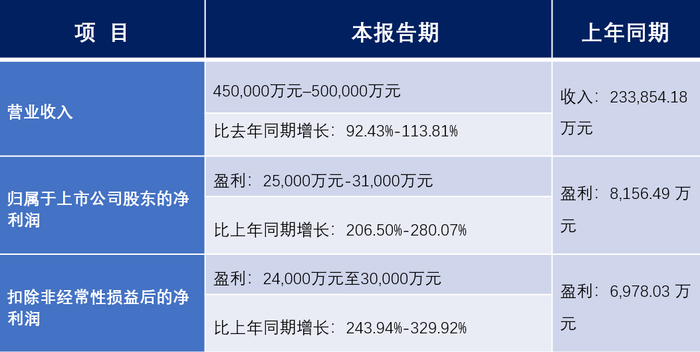

20203年度業績預告;上能電氣公告

1月30日,上能電氣發布2023年度業績預告,實現營收45億-50億,歸母凈利2.5億-3.1億,扣非凈利2.4億到3億。

這樣測算下來,2023年的第四季度,上能電氣歸母凈利在0.42億-1.05億之間,扣非凈利在0.41億-1.01億之間。為什么國內這么卷,排名行業第八的上能電氣,反而會有很不錯的增長呢?

綜合比較下來,只能說固德威賺的是海外戶儲市場大爆發這一風口的錢,上能電氣賺的卻是辛苦錢。所以,風口一過,固德威的業績就下來了。關鍵是,風還會再來嗎?下一場風,又會有多大呢?

后記

市場千變萬化,不確定性越來越多。最近幾年,人們長期以來所堅守的一些理念與原則,經受了嚴峻考驗。

比如說,我們究竟應該選擇做一家風口上的企業,在最短時間內以最高的效率賺最快的錢、實現最大的市值呢?還是仍然相信天道酬勤,仍然愿意埋頭苦干,追求永續經營、基業長青?這個問題看似很容易回答,其實,知易行難。

做企業,有人就是擅長百米沖刺,有人則只擅長馬拉松。