文|聚美麗 璞 玉

2023年是化妝品市場競爭激烈的一年,也是發生巨大變化的一年,而國貨美妝品牌的“勝利”,揭示了中國市場的話語權不再是國際美妝巨頭“獨占”,也意味著部分外資品牌的市場份額被取代,甚至有國際大牌企業從高位“跌落”。

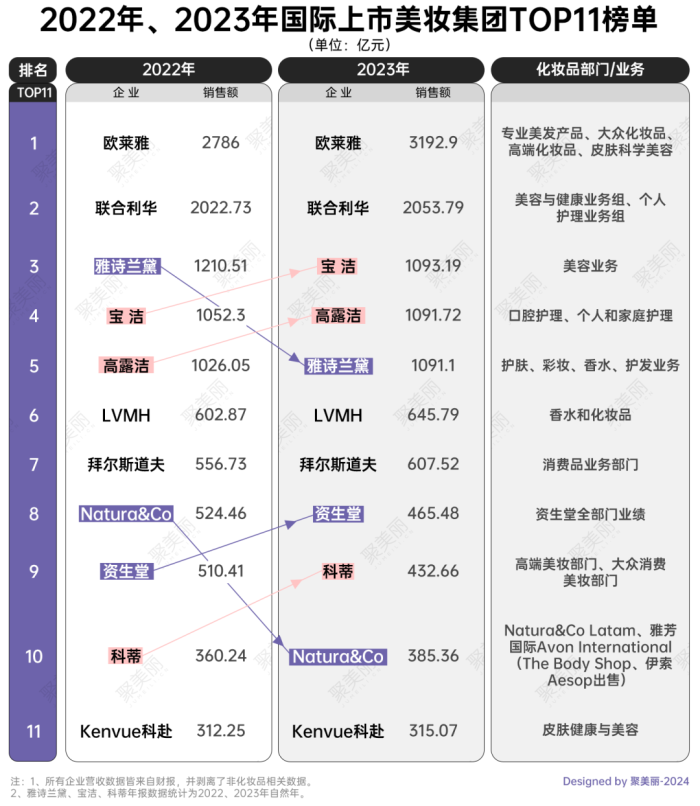

隨著巴西化妝品巨頭Natura&Co發布2023年財報數據,2023年國際美妝上市集團TOP11業績已全部公布,全球11強化妝品上市集團的最新排行也隨之出爐。

從聚美麗的統計結果來看,國際美妝上市集團TOP11依次為歐萊雅、聯合利華、寶潔、高露潔、雅詩蘭黛、LVMH、拜爾斯道夫、資生堂、科蒂、Natura&Co、Kenvue科赴。

據統計,在剝離非化妝品業務后,11家企業在2023年全年營收總體量達8514.01億元。

與2022年的榜單相比,聚美麗發現了其中的一些“看點”:

歐萊雅穩居榜首,銷售額破3000億大關;

2023年雅詩蘭黛、資生堂銷售額嚴重“縮水”,但資生堂排名較2022年上升一位,雅詩蘭黛則由前三跌至第五;

寶潔升至第三,高露潔“險勝”雅詩蘭黛;

出售伊索Aesop、The Body Shop的Natura&Co則從第八跌至第十,而科蒂則從第十升至第九;

僅從皮膚健康與美容板塊的營收來看,從強生拆分上市的Kenvue科赴則位居十一強末位,但其在該板塊業績是同比增長的。

為進一步了解國際美妝上市集團TOP11榜單的“變化”及背后原因,聚美麗將這11家集團的財報進行了梳理,本文將從銷售額、區域、品牌表現、市場變化等因素進行分析。

2023年國際美妝的“風云變幻”

從前文國際美妝集團TOP榜單來看,2023年全球美妝集團業績“參差不齊”,逐漸拉開了差距。細看各家財報,有部分企業通過及時調整戰略逆勢增長,也有企業至今難掩頹勢。

1、雅詩蘭黛、資生堂銷售額嚴重“縮水”

2023年于雅詩蘭黛、資生堂來說可謂是動蕩的一年,這一年二者銷售額嚴重“縮水”,業績一路走“下坡”。

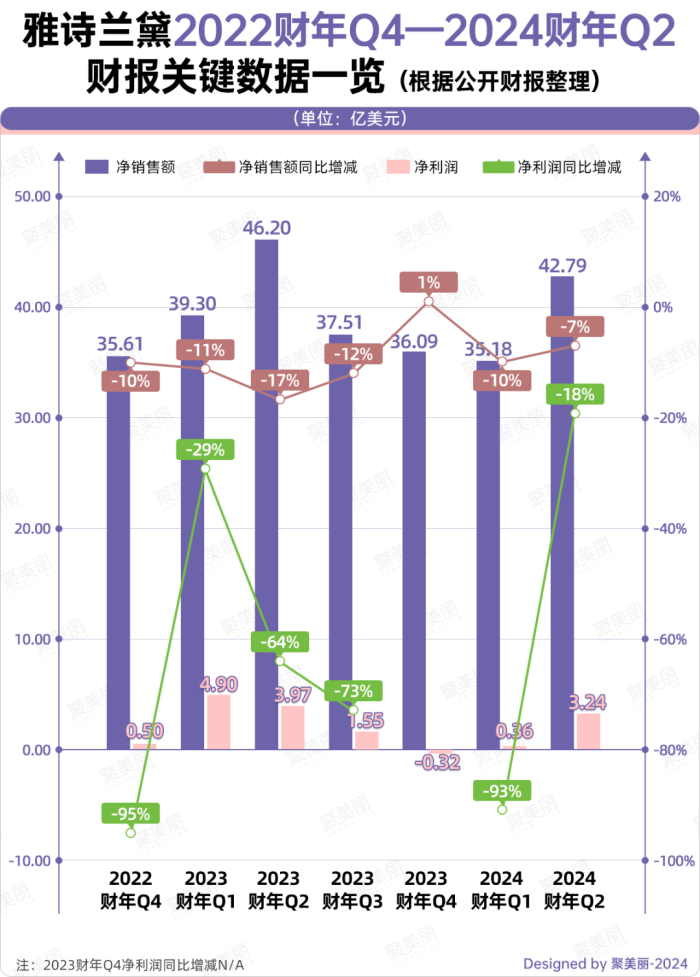

就雅詩蘭黛披露的最新財報數據來看,2024財年Q2單季度銷售額、凈利潤雙降,分別下滑7%、18%。具體分板塊來看,除香水業務凈銷售額微增0.4%外,皮膚護理、彩妝、頭皮護理業務呈下滑之勢,分別下滑10%、8%、5%。

不僅如此,聚美麗從雅詩蘭黛近兩年披露的財報數據發現,其多幾個季度的銷售額凈利潤大致均呈現雙降狀態。

在近幾次財報中,雅詩蘭黛多次將業績下滑歸因為亞洲旅游零售受限。不可否認的是,雅詩蘭黛業績受到市場變化影響,但這并非是導致業績下滑的根源所在。

回顧2023年,雅詩蘭黛除了涉及348個SKU的漲價(幅度在10%)外,還陷入納入醫保的營銷爭議,種種因素導致其流失了一部分用戶,口碑和聲量也都不如從前。

其實,不論是受到市場影響,還是口碑、聲量下降,這都離不開其自身原因(更多分析詳見:《“崩盤”背后,雅詩蘭黛存三大難題》)

與此同時,資生堂在去年也陷入業績承壓的困境,其在2023年全年凈銷售額為9730億日元(約合人民幣468.3億元),同比下滑8.8%;經營利潤大幅下滑39.6%。

結合近三年財報數據來看,或因受到日本排放“核污水”事件影響,資生堂2023年Q3、Q4創下近兩年單季度歷史最低銷售額,尤其是Q3。

財報顯示,資生堂在2023年Q3財報中下調了全年利潤預期,之后,其股價大幅下跌,在同年11月,資生堂股價一度下跌14%,創下36年來的最大跌幅。

與此同時,2023年11月,#資生堂紅腰子價格大跳水#登上微博熱搜引發熱議,有人稱,原價600多的“紅腰子”現如今只需379元左右就能購入,價格近乎腰斬。

值得注意的是,去年雙11資生堂也首次跌出天貓美妝品牌成交榜TOP10的榜單,而2021年、2022年,資生堂分別位列榜單第5名、第7名。

盡管經歷下調利潤預期、產品降價等一系列“自救”,資生堂也并未迎來局勢的扭轉。

2、歐萊雅破3000億,飆至十年最高

回顧2023年國際美妝品牌的表現,可以看到“承壓、寒冬”成了不少外資品牌業績上的“標簽”。

當然,也并非所有企業都在過“寒冬”。據聚美麗統計,這11家美妝企業在2023年僅有4家集團的銷售額實現了正向增長。

具體來看,2023年歐萊雅集團銷售額同比增長11%;高露潔銷售額增長8.5%;LVMH(香水與化妝品業務)銷售額有機增長11%;拜爾斯道夫(消費者業務部門)銷售額有機增長12.5%。

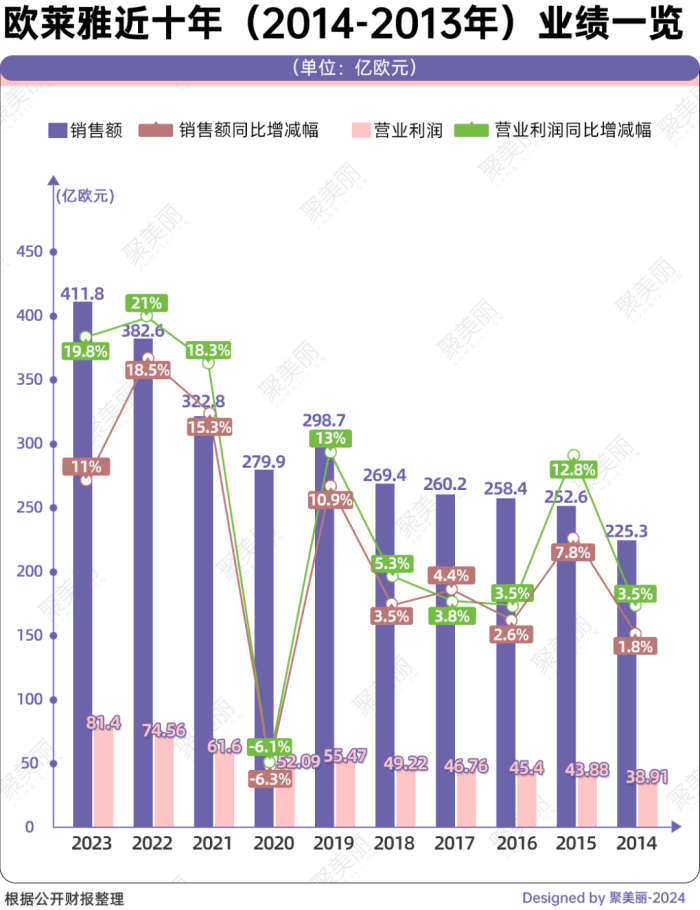

從業務板塊來看,歐萊雅集團呈全線增長。其中,皮膚科學美容、大眾化妝品部門的增幅最大,超二位數增長。

不僅如此,對比歐萊雅集團近10年財報數據來看,除了在2020年銷售額、利潤出現下滑,其余年份均是呈現增長態勢。并且國際美妝上市企業TOP11中僅有歐萊雅年度銷售額超3000億,為411.8億歐元(約合3192.9億元人民幣),創下歐萊雅近十年來銷售額新高。

除此之外,拜爾斯道夫2023年的業績增速逼近歐萊雅,據拜爾斯道夫最新財報顯示,2023年銷售額有機增長10.8%;而歐萊雅2023年同比增長則為11.0%。

具體來看,2023年拜爾斯道夫的消費者業務部門銷售額為77.80億歐元(約為606.91億元人民幣),有機增長12.5%。其中,Derma品牌組合(內含Eucerin優色林和Aquaphor)在2023年銷售額有機增長24%。

而核心品牌妮維雅(包括 Labello品牌)銷售額首破50億歐元(約合人民幣392.94億元)大關,為52億歐元(約合人民幣408.66億元),增速為6.2%。

過去的一年,國際美妝集團的業績展現,有人歡喜有人愁,而細分到市場表現來看,亞太市場成為各集團業績下滑的“眾矢之的”。

國際美妝在華“光環”逐漸褪色?

結合財報進一步分析,可以看到在多數國際美妝集團財報披露的信息中,中國市場被頻繁提及。

1、多數國際美妝在華“失速”

長期以來,中國市場都是各大集團業績增長的新引擎,但在2023年,雅詩蘭黛、資生堂、寶潔等國際集團在中國市場卻出現增速放緩,甚至銷售額、凈利潤雙雙下滑。

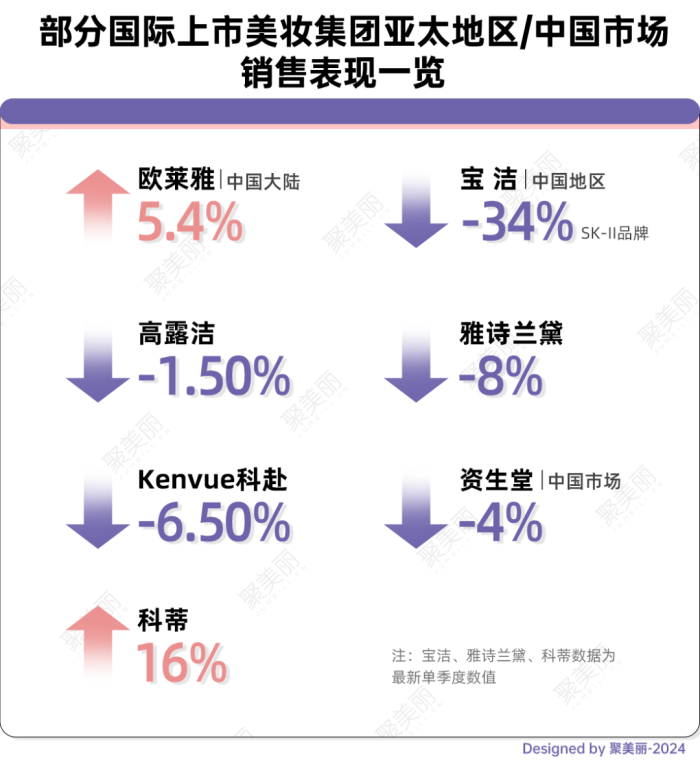

就上圖數據來看,這7家國際美妝集團在中國所在的亞太地區業績表現,除歐萊雅、科蒂外,其余均呈現不同程度的下滑。

據了解,寶潔曾在2024財年Q1(2023年7-9月)財報中指出,由于消費者信心不足,潛在市場增長疲軟,中國市場表現起伏不定,大中華區銷售額同比有機下跌6%,成為當季唯一出現下滑的市場。

同時,雅詩蘭黛也表示,亞洲地區銷售額的下降,主要是因為中國市場的疲軟,護膚品銷量波動所致。這主要體現在雙11業績的下滑以及電商平臺喜憂參半的表現。

而剛從強生拆分出來的Kenvue科赴,“單飛”的第一年在中國市場就“碰壁”,其表示,中國市場的疲軟導致其亞太市場下滑6.5%,成為全球唯一下滑的市場。

另外,資生堂2023年全年在中國市場銷售額下滑了4%,其中,Q4在華下降了19.1%。

不可否認的是,過去一年美妝市場“廝殺”激烈,從各集團不同市場的業績表現來看,國際美妝企業在中國市場的擴張發展并不順利,甚至不少企業在華陷入了業績困境。

2、主力品牌“失寵”

除此之外,主力品牌的“失寵”也是導致國際美妝集團在華“失速”的主要原因之一,一方面,國際美妝品牌在中國市場,面臨競爭激烈的市場環境,另一方面,Z世代多變的消費者偏好,讓曾經一度引領國內市場美妝風潮的國際美妝品牌逐漸失去了話語權。

并且,在過去一年中,就有不少國際美妝品牌暫退中國市場或關閉中國區業務。如,寶潔旗下FAB關閉天貓、抖音旗艦店;花王旗下品牌Frēshel膚蕊、美白品牌Blanchir superior馥蘭皙兒、美發品牌SALA幾乎同一時間宣布關停。

不僅如此,從國際美妝品牌表現來看,銷售情況也不盡人意。

據雅詩蘭黛最新披露的財報信息來看,旗下四大護膚品牌雅詩蘭黛、海藍之謎、蒂佳婷、倩碧的銷售額均出現了下滑,同時,M.A.C彩妝類產品的凈銷售額也呈現下滑態勢。

雖然,拜爾斯道夫在2023年整體業績表現良好,但其透露,旗下奢侈品業務的美妝品牌萊珀妮,卻遭遇業績“滑鐵盧”,銷售額同比下滑15.4%。同時,香緹卡Chantecaille營收也下降18.4%。

上述種種可以看出,國際美妝集團的主力品牌們不“吃香”了,增速放緩。

探究這背后的原因,一方面,是國際美妝品牌要面臨地緣政治、本土國貨美妝品牌的崛起市場競爭等外部因素,另一方面,品牌老化、產品更新迭代慢等企業自身內部因素,也導致部分集團整體業績呈現下滑態勢。

由此,在當下,國際美妝品牌亟需解決的就是該如何抓住消費者、重拾品牌“光環”。聚美麗認為,摘取高垂之果(明星大單品)尤為重要。

3、國際美妝的“買”與“賣”

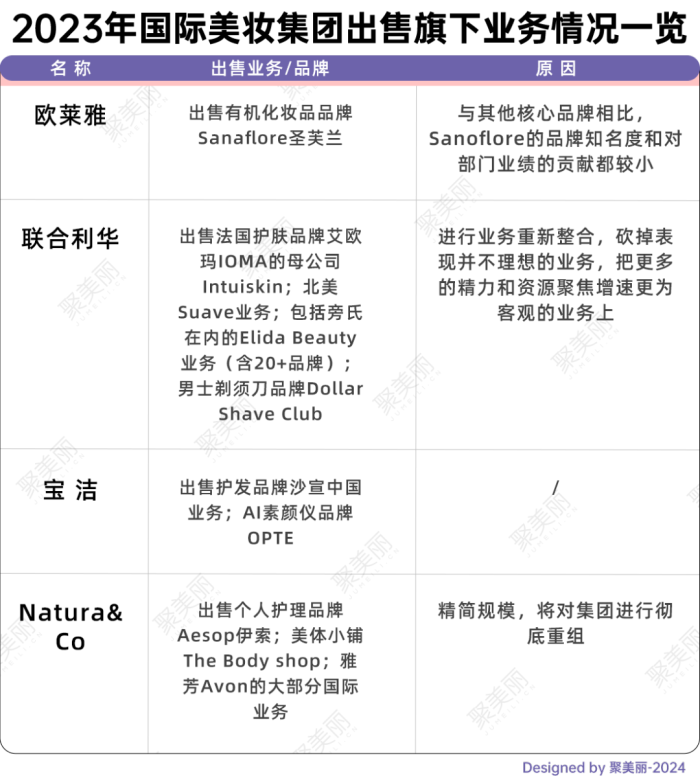

中國市場作為全球第二大消費市場,一直是外資企業的“掘金熱土”,但從上述數據來看,2023年卻有不少國際美妝集團在中國市場遭遇“滑鐵盧”,甚至要通過“瘦身”來挽回業績。

據悉,2023年10月,就曾傳出寶潔將賣掉沙宣在華運營權的消息,今年2月,寶潔將沙宣品牌及大中華區相關頭發護理業務出售給漢高。

而Natura&Co在2023年4月、11月分別將旗下Aesop伊索、The Body Shop拋售。前者被歐萊雅納入麾下,而后者在出售后如今面臨破產重整困境。

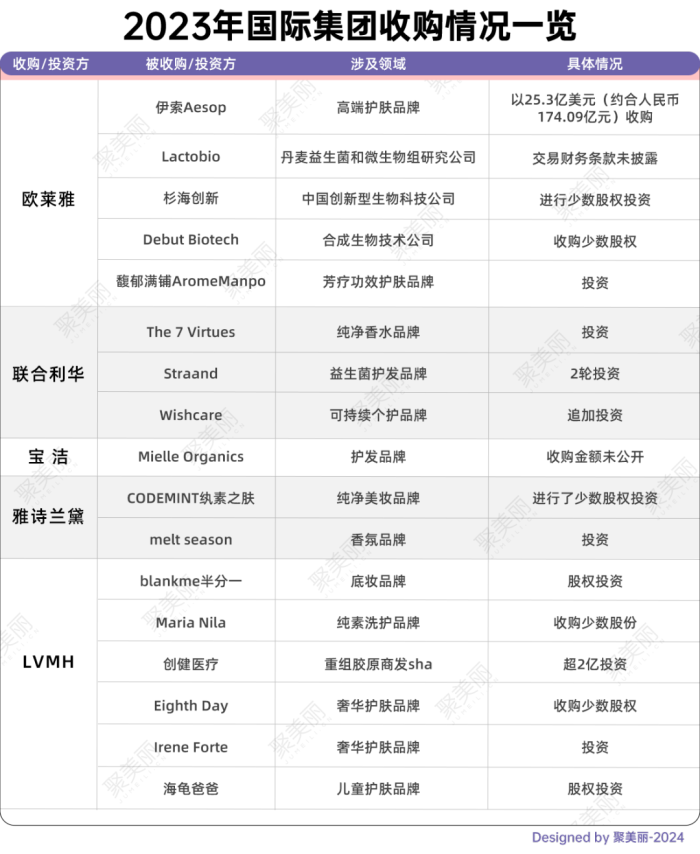

除了優化、出售品牌外,“收購”作為不少國際美妝企業擴張、擴充品牌矩陣的慣用策略,在去年也有體現,以中國市場為例,過去一年,包含歐萊雅、雅詩蘭黛等集團在內,對于中國本土品牌的投資事件并不少見。

如,歐萊雅投資中國創新型生物科技公司杉海創新、中國芳香功效護膚品牌馥郁滿鋪AromeManpo。另外,今年2月,中國本土高端香水香氛品牌觀夏To summer再次獲得歐萊雅投資。

而在2023年9月,雅詩蘭黛則首次投資中國美妝品牌CODEMINT紈素之膚,隨后又首次投資中國香氛品牌melt season。同時,LVMH押注重組膠原蛋白市場,投資創健醫療。

不難發現,在華發展“失速”的國際美妝集團,近年來,希望通過加碼本土香氛、化妝品原料上游等賽道的投資,以期扭轉業績放緩之勢。

另一方面,我們也可以感覺到,雖然,國際美妝集團在中國市場屢屢“碰壁”,但國際美妝集團仍然對中國長期發展充滿信心,并都表示會將持續加注中國市場。

結語

在本土國貨美妝品牌快速興起之下,國際美妝集團僅加注中國市場是遠遠不夠的,如果今后想要打破現狀,前文提到的摘取高垂之果,打造明星大單品或是“破局”的關鍵之一。

聚美麗認為,在美妝市場“飽和”的情況下,只有拿著頂級裝備、各方面實力強大的選手才有可能摘下“高垂之果”,培育屬于自己的勝利果實。

對于業績承壓的國際美妝集團而言,將明星大單品與時俱進、更新迭代,或豐富明星大單品矩陣是當下亟需去思考的。

與此同時,在地化的有效落地對于國際美妝集團在華發展也非常重要,通過營造品牌定位,聚焦本土消費者需求,簡單來說就是“入鄉隨俗”,這樣才能更好發揮在地化優勢。

未來,那些陷入業績下滑困境的國際美妝企業能否重回增長,以及如歐萊雅般的如何持續獲得業績的進一步發展,或許是個未知數,尚需企業的探索和市場的驗證。但可以明確的是,明星大單品、在地化的有效落地是接下來國際美妝企業對抗市場低迷的確定性路線。