界面新聞記者 | 鄒文榕

對于沒有公募牌照的券商資管而言,旗下參公改造大集合產品到期后的去留仍是一道選擇題。

3月22日,天風資管發布《關于天風六個月滾動持有債券型集合資產管理計劃新增份額可能觸發持有期不滿一個運作期情形的提示性公告》。

“本集合計劃合同于2021年9月22日生效,至2024年9月22日滿三年。因此2024年3月22日后新增份額可能觸發持有期不滿一個運作期情形(即投資者于2024年3月22日后申購的份額持有期至終止日不滿足6個月)。本集合計劃存續期屆滿,若未能延期,本集合計劃的終止而進入到清算期,投資者持有的份額屆時按照清算期安排進行。”

在上述公告中,天風資管如此告知投資者。

2024年,券商資管大集合參公改造產品將迎來史上最大規模到期。按基金轉型生效日計算,今年將有79只產品將面臨在“延期”、“清算”和“變更管理人”之間三選一。

若產品未能延期,天風資管旗下清算的大集合參公改造產品將達到兩只。

相比之下,選擇“延期”的券商/券商資管仍為多數。界面新聞記者注意到,本月以來,已相繼有信達證券、光大資管和中信資管發布旗下共計4只產品存續期延長公告。

至此,年內已有十只參公大集合產品到期,除前述三家外,還包括海通資管、方正證券、申萬宏源資管、招商資管的產品。

招商資管去年已獲批公募管理人資格,按照既定程序,在完成相應手續后,相應大集合產品也將一并轉為正式公募基金。

信達證券、光大資管、申萬宏源資管和中信資管均選擇了對到期產品“延期”,但方正證券旗下“方正證券金港灣A”則在到期后直接進入了清算。該基金也是方正證券首支選擇到期后終止合同的基金。

值得一提的是,去年8月,方正證券曾將“方正證券金立方一年持有A”管理人由方正證券調整為旗下控股公募子公司方正富邦基金。由此首開了參公大集合產品變更管理人延長存續期的先河。

同一發行人,為何“方正證券金立方一年持有A”可以轉旗下公募,“方正證券金港灣A”卻面臨清盤?

“監管之前指定了券商大集合產品在到期后公司可以視具體情況在‘延期’、‘清盤’和‘變更管理人’之間三選一,但最后都由監管拍板各個產品的轉型問題。”有券商資管工作人員向記者透露。

Wind顯示,截至2023年12月31日,“方正證券金立方一年持有A”和“方正證券金港灣A”的基金資產凈值相差懸殊,前者作為偏股混規模達到6.39億元,后者則只有0.88億元。

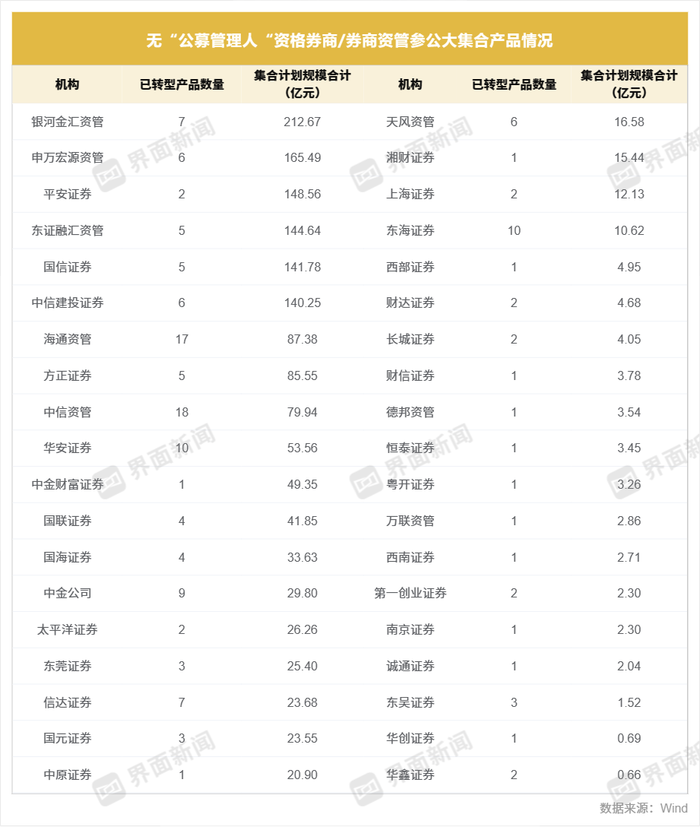

Wind顯示,截至2023年末,43家券商及其資管子公司管理大集合參公改造產品規模約2500億元,其中,近六成產品規模為貨基產品,其次為債基類產品。

根據政策要求,券商資管的大集合產品改造有兩條途徑:1)利用“一牌”,將大集合合理轉化為公募基金規模;2)利用“一參一控”,將大集合轉化為子公司公募管理人旗下的公募基金,否則只能從延期走向清盤。

但在43家機構中,僅招商資管和興證資管已獲批公募管理人資格,光大資管、廣發資管、安信資管三家遞交公募管理人資格申請。

其余機構中,除6家機構管理的集合計劃在百億元外,28家機構管理規模不足50億元,其中15家機構不滿5億元。

有業內人士分析,拿不到公募牌照的中小券商而言,清盤或是最優解。

某券商資管人士此前向界面新聞記者表示,規模較小的大集合出于對投資者負責的態度、投研成本考慮,清盤后可以引導投資者轉投更適合的合規產品,券商也有更多精力專注于資管產品投研和管理。

就收益而言,截至3月22日收盤,券商大集合公募化改造產品(A/B/C/D份額分開統計)成立以來的平均收益率為-2.6%,中位數為2.3%,產品之間收益分化較大。

近7成產品實現正收益,但收益率10%以上產品僅27只,且“中金新銳A”為唯一收益率超50%產品;35只產品成立以來收益率在-20%以下,其中,6只產品收益率甚至低于-50%。