文|涌流商業

Tims咖啡+貝果套餐售價在19.9-35元,4月下旬一個周二的早9:00-10:00,北京北部一家Tims賣出了41杯咖啡、29份貝果和小食,絕大部分經由20多位外賣員送達顧客。

類似的工作日早餐時段,這家咖啡店的銷售額通常在3500-4500元左右,占全天銷售額8000-9000元的近一半。

這里也供應午餐,但在周圍豌雜面、小炒肉的香味中,貝果的吸引力不算出眾。

這家非商業區的小店,在休息日的生意更好,全天可以賣到1萬多元。

它是Tims天好咖啡全國900多家門店中較新的一家。2018年,Tims開始在中國大舉擴張,努力站穩腳跟的過程并不容易。

根據4月18日晚公布的業績,Tims天好中國2023年營收15.76億元,同比增長了55.9%,但全年凈虧損8.7億元(2022年虧損7.4億元)。

按照上一季度企業EBITDA虧損估算,這家忙碌的小店每個月為公司帶來-2.78萬元。

即便有所預期,2024年初,咖啡店生意遇到的困難還是超出想象。

比Tims規模大20倍的瑞幸,造假風波后重整旗鼓,2023年一季度門店運營利潤達到6.78億元,但2024年一季度運營利潤再次為負,-6510.7萬元,利潤率從25.2%降至7.0%。

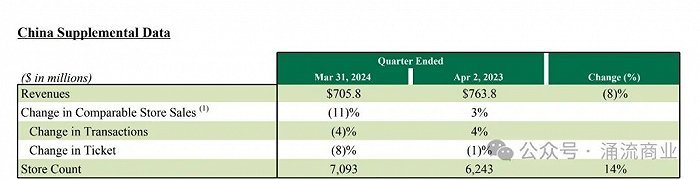

行業“優等生”星巴克,從來不愿意下場參與價格戰,在截至3月31日的2024財年第二季度,中國市場門店數從去年同期的6243家增長至7093家,但收入從7.638億美元下滑8%至7.058億美元,同店銷售額下滑11%。

寒冷的天氣、低迷的需求、9.9元價格戰、大費周章的開店又關店,這些波折在咖啡店的經營數據、股價上有了具象化體現:

這一年里,Tims中國經營者TH international股價從5美元跌至1美元,瑞幸股價一度沖上38美元、又回落到20美元。星巴克公布上述業績后,次日股價跌去15.88%,觸及近兩年最低價。

咖啡店“近親”茶飲店的遭遇也一言難盡:奈雪的茶一年失去七成市值身家,直營為主的奈雪在2023年下半年策略大轉向,決定新一年以開辟加盟店為主。

星巴克同店銷售下滑

“優等生”星巴克中國遭遇了一次不及格。

4月30日,星巴克公布2024財年第二季度數據,其中,中國市場門店數從去年同期的6243家增長至7093家,而收入從7.638億美元下降至7.058億美元;同店銷售額下滑11%,原因是交易量下滑4%、平均客單價下滑8%。

星巴克中國以一己之力,把整個國際業務部的同店銷售額拉低了6%。管理層介紹,國際業務除中國市場外,日本、亞太、拉丁美洲、加勒比地區等的收入都在增長。

星巴克在美國本土和中國分別擁有1.66萬家和7093家門店,兩國門店合計占全球總數的61%。美國星巴克情況也不佳:北美和美國同店銷售額下降3%,原因是交易量下降7%,但稍好的一點是,平均客單價增長了4%。

中美兩大咖啡市場的疲軟,讓星巴克同店銷售額近三年來首次下降,公司不得不在4月30日下調了年度業績指引。加之二季度利潤未能達到預期,星巴克股價在夜盤交易中即大跌11.63%至78.20美元,創下52周新低。次日交易中,股價繼續下跌至74.44美元。

星巴克首席執行官Laxman Narasimhan正式上任一年,他檢討公司表現:“在充滿挑戰的環境中,本季度的業績并沒有反映出我們的品牌力、能力或未來的機遇。它沒有達到我們的預期,但我們了解擺在面前的挑戰和機遇。”

星巴克對中國市場期望很高,并相應地大筆投注,業績會上,CFO Rachel Ruggeri承認,這里市場復蘇速度繼續慢于預期。

對于異常表現,星巴克管理層將至歸因于偶爾光臨的顧客群(occasional customer)客流量下降,尤其是下午和晚上;價格戰正酣,提供低價飲品的咖啡店、茶飲店撼動了市場,而星巴克依舊無意參與其中。

Narasimhan說:“中國整個咖啡和茶飲領域,我們看到的是正在發生激烈的價格競爭。我們選擇不參與其中。我們是一個優質品牌,已經建立了超過25年的業務,擁有巨大的競爭優勢,有很棒的合作伙伴……你所看到的是激烈的競爭,特別是在茶飲領域,它與咖啡重疊。”

“對我們來說,重點是高端市場,我們在中國的發展空間很大。我的意思是,人均(年度咖啡)飲用杯數仍然是13杯,而日本為280杯,美國為380杯。隨著時間的推移,中國消費者開始消費,你會意識到我們的業務是健康的。”

對于2024財年,星巴克預計收入增長將為低個位數,低于此前預測的7%-10%。公司把全球和美國同店銷售增長從之前預測的4%-6%修正為低個位數或持平;中國同店銷售額將下降個位數,低于此前預期的個位數增長。

Narasimhan還同步更新了成本縮減計劃:預計未來四年將節省40億美元的供應鏈成本,比此前提出的三年30億美元力度更大。

而中國市場,星巴克選擇繼續“下鄉”,CFO Rachel Ruggeri說:“有關新店增長指引,特別是與中國相關的指引,確實是深思熟慮的決定。我們采取了能夠增加門店數量的措施,在低線城市和新鄉鎮開業,在那里我們看到了更強勁的回報。總的來說,回報相當有吸引力,在那些低線城市和新鄉鎮的回報甚至更強。”

瑞幸與價格戰

讓星巴克高管頭疼的價格戰,始作俑者之一是瑞幸。

2023年春,庫迪咖啡推出9.9元促銷活動,一直被它“貼身”跟隨的瑞幸應戰,每周推出9.9元單品;4月,庫迪一度將促銷價拉低至8.8元。6月,瑞幸宣布每周9.9元的促銷常態化。

2023年夏秋,幾乎所有咖啡、奶茶都卷入其中,包括星巴克也上架了19.9元的限時優惠。

價格戰的代價體現在了財報上。2023年第四季度,瑞幸旗下自營門店的營業利潤率為13.5%,而2022年同期為21.6%,主要是由于公司產品平均售價的下降,銷售產品數量增加帶來的規模經濟效益抵消來部分下滑。

2024年一季度,寒冷天氣的咖啡淡季中,促銷低調了許多,經營數據的壓力仍在。

4月30日業績公布后,瑞幸CFO安靜解析數據:集團層面,2024年第一季度整體經營虧損為6,510萬元,相當于營業利潤率為-1%,與去年同期15.3%的正增長形成鮮明對比。

第一季度凈利潤率為-1.3%,去年同期為12.7%,盈利能力的重大轉變主要歸因于產品的平均售價下降。

從門店層面來看,本季度自營門店的門店層面利潤率為7%,去年同期為25.2%。

第一季度,瑞幸經營現金流出凈額為2.644億元,而2023年同期的經營現金流入凈額為11億元。

2017年至2020年期間,瑞幸咖啡一直處于虧損狀態。2020年,因為銷售額造假,瑞幸被股東提起集體訴訟、收到巨額罰單、被踢出納斯達克。之后,郭謹一領導的瑞幸逆襲,借其商業模式、持續的產品創新和規模優勢,規模和收入上超過了星巴克中國,實現了盈利。

而現在,低迷的需求與價格戰,讓瑞幸退后一步。

業績會上,郭謹一解釋利潤問題:

“一季度利潤有所回落,既受到客觀因素的影響,也是主動調整的結果。客觀方面,一季度受冬季寒潮及較大的溫度波動,導致客群出行受到影響。同時中國咖啡行業正處在高速增長的戰略機遇期,行業競爭也日益激烈。”

“面對機遇與競爭,公司將市場占有率作為公司發展的核心目標,調整了開店節奏,通過迅速拓店,進一步拉開了我們和競爭對手的距離……隨著氣溫上升,整體杯量有所改善,但二季度業務依然面臨諸多挑戰。”

截至2024年一季度末,瑞幸全球門店數量達到18,590家,其中包括12,199家自營店和6,391家合作店。郭謹一表態要踐行“穩健及可持續”的開店策略,在加密高線城市門店數量的同時,通過聯營模式加速拓展下沉市場。

瑞幸走進小鎮,由聯營模式和殷實的錢包支持:截至3月31日,公司財務儲備(包括現金及等價物等)約為24億元。這是中國咖啡市場的后來者尚不具備的,比如Tims咖啡。

Tims盼擺脫虧損

Tims天好中國是投資公司Cartesian Capital、騰訊、物美和Tim Hortons的母公司Restaurant Brands International(QSR)聯合成立的合資企業。公司2018年在中國開了第一家Tims咖啡,開始大舉擴張。

按照最初的計劃,Tims中國要在2023年底實現1000家店的目標,2026年底實現3000家。

現實是:到2023年12月31日,Tims天好咖啡和Popeyes炸雞餐廳數達到912家,其中自營門店629家,加盟店283家。Popeyes餐廳是該公司在2023年2月新啟動的項目,2023年年內開設了10家。

財報顯示,Tims第四季度新開門店149家,單季度拓店數量創上市以來新高。但門店數目不是終極目標,有效率的賺到錢才是。

公司第四季度營收3.91億元,同比增長29.8%。第四季度自營門店層面經調整后EBITDA(息稅折舊及攤銷前利潤)為1590萬,同比增長23.9%。這被視為本季度亮點,但如果以629家自營門店計算,如上文提及一家每日流水在8000-10000余元的咖啡店,一個月的利潤為8426元。

更為關鍵的指標,第四季度調整后企業EBITDA虧損為5250萬元,EBITDA利潤率為-13.4%;2022年同期這一指標為-5470萬元、-18.1%。

同樣以公司自營的629家門店計算,相當于每家店每個月虧損2.78萬元。

對于虧損,在業績會后電話的會議上,Tims天好中國CEO盧永臣做出明確許諾:現在公司的重點是提高盈利能力,以期在2024年晚些時候實現企業EBITDA收支平衡。

“我們剛剛慶祝了進入中國五周年和Tim Hortons品牌成立60周年等重要里程碑;隨著慶祝活動結束,我們會更加關注未來,特別是推動快速、有資本效率的增長。”

實現經營性現金流自給自足,實現企業EBITDA盈虧平衡,意味著2024年年底前,管理層要把門店每月“失血”的2.78萬元找回來。

盈虧平衡迫不及待,因為資金上已捉襟見肘。

2024年3月,公司與股東Cartesian Capital簽訂了2000萬美元的融資協議。而截止到2023年底的財務數據來看,公司流動負債近2億元、流動資產約6500萬元,經營現金流凈額持續為負值;2000萬美元能支持多久是個問題。

以自有資金開自營新店顯然不是好主意,Tims中國已經轉向:第四季度Tims中國新開門店149家,其中加盟店109家,成為門店拓展的核心力量。

CEO盧永臣安撫投資者:“我們預計很快就能實現企業EBITDA盈虧平衡。我們轉向利用特許經營商開店的有效方式,很快就會產生運營現金流。我們預計今年將通過與中石化易捷等戰略合作伙伴開設約500家加盟店,而且剛剛向個體單位加盟商開放,已經收到了超過2,500份申請。”

2023年四季度,公司新開了109家特許經營店,特許經營店總數從2022年年底的70家,增加到2023年年底的283家;第四季度特許經營和特許權使用費為1,610萬元,占總收入的4.1%,2022年第四季度占比為3.4%。

實現激進的開店目標,特許經營是最有效的方式,而更長遠的未來,它們帶來的收入遠低于自營門店,則是另一重問題。