界面新聞記者 | 鄒文榕

5月21日,由建設銀行作為發起機構和委托人、建信信托作為受托人和發行人的“飛馳建普2024年第二期微小企業貸款資產支持證券”正式成立,規模高達130.55億元。

界面新聞記者了解到,這是今年內規模最大的一筆資產證券化信托項目,距離追平往年數據已近在咫尺。

信托三分類自2023年6月落地以來,資產證券化被各家信托機構視為業務轉型的突破口之一。

“三分類里監管主推的還是資產服務信托,回歸信托本源,而資產證券化正是服務信托的范疇。目前由于監管壓力,信托公司業績持續走低,創新業務雖然不怎么賺錢,但是也得做,只有不斷積累經驗,擴張規模才能獲取利潤。”談及資產證券化信托業務的現狀,用益信托網研究員吳文駿向界面新聞記者表示。

資產證券化信托是指基礎資產持有機構作為發起人將資產包委托給信托公司,設立財產權信托,然后向投資者發行以信托財產為支持的資產支持證券,并以信托財產所產生的現金流為限支付相應稅收、信托費用、投資者本金及收益。

根據底層資產和發行市場不同,資產證券化信托業務可分為銀行間信貸資產證券化(信貸ABS)、交易所企業資產證券化(企業ABS)和信托型資產支持票據(ABN)三大類型。

目前,信托公司主要參與信貸ABS和ABN市場,并在兩個市場中充當發行人身份,而在發行人以券商為主導的企業ABS市場中,信托公司多以原始權益人身份(信托公司將其管理的優質資產進行證券化)參與其中。

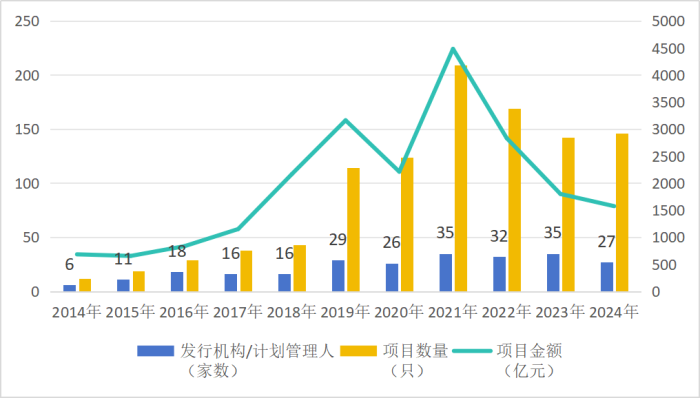

Wind顯示,今年前四個月,信托機構以發行機構/計劃管理人身份參與發行的資產證券化業務(信貸ABS+ABN+企業ABS)規模繼續下滑。

整體上看,2024年1-4個月,27家信托公司以計劃管理人身份參與資產證券化產品146只,規模1574.48億元,數量較同期增加4只,但參與信托機構和發行規模均現收縮,主體較去年同期減少8家;發行規模也同比減少225.67億元。

數據來源:wind、界面新聞整理

“近幾年銀行等金融機構信貸資產轉出需求有所放緩,因此銀行間信貸資產證券化產品(信貸ABS)規模相應下降。此外,2021年至今,有關資產證券化業務的優化和調整政策較多,也在一定程度上影響到信托公司以發行機構/計劃管理人身份參與的ABN業務數據出現波動”,中航信托資產證券化部總經理王迪分析指出。

值得注意的是,整體參與規模的下降并不意味著先入局者能夠搶占先機,資源的減少反倒令競爭進一步加劇。

有信托公司業務主管向界面新聞記者透露,目前,信托公司參與資產證券化業務主要還是形成信托受益權這種通道業務,信托公司充當SPV(Special Purpose Vehicle,特殊目的載體)提供受托服務。雖然規模比較大,但收益很低,費率只有萬一萬二。

國投泰康信托在2023年報中也提到,當前,行業轉型業務尚未形成穩定、可持續盈利能力,家族信托、證券投資、資產證券化等領域市場競爭日趨激烈,服務報酬持續走低。轉型業務所帶來的人員、系統投入的增加給成本費用管控帶來較大壓力。

“除了SPV,信托公司雖然也可以做主動管理,比如發行承銷,信托公司承擔責任大,收費還能高一點。不過,目前該資質需要審批,業內獲批承銷資質的信托公司并不多。況且相比其他主動管理項目,資產證券化業務的風險收益比較低,業內已經非常卷,也越來越傾向于集團化作戰,資源更加向銀行系信托等大機構靠攏。”受訪人士提到。

Wind顯示,2024年1-4月,參與規模前十的信托公司已累計參與資產證券化業務1307.02億元,占信托機構以計劃管理人身份參與的資產證券化業務比重高達83%,占比較去年同期提升超5個百分點。

數據來源:wind、界面新聞整理

其中,頭部前6家信托機構便累計參與發行規模合計995.23億元,占比超過60%,行業業務集中度進一步加強。

信托機構不僅在單一資產證券化受托管理人這一角色上的加速“內卷”,進一步回歸資產服務信托的監管指引也在推動各家不斷加強業務轉型,從資產證券化單一的特定目的載體發行環節到整個資產證券化業務全鏈條拓展。

在企業ABS業務領域,目前中信信托和華能信托持有企業ABS受托人資格,同時越來越多的信托機構以原始權益人身份進入企業ABS領域。

2024年1-4月份,11家信托機構以原始權益人身份合計參與的企業ABS項目數量及規模分別達到73項和481.87億元。其中,廈門信托(130億元)、外貿信托(112億元)、國投泰康信托(108.77 億元)和華能信托(105.65億元)四家參與發行規模均已超過100億元。

數據來源:wind、界面新聞整理

與之對比,2023年同期,9家信托機構以原始權益人身份合計參與63個企業ABS項目,發行規模425.88億元。但頭部機構中,僅中航信托一家規模超200億元,其余8家均未超100億元。

以廈門信托為例,2024年前4個月,廈門信托以原始權益人身份參與發行的企業ABS項目基礎資產均為個人消費貸款,后者也為當期規模最大的一類企業ABS項目類型。

據廈門信托方面向界面新聞記者介紹,消費金融資產具有“小而分散”的特點,能夠很好地為資產證券化“盤活存量”的業務本質相適應,同時符合國家發展戰略及促進實體經濟、民營經濟的發展的政策導向。

而借助消費金融ABS,界面新聞記者了解到,目前,廈門信托在資產證券化業務領域已經從最開始擔任特殊目的載體、逐步作為原始權益人參與資產證券化的發行、到后期參與資產證券化份額投資(包括劣后級投資)。

此外,用益信托網研究員吳文駿提到,一般來說資產證券化業務規模比較大,資產相對優質,信托公司自己作為原始權益人加入可以將非標資產轉換成標準化資產,便于其獲得更低成本的融資,從而擴大收益。

“再者信托公司近幾年非標業務受到監管的嚴格限制,這也促使其作為原始權益人發起資產證券化,將非標資產轉換成標準化資產,以符合監管的要求。”吳文駿指出。

中誠信托近期的研報還提到,2024年以來,個人消費信貸基礎資產供給仍充分,互聯網平臺對個人消費貸類企業ABS和ABN品種的增量發行需求將給信托公司提供一定業務機會。

除以原始權益人身份參與企業ABS發行外,界面新聞記者關注到,今年以來,ABN的原始權益人市場也涌入大量信托機構,這些項目在由信托機構充當發起人的同時,受托人中也有信托機構,信托機構在資產證券化業務上下游進一步打通。

Wind顯示,2024年前四個月,ABN市場落地的27單項目由6家信托機構為原始權益人,總規模242億元。其中,國投泰康信托以原始權益人身份已參與項目金額高達107億元,上海信托參與規模也達65億元。

而2023年全年,ABN市場僅上海信托以原始權益人身份落地1單“上海國際信托有限公司2023年度惠澄第一期定向資產支持票據”項目,項目發行規模5億元,該項目受托人為國投泰康信托。

2024年,國投泰康信托和上海信托在ABN項目中充當受托人角色已經變得較為頻繁。

例如,國投泰康信托不僅以原始權益人落地的3單ABN項目,還同時在上述項目中充當計劃管理人角色;其余5單為國投泰康信托充當原始權益人,受托人則由上海信托所擔任;上海信托充當原始權益人的5單項目,受托人分別由國投泰康信托、外貿信托和中航信托完成。

“信托公司在ABN業務中擔任發行機構,一定程度上說明了銀行間交易商協會對信托公司資產管理能力的認可;也拓展了信托公司發行資產證券化產品的交易場所,對信托公司在資產證券化領域的進一步發展意義深遠,不僅有利于提升資產證券化行業整體專業化服務水平,還有利于推動信托行業加快向服務信托方向的轉型。”中航信托王迪向記者分析。

清華大學法學院金融與法律研究中心研究員邢成此前撰文,資產證券化業務,目前依舊屬于一個藍海市場,信托公司僅僅邁出了第一步,但競爭壓力已逐步顯現。未來,隨著馬太效應的進一步顯現,資產證券化業務或逐步向紅海轉移,入局難度持續增大。

此外,隨著信托公司對業務不斷了解和深入參與之后,應逐步向“前端Pre-ABS業務+中端SPV業務相結合”的2.0階段發展,向Pro-ABS和資產管理人和業務發起人的角色轉變,從而提高產品的附加值和收益率,以抓住市場機遇,真正使資產證券化業務成為資產服務信托產品體系中可持續發展的主流業務。