文|趕碳號

光儲不分家。光伏產業化的歷史不過20多年,新型儲能行業更年輕,真正興起到現在只有七八年。

光伏行業過去吃到過的“肉”,儲能行業還沒真正吃到。但光伏行業正在踩的坑,儲能行業在將來似乎一個也都不會落下:大擴產、同質化、價格戰……

光伏內卷原因復雜:企業要賺錢效應,地方要業績表現,資本要炒作題材,創業者要暴富神話。這些樸素的想法都沒有錯,但是一定要基于一定的原則——比如硬科技屬性,比如公平競爭,比如市場需求。

于是,當光伏的技術、產能、商業模式可以被隨意復制時,增速即使再迅猛的市場需求,也禁不住無底線的透支。然后,就是現在的一地雞毛。

在資本加持下,最近幾年儲能企業的高管,就像前幾年的光伏高管一樣辭職創業,蔚然成風。怎么看待這件事呢?

儲能制造業所處的發展階段,與光伏制造業不一樣,更重要的是,行業集中度也完全不一樣——在儲能行業,有寧德時代這樣市占率超過40%的核心企業存在。在此背景下,儲能創業者紛紛涌現,會加速行業內卷呢,還是更加有利于行業生態的健康?

01、儲能創業故事,如同光伏行業的復刻

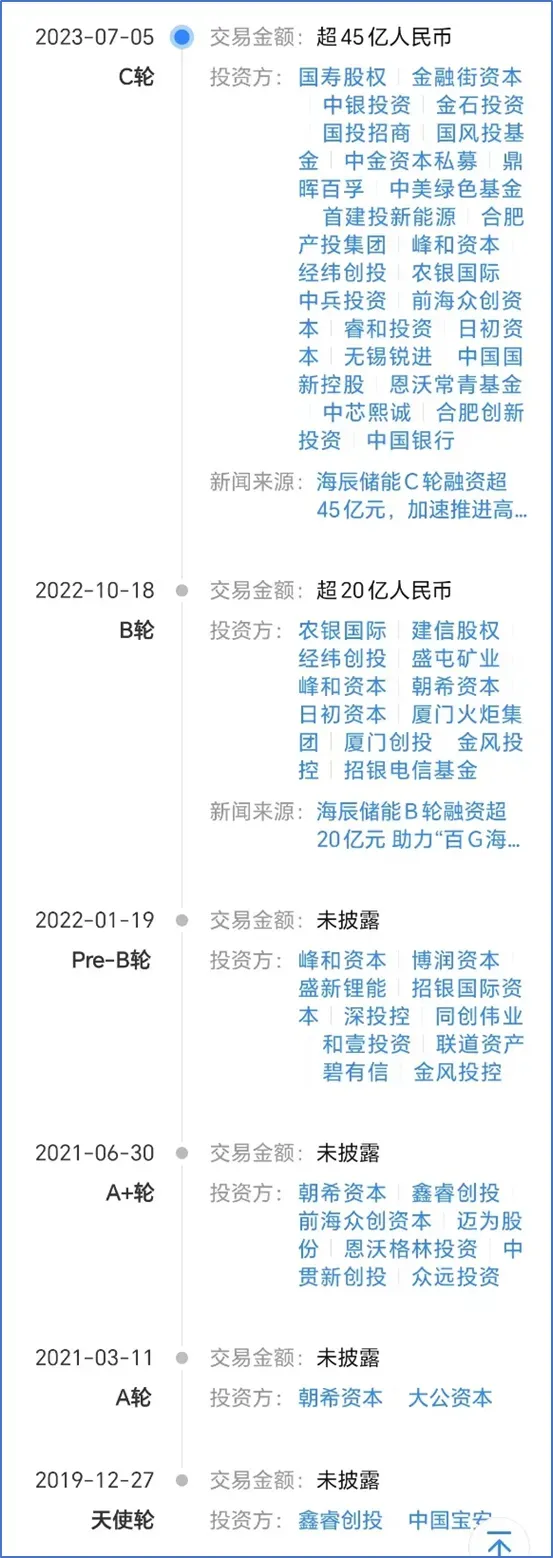

今年7月,由前陽光電源儲能事業部副總經理、光儲事業部儲能銷售總經理陳志所創立的華致能源獲得了超威集團的數千萬A輪融資。

這是今年以來華致能源完成的第二次千萬級別的股權融資。2月份,華致能源已經完成了一次Pre-A+輪融資,投資方是峰和資本。

近幾年,類似陳志這樣帶著新能源大廠高管的光環從前東家離職,在專業投資者和產業資本的支持下,創立新的儲能企業的情況已多次出現。

趕碳號儲能整理

這些大廠的前高管雖然浸淫行業多年,有足夠的行業經驗和人脈,但儲能行業是重資產投入的行業,無論廠房建設還是具體項目投資,沒有足夠的資金,想平地起高樓是不可能的。

而資本的加持正是這些大廠高管們啟動創業的關鍵推手。

在天眼查上看到,奇點能源2023年5月份超7億元的B輪融資有多達16家投資機構參與。投資者中不乏高瓴、IDG等著名投資機構和廣州產投這樣的地方引導基金,還有寧德時代的晨道資本。

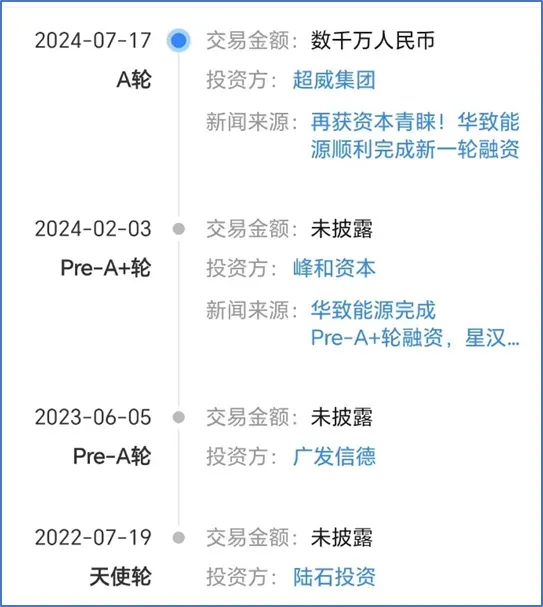

海辰儲能的每一輪融資也吸引了多家投資機構參與,有鼎暉這樣的專業投資機構,也有廣州產投、廈門創投這樣的政府引導基金,還有邁為股份、盛新鋰能等儲能行業的上游企業。

華致能源的投資者中也能看到峰和資本這樣的投資了奇點和海辰的熟悉面孔,還有超威集團等從傳統鉛酸電池跨界到儲能電池的產業資本。

在這些企業從創立到上市前的多輪投資中,活躍著專業投資機構、產業投資者和地方政府引導基金這樣三類投資人的身影。

這些機構投資初創儲能企業的目的不盡相同。

專業投資人想獲取投資收益,產業資本如超威集團想通過入股來補齊工商業儲能短板。除了華致能源,超威集團還投資了馳庫能源,也從事工商業儲能業務。邁為股份和盛新鋰能的投資至少鎖定了海辰這樣一個上升勢頭強勁的大客戶。

儲能是熱門行業,頭部企業關鍵崗位的高管一旦流露出創業意愿,就會有各路資金全力撬動和助推。

峰和資本投資過的企業

02、創業型企業,加速儲能內卷

盡管面臨儲能電池產能過剩的擔憂,各個廠家的產能建設依然沒有停止。老玩家怕出貨量排名下降被行業淘汰,新玩家更是要大手筆投入產能以彰顯實力,不然無法在行業內立足。

根據CNESA全球儲能數據庫的不完全統計,2024年5月,全國共有30家企業公開了動力電池及儲能電池產能項目(包括擬建、簽約、開工及投產等不同階段的項目),產能總規模達到263.4GWh,環比上漲23.3%。

具體企業方面,據億緯鋰能披露,公司2023年底的產能為84GWh,預計到2025年投產產能126GWh,現有產能與新增釋放產能之和將達到210GWh,2年內產能將擴大約2倍。預計至2027年現有產能與新增釋放產能之和將達到328GWh,4年內產能將擴大約3倍。

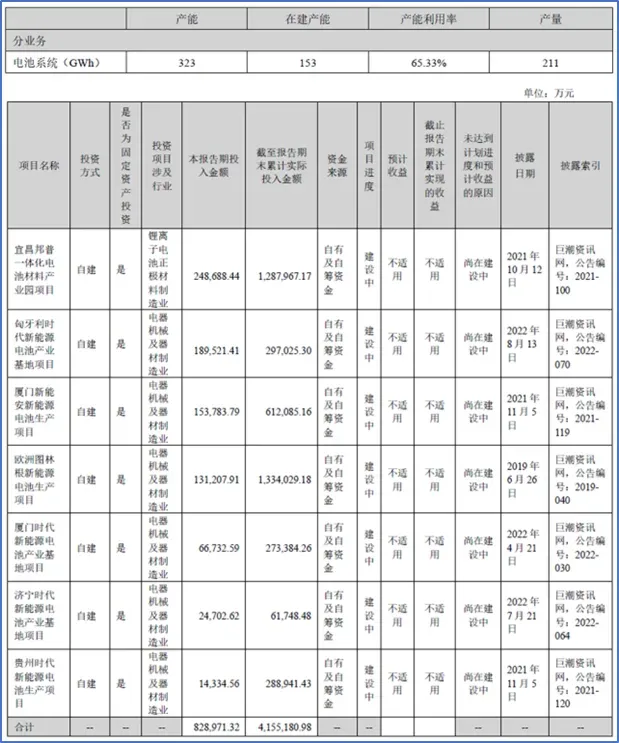

寧德時代半年報披露的產能利用率只有65%,但在建產能依然有153GWh。頭部大哥的產能利用率都這么低了,行業內其它企業可想而知。

資料來源:寧德時代2024年半年報

新進入的企業更是沒得選擇,只能向前。

海辰儲能廈門鋰電項目一期智慧工廠2022年5月投產,年產能15GWh;二期2023年5月投產,年產能30GWh。

位于重慶的新能源西南智能制造中心及研發中心項目總投資130億元,項目全部達產后,將形成56GWh儲能鋰電池和22GWh儲能模組產能。

按照這一產能釋放節奏,2024年海辰儲能的年產能會突破100GWh,2025年預計達到135GWh。

產能的擴張,直接導致電池投標價格一路下跌,企業盈利困難。

7月31日,中國能建2024年度磷酸鐵鋰電池儲能系統集中采購項目公開招標,0.5C儲能系統報價范圍0.5-0.62元/Wh,均價0.558元/Wh;0.25C儲能系統報價范圍0.487-0.575元/Wh,均價0.517元/Wh。

此次比6月底華電集團的集采招標價格又有下降。

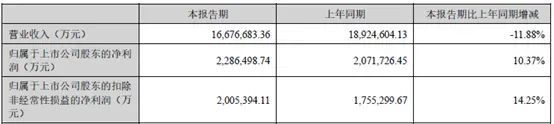

因中標價格的不斷下降,寧德時代的半年報營收同比也出現了下降。

資料來源:寧德時代2024年半年報

其它新進入者就難免陷入以價換量的困境。瑞浦蘭鈞已經連續虧損4年,虧損額呈逐年放大的趨勢。

“低價換市場”是瑞浦蘭鈞長期采取的策略。其招股書中提到,2022年瑞浦蘭鈞業績虧損原因包括“儲能電池產品的虧本出售”。2023年,瑞浦蘭鈞的毛利率只有4.7%,如果不是大股東青山集團持續輸血,瑞浦蘭鈞很難持續經營。

海辰儲能2020-2022年也是連續三年虧損,且虧損額逐年擴大。

03、寧德時代的兩顆種子

在新能源職場中,寧德時代絕對是那種把競業禁止協議運用到極致的一家公司——在這方面如果寧德自認第二,那就沒人敢說自己第一。

寧德時代對技術人員的離職是什么態度呢?用“千里追殺”、“錙銖必較”形容并不為過。裁判文書網中,有很多寧德時代競業限制的判決案例。

寧德時代向來非常重視技術保密工作,密切關注離職員工的動向,絕不容許員工離職后創業或跳槽至競爭對手方。

但是,在儲能行業,至少有兩家公司有著寧德時代的鮮明烙印,甚至可以視為從寧德時代的種子:海辰儲能與瑞普蘭鈞。

坊間傳聞,海辰儲能的背后,站著寧德時代曾經的二號人物——黃世霖。對此,尚未有官方信息可以證實或證偽。

但的確比較反常的是,海辰儲能的創始人吳祖鈺在2012年7月至2018年11月在寧德時代任職期間,作為第一發明人署名67項專利,涉及儲能領域的集流體、極片及電池等。吳祖鈺不但自己離職創業,還拉了張萬財等一大票寧德時代的技術人員。雖如此,寧德時代居然能一直隱忍。

2023年8月1日,黃世霖從寧德時代正式離職。短短一個多月后,寧德時代與吳祖鈺之間的恩怨徹底爆發。公開信息顯示,2023年9月23日,吳祖鈺因為違反競業禁止協議,通過其妻子林秀華(海辰儲能前法定代表人),向寧德時代支付了100萬元的違約金,并附言為“寧勞人仲案(2023)191號裁決書的違約金”。

“吳祖鈺不僅自己違反協議,還利用其在寧德時代的工作經驗及人脈關系,大量挖角寧德時代的核心技術人才,兩年迅速搶占儲能市場,對寧德時代造成的損失早已不可估量,不是區區100萬足以彌補的。”寧德時代律師稱,短短兩年時間,海辰儲能實際出貨量已實現40倍以上的迅猛增長,成為寧德時代有力的競爭對手。

相對吳祖鈺這區區100萬而言,另外一家企業瑞浦蘭鈞控股的上海蘭鈞新能源命運大不同——上海蘭鈞新能源的董事長張五堂和總經理鐘開富都曾是寧德時代的前員工,且都曾因侵犯寧德時代的商業機密而被法院判刑。

張五堂、鐘開富在寧德任職期間,違反與公司簽訂的保密協議及公司保密制度,將時代新能源公司研發的技術信息與經營信息,通過外網郵箱以郵件方式泄露給他人,從中獲取經濟利益,給時代新能源公司造成重大損失。2017年11月10日,寧德蕉城區法院作出判決:被告人張五堂和鐘開富犯侵犯商業秘密罪,并分別判處一年六個月和八個月的有期徒刑。

尾聲

儲能人才創業,雖然說加劇了行業內卷,雖然引發了眾多知識產權糾紛,但也不能說就一無是處。

首先,讓儲能行業的生態或許會更加健康。

無論多么優秀,一個一家獨大的市場肯定是不利行業長期發展的。在儲能領域,給寧德時代多一些競爭對手,多幾條鯰魚,就像在動力電池領域多一個比亞迪一樣,對于行業的長遠發展,是好事情。

另外,加快了光儲平價時代的到來。

光伏能不能成為主力能源,就在于光伏與儲能在不考慮碳稅的前提下,在成本上也能與火電的成本打平甚至成本更低。當然,光伏組件也好,儲能產品也好,降價應該是基于降本的降價,而不是低于制造成本的內卷式降價。