界面新聞記者|馬悅然

上半年,中國陸上風電市場新簽風機訂單量同比漲超四成,但海上風電發展仍遇審批進度等阻礙。

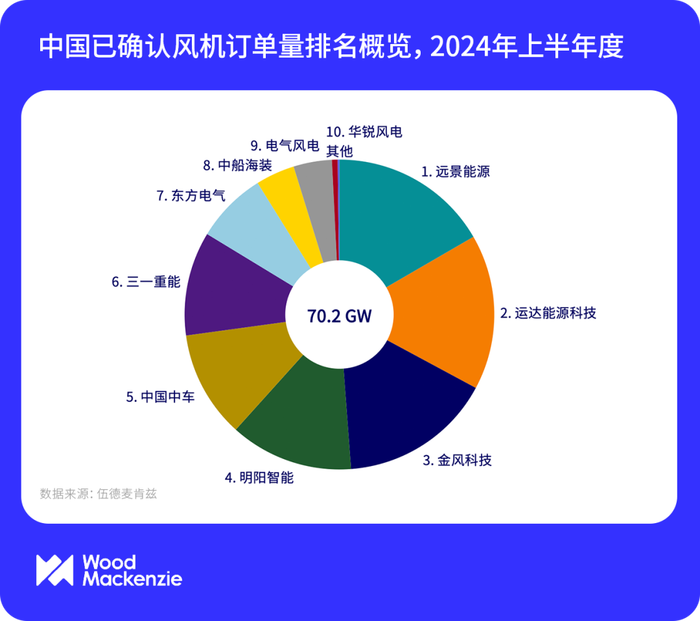

近期,伍德麥肯茲風電研究團隊發布的最新研究報告《中國風電整機商風機訂單量排名:2024年上半年度數據統計及分析》顯示,今年上半年,中國市場風機訂單量超過70 GW,再創歷史新高。

其中,中國陸上風電市場新簽風機訂單量同比增長41%,超過64 GW。在年度裝機目標激勵下,內蒙古和新疆貢獻了超半數的陸上風機新簽訂單量。

同期,國內海上風電新簽訂單量達6 GW,占上半年新簽訂單總量的9%。用海沖突影響項目審批進度,短期內阻礙了海上風電市場訂單規模的增長。

前兩年簽訂的訂單中,也仍舊有部分海風訂單未執行。據伍德麥肯茲統計,截至2024年上半年,2022年及2023年共簽訂的194 GW風機訂單中,超過70%的訂單已轉化為開工項目。

其中,陸上風電項目推進速度加快,兩年平均開工率達到75%。海上風電因審批緩慢,仍有接近8 GW的訂單尚未開始執行。

該機構數據顯示,2022年的訂單吊裝完成率為56%,未完成訂單占比較高的省份主要為貴州、湖南和陜西。

上半年,風電整機商之間的價格競爭態勢趨于平緩,機組價格與2023年底持平。伍德麥肯茲稱,部分以風光大基地開發為主的省份,主流機型由5-6 MW機型平臺直接切換至10 MW,單千瓦機組價格相應降低21%。

太平洋證券顯示,目前陸上風機去除塔筒平價價格在1200-1400元/KW,且從4月以來有回升跡象;隨著陸風大型化邊際放緩,其價格有望企穩。海上風機去除塔筒價格目前在2500-2700元/KW徘徊;后續隨著16 MW以上機型批量招標,其價格預計還有下降空間。

伍德麥肯茲也預計,隨著大兆瓦機組的滲透率不斷提升,未來風機價格仍將呈下降趨勢。

從企業排名來看,與2023年上半年相比,風機訂單量前三位仍舊是遠景能源、運達股份(300772.SZ)以及金風科技(002202.SZ),但去年上半年位列第四的三一重能(688349.SH)下滑至第六位,明陽智能(601615.SH)由去年上半年的第五升至第四,中國中車(601766.SH)同樣前進一位來到第五。

遠景能源仍是上半年訂單王,其在中國市場共收獲11.7 GW的風機訂單。同時,該公司海外訂單超過2 GW,也是上半年海外風機訂單最多的中國整機商。

排名第二的是運達股份,風機訂單量達11.4 GW,同時位居陸上風電新簽訂單量首位。

金風科技海上風電新簽訂單量首次登頂,上半年共獲簽2.3 GW海上風機訂單。去年同期,位居海上風電新簽訂單量首位的為明陽智能。

近年來,海上風電市場成為風電企業新的競爭高地。中國連續第六年在全球海上風電開發方面處于領先地位,2023年新增裝機容量達到6.3 GW。

據中國可再生能源學會風能專業委員會(CWEA)統計,沿海11省市規劃的“十四五”海風開發目標超60 GW,新增裝機目標超50 GW。

在新能源發展的確定性前景下,今年上半年,中國風電和太陽能發電裝機規模首超煤電。

7月24日,中國電力企業聯合會發布的《2024年上半年全國電力供需形勢分析預測報告》顯示,截至6月底,全國并網風電和太陽能發電合計裝機11.8億千瓦,首次超過煤電11.7億千瓦的裝機規模,同比增長37.2%,占總裝機容量的比重為38.4%,較2023年同期提高6.5個百分點。

國家能源局數據顯示,1-6月,全國新增發電裝機容量152.76GW,同比增加18.78GW;其中,新增風電裝機容量25.84GW,同比增加2.85GW。