界面新聞記者 | 陳靖

隨著華泰證券、中金公司、招商證券、申萬宏源、廣發證券等最后一批上市券商陸續發布半年報,2024年43家券商“中考”成績單全部出爐。

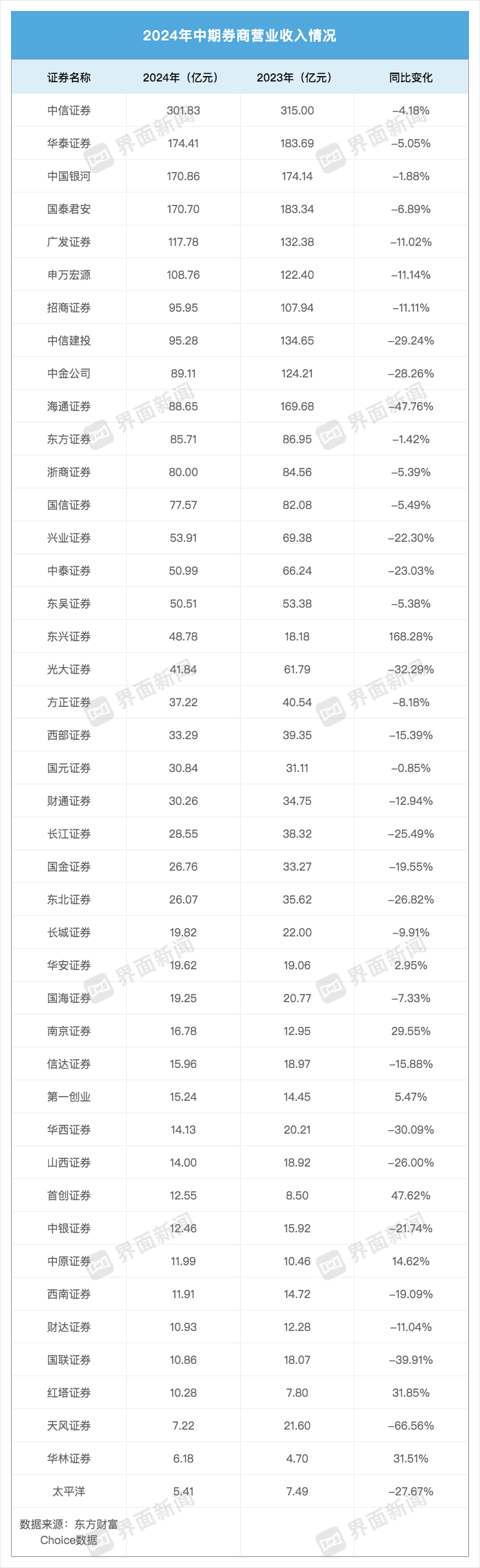

根據choice金融終端,43家上市券商2024年上半年合計實現營業收入2350.23億元,同比下降12.69%;實現歸母凈利潤666.48億元,同比下降21.92%。報告期內,超半數上市券商業績“失速”,營收、凈利潤“雙降”的高達32家,占比超七成。

主營業務方面,經紀業務凈收入合計為457.62億元,同比下滑13.04%;投行業務凈收入合計為140.18億元,同比下滑41.04%;資管業務凈收入合計為226.39億元,同比下滑1.75%; 自營業務凈收入合計為749.72億元,同比下滑8.67%,收入分化明顯。

上市券商合賺666億元,6家營收超百億

券商半年報正式收官。從A股43家上市券商的數據來看,2024年上半年,上述機構營業收入合計2350.23億元,同比縮水12.69%。

總體來看,2024年上半年營收超百億元的券商數量縮水。 2023年同期共有10家券商營業收入過百億,然而,2024年上半年招商證券、中信建投、中金公司和海通證券則跌出百億梯隊。

Choice金融終端顯示,具體到單家機構,2024年上半年共有6家券商營業收入超百億元。其中, “券商一哥”中信證券穩坐頭把交椅,報告期內實現營業收入301.83億元。

華泰證券(174.41億元)、中國銀河(170.86億元)、國泰君安(170.70億元)、廣發證券(117.78億元)、申萬宏源(108.76億元)營業收入均在“百億俱樂部”,分別排在第二至第六位。

此外,還有招商證券(95.95億元)、中信建投證券(95.28億元)、中金公司(89.11億元)、海通證券(88.65億元)營收排名位列前十。

同比變化方面,共8家券商營收同比上漲。其中,東興證券營業收入同比漲幅高達168.28%位列第一,首創證券(47.62%)、紅塔證券(31.85%)、華林證券(31.51%)均超三成。

共35家券商營收下滑。山西證券(-26.00%)、東北證券(-26.82%)、太平洋(-27.67%)、中金公司(-28.26%)、中信建投(-29.24%)、華西證券(-30.09%)、光大證券(-32.29%)、國聯證券(-39.91%)、海通證券(-47.76%)、天風證券(-66.56%)同比跌幅居前。

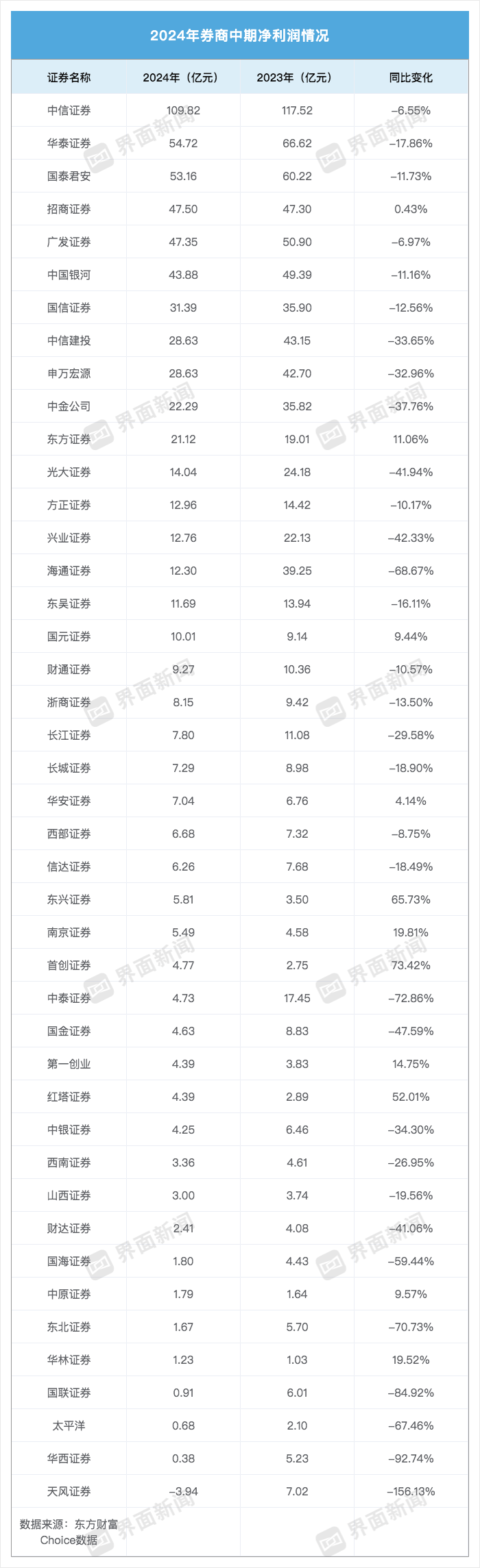

從歸母凈利潤來看,43家上市券商合計實現歸母凈利潤666.48億元,同比縮水21.92%。整體而言,各家券商上半年表現分化明顯,共7家券商歸母凈利潤超30億元;同時也有華西證券、太平洋證券、國聯證券等4家券商的歸母凈利潤不足1億元,值得注意的是,天風證券則處于虧損狀態。

Choice金融終端顯示,具體到單家機構,“券商一哥”中信證券凈利潤以109.82億元穩坐頭把交椅;華泰證券(54.72億元)、國泰君安(53.16億元)、招商證券(47.50億元)、廣發證券(47.35億元)、中國銀河(43.88億元)、國信證券(31.39億元)、中信建投(28.63億元)、申萬宏源(28.63億元)、中金公司(22.29億元)位列第二至第十位。

今年上半年,僅11家券商凈利潤同比上漲。其中,首創證券漲幅73.42%位居第一,東興證券(65.73%)、紅塔證券(52.01%)同比漲幅超50%,位列第二、三位。

上半年32家券商凈利潤同比下滑,其中國海證券(-59.44%)、太平洋(-67.46%)、海通證券(-68.67%)、東北證券(-70.73%)、中泰證券(-72.86%)、國聯證券(-84.92%)、華西證券(-92.74%)降幅均超五成。

此外,天風證券則由盈轉虧,上半年歸母凈利潤虧損3.24億元。

主營業務收入全面下滑,投行跌超四成

一級市場不振的同時,二級市場上半年整體也呈震蕩態勢。在此背景下,多數券商的財富管理業務也面臨挑戰。

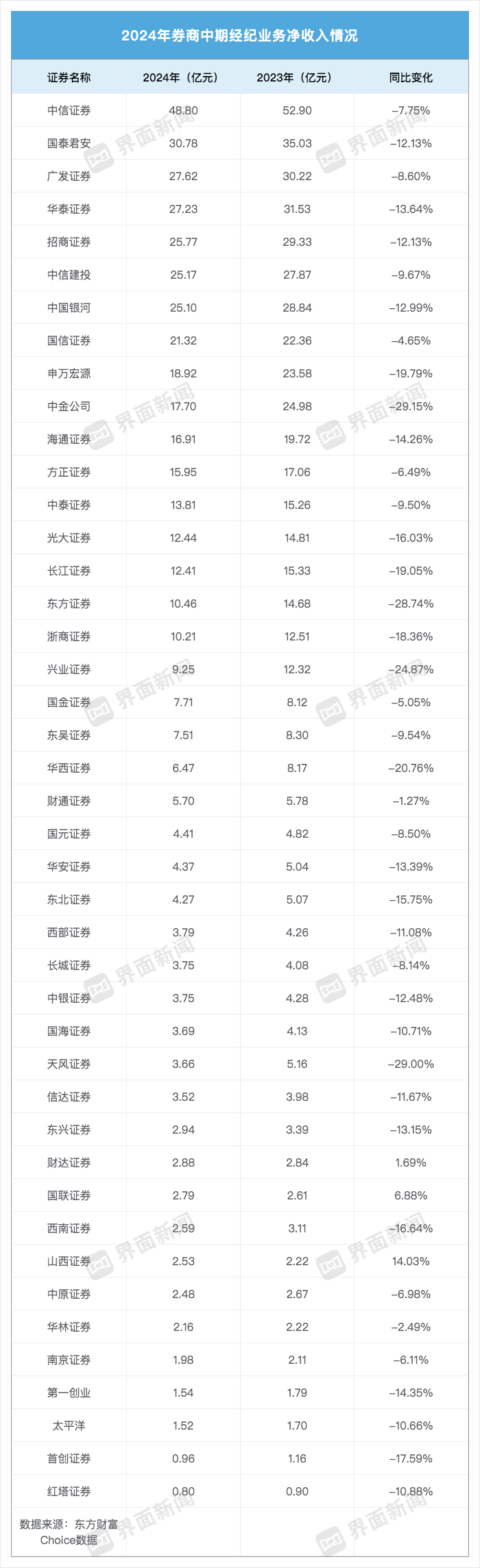

choice金融終端顯示,經紀業務方面,43家上市券商經紀業務手續費凈收入合計為457.62億元,同比下滑13.04%;40家下滑,占比為93.02%。

具體看來,中信證券經紀業務手續費凈收入以48.80億元居首,國泰君安(30.78億元)、廣發證券(27.62億元)、華泰證券(27.23億元)、招商證券(25.77億元)、中信建投(25.17億元)中國銀河(25.10億元)、國信證券(21.32億元)均超過20億元。

同比變化方面,僅山西證券、國聯證券、財達證券3家出現上漲,40家經紀業務手續費凈收入均下滑。其中,華西證券(-20.76%)、興業證券(-24.87%)、東方證券(-28.74%)、天風證券(-29.00%)、中金公司(-29.15%)同比降幅超兩成。

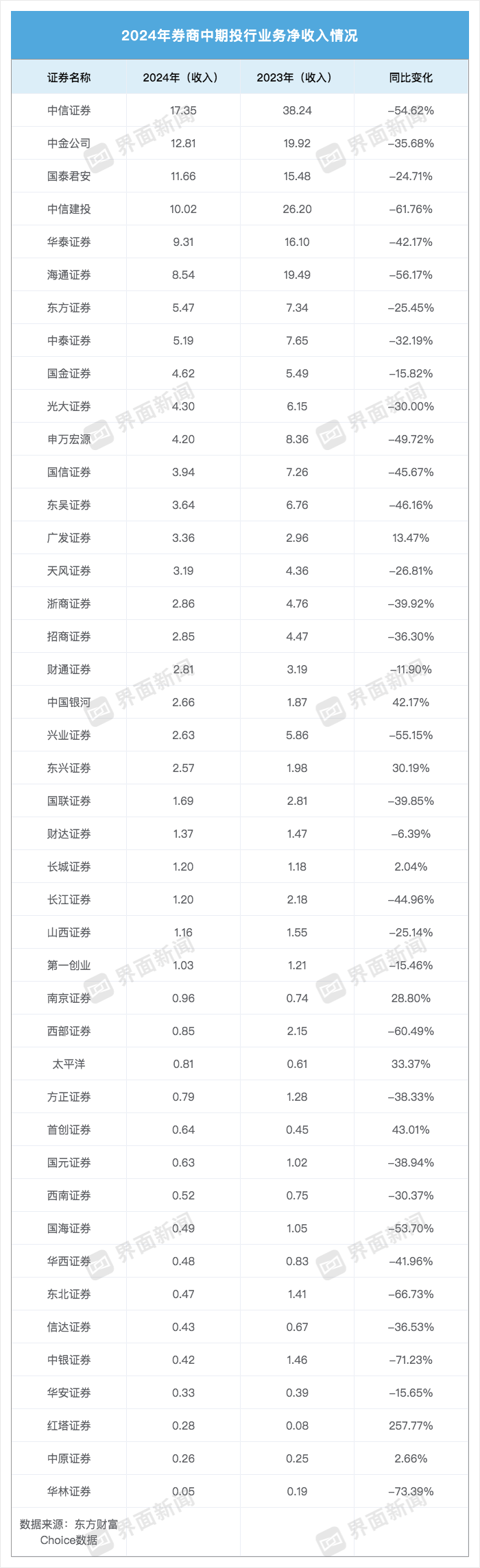

投行業務方面,43家上市券商股投行業務凈收入合計為140.18億元,同比下滑41.04%;35家下滑,占比為81.39%。

這主要跟股權融資所面臨的市場環境有關。有券商在半年報中統計稱:2024年上半年,A股市場共發行股票項目142個,同比下降62.23%;募集資金1294.6億元,同比下降77.3%;IPO上會審核項目23家,同比下降85.89%,通過率為82.61%,同比下降5.12個百分點。

投行業務收入方面,僅中信證券(17.35億元)、中金公司(12.81億元)、國泰君安(11.66億元)、中信建投(10.02億元)4家券商投行業務凈收入超10億元。

南京證券(0.96億元)、國海證券(0.49億元)、中原證券(0.26億元)、華林證券(0.05億元)等16家券商投行業務凈收入不足1億元。

同比變化方面,紅塔證券同比增長257.77%位居第一,還有首創證券(43.01%)、東興證券(30.19%)等8家券商實現增長。

35家券商投行業務凈收入同比下降,其中,國海證券(-53.70%)、中信證券(-54.62%)、興業證券(-55.15%)、海通證券(-56.17%)等跌幅居前。

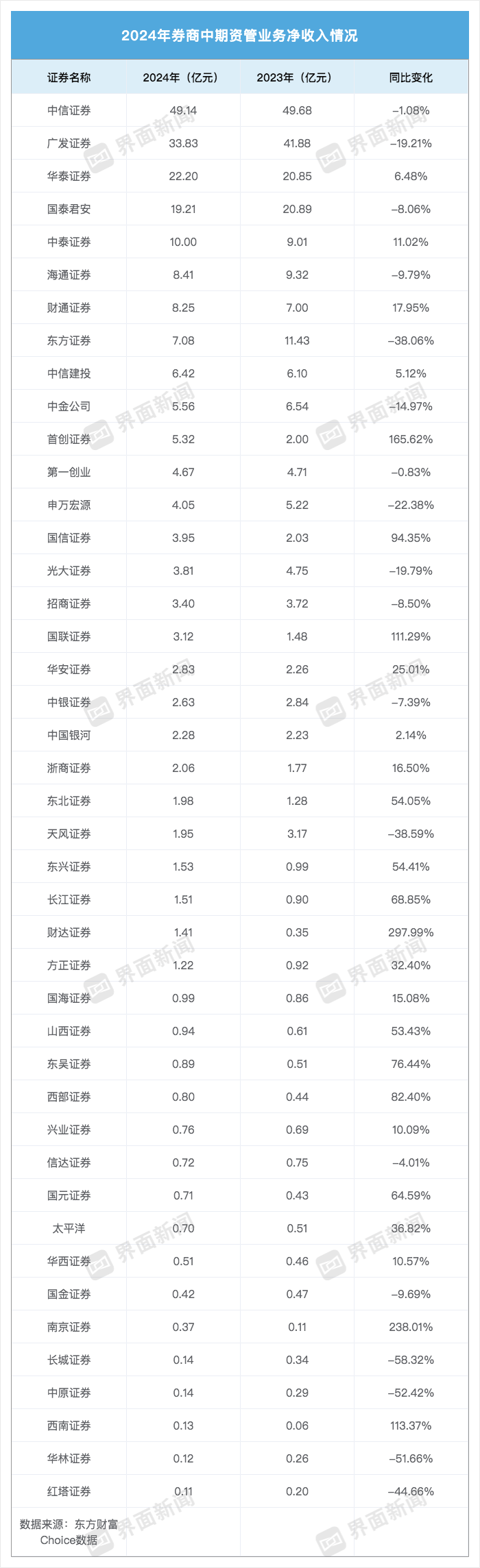

資管業務方面,43家上市券商中資管業務凈收入合計為226.39億元,同比下滑1.75%;25家同比增長,占比為58.14%。

其中,中信證券(49.14億元)、廣發證券(33.83億元)、華泰證券(22.20億元)、國泰君安(19.21億元)、中泰證券(10.00億元)資管業務凈收入超10億元。

國海證券(0.99億元)、長城證券(0.14億元)、中原證券(0.14億元)、紅塔證券(0.11億元)等16家券商資管業務凈收入不足1億元。

同比變化方面,財達證券(297.99%)、南京證券(238.01%)、首創證券(165.62%)、西南證券(113.37%)、國聯證券(111.29%)資管業務凈收入同比增長超100%。

也有第一創業(-0.83%)、國泰君安(-8.06%)、申萬宏源(-22.38%)、華林證券(-51.66%)等18家券商資管業務收入下滑。

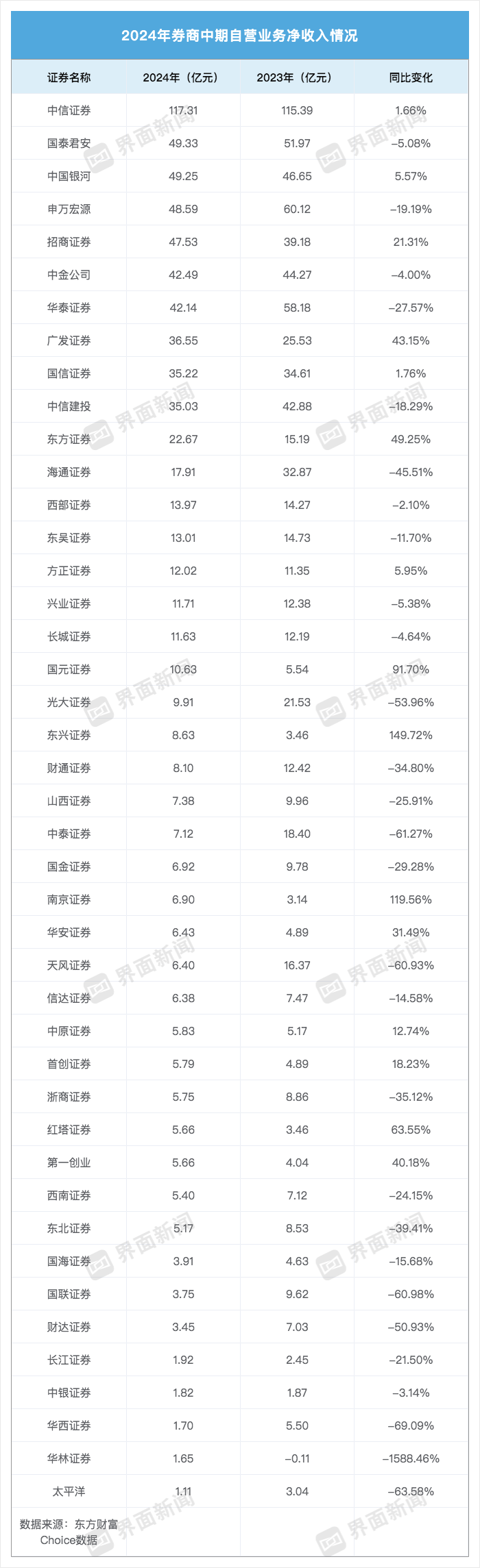

自營方面,43家上市券商自營收入合計為749.72億元,同比下滑8.67%;收入分化明顯,15家正增長、28家下降。

其中,僅中信證券自營業務超100億元,自營凈收入為117.31億元。國泰君安(49.33億元)、中國銀河(49.25億元)、申萬宏源(48.59億元)、招商證券(47.53億元)、中金公司(42.49億元)、華泰證券(42.14億元)

在同比變化方面,財達證券(-50.93%)、光大證券(-53.96%)、天風證券(-60.93%)、國聯證券(-60.98%)、中泰證券(-61.27%)、太平洋(-63.58%)、華西證券(-69.09%)跌幅居前,值得注意的是,華林證券自營業務凈收入跌幅-1588.46%,居首位。

梳理半年報可知,自營業務表現較好的券商在策略上存在共性,主要表現為權益類配置高股息資產、加大固定收益類投資規模及優化結構,并及時研判市場行情作出策略調整等方面。

此外,界面新聞記者發現,面對上半年的震蕩行情,亦有券商自營業務方面加大了對FICC創新業務的探索,推動客需與創新業務快速發展。

“證券行業格局將發生較大變化,券商應從增量思維切換為存量思維。”華泰證券金融首席分析師沈娟表示,預計未來格局演繹將趨于兩大方向,一是經營穩健、風控能力較強的龍頭券商占據顯著優勢。在存量競爭、優勝劣汰的市場環境下,除業務創新探索成為券商的核心競爭力之外,風險控制能力也是重中之重。優秀的龍頭券商業務結構均衡、內控合規完善,有望在嚴監管的環境下保持經營的穩健性。二是外延并購擴張,打造一流投行。監管明確提出鼓勵頭部機構通過并購實現做大做強,同時致力于打造國際一流投行;未來龍頭券商、具備資本實力的區域券商,可通過持續外延并購實現擴張,行業格局呈現整合趨勢。