界面新聞記者 | 陳靖

界面新聞從券商處獲悉,近日,中國證券業(yè)協(xié)會在行業(yè)內(nèi)展開證券公司分支機(jī)構(gòu)調(diào)研,以了解行業(yè)分支機(jī)構(gòu)布局和運營有關(guān)情況,提高券商分支機(jī)構(gòu)的管理水平。

據(jù)悉,中證協(xié)此次向各券商調(diào)研了近三年(2022年至2024年)網(wǎng)點的數(shù)量變化,包括分公司及營業(yè)部的新設(shè)數(shù)量和撤并數(shù)量。

中證協(xié)要求,本次調(diào)研券商需注明新設(shè)或撤并的網(wǎng)點類型,分為綜合型網(wǎng)點及特色型網(wǎng)點。綜合型網(wǎng)點即該網(wǎng)點無業(yè)務(wù)或模式側(cè)重,從事分支機(jī)構(gòu)可開展的所有業(yè)務(wù)。特色型網(wǎng)點即該網(wǎng)點的定位側(cè)重于某一項業(yè)務(wù)或發(fā)展模式,比如機(jī)構(gòu)業(yè)務(wù)網(wǎng)點、互聯(lián)網(wǎng)業(yè)務(wù)網(wǎng)點、智慧網(wǎng)點、社區(qū)網(wǎng)點等。

2024年,券商撤銷營業(yè)網(wǎng)點的力度進(jìn)一步加大。據(jù)不完全統(tǒng)計,截至9月5日,2023年以來上市券商共計發(fā)布34條營業(yè)部撤并公告,為推動財富管理業(yè)務(wù)轉(zhuǎn)型、提高分支機(jī)構(gòu)(包括營業(yè)部、分公司)運營效率,涉及超60家營業(yè)部將被撤銷。

業(yè)內(nèi)人士認(rèn)為,券商營業(yè)網(wǎng)點的撤并主要出于多個方面的考慮。一是數(shù)字化轉(zhuǎn)型,二是成本控制。此外,隨著傭金率的下降和市場競爭加劇,傳統(tǒng)的經(jīng)紀(jì)業(yè)務(wù)利潤空間被壓縮,券商開始轉(zhuǎn)向財富管理、資產(chǎn)管理等附加值更高的業(yè)務(wù)領(lǐng)域。這要求券商優(yōu)化資源配置,提升整體服務(wù)質(zhì)量。

與前幾年跑馬圈地?fù)屨际袌龇蓊~相比,近兩年券商營業(yè)部收縮趨勢明顯,裁撤成為了主旋律。有研報分析稱,未來營業(yè)部轉(zhuǎn)型大致分為四個方向,分別為公司方向、金融科技化、高端化以及無人化轉(zhuǎn)型。

分公司作為券商總部與各營業(yè)網(wǎng)點之間的中間樞紐,其戰(zhàn)略定位已經(jīng)越來越被重視,分公司從單一經(jīng)紀(jì)業(yè)務(wù)向全業(yè)務(wù)鏈條發(fā)展并且看重機(jī)構(gòu)業(yè)務(wù)的機(jī)會拓展已經(jīng)是行業(yè)一大趨勢。

“與傳統(tǒng)營業(yè)部相比較,分公司能夠有效地整合各方面的資源并輻射重點區(qū)域的服務(wù)能力,降本增效。另外,零售端的獲客渠道近年逐步線上化,隨著機(jī)構(gòu)化進(jìn)程的不斷高速發(fā)展,分公司開展投行業(yè)務(wù),服務(wù)機(jī)構(gòu)客戶等優(yōu)勢愈加凸顯,或者更利于滿足目前券商展業(yè)生態(tài)的需求。”一券商非銀分析師對界面新聞記者解釋稱。

無人化趨勢更像是C類營業(yè)部與金融科技融合發(fā)展后的階段。例如,2020年春節(jié)后,受疫情影響全國超萬家證券營業(yè)部線下網(wǎng)點近乎停擺,但券商經(jīng)紀(jì)業(yè)務(wù)則并未受到過多影響。

證券公司網(wǎng)點開展無人化模式,主要依靠的遠(yuǎn)程在線操作終端設(shè)備,實現(xiàn)當(dāng)前的臨柜業(yè)務(wù)辦理,諸如:創(chuàng)業(yè)板首次權(quán)限、融資融券權(quán)限業(yè)務(wù)以及其他高風(fēng)險業(yè)務(wù)等。

2022年以來,券商經(jīng)紀(jì)業(yè)務(wù)創(chuàng)收能力持續(xù)走低。根據(jù)wind的統(tǒng)計數(shù)據(jù),2022年,行業(yè)的平均經(jīng)紀(jì)業(yè)務(wù)收益達(dá)到了25.98億元,而其收入的增長速度是-17.52%;到了2023年,這一收入減少到了24.01億元,其增長率降至-8.82%,與2021年的29.13億元相比,減少了17.58%。

中國銀河相關(guān)業(yè)務(wù)負(fù)責(zé)人對此無奈地評論稱,“2007年,證券市場經(jīng)歷了一次大牛市,全市場傭金比例高達(dá)千分之三。投資者們爭先恐后地排隊開戶,前臺的開戶員甚至沒有時間在中午喝水。由于業(yè)務(wù)量巨大,營業(yè)部的收入也相應(yīng)提高,因此能夠提供全面的服務(wù)。”

“然而,現(xiàn)在證券市場的傭金比例已經(jīng)降至萬分之二,交易量低迷,券商的利潤微薄。在這種情況下,他們只能削減不必要的增值服務(wù)以降低成本。傳統(tǒng)營業(yè)部的規(guī)模也在不斷縮小,散戶交易大廳和大戶室的配置都在減少,這是近年來的趨勢。”他指出。

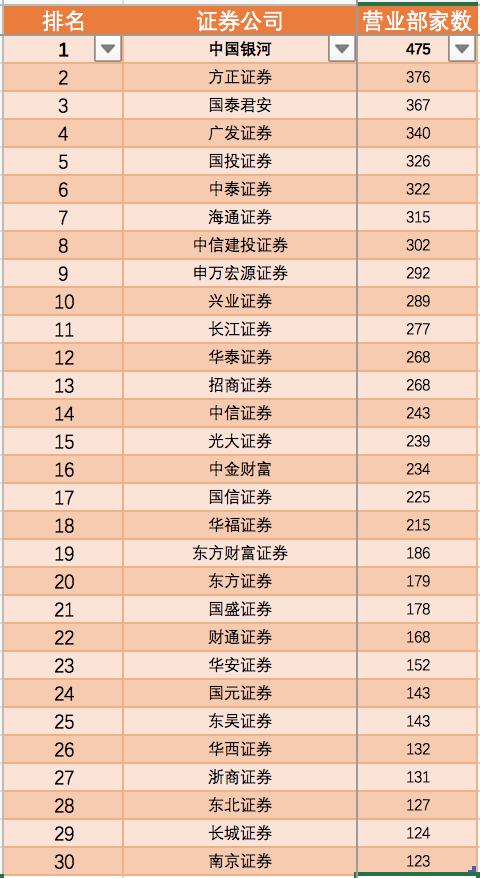

根據(jù)同花順iFinD數(shù)據(jù),截至2024年6月30日,全國券商共有營業(yè)部共計11647家。其中,中國銀河共有475家營業(yè)部遙遙領(lǐng)先其他券商,方正證券(376家)、國泰君安(367家)、廣發(fā)證券(340家)、國投證券(326家)、中泰證券(322家)、海通證券(315家)、中信建投證券(302家)、申萬宏源證券(292家)、興業(yè)證券(289家)排在前十位。

此外,長江證券(277家)、華泰證券(268家)、招商證券(268家)、中信證券(243家)、光大證券(239家)、中金財富(234家)、國信證券(225家)、華福證券(215家)均有超200家券商營業(yè)部。

數(shù)據(jù)來源:同花順iFinD