文 | 聚美麗 文 靜

每年雙11美妝榜單和數據中,都能窺見一些行業的競爭格局與變化。

今年雙11珀萊雅又一次贏了歐萊雅,拿下天貓、抖音美妝第一;

白牌遇冷跌落,在榜單中幾乎不見蹤跡,品牌在天貓、抖音等狂歡;

國際大牌占據大多席位,在天貓雙11美妝類目TOP10中,國貨僅占2席;

日妝排名上升,SK-II重新擠進天貓美妝TOP10,位列第8,CPB肌膚之鑰位列第11名;

韓妝難回鼎盛時期,幾近于榜單中絕跡,THE WHOO成韓妝在抖、快TOP10的獨苗。

日妝的回暖,則愈發顯得韓妝在中國市場之落寞。從近幾年財報中,我們也能看到愛茉莉太平洋、LG生活健康等知名韓妝集團的業績單難以報喜。

而從共性特征來看,它們在華幾乎集體遭遇下滑困境,開始轉戰歐美市場。當然,也有如前文提及的THE WHOO后品牌,發力中國電商渠道,試圖走出在華業績低谷。

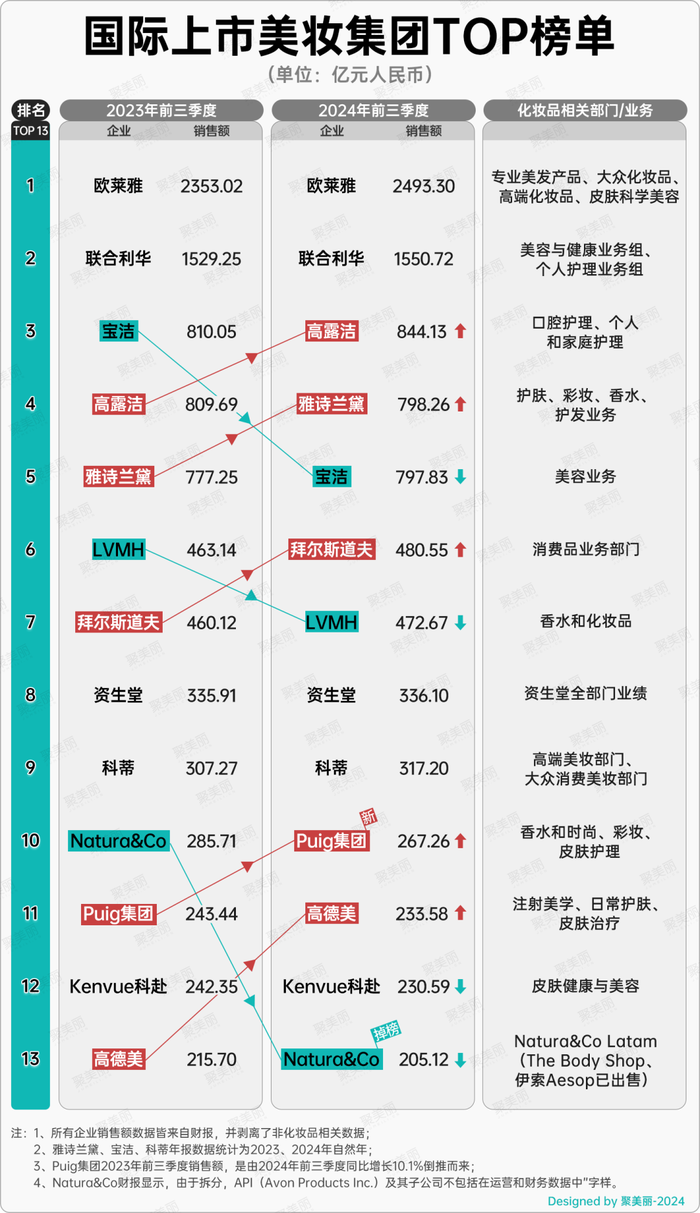

另一方面,從全球市場來看,聚美麗此前對全球各大美妝集團公布的三季報情況進行了梳理,榜單中同樣未見韓妝企業的身影。

可以看到,榜單中西班牙香水巨頭Puig集團成為最后一位上榜的TOP10成員,前三季度銷售額換算為人民幣約為267.26億元,而位居韓妝三季報營業收入TOP1的LG生活健康,除去飲料業務后前三季度營收共37886億韓元(約合人民幣194.73億元),較位居TOP榜第10位的Puig集團相距約73億元人民幣。

那么,在榜單中幾近絕跡的韓妝,如今在華真實境況如何?企業自身欲如何應對這一難題?在華遇冷后,轉戰北美的韓妝如何了?帶著這些問題,聚美麗對目前已公布第三季度財報的6家韓妝企業數據情況進行梳理,或許我們能從中窺見一些答案。

韓妝呈現回暖之勢?

據聚美麗不完全統計,在目前已發布財報的韓妝上市企業TOP10中,LG生活健康在今年前三季度營收中是第一名,愛茉莉太平洋集團、愛茉莉太平洋(后者為前者子公司)分列TOP2、TOP3,TOP10則為謎尚母公司Able C&C。

按企業類型分,本次上榜的化妝品上下游企業有韓國科瑪、科絲美詩、YONWOO衍宇三家,分別為TOP4、TOP5、TOP9。

根據目前LG生活健康、愛茉莉太平洋、愛茉莉太平洋集團、愛敬、珂萊歐、Able C&C 這六家韓國化妝品公司發布的財報情況來看,第三季度營業收入、營業利潤同比下滑的各有3家。

具體來看,第三季度愛敬、LG生活健康(刨除飲料業務)營利雙降,營業利潤較上年同期分別下滑48%、3.8%。

對于營利雙降,愛敬集團在其公布的新聞稿中表示:“在中國,由于消費環境惡化,增長放緩,但通過推出本地化產品和與著名網紅合作等積極的營銷活動,業績有所改善。”

而LG生活健康則表示:“整體銷售額有所下降主要是由于免稅店行業放緩以及海外業務效率的影響。”

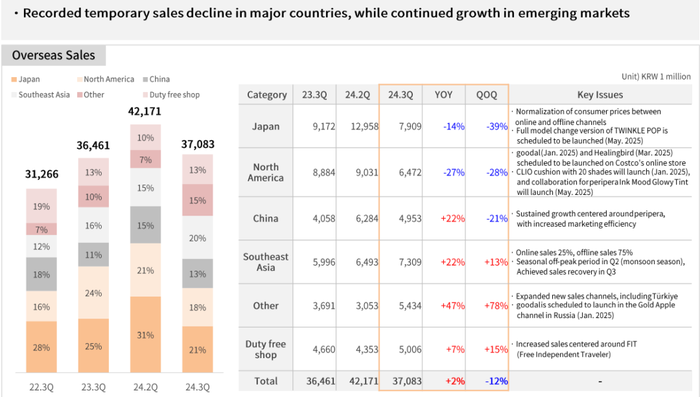

此外,珂萊歐雖然營收較上年增長3.2%,但營業利潤卻同比下滑38.8%,但珂萊歐并未在財報中披露具體原因,僅表示“主要國家銷售額暫時下降,新興市場持續增長。”

從其披露的財報內容來看,在海外市場中,除日本、北美洲外,其余地區Q3營業收入同比均為增長。

圖源:珂萊歐財報

與之相反的是謎尚母公司Able C&C,第三季度銷售額下滑3.7%,營業利潤卻較上年同期大漲186.6%。

基于上述種種,愛茉莉太平洋集團及其主要子公司愛茉莉太平洋成了上述六家企業中,Q3唯二營利雙增的韓妝企業,且該季度營業利潤同比均三位數增長,分別為160.5%、277.7%。

而將時間線拉長,從各企業今年前三季度業績情況來看,珂萊歐也可以被歸入營利雙增行列,營業收入同比增長13.4%,營業利潤同比增長10.2%,但漲幅未及愛茉莉太平洋集團和愛茉莉太平洋。

從整個2024年前三季度情況來看,愛茉莉太平洋集團前三季度營業利潤同比上漲39.4%。

對于上述業績表現,愛茉莉太平洋表示:“國內(韓國)銷售額較上年下降1.6%,海外銷售額增長35.8%,包括COSRX在內,旗下品牌在西方國家和其他亞洲地區的銷售強勁增長。”

但是,在上述其他亞洲地區之中,似乎不包括中國市場。

從愛茉莉太平洋財報來看,大中華區銷售額從2023年Q3的1476億韓元(約合人民幣7.57億元)下滑至2024年Q3的976億韓元(約合人民幣5.01億元),同比下滑33.9%;銷售額占比則從2023年Q3的16.6%下滑至2024年Q3的10%。

與此相反的是,除大中華區以外的其他海外市場銷售額同比均為增長。愛茉莉太平洋在財報中寫道:“美洲地區銷售額增長108%,歐洲、中東和非洲地區銷售額增長339%;在亞洲其他地區,由于主要品牌的均衡表現以及COSRX并入的影響,銷售額增長52%。”

而在大中華區,愛茉莉太平洋則表示:“受主要電商渠道交易結構變化及線下門店精細化影響,大中華區,整體銷售額下降,業務結構改善工作導致赤字擴大。”

韓妝卷土重來?難

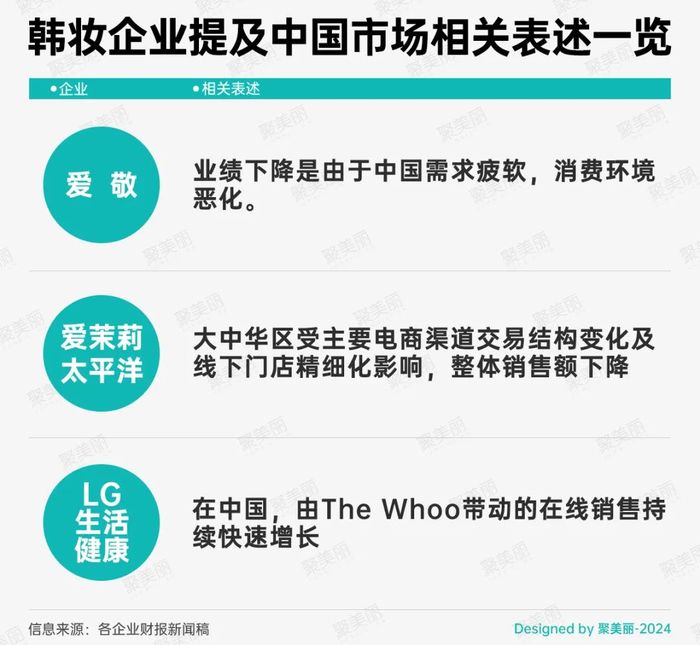

值得注意的是,在財報中指明財務業績受大中華區影響的韓妝企業,并不止愛茉莉太平洋一家。

不過,從目前公布了財務業績的韓妝企業提及中國市場的情況來看,中國市場給韓妝企業帶來的影響并不都是負面的。

例如,在LG生活健康的三季報中便表示,按地區劃分來看,中國地區銷售額增長12.1%至1539億韓元(約合人民幣7.90億元)。

其還在財報中透露:“在中國,由THE WHOO品牌帶動的在線銷售持續增長。與上季度一樣,營銷投入有所擴大,但隨著海外盈利改善效果的體現,營業利潤大幅增長。”

此外,珂萊歐雖未在財報中明確提及中國市場對銷售情況的影響,但卻表示,中國市場:“圍繞peripera(旗下品牌)持續增長,營銷效率提升。”

且從前文圖表中也能看出,中國地區業績較上年同期同比增長22%,為49.53億韓元(約合人民幣0.25億元),只是從季度環比來看,較Q2下滑21%。

因此,如果一定要給如今的韓妝在中國市場的表現下個定義,冰火兩重天似乎更為合適。

-韓妝普遍遭冷遇?

從進出口數據來看,據韓國產業通商資源部發布的10月進出口動向顯示,2024年10月韓國化妝品出口金額同比增長36%,為10.37億美元(約合人民幣74.91億元);1-10 月化妝品累計出口額為84.22億美元(約合人民幣609.85億元)。僅截至10月的出口額就幾乎趕上了去年全年的84.65億美元(約合人民幣611.52億元)的出口額。

反觀由海關總署公布的2024年10月全國進口重點商品量值表中,美容化妝品及洗護用品1-10月累計981.7億元人民幣,進口金額累計比去年同期下滑9.0%。

圖源:海關總署

但從海關總署公布的2024年10月進出口商品主要國別(地區)總值表中,可以看到今年1-10月中國對韓國進口總額累計為10544.1億元,較去年同期累計增長13.8%。

其中,中國進口韓國化妝品金額不可知。不過,聚美麗記者從韓國國家工商總局發布的《10月進出口動向》中窺見了些許端倪。

該文件表示,2024年10月,韓國對中國出口額創今年以來最高紀錄,半導體、無線通信設備等主要品項出口好轉。但其中并未提及化妝品出口中國相關數據。

所以,從這個角度來看,韓國對中國出口化妝品的情況似乎不容樂觀。

另外,根據韓國海關總署的貿易統計,今年1月至5月,韓妝對中國出口額為10.33億美元(約合人民幣74.80億元),占韓妝總出口額的25.6%,不過,與去年同期相比,韓妝對中國出口額同比下滑14.1%,相反,對美國、日本出口額卻分別增長了65.4%、24.1%。

此外,據韓國食品藥品安全部10月11日披露的數據來看,第三季度,韓妝對中國出口同比仍在下滑,較上年同期下滑9.1%。

拉長時間線,可以發現,韓妝在華遇冷似乎是在疫情開始后出現的,韓國產業通商資源部此前也有報告說明疫情對韓妝出口可能出現的影響。其中,最為直觀的影響便是多個韓妝品牌宣布退出中國市場/關閉中國市場部分渠道。

具體來看,平價彩妝品牌伊蒂之屋在2021年官宣關閉中國內地全部線下門店;歸屬同一母公司的悅詩風吟也在2022年被傳因銷售業績不佳,在中國市場大規模“撤店”。2023年底,韓國面膜品牌春雨papa recipe宣布停止中國市場運營;韓妝品牌思親膚,在中國市場因市場表現不佳,頻繁撤離多家百貨商場。

要知道,此前風靡一時的平價韓妝品牌悅詩風吟,曾在5年內開出400家直營店,進入中國60個城市,品牌會員突破1000萬,銷售額突破40億元人民幣,彼時更有著中國第一單品牌店之稱。

除此之外,在韓國本土,也不乏國際美妝企業宣告退場。其中,據外媒報道,LVMH集團旗下護膚品牌Fresh馥蕾詩于近日傳出即將退出韓國百貨公司的店鋪,但在免稅店渠道的銷售網點仍能購買品牌產品。

而同屬LVMH集團旗下的全球高端美妝零售商絲芙蘭也于今年3月宣布分階段退出韓國市場,彼時,據華夏時報報道,退出原因或是在韓業績不佳,持續虧損。

此外,從WWD統計的2023年全球美妝企業TOP100情況來看,韓妝企業中僅LG生活健康、愛茉莉太平洋集團兩家上榜,位居TOP18、TOP19。

且在該榜單中,WWD還表示:“韓國的LG生活健康和愛茉莉太平洋集團盡管努力重新調整其商業模式,并減少對中國消費者的依賴,但仍在苦苦掙扎。”

而近年來盛傳“不行了”的日妝,則有多家企業上榜,如資生堂,花王株式會社,高絲,POLA ORBIS HOLDINGS寶麗奧蜜思控股集團等,其中,資生堂、花王株式會社分別位居TOP8、TOP15。

從這個角度上說,韓妝的境況似乎更為嚴峻,不容樂觀。

-在抖、快榜單搶位

從韓妝“火”的一面來看,毫無疑問的是,韓流風靡程度較前些年大減,但這并不意味著韓流文化影響完全消失。因而,在當今的中國化妝品市場,仍能看到韓妝品牌的身影。

只是不同于韓流大熱時流行的悅詩風吟、菲詩小鋪等平價品牌,當前在中國更吃香的是韓妝高端品牌,而這一趨勢在早些年便初見端倪。

從數據層面來看,在韓流仍有余溫的2019年,據愛茉莉太平洋,LG生活健康2019年財報顯示,該年度二者銷售額和營業利潤雙增,但增長是靠THE WHOO、蘇秘37°、歐蕙這些高端品牌引領。在大眾化妝品領域,以菲詩小鋪為例,2017年單品牌店銷售額凈利潤同比下滑88.4%,2018年甚至徹底告別中國市場(目前已回歸)。

時至今日,從剛剛過去的雙11榜單上看,2024年雙11,以THE WHOO為代表的一眾韓妝品牌也在發力中國電商渠道。

具體來看,11月12日,抖音、天貓、快手三大平臺相繼公布了今年雙11美妝品牌榜單(快手榜單不限于美妝),THE WHOO除未上天貓榜單外,在抖音電商雙11大促護膚品牌總榜、快手品牌成交TOP榜單上分列TOP5、TOP1;蘇秘37°則在飛瓜數據公布的快手電商美容護膚品牌排行榜中居于TOP12。因而,僅看單一平臺情況,視角未免有些狹窄了。

值得注意的是,將天貓雙11榜單往前倒幾年,THE WHOO曾在2019-2021年連續三年登上天貓雙11TOP10,自2019年首登TOP8后,2020年、2021年均位列TOP4,此后天貓雙11TOP10榜單再無THE WHOO。

其次,從天貓平臺來看,韓妝此次雖然未有品牌登上TOP20榜單,卻也出現在了淘天超頭主播李佳琦的直播間。據了解。10月31日李佳琦美妝節中,LG生活健康旗下品牌THE WHOO、CNP希恩派登上李佳琦直播間,其中,WHOO后天氣丹光耀煥活PRO水乳套裝顯示已售3W+,CNP希恩派導出清潔毛孔去黑頭鼻貼鏈接顯示已售8W+。

值得注意的是,快手超頭主播辛巴也有售賣天氣丹套盒,據電商頭條報道,辛巴復播首日,售賣的天氣丹套盒銷售額突破了14億元。而這款產品套盒的線下專柜售價為2080元,在辛巴直播間只需1360元就能拿到手,同時還有諸多小樣贈送。

同樣的套盒產品出現在李佳琦雙11美妝節,顯示到手價1480元。在種種優惠操作的疊加下,辛巴直播間“天氣丹”套盒售出了超過100萬套。而這或許也是THE WHOO一舉拿下快手TOP1的原因。

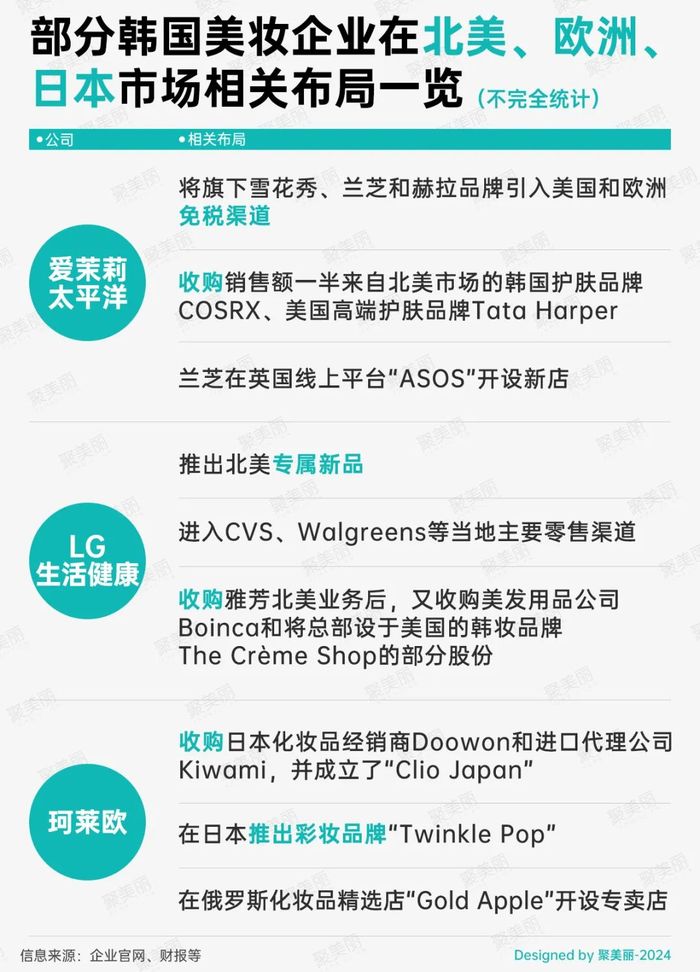

因而,韓妝雖然在中國市場某種程度來說沒落了,但從上述情況來看,并不是所有韓妝企業都放棄了中國市場。另外,從財報中還可以看到一個當前韓妝企業的共性特征:大多數韓妝往北美、日本等市場尋求增量。

韓妝集體攻向北美?

由于韓妝在華整體情況不佳,2023年初,LG生活健康社長李正愛曾對外宣布:“為避免過度依賴中國市場,集團下一個增長市場將是北美,營銷重心將轉移至北美市場。”

如上文所說,在各大韓妝企業公布的三季報中,同樣也表達了對北美、日本市場的關注。

愛敬:將重點關注北美、日本等戰略國家;

愛茉莉太平洋集團:正在大力培育增長潛力巨大的美國、日本、英國、印度等作為全球基礎市場;

珂萊歐:通過從中國到非中國的快速轉型,增強盈利能力;

Able C&C :正專注于瞄準海外市場以實現可持續增長,尤其是歐洲、中東、日本市場。

事實上,韓妝企業去北美、日本等市場尋找新增量也不無道理。

據英國消費者研究公司凱度Kantar在今年年初的一份報告中分析稱:“進入美國的韓妝的主要購買者是年齡在18至24歲和35至49歲之間的高收入水平的西班牙裔和亞裔,并且韓妝品牌擁有西班牙裔的購買力。”

成功開拓了北美市場的美妝護膚品牌CHiKiYA清和源的創始人林莉此前接受聚美麗采訪時就表示:“北美市場,比東南亞市場更廣更大,機會更多。”

“我在北美看到日韓品牌鋪得很快,特別是韓國品牌,比如悅詩風吟,疫情期間在國內關了不少店,但是它在北美市場是全線鋪開的。”林莉補充說道。

另從各大韓妝企業在北美市場、日本等的營收數據來看,愛茉莉太平洋透露,其海外業務在西方世界表現出色,美洲地區銷售額增長108%,歐洲、中東和非洲地區銷售額增長339%。

另外,珂萊歐表示,截至2023年,從構成珂萊歐海外銷售的國家來看,日本所占比例最高,為24%,其次為北美,占比21%,中國、東南亞僅占15%。

Able C&C則在財報中提及:歐洲和中東地區較去年同期分別大幅增長61.3%、171% ,在日本,本地化銷售額與去年同期相比增長8.2%。

不難看出,北美、日本等海外市場,已成韓妝企業掘金的新戰地。近年來也能看到不少韓妝企業在北美、日本市場的布局,一般來說有收購在當地有影響力的品牌、搭乘線上電商平臺順風車、進入當地線下零售渠道三種方式。

此外,作為近年來韓妝重要的戰略市場,歐美區韓妝企業換帥動作也是頻頻。

今年6月,愛茉莉太平洋集團宣布任命Giovanni Valentini為其北美地區總部的首席執行官,任命已于6月1日起生效。

值得注意的是,據beautynury報道,在加入愛茉莉太平洋集團之前,Giovanni Valentini曾供職于蘭蔻美國公司,并擔任歐萊雅集團高端護膚品部門法國美妝品牌總經理。此前,他還曾在阿瑪尼美妝、科顏氏和聯合利華任職,稱得上是高端美妝領域的資深人士。

從上文韓妝企業在北美進行的一系列布局,如收購、換帥等,也進一步證實了韓妝集體攻向北美,尋求新增量的現狀,但成效幾何,能否持續提供增量,都仍需時間和市場驗證。

結語

不可否認的是,在韓流風靡那些年,韓妝在中國市場的確成了一股不可小覷的勢力,彼時,韓流正盛,國內消費者心智也未建立完全,跟著趨勢走的韓妝也在那時收割了不小的市場份額。

但隨著電商平臺的不斷發展崛起、新零售全球化趨勢愈演愈烈,以及在此過程中,國貨崛起,歐美大牌重獲消費者青睞,加之由于疫情以及限韓令等疊加因素的影響,韓妝在華漸失民心,走下神壇。

即便如此,韓妝仍不愿放棄中國市場這塊蛋糕,如LG生活健康、愛敬等韓妝頭部企業也在三季報中表達了對中國市場的戰略布局。愛敬表示,其正在努力重組中國業務結構,確保競爭力,以實現中國市場的質的增長。當然,其也未放棄向美國、日本等市場尋求增量,其所言能否成真,中國消費者說了算。