在富國基金近期召開的四季論壇上,有一位“成長”風格的基金經理引起了投資者的關注,就是富國基金旗下執掌富國長期成長的謝家樂。他提出的最新觀點“遵循價值,長期成長”獲得了一些投資者的思考。

公開資料顯示,謝家樂曾任華泰證券行業研究員、大成基金基金經理、投資總監助理、投委會委員,2023年7月加入富國基金,1月30日起開始管理富國長期成長。

自他管理富國長期成長以來,其具體投資策略是怎么樣的?

在二季度,富國長期成長持倉有了新的變化:

主要新增了兩類持倉,一是行業資本周期底部同時具備斷檔式技術和成本領先的標的;

二是處于成長早期,壁壘深厚、同時空間遠大的標的。

兩者的共同點為:具備長期的需求持續性。

投資方法:將秉持基于價值,重視安全邊際,均衡可持續的理念,持續落實到組合管理。

時間來到第三季度,富國長期成長持倉重點關注的方向:

產品仍然聚焦優質產業龍頭,在具備性價比的價格進行集中投資;主要持倉方向與前期變化不大。

近半年的時間,富國長期成長的業績也有了非常不錯的表現:

富國長期成長A(代碼:011037)近6個月凈值上漲16.39%,同期業績比較基準收益率為11.92%。

注:以上內容來自基金定期報告,截至2024年9月30日。基金的過往業績并不代表其未來收益,不構成對業績表現的保證。富國長期成長混合A成立于2021/07/06,業績比較基準為滬深300指數收益率*65%+中債綜合全價指數收益率*25%+恒生指數收益率(使用估值匯率折算)*10%。近2個完整年度(2022-2023)的基金份額凈值增長率(及同期業績比較基準收益率)分別為-24.09%(-14.72%),-6.18%(-8.06%),數據來自基金定期報告,截至2023/12/31。期間基金經理變動情況:厲葉淼(2021/07/06-2023/10/31)、徐智翔(2022/02/09-2024/05/17)、謝家樂(2024/01/30至今)。基金收益率不代表投資者實際收益率,基金份額凈值僅為每份額基金產品的凈資產,基金歷史業績不構成對未來業績的保證。

在2024年11月8日舉辦的“2024富國基金四季論壇(冬)”活動上,謝家樂作了主題演講,以“遵循價值,長期成長”深刻剖析其投資策略及方法論,讓更多人懂得他對于行業及個股配置的思路,讓我們看到長期與成長是如何共振共贏的。

富國長期成長基金經理 謝家樂

一個基金經理“成長”的心路歷程:

聚焦產業趨勢——相信優秀的公司——相信優秀的公司能夠穿越周期。

最開始入行的時候,遇到的是一個可以通過創新創造增量的市場,一些能夠引領未來社會發展方向的產業趨勢。所以難以避免地會把很多研究權重放在產業趨勢這個方向上。后面發現產業趨勢創新是需要代價的,對產業趨勢里面是否能夠真正走出來的可能始終存疑。在這個過程當中,我發現有一些公司能夠把握住產業趨勢的同時,能夠不斷持續成長,有第一曲線、第二曲線,在這個基礎上衍生出來新的研究方向——相信優秀的公司。

但是優秀公司它的經營也是長周期的。很多制造業的公司,它的一次產業或業務布局,都是五年、十年的維度,周期會非常長。再去研究,就會發現不同行業的優秀公司,它在周期里面的表現差異非常大,進而衍生到——相信優秀的公司能夠穿越周期。

這基本上就是一個行業研究員,或者說一個單一方向的投資者,他能把握到的最堅定的理念,就是相信優秀公司能夠穿越周期。

觀點概要:

1、長期投資,不管打上的標簽是價值或者是成長,遵循的中樞就是價值。我們需要做的,是在靜態+動態分析的基礎上,評估價值中樞以及其安全邊際。

2、萬物皆周期,所以在投資過程中,首先,要理解周期演繹的方向定位;其次,要明白所處周期的位置。周期的起伏是非常復雜的,它的貝塔是多重嵌套的,而且里面充滿了博弈。最終,能夠感受到趨勢全貌的,也是周期。

3、我們相信的既不是產業趨勢,也不是優秀公司,我們相信的是周期。我們投資投的是什么?投的就是周期的變化。

4、投資投的是什么?周期上行的時候,我們去識別買入,周期下行的時候,我們去識別賣出,這就是周期的巨大力量。

5、周期具有很強的復雜性,在這個認知的基礎上,去模糊的感知而不是精確的度量周期,更多的是自上而下地去體會周期、定位周期;與周期博弈,自下而上地去發掘優秀公司。

6、自下而上選股,會有很多可以量化的要素,比如空間、利潤增長、ROE等等,我把它提煉成了三個要素,第一、空間,空間越大越好,第二、競爭格局,第三、回報率。

7、對于二級市場的基本面分析,不管衍生出多少復雜、高端、花哨的概念,其實它的分析體系都脫胎于“波特五力模型”,也就是上游供應商、下游的購買者,現有競爭者、潛在的競爭者以及替代品。

8、大家基于“波特五力模型”五大要素的敘事,衍生出了特別多的新的概念。比如管理層的能力、企業文化、戰略等等。相應地,與之對應的估值方式也產生了很多變式,比如PE估值、PEG估值、PS估值,其實基本是“DCF模型“的簡化變式。

9、對行業景氣的跟蹤是非常重要的。我們并不去追逐哪一種市場風格,更多的是根據市場風格變化,以更加合理的價格買到想要買的標的或行業景氣度。

具體而言,謝家樂的投研框架,可以通過以下四張圖來展示。

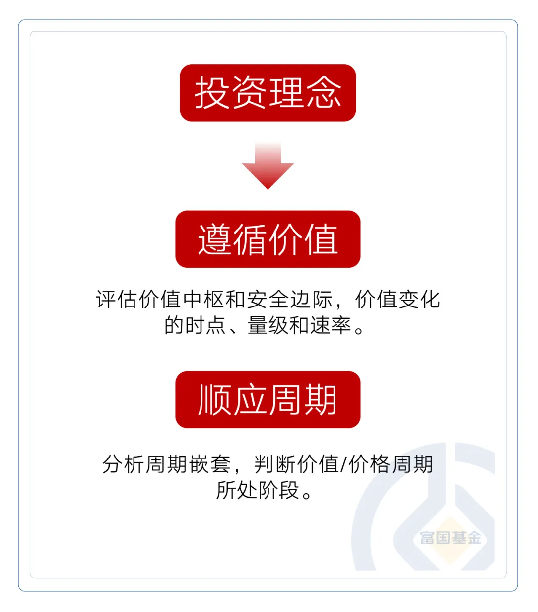

一、投資理念:遵循價值 順應周期

遵循價值,評估價值中樞和安全邊際、價值變化的時點、量級和速率。

順應周期,分析周期嵌套,判斷價值/價格周期所處階段。

數據來源:富國基金整理,截至2024-10。

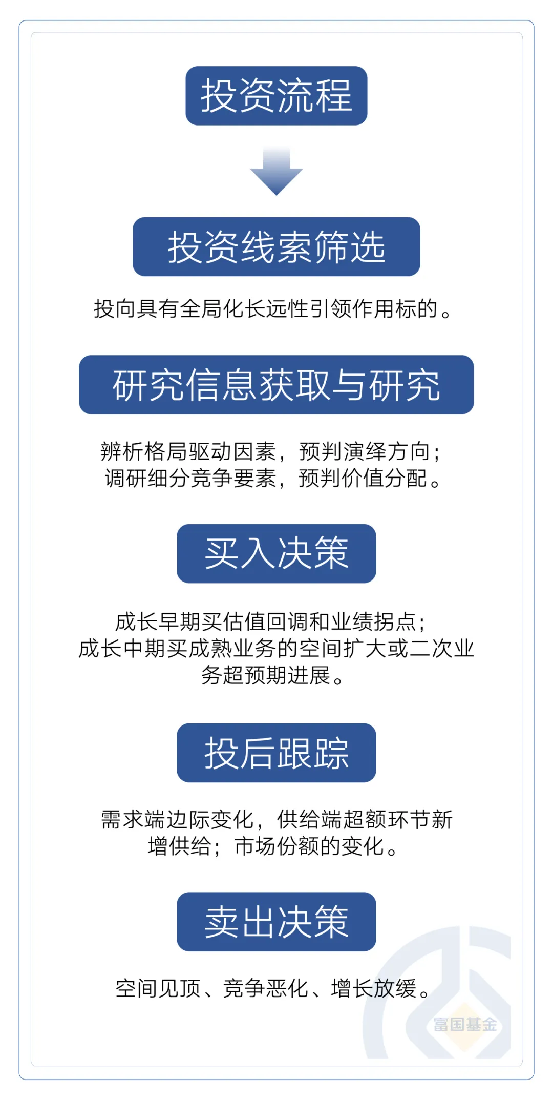

二、投資流程五步走

投資線索篩選——信息獲取與研究——買入決策——投后跟蹤——賣出決策

數據來源:富國基金整理,截至2024-10。

謝家樂表示,在投資流程當中,我們研究什么,跟蹤什么,為何賣出,與篩選的指標是一一對應的。

1、在投資線索的篩選方面,因為我們追求的是更大空間,所以投向也是全局化的、長遠性的、引領作用的指標,比如最近大家提得比較多的產業鏈的鏈長、全球性細分行業龍頭。

2、研究信息的獲取和研究方面,更多的是格局的驅動因素,格局是由競爭要素決定的,所以需要調研它的細分競爭要素,這跟很多投研的方向有一點差異化,在信息獲取方面并不僅僅關注訂單情況,行業景氣度、政策走向等等。更多的是,判斷格局。

3、買入決策,主要關注兩大因素,第一,關注早期估值回調或業績拐點的階段,估值和業績就構成測算股價的一個主要因素,買“成長周期”,就買成熟業務的空間擴大和二次業務的超預期進展,比如說電池龍頭,從動力電池擴大到儲能電池,支撐它的股價也在擴大,事實上,這是它的空間在擴大。

4、投后跟蹤,買入之后需要去跟蹤市場里面大家關心的一些變化,如需求、供給端超額、新增供給等市場關心的要素。這些最后導致的結果實際上都是市場份額的變化。

5、賣出決策,根據選股的三個指標(空間、競爭格局、回報率),如果三個維度都出現了逆轉的信號,比如說空間見頂、競爭惡化/份額開始下降,增長或者回報率出現拐頭向下,這些都是非常明顯的信號。

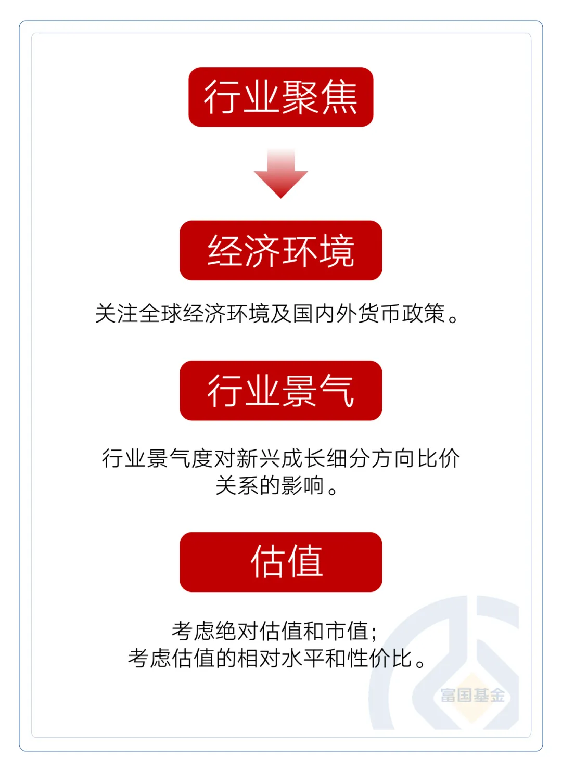

三、行業聚焦關注三大維度

經濟環境,關注全球經濟及國內外貨幣政策。

行業景氣,關注行業景氣度對新興成長細分方向比價關系的影響。

估值,考慮絕對估值和市值;考慮估值的相對水平和性價比。

數據來源:富國基金整理,截至2024-10。

謝家樂認為,行業聚焦,圍繞三大維度:

● 第一,經濟環境,比如說近期國外,特別是美聯儲貨幣政策,對于國內外資本市場的影響都會非常大,也影響到國內的市場風格。

● 第二,行業景氣,我們并不追逐哪一種市場風格,更多的是根據這些市場風格,以更加合理的價格買到我們想要買的標的或行業景氣度。每一個新的行業出現之后,大家對于它的研究都處同一個起跑線的基礎上,是否能夠把握對行業景氣的跟蹤,這是非常重要的。

● 第三,估值,估值要考慮到絕對估值,可能過去的投資過程當中會考慮到估值的相對水平,給這個估值更大的、彈性的判斷空間,但是隨著管理時間的增長,現在更多考慮的是它的絕對估值。

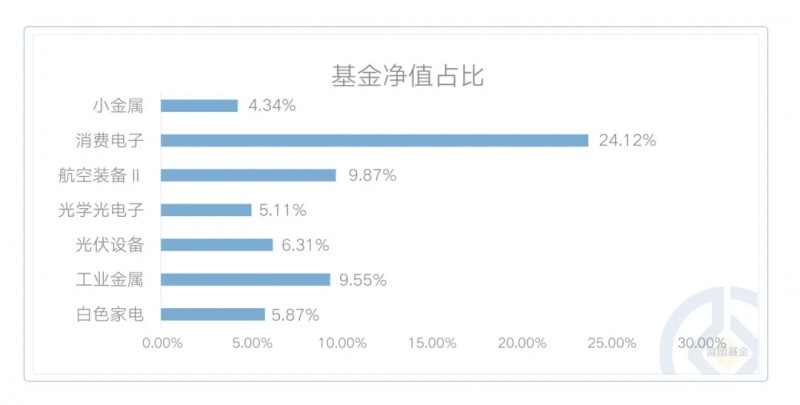

注:數據綜合自基金定期報告、Wind,截至2024年9月30日。僅代表特定時點占比分布,不預示現在及未來基金具體持倉分布。

從富國長期成長(A類011037/C類015691)三季報的前十大重倉股的行業分布來看,主要聚焦在消費電子,其基金凈值占比超24%;此外,航空裝備、工業金屬等基金凈值占比超9%。聚焦在行業資本周期底部同時具備斷檔式技術和成本領先的一些行業。

三、行業聚焦關注三大維度

空間:越大越好;

最好有10-20倍市場空間,對應5-10%滲透率。

競爭格局:優中選優

從結果選擇:

①壟斷窗口期;

②低滲透、高份額;

③核心優勢,壁壘體系

回報率:高效賺錢

商業模式決定賺錢效率。

數據來源:富國基金整理,截至2024-10。

謝家樂提到,個股選擇主要圍繞三大核心指標。

■ 第一個是空間,空間其實對應的是“DCF模型”里面的可累積年份數。對于空間的理解,就是最好有足夠強的年份,能夠給這門生意足夠大的發育空間,因此,空間越大越好,有10到 20倍的空間,對應的滲透率可能是5%到10%。

■ 第二,競爭格局,一門生意能有多高的毛利率、凈利率,基本上跟競爭格局有很大關系。

競爭格局有三個比較典型的類型:

1、壟斷,一個比較好的競爭局面,就是在這個時間窗口里面沒有競爭者。

2、低滲透高份額,就是這個行業剛剛起步,已經出現微微曙光的時候,份額就已經非常高,已經把這個行業能發展的賽道,包括產能、技術創新、客戶、供應鏈全部高份額壟斷。

3、在行業進入相對平穩態勢之后,壁壘已經完成,具備資本優勢、產能優勢、技術優勢、專利優勢等等。事實上,需要分析的因素越多的競爭壁壘,其堅固程度實際上越弱。

■ 第三,回報率,回報率在DCF模型中,直接影響的是賺錢效率。比如投一個億回報率能有多少?這里面涉及商業模式,商業模式是決定賺錢效率的。

所以這里可以回答一個問題:

什么標的可能收益最大?

在周期上行的階段,什么標的的增值越大,其實就通過這三個角度來選股。在周期上行階段,這三個指標結果越優秀,實際上就代表這個生意賺的錢越多、越持久,賺的是真正的現金,這樣的公司更加值得關注。

前面的內容,謝家樂主要圍繞兩個問題展開:

一、投資投的什么?

二、投什么標的可能收益最大?

最后,謝家樂回答了第三個問題:投哪些環節可能收益最大?

一個完整的企業價值的生成,從內到外,從左到右,它是逐漸推進的這需要一個過程,也需要一段時間。但是價值的觀測,能夠被標準化觀測的環節,只有財務,其他的每個環節都有價值,但它是不能被統一標準去度量的。

在投資中,每個人都會根據自己的知識結構、性格特征、風險偏好和認知習慣,作出不同的選擇。謝家樂的投資框架,則是一個自下而上的框架。

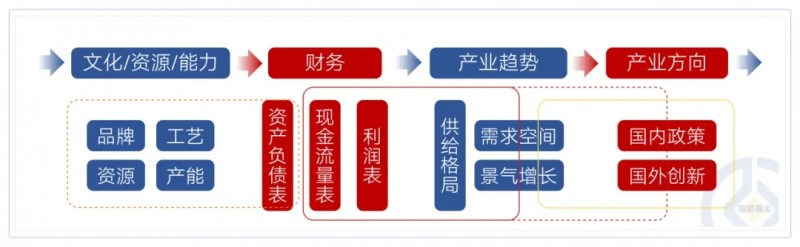

數據來源:富國基金整理,截至2024-10。

謝家樂表示:我的投資框架,實際上是在紅色的實線框里面,包括現金表、利潤表、供給格局等,判斷價值的基礎,實際上是現金流量。從左向右看,選股會考慮到需求空間、景氣增長等要素。

這個框架基礎實際上決定了很多東西,比如,通過三季報重倉股的情況,可以發現,我選擇了科技方向的消費電子,選擇了周期方向的有色金屬,但是我沒有選擇純紅利的股票,因為我的價值判斷標準,它沒有涉及到資產負債表,這是一個價值判斷的基礎。

關于左側布局還是右側布局,謝家樂也給出了自己的觀點:

1、跨周期來看,堅守左側堅守右側,復合收益率等指標差異不明顯;

2、不跨周期看,要看自身駕馭偏移的能力;

如何堅定長期成長?逆向投資 知行合一

超越市場很難,所以我們買的東西要足夠便宜,要在別人越悲觀的情況下,可能要越樂觀的去買入;控制回撤也很難,所以我們只能選便宜的好公司,與它長期共同成長。

若想要長期獲得超越市場的投資結果,應該怎么辦?只能逆向投資,知行合一。

逆向投資,指的是不僅要賺到上市公司業績的錢,還要賺到估值的錢,賺到周期的錢,賺到別的產品被動賣出的錢。怎么賺到這些錢呢?要逆向投資,要有足夠強大的心態去認知到這些難點,去面對這些難點,知行合一。

關于富國長期成長的展望

集中持有,聚焦中大市值的細分行業龍頭。

注:數據來自基金定期報告,截至2024年9月30日。僅代表特定時點占比分布,不預示現在及未來基金具體持倉分布。

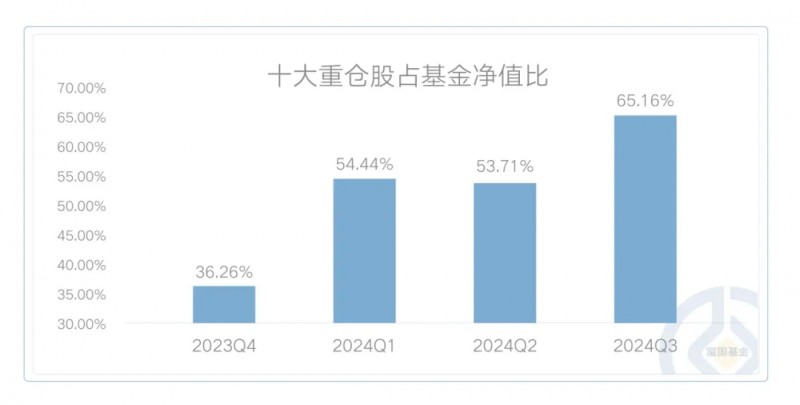

從富國長期成長三季報持倉可以發現,它的持倉集中度有所提高,從二季報的54%上升至65%。

同時,關注估值,估值地點買入;

第三,去主題化,不追任何熱點,中長期持有。

未來富國長期成長的組合管理,都會圍繞“長期持有”這一中心展開。