文|科技說

此前分析智能手機行業時,我們確定了如下事實:

其一,AI手機對行業是一次難得的機會,但由于內存等原材料價格攀升,給企業帶來較大的成本負擔,如小米手機毛利率在今年受到比較大制約,管理層也多次強調內存價格對手機成本的影響;

其二,擺在手機廠商面前有兩條路,要么將原材料成本轉嫁給消費者(產品漲價更多),要么企業自己承擔部分成本(如小米那般面臨毛利率稀釋的壓力)。

2024年Q4之后,內存價格有了一定程度的收縮,樂觀派再次現身,認為其后國產手機廠商將迎來真正的量價齊升。

這又讓我們想到一年多以前,手機市場刮起的一陣樂觀風,一方面社會秩序恢復常態,可以一掃行業往日陰霾,有效提振總需求,另一方面廠商們也可以乘AI手機東風加速高端化進程,以至于每個廠商都憋足勁要把蘋果拉下馬。

結果我們都知道,上述兩大預期確實都在發生,但其效果卻有不同程度的折扣,手機總銷量同比增長開始回正,但并未有質的飛躍,高端化也在進行,只是其推并非完全是由品牌溢價推動,而主要是由原材料上漲導致(廠商毛利率反而下行)。

我們究竟該如何看待當前智能手機行業樂觀思想,兩次樂觀預期又有何異同呢? 本文核心觀點:

其一,AI化對手機廠商帶來了雙刃劍,產品高端化的愿景和內存為代表的原材料價格上揚撞期,企業在前景光明中利潤反而被稀釋;

其二,技術路線和商業環境發生重大轉變,上游原材料成本開始觸頂且將進入下行通道,手機廠商的成本壓力將得到緩釋;

其三,在膠著的市場競爭環境下,手機廠商不會貿然提高溢價能力(大幅漲價),短期內對行業應該持謹慎樂觀態度,而非一味看多。

內存結束漲價周期,手機廠商壓力緩解

AI手機概念大熱之后,內存價格旋即快速上漲,這背后乃是技術和商業雙重因素共同作用的結果。

我們先看技術層面。

AI 手機提供的端側AI允許用戶將數據留在本地,但端側AI的單用戶場景意味著Batch Size(批量大小)為1,這意味著每次從內存加載模型參數到芯片上時,其成本只能分攤到單個token上,無法通過其他用戶的并發計算來緩解這一瓶頸。

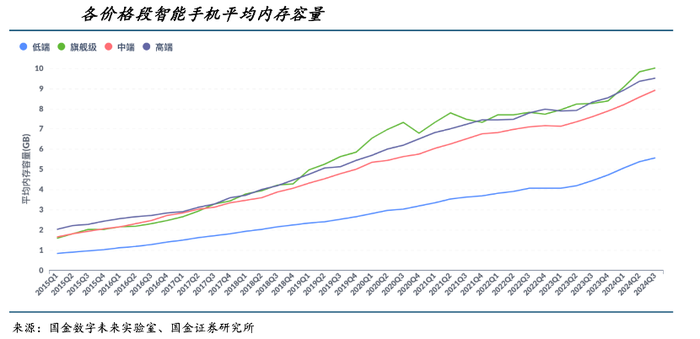

提高手機硬件內存便成為確保端側大模型性能的前置條件,2022年國產旗艦機的內存大概在7G上下,2024年之后動輒10G以上內存已經成為國產旗艦機標配。

即便如此,從模型參數占據的存儲空間來看,當前AI手機的內存容量仍舊是嚴重不足的,國金證券曾測算以 Llama7B模型為例,在FP16格式下,每個參數占據兩個字節,對應了14GB的內存容量,此外還要加上應用和操作系統所涉及的相關數據。

這說明AI手機的技術路線較之過去進行了一定調整,在此之前有技術路線認為AI手機應該在端側運行大模型,但其后業內逐漸采取了端云結合的技術路線,復雜任務往往可以通過網頁或客戶端接入云服務來完成,而非依賴本地化運行復雜內容,如此便極大降低了端側的硬件要求。

這就將手機廠商從無休止的堆硬件(尤其是內存)中解放出來,減輕硬件成本,同時為滿足手機廠商需求,內存廠商開始調整生產節奏,如減產甚至停產DDR4以下規格的內存產能,加大DDR5內存的產能供給。

這一方面使得手機內存的總需求膨脹速度在迅速放緩,另一方面上游廠商隨之調整的節奏也提高了高性能內存的供給,供需關系開始扭轉,內存價格隨之下行。

我們再看商業因素。

2024年內存市場大漲主要原因為:

1)此前的全球廠商陷入普遍性虧損,為脫離困境廠商寄希望于漲價求生;

2)2024年AI手機和AIPC概念的火熱,也提高了廠商的溢價能力,預期提高,內存價格隨之上漲。

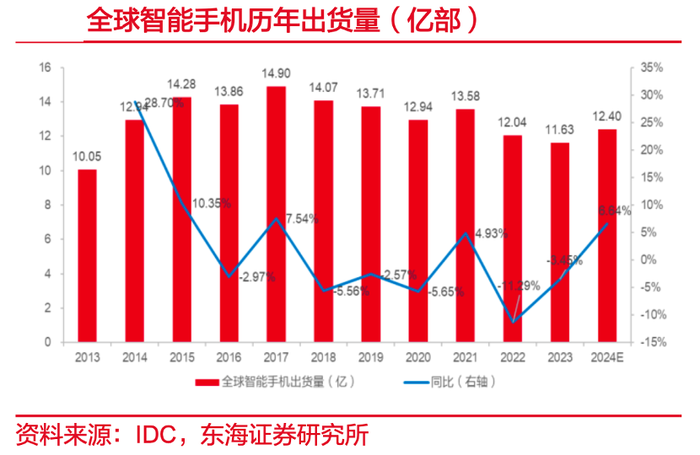

如今受AI化以及其他因素影響,2024年全球智能手機出貨量較之以往確實有了明顯的提升,但仍然未能如愿打造成為新的“換機潮”,2024年IDC預測的全球智能手機出貨數據仍然低于2021年之前的水平,行業元氣并未完全恢復。

下游產品出貨的不順暢,技術路線的調整,倒逼內存廠商們不得不重新思考“生存還是死亡”這一殘酷的問題。

在上述諸多因素作用下,供應鏈與廠商又一次調整了博弈關系,內存市場由賣方市場轉為買方市場,亢奮上漲一年的內存價格由此松動。

上圖為TREND FORCE制作的最近一周主要內存制式的現價變動情況,可以發現中低端內存價格在快速下行中,高端制式芯片價格相對堅挺(也基本觸頂)。

上述分析加上數據的論證,都在指向內存價格的上漲周期已經結束,接下來價格下行速度會有所分化(高端制式內存價格下行相對平滑,中低端內存則呈加速下降勢頭)。

對于手機廠商這不啻為一大利好,移掉高成本的大石頭,對企業利潤的恢復大有裨益。

對未來審慎樂觀

當AI手機大熱之后,我們也認為這將是國產手機高端化的友好契機,量價齊升的美好景象就在眼前。理想并未照進現實,背后主要也是商業路線的選擇原因。

一般來說,若有強品牌和高市占率加持,產品自然會有高溢價能力,產品會收獲極高的毛利率,蘋果的損益表便是最直觀的證明。

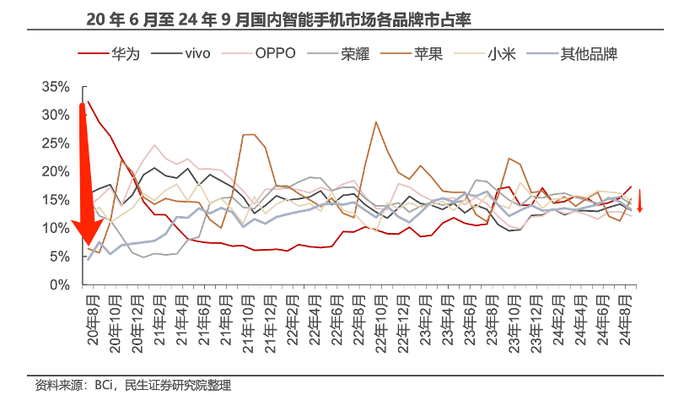

如今的中國手機廠商仍在內卷中廝殺,2020年之前廠商之間市占率仍然有較大差異,但在當前的2024年包括蘋果在內的手機廠商,市占率的差異已經非常之小,這意味著廠商要花費更大的力氣才能從對手們手中奪回一點市場份額,競爭十分膠著。

此外,微小的市場份額意味著產品的差異化也在縮小,價格因此成為最重要的競爭維度(沒有之一)。盡管AI手機給了全行業以高端化的契機,但礙于激烈的競爭情景,廠商們只能有限度漲價,甚至于自己承擔部分原材料漲價的成本,而不是傳導至終端消費者。

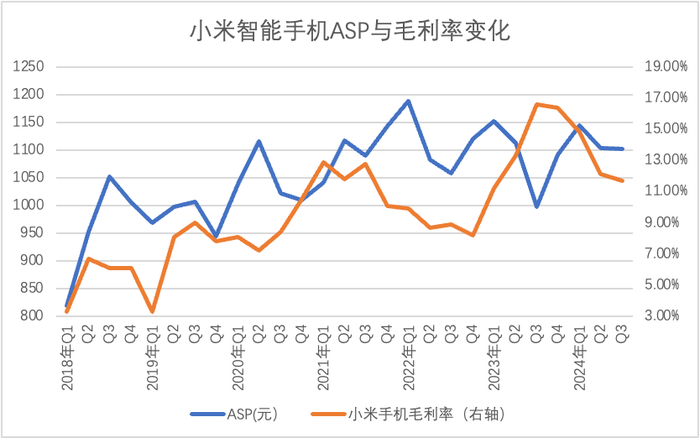

這在我們此前分析小米手機時已經有了非常直觀的展現,大多數時間內小米毛利率與ASP呈正相關性,剔除2021年全球供應鏈大混亂導致的ASP與毛利率不匹配現象后,2024年上圖中兩條折線的表現仍然透露出一些信號:

1)AI手機并未給小米手機帶來強定價能力,2024年小米手機ASP(平均單部手機價格)仍低于2021年,官方將此解釋為全球低端手機出貨量增加攤薄了平均價格;

2)較之過去小米手機毛利率有了較大改善,但環比卻是在下降通道中,同期ASP的數據則相對平穩,官方將此歸因為內存等原材料上漲帶來的壓力。

結合前文分析以及對兩條折線的再觀察,我們就會發現小米在2024年采取了積極的經營策略,簡單來說在定價方面更為克制(低價),企業主動承擔部分原材料上漲的成本,一切以穩定市占率為前提。

這就導致手機廠商的手握AI化新概念利器,并未能轉化為明顯的商業價值,反而在經營中要環顧左右,生怕對手重新祭起價格戰,被抄后路,這也是市占率拉不開差距時企業們的慣用手段。

那么當原材料成本壓力緩解之后,手機廠商又當如何選擇呢?篇幅原因我們只揭示結論:

其一,以存儲為代表的原材料成本觸頂以及開啟降價之后,手機廠商們的損益表會得到明顯修復,小米手機未來1-2個季度財報應該會有所展示;

其二,在激烈的競爭環境中,大多數廠商應該會克制漲價,換句話說除華為以外都不具備提高溢價的能力和條件;

其三,在“毛利=銷量*毛利率=行業規模*市占率*毛利率”公式中,毛利率大小取決于上游供應鏈讓利幅度(短期內高端內存下行幅度較小,且品牌溢價受到制約),市占率和行業規模整體變動相對不大(內需仍然低迷加之競爭局面嚴峻),因此雖然短期內手機廠商的經營壓力會得到緩釋,但我們整體應該持審慎樂觀態度,而非一味唱多。