文 | 動脈網

前幾年風光無限的隱形正畸行業,正在面臨大洗牌。

動脈網最近從多位一線從業者處了解到,多家隱形正畸企業正面臨巨大生存壓力,個別企業正處于經營異常或注銷狀態。

“2021年6月,國產隱形正畸龍頭時代天使上市,當天股價漲幅最高達到183.24%,讓一眾創新企業和投資機構看到了隱形正畸巨大潛力。”一家美元基金的執行董事劉明(應受訪者要求,為化名)告訴動脈網,“大家趨之若鶩,造成了行業短期的‘資本’繁榮。”

但當潮水退去,此前主要靠融資輸血的企業感受到了現實的嚴峻。

據多方反饋來看,不少新企業在拿到融資后,為了能占領市場和提高估值,核心工作是快速提高病例量。從這個思路出發,中尾部企業們主要布局龍頭企業涉足較淺、經營難度更高的基層醫療市場。而這些動作推高了中尾部企業的市場銷售費用,導致盈利能力不佳、業務拓展步履維艱。

因此,面對當前消費市場需求疲軟、創投活躍度下降的現實處境,那些尚未形成盈利閉環的中尾部隱形正畸企業,正處在前所未有的生存危機中,行業開始上演一場激烈的“生死大逃殺”。

尾部企業開始出清,為什么?

隱形正畸在過去十年以狂飆之姿成為口腔行業的重要增長極。

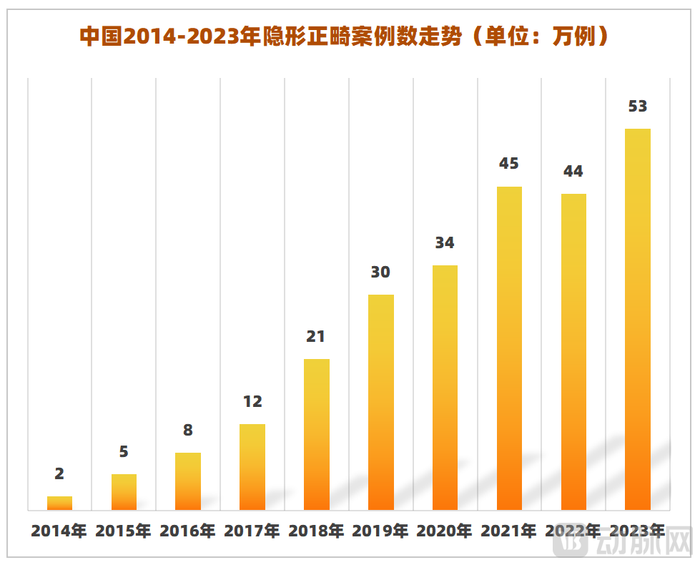

這從數據便可一窺。《中國隱形正畸行業年度洞見報告》顯示,2023年國內隱形正畸病例量約53萬例,而2014年僅為2萬例,增長顯著。

一片形勢大好之下,眾多新銳企業紛紛成立,并在前幾年頻頻拿下融資,成為隱形正畸領域不可忽視的力量。

然而,隨著供給井噴,市場競爭愈發激烈,部分尾部企業業績承壓,面臨生存壓力。

原來,盡管從終端看,隱形牙套售價動輒2萬元起,屬于高客單價生意,但隱形正畸企業的盈利能力并不樂觀。

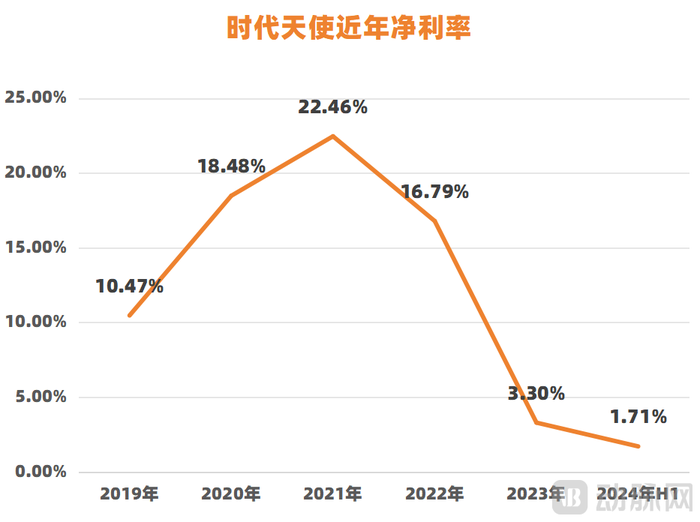

以行業上市龍頭時代天使為例,該企業近年凈利率持續下滑,由2021年上市時的22.46%已經降至2024年上半年的1.71%,創下歷史新低。

總的來說,背后原因有三。

一是市場競爭加劇,從國家藥監局官網查閱可以發現,截至2024年11月,全國已有超100個隱形矯治器產品獲批,新產品層出不窮,而2021年以前每年新獲批的產品數大多都在個位數。

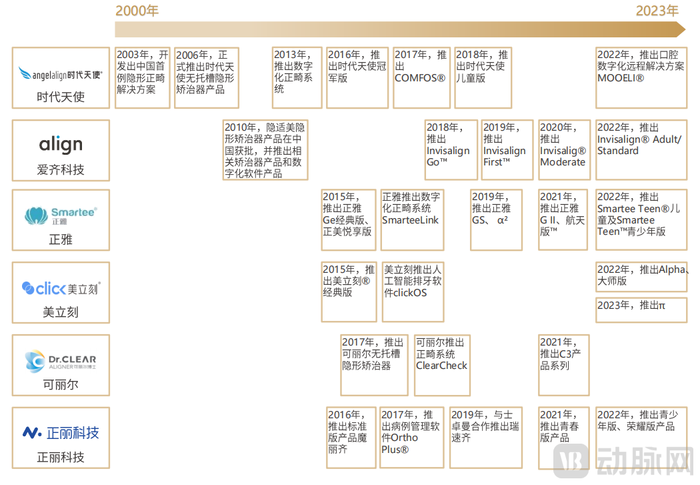

市面上主要隱形正畸品牌新品發布的節奏 圖片來源:《中國隱形正畸行業白皮書》

二是2022年以來集采落地,降低了產品利潤空間,比如在2022年10月陜西省開展的口腔正畸托槽集中帶量采購中,時代天使的Angelalign Teen、EABⅡ、Angelalign Full等3種產品分別以12600元、6300元和9200元的價格獲得中選資格,價格降幅大約在23%到30%。

三是時代天使拓展海外業務,導致期間費用大幅提升。

除第三個原因外,前兩個原因是隱形正畸行業盈利下滑的共性因素。

擁有品牌溢價和規模效應的龍頭企業尚且如此,尾部企業面臨的挑戰無疑更甚。

劉明告訴動脈網,尾部企業的隱形矯治器產品平均出廠價在3000元到4500元不等,與龍頭企業5500元到7500元左右的平均出廠價相比,盈利壓力更大。

由于單個產品利潤不高,采取“以價換量”的模式成為不少尾部企業的共同選擇。更低的出廠價往往意味著更低的終端銷售價,這對一些口腔機構而言,是一個搶占入門萬元級隱形正畸市場的機會。

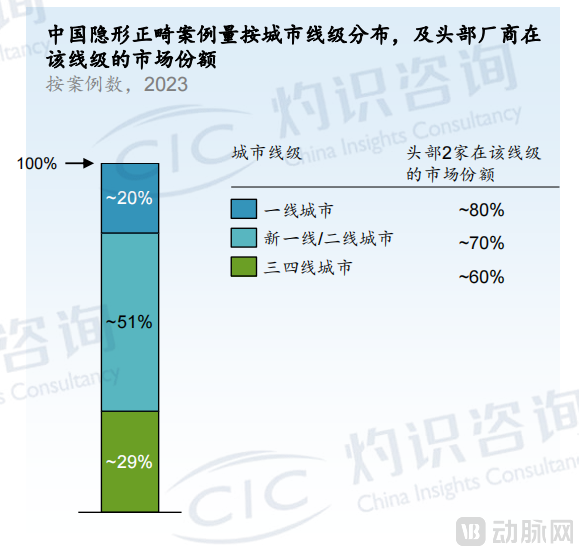

但問題在于,先入場的隱適美和時代天使已經拿下了大部分經濟發達地區的口腔機構和市場份額。據灼識咨詢發布的《中國隱形正畸行業年度洞見報告》顯示,隱適美和時代天使在一線城市的市場份額高達80%,后來者很難在短時間內入局。

圖片來源:灼識咨詢《中國隱形正畸行業年度洞見報告》

于是,更多尾部企業的策略是從“基層包圍城市”,即先拿下龍頭企業滲透率還較低的基層市場,再通過價格優勢快速提高病例數,從而抬高企業估值,拿下一輪又一輪融資后,逐漸成長起來。

但以三四線城市和縣域為代表的基層市場存在諸多問題。一方面,與一線城市相比,基層牙醫診療經驗相對不足,十分依賴廠商醫學服務支持;另一方面,基層市場十分分散,開拓成本更為高昂。

在資本支持的前期,新銳隱形正畸企業可以不顧盈虧平衡線,以高銷售費用“攻城略地”。據動脈網多方了解,多家新銳企業在2022年到2023年兩年時間里實現了十數倍以上的病例數增長。

不過,隨著“彈藥”緊缺和資本遇冷,企業的高銷售費用路徑難以為繼,個別企業一年虧損上千萬元。

“一個更殘酷的現實是,放水的水龍頭(融資)被擰緊后,出水口還在不斷流出水。”劉明表示,“隱形正畸不是簡單地買賣隱形牙套的生意,其本質是‘產品+服務’的生意。”

這是在于,除了診前與診中需要牙醫參與外,患者在矯正完牙齒后,也需要牙醫深度參與舊病例的維護。因為從臨床來看,4~6年一般是口腔問題再次爆發的臨界點,矯正做完后,4~6年可能會反彈,比如出現牙套臉、掉牙、反凸等,這時就需要牙醫再次服務。

個別具有生存壓力的隱形正畸品牌,在面對需要維護、重啟的病例時,積極性并不高。而這讓曾經選擇尾部企業產品的牙醫,逐漸對相關品牌開始變得審慎,市場拓展更為艱難。

惡性循環之下,難以盈利的尾部企業開始出清。

“行業出現的業務收縮、企業注銷、經營異常、股權之爭等各種情況都是表征,內里還是新銳品牌的自我造血能力沒有構建起來。”劉明表示。

TO Doctors艱難,直接TO C呢?

從前文可以看出,隱形正畸的后入局者們由于缺乏品牌力,在開拓市場中銷售費用一直處于高位。

那有沒有一種可能,直接繞開牙醫(TO Doctors),直面消費者(TO C)呢?這既節約了獲得牙醫的銷售費用,也能迅速占領用戶心智,擴大品牌影響力。

還真有采取該做法的企業——這類企業一般稱為DTC(Direct To Customer)。國外的代表是SDC(Smile Direct Club)、美潔高,中國的企業有微笑公式、xixilab等。

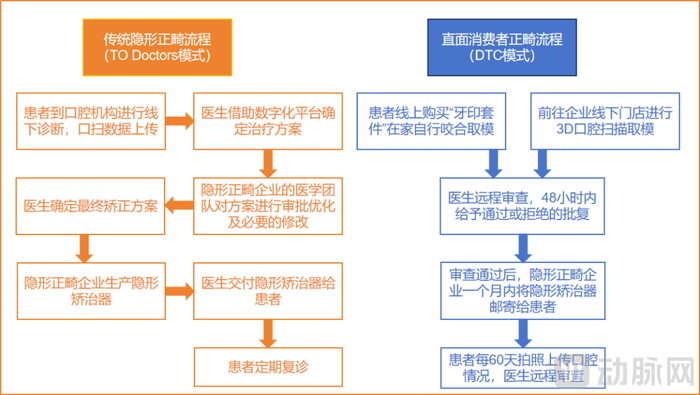

詳細來看,在傳統的隱形正畸流程里,患者必須前往口腔機構在專業醫生的操作下進行牙齒取模。而在DTC模式下,患者則可以采取兩種取模方式,一種是直接通過線上購買“牙印套件”在家自行咬合取模,隨后將牙齒模具郵寄回給公司,另一種則是前往企業相關的線下門店進行3D口腔掃描,以獲取相關建模數據。

TO Doctors模式與DTC模式流程的區別 動脈網制圖

TO Doctors與DTC模式的終端售價有多大差距?以美國2020年的數據為例,TO Doctors模式下,隱形正畸終端售價大致在5000到8000美元,而DTC模式因為省去線下診斷環節僅需不到2000美元,降幅超過60%。

值得一提的是,DTC模式還打破了二三線城市的地域限制。在美國,40%的郡縣沒有相關醫生資源,而通過線上訂購服務,以及遍布300所線下門店,患者可輕松獲得牙齒正畸的醫療服務。

巨大的價格差異和便捷的服務,讓DTC模式迅速出圈。從2014年成立,DTC龍頭企業SDC僅用5年便于2019年成功上市,彼時公司市值達到了89億美元(約合638億元人民幣)。

自此,國內部分企業開始學習該模式,并于2021年到2022年達到高潮。

然而,短期的增長帶來的是巨大的爭議:跳過醫生很容易為患者帶來諸多潛在危害。“直接面向消費者這種模式如果是簡單的病例,問題應該不大,但對一些復雜的病例就容易出現很多問題,比如骨開裂等。如果自己矯正不好,很容易出現不可逆的后果。舉例來說,樓房一旦蓋偏就需要重新蓋,但樓房可以推掉,牙齒卻不能拔掉重新矯正。”吉林大學口腔醫院正畸科主任、中華口腔正畸專業委員會委員朱憲春此前告訴動脈網,正畸需要有經驗的醫生精心把控,才能保證好的治療效果。

不僅如此,作為二類醫療器械,隱形牙套受到國家相關法規的嚴格監管。所以,在相當長的時間內,合規性要求基本決定了隱形正畸企業需要與醫療機構合作。畢竟每個患者的口腔健康情況都不一樣,需在醫生的檢查和診斷后才能選擇適合的矯治方案,并且患者佩戴牙套后,還需要定期到醫院或診所復診。

基于上述原因,部分陷入質疑的隱形正畸企業,迅速做出聲明不會選擇DTC模式。而繼續采取DTC模式的企業,則在市場放量上遇到了巨大阻力。

標志性的節點是2023年9月,龍頭企業SDC正式宣布破產,DTC模式的聲量在行業降至冰點,國內企業也遭遇巨大挫折。

其實,站在行業的角度看,隱形正畸企業并不是在賣產品,而是在賣服務:正畸屬于專業度很高的醫療范疇,患者首先認可的是牙醫,對牙醫的信任才會選擇他們推薦的隱形正畸品牌。

所以,各大企業會付出很多精力和資金給牙醫做教育培訓、搭建信息系統等,核心都是為了提高牙醫的效率,以及粘性。

可以說,醫生與隱形正畸企業之間互相依賴、互相依存。因此,To Doctors仍會是較長一段時間內行業主流的商業模式。

挑戰之下,真正的產品力該怎樣構建?

隱形正畸行業高歌猛進的這幾年,入局者們用“血與淚”證明了:真正的產品力構建才是企業長期穩健發展的關鍵。

“由于二類醫療器械拿證比較容易,使不少人認為隱形正畸的行業門檻并不高。但隱形矯治器與其他醫療器械不同,其定制化程度極高。”劉明表示,“所以隱形矯治器做出來容易,要做好卻很難。做好包括醫學設計能力、表面處理工藝、大規模交付能力等。”

站在該維度,技術是產品的重要支撐。從隱適美、時代天使、正雅等頭部企業的發展歷程不難發現,技術積累一刻不停。而缺少技術積淀的尾部企業,品控往往難以與龍頭企業抗衡,患者體驗大打折扣。

以大規模化量產為例,由于上游沒有現成的生產線可以購買,隱形正畸領域的挑戰不僅在于企業需具備生產隱形牙套的能力,更在于需自主研發生產這些隱形牙套的生產線。

“大家報二類醫療器械證的時候,都是通過手工的方式去做,當拿到證后,小批量的商業化通過手工是沒問題的。但一旦上量,交付時間緊,問題就多了。所以,數字化的隱形牙套生產線是企業能否具備成為頭部企業的第一道關卡。”一位行業資深人士表示。

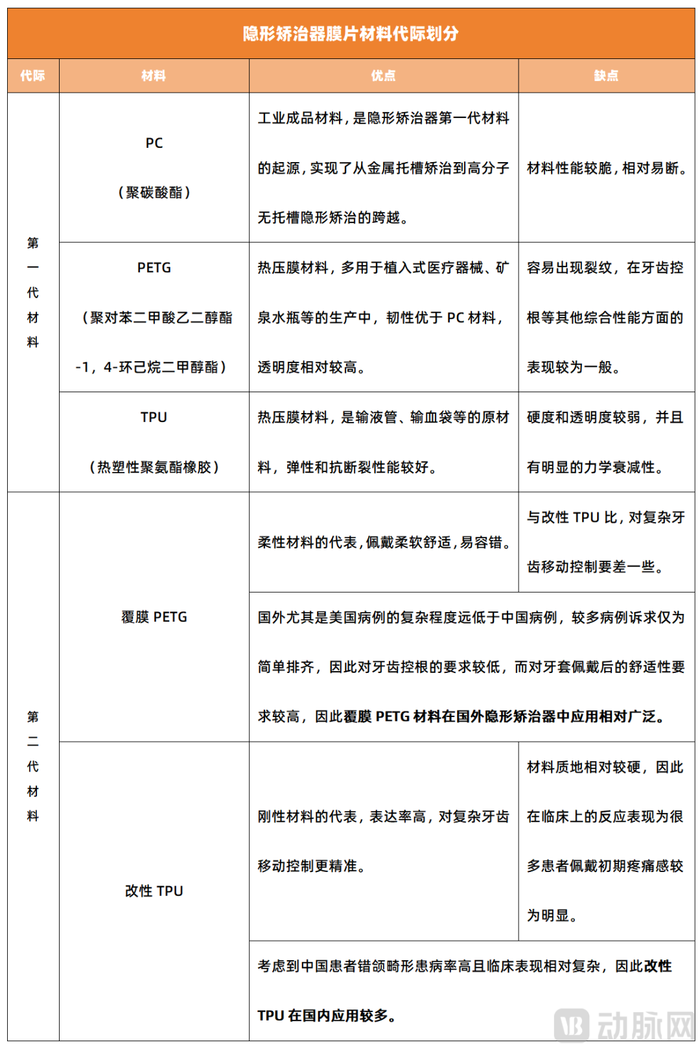

材料的革新也是重要的一環。在隱形正畸領域,隱形矯治器十分依賴膜片材料——膜片材料性能的優劣直接影響隱形牙套的矯治效果。因此各個廠家都十分注重膜片材料的研發。目前,隱形矯治材料可分為第一代材料與第二代材料,第一代材料包括PC、PETG與TPU,都為工業成品材料;第二代材料在第一代材料上進行改良,包括覆膜PETG與改性TPU。眼下,各頭部企業都已采用第二代改良材料。

資料參考:齊啦科技 動脈網制圖

另外,能否為醫生提供足夠的服務支持與后勤保障是隱形正畸產品力構建的又一核心因素。正如前文所述,隱形正畸并不是一個單純的診斷治療過程,它還涵蓋前期的獲客、咨詢,中期的頭顱測量、方案設計以及后期的服務等。

所以企業如果能為醫生提供一系列的治療支持,讓醫生潛心于治療,會是獲醫的有效競爭力。基于此原因,眾多企業設立了醫學部。但據動脈網了解,隱形正畸龍頭企業的醫學部大多有數百人的自有團隊,而尾部企業更多采取醫生外包的方式,這導致后續服務容易跟不上,且缺乏連貫性。

當然,面對國內隱形正畸行業開啟的大浪淘沙時刻,入局者們不應過于焦慮,而是在抓緊構建真正的產品力的同時,搶抓這一波行業機會。

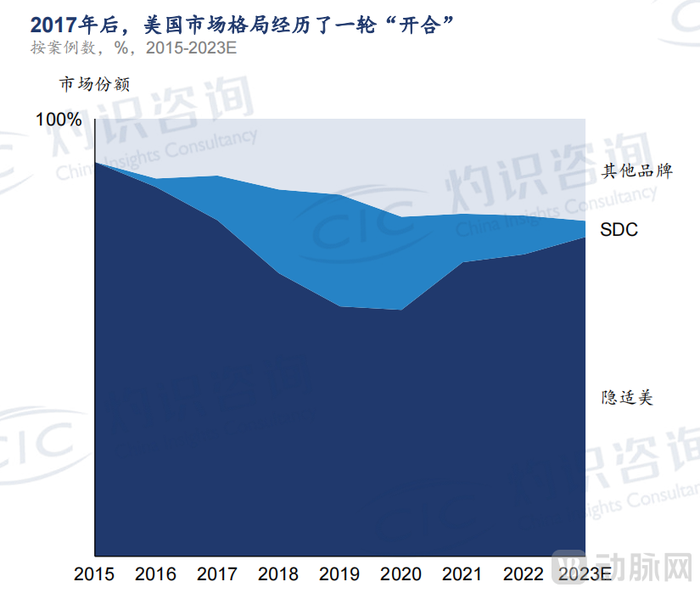

要知道,在美國,隱形正畸行業也走過一遍“寡頭壟斷—百舸爭流—集中度回升”的路徑:隱適美于2017年10月主要專利到期后,美國小型隱形正畸企業開始活躍,相關品牌市場份額一度達到40%。但此后,小型隱形正畸企業的市場占比開始下滑,2023年預計下調至25%左右,行業集中度持續提升。

圖片來源:灼識咨詢《中國隱形正畸行業年度洞見報告》

與此同時,一個可能容易被忽視的細節是,2024年上半年,隱適美母公司愛齊科技以20.25億美元的營收,擊敗登士柏西諾德、士卓曼、盈緯達,首次成為全球牙科耗材領域收入第一名的企業,展現出了隱形正畸大單品的超級爆發力。

所以,行業的增長不會止步。從全球看,年正畸病例量約2100萬例,其中隱形正畸量500萬例,隱形正畸滲透率為23.8%,仍有較大上升空間。

如此巨大的市場,不會被幾家企業全部占完,每一個躬身入局、不斷創新的企業都有可能性。

水大勢必魚大。隨著尾部企業不斷出局,隱形正畸行業整體競爭格局漸趨穩定,那些持續成長、砥礪前行的中國隱形正畸品牌們必將受益于此,逐漸成為全球口腔產業的重要參與者與革新者。