文 | 壹覽商業 李彥

編輯 | 木魚

在博弈論中有一個概念:零和博弈,也稱非合作博弈。指在嚴格競爭下,參與博弈的雙方,一方的收益必然意味著另一方的損失,博弈各方的收益和損失相加總和永遠為零。

家電近年來零和博弈的特征愈發顯現。隨著房地產增速放緩,國內家電消費市場已逐步從單純的增量時代邁入增量和存量競爭并存的階段。國內家電巨頭們不甘專注于在國內市場進行單一賽道的份額競爭,幾近統一的涌向了海外,并試圖從一家單純的制造企業轉型為科技集團。

美的就是其中的典型代表。2013年,美的的戰略愿景還是“成為中國家電行業領導者、世界白電行業前三強。”當下,美的已將自己定義為“一家覆蓋智能家居、新能源及工業技術、智能建筑科技、機器人與自動化及其他創新業務的領先的全球化科技集團。”落腳點在“全球化”和“科技”。

確實,美的為了轉型成為一個正兒八經的“全球化科技集團”,可謂煞費苦心。

比如收購的方向發生了變化。行業有句話說“回顧美的的歷史,半部都是收購史。”美的的的業務版圖每進入一個新領域,都是從收購開始。

2013年成為了美的這艘大船開始換方向的節點。2013年前,包括東芝萬家樂、榮事達、小天鵝在內的數十余起收購。美的都緊扣著家電行業的主旋律進行。2013年后,美的開始向ToB靠攏,涉及的并購多為機器人、新能源、醫療等領域。

即便如此,對比美的A股和H股兩份財報看,不難的得出一個結論:即便美的強調自己是一個科技集團,但制造業才是其主營業務。

美的,是一家制造企業

2024年上半年,美的總營收為2172.7億,其中制造業營收1949億,占總營收89.7%。

在A股財報,美的的營收統計口徑分為暖通空調、消費電器、機器人/自動化三大類。

其中,偏向制造端的暖通空調收入1611.1億,占總營收43.3%;消費電器收入1346.9億,占總營收36.2%偏向科技智能端的機器人/自動化系統收入372.6億。占總營收10%。

在H股財報,美的明確了To B及To C業務。營收統計口徑分為智能家居業務及商業及工業解決方案。

智能家居業務涵蓋家用空調、洗衣機/冰箱、廚電及其他,2024年1-4月營收480.5億,占總營收的68%;商業及工業解決方案涵蓋機器、新能源、智能建筑、創新等。2024年1-4月營收350.6億,占總營收的24%。

無論是哪種統計口徑,制造業業務的營收占比都遠超科技類業務。

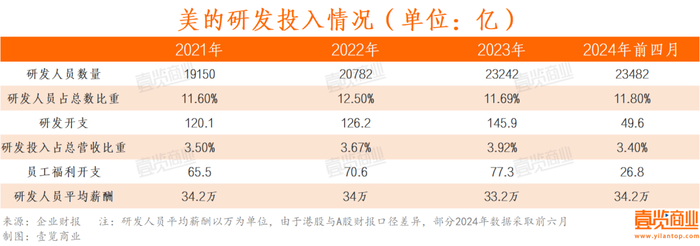

研發人員占集團總數的比例也說明了美的才剛剛“擦上了”科技的邊。

在政策層面,高新技術企業的申報要求需要研發人員比例占總集團比例10%以上,從美的的研發人員配比來看,美的自2021年至2024年前四月的研發人員占集團總數比重分別是11.6%、12.5%、11.69%、11.80%,基本都在卡這一要求的及格線。

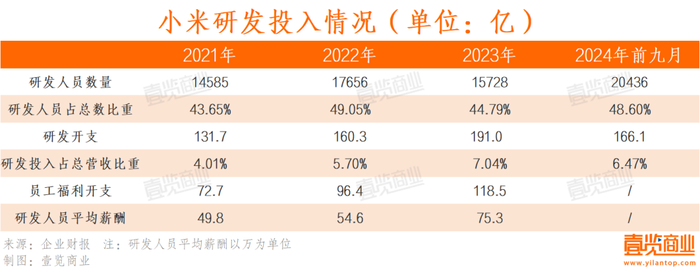

小米的財報可以當作這一數據的對比項,一方面,小米在官網的公司使命為“讓全球每個人都能享受科技帶來的美好生活”,且也將自己表述為一家高科技公司。另一方面,在財報統計口徑上,小米專門將包括智能大家電業務在內的loT與生活消費產品作為主營業務之一。

從上圖可見,小米顯然比美的更符合一家科技公司的定義。首先,小米的研發人員占集團總數比重大致在40%-50%的區間內。其次,小米的研發開支占總收入比重幾乎是美的的兩倍,最后,小米的研發人員年均薪酬也遠高于美的,且逐年上升。

值得注意的是,美的在2024年前六月的研發人員薪酬僅與2021年持平,也就是說,即便美的整體營收、歸母凈利潤都在逐年上漲,但研發人員的待遇卻幾乎沒有變化。這對于一家強調自己是科技集團的企業來說,并不合理。

那么,美的的雇員們都去哪了?都去做生產了。據美的在港股的招股書,截至2024年前六月,美的總計有198609位雇員,其中生產人員數量為153544,占總數的77.3%。符合制造企業的特征。

但同樣值得關注的是,美的確實已經不算以線下渠道為主的傳統制造企業。

用T+3革新效率

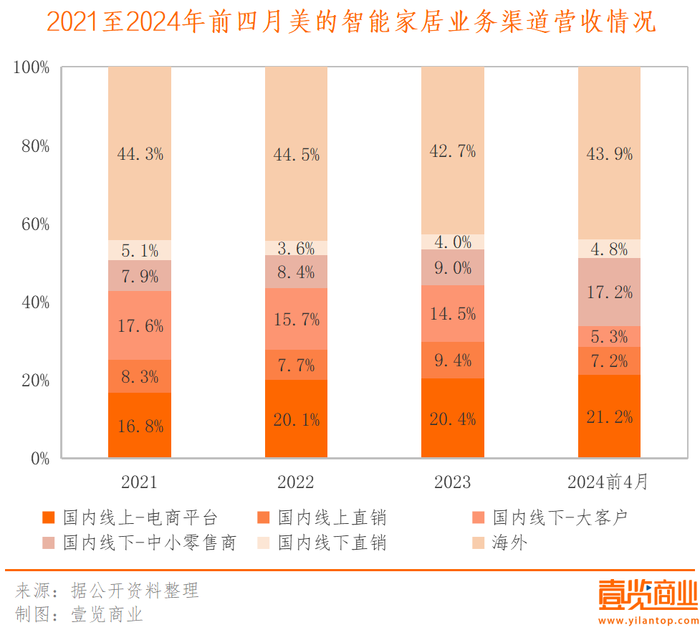

壹覽商業梳理美的招股書得出了兩個結論:1、在國內市場,美的對線上渠道的依賴已經超過線下渠道。2、美的確實是一家全球化集團,且規模和增速對比同行仍有優勢。

自2021年起,美的智能家居業務的國內線上渠道占總營收比例逐年升高,比如電商渠道比例從2021年的16.8%升到了2024年前四月的21.2%。國內線上直銷渠道在2023年升至9.4%后,又在2024年前四月降到了7.2%。

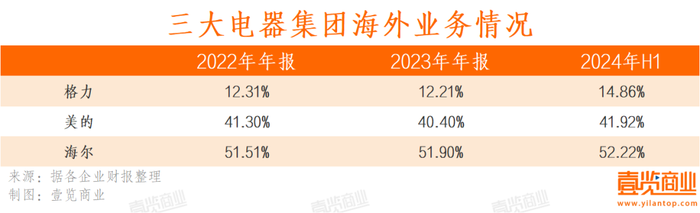

再看海外業務。海外營收占總數比重過半的海爾和接近于半數的美的都可以被稱為國際化集團,在國際化程度上,可以得出海爾>美的>格力這樣的結論。

雖然海爾海外業務的占比高高,但絕對值和增速都遠低于美的。2024年上半年,海爾智家實現營業收入708.24億元,同比增長3.7%,美的海外營收910.76億,同比增長28.4%。

近年來,美的先后在埃及、泰國、巴西建廠,并收購了多個海外家電品牌的股份。今年9月,美的在港交所正式掛牌交易,這也將幫助其加快全球化布局。

雖然業務依然以制造為主,但美的在科技創新常年的探索和嘗試仍值得被看到與肯定。比如說,美的用數字化建設來推動“T+3”的運營模式,提高運營效率。

傳統的產銷模式強調以產量定銷量。T+3與之相反,是一種以銷定產的運營模式。簡單來說,客戶下單為T0、備料為T1、生產為T2、發貨為T3,在這一模式下,美的可以根據對市場的洞察以消費者需求為導向進行生產,并優化庫存水平,縮短交貨周期。

T+3模式得以實現,離不開美的在2018年推出的智能中臺“美云銷”。通過這一平臺,商家下單后,貨物不需要再經過零售商的倉庫,而是可以直接送給消費者。同時,美的旗下的安得智聯在廣州每個區均設有前置倉,幫其實現最后一公里的配送。

(圖源:美的港股招股書)

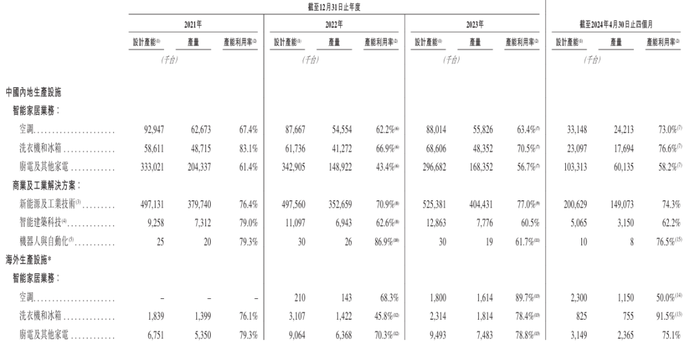

渠道的革新及供應鏈的高效管理反饋到了美的的產能利用端。可以看到,2022年,因疫情影響美的產能利用率在全球區域都出現了大幅降低。但此后兩年,在設計產能擴大的前提下,美的的產能利用率都在穩步提升。

例如占大頭的國內空調業務及洗衣機和冰箱業務。前者產能利用率從2022年的62.2%提升至2024年前四月的73%,后者產能利用率從2022年的66.9%提升至2024年前四月的76.6%。在海外,洗衣機與冰箱業務在2023年減少了設計產能,導致美的該業務在2024年前四月產能利用率高達91.5%。

該份圖表中,最為惹眼的數字是美的空調業務2024年前四月驟跌至50%的產能利用率。美的對此解釋稱,這是因為海外生產力升級導致了產能的大幅提升。

總體來看,與其說美的是一家全球科技集團,更不如說是一家以智能家居為主營業務的,正在走向科技化的全球制造集團。

需要注意的是,美的毛利率最高的消費電器業務,卻在轉攻為守。

小家電,處于守勢

自2021年以來,美的毛利率在不斷提高,是由小家電為主的消費電器業務驅動的。

2023年,美的制造業毛利潤率達28.4%,據A股統計口徑,占比36.2%消費電器毛利率為33%,占比43.3%的暖空空調毛利率為25.6%,占比10%的機器人/自動化系統毛利率為23.7%。

2024年上半年,美的制造業毛利潤率微升至28.8%。據A股統計口徑,占比34.58%消費電器毛利率為33%,占比46.7%的暖空空調毛利率為26%,占比8.4%的機器人/自動化系統毛利率為24%。

即便美的過往多年在營收、凈利潤等多項指標開始和格力拉開差距,但在賣空調這個事上,卻還是沒有形成絕對優勢。

一方面,空調雖賣的多,但賣一臺賺的錢卻低于同行。比如2024年上半年,美的暖通空調營收增至格力的130%,但毛利潤金額卻比格力低1.5%。

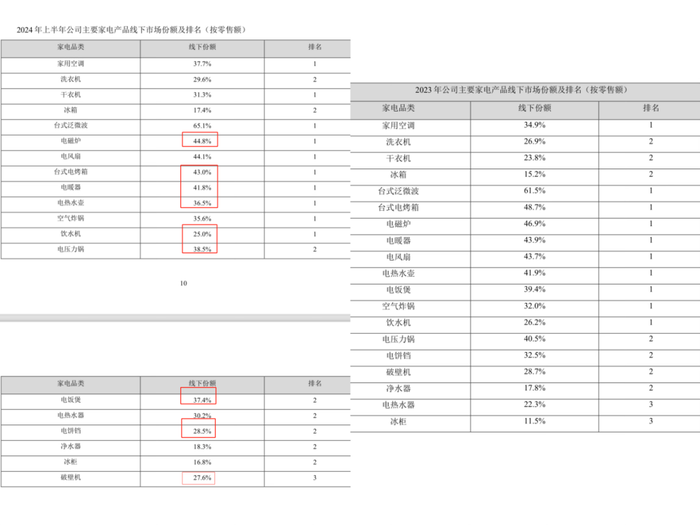

另一方面,市場份額雖然第一,但整體比例卻在被擠壓。比如2023年美的家用空調線上市場份額由34.5%,2024年上半年卻下降到了33.2%。

而機器人業務營收比例低,賺錢效率也最低。因此,擁有更高毛利率的小家電業務,承擔了為美的“高效造血”的功能。

值得注意的是,據美的財報披露,在2024年上半年,19個細分品類中有9個市占率下降,包括電磁爐、電熱水壺、電餅檔在內多數為小家電品類。

(圖源:美的A股財報)

在壹覽商業看來,在小家電這一大類,多個細分賽道的強勢選手正不斷涌現。例如專注小家電的九陽、蘇泊爾,抓住掃地機器人風口的追覓、石頭科技。這些品牌比起品類“大而全”的美的,更愿意把資源聚焦于單一品類來做研發和營銷。所以說,美的小家電,正處于守勢。

總結

2022年,美的的一次內部電話會議在網絡上曝光,方洪波在會議里提到,“未來三年行業會面臨比較大的困難,是前所未有的寒冬”。

兩年將過,總體來看,美的雖如履薄冰,但卻依然守住家電行業的主陣地,在全球化和科技轉型兩大方向上,做的也還算不錯。

港股已成功上市,也意味著美的未來將獲得新一輪資本賦能,無論是家電基本盤還是新增長曲線,乃至出海品牌化,美的能否再上一個臺階?壹覽商業將持續關注。