界面新聞?dòng)浾?| 戴晶晶

一家發(fā)電央企新能源資產(chǎn)分拆上市迎來進(jìn)展。

3月14日,深交所官網(wǎng)披露,華潤新能源控股有限公司(下稱華潤新能源)主板IPO申請(qǐng)獲深交所受理,這是深交所今年受理的首單主板IPO項(xiàng)目,也是今年首單主板IPO項(xiàng)目。

根據(jù)招股說明書,華潤新能源首發(fā)募集資金達(dá)245億元,將用于風(fēng)光發(fā)電項(xiàng)目建設(shè),為深交所迄今為止受理的最高募資額。

本次IPO的保薦機(jī)構(gòu)為中金公司、中信證券,畢馬威擔(dān)任會(huì)計(jì)師事務(wù)所。

華潤新能源為香港上市公司華潤電力(00836.HK)的全資子公司,主營業(yè)務(wù)為投資、開發(fā)、運(yùn)營和管理風(fēng)力、太陽能發(fā)電站。

自2022年起,華潤新能源向華潤電力及其子公司收購了一系列新能源資產(chǎn),明確了其作為華潤電力風(fēng)光資產(chǎn)唯一平臺(tái)的定位。

華潤電力是華潤集團(tuán)旗下綜合能源公司之一,于2003年11月在香港聯(lián)合交易所主板上市,截至2024年上半年總資產(chǎn)3467.78億港元(約合3229.12元人民幣),運(yùn)營裝機(jī)容量8031.4萬千瓦。

早在2023年2月,華潤電力就公告稱,正在籌劃分拆華潤新能源于A股上市。當(dāng)年6月,華潤電力曾披露分拆上市已獲得香港聯(lián)交所上市委員會(huì)同意,預(yù)計(jì)將在2023年下半年向深交所提交A股上市申請(qǐng)。

2023年8月,證監(jiān)會(huì)發(fā)布《統(tǒng)籌一二級(jí)市場(chǎng)平衡優(yōu)化IPO、再融資監(jiān)管安排》,明確階段性收緊上市公司再融資,華潤新能源的IPO進(jìn)程也陷入停滯,直到2025年3月14日,其申請(qǐng)才獲深交所受理,正式開始闖關(guān)A股IPO。

華潤新能源擁有大體量的新能源資產(chǎn),在近幾年為華潤電力貢獻(xiàn)了可觀的收益。2024年上半年,華潤電力錄得凈利潤93.64億港元(約合87.25億元人民幣),可再生能源業(yè)務(wù)核心利潤貢獻(xiàn)為55.56億港元(約合51.74億元人民幣),占比約六成。

截至去年9月,華潤新能源控股發(fā)電項(xiàng)目并網(wǎng)裝機(jī)容量為2820.69萬千瓦,占全國市場(chǎng)份額為2.25%。其中,風(fēng)力發(fā)電項(xiàng)目2156.64萬千瓦,占全國市場(chǎng)份額為4.5%,太陽能發(fā)電項(xiàng)目664.05萬千瓦,占全國市場(chǎng)份額為0.86%。

作為對(duì)比,國家能源集團(tuán)旗下龍?jiān)措娏?001289.SZ)在同期控股裝機(jī)容量為3701萬千瓦;截至去年上半年,三峽能源(600905.SH)累計(jì)裝機(jī)容量為4137.08萬千瓦。

華潤新能源的主要銷售收入為售電收入,重要客戶包括國家電網(wǎng)和南方電網(wǎng)。截至去年9月,華潤新能源資產(chǎn)總額為1938.1億元,資產(chǎn)負(fù)債率(合并)為55.92%,去年前三季度凈利潤為62.13億元。

2021-2023年,華潤新能源的凈利潤分別為64.51億元、63億元和82.8億元。

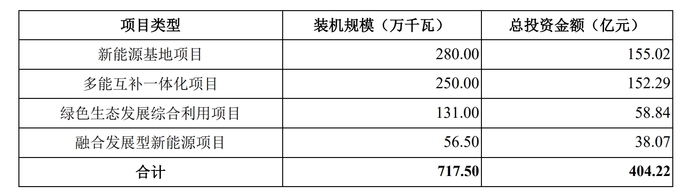

華潤新能源本次發(fā)行的245億元募集資金將用于風(fēng)、光項(xiàng)目建設(shè),包括新能源基地項(xiàng)目、多能互補(bǔ)一體化項(xiàng)目等,裝機(jī)總規(guī)模717.5萬千瓦,總投資達(dá)到404.22億元。

近年,多家央企計(jì)劃拆分新能源業(yè)務(wù)單獨(dú)上市,但均進(jìn)展不順。

2022年7月1日,華電集團(tuán)旗下華電新能源集團(tuán)股份有限公司(下稱華電新能)預(yù)披露招股說明書,計(jì)劃在上交所主板掛牌。華電新能擬通過IPO募集300億元,其中210億元主要投入風(fēng)力發(fā)電、太陽能發(fā)電項(xiàng)目建設(shè),剩余90億元用于補(bǔ)充流動(dòng)資金。

2023年3月,上交所網(wǎng)站披露,已受理華電新能IPO申請(qǐng),并于當(dāng)年6月A股首發(fā)申請(qǐng)通過證監(jiān)會(huì)發(fā)審委審議。在過會(huì)約21個(gè)月后,華電新能至今仍未注冊(cè)上市。

計(jì)劃分拆新能源板塊上市的中國電建(601669.SH)也發(fā)生了同樣的情況。2023年6月,該公司公告稱,擬籌劃分拆下屬控股子公司中電建新能源集團(tuán)股份有限公司(下稱電建新能源)至境內(nèi)證券交易所上市,其上市輔導(dǎo)備案于當(dāng)年7月獲得受理 。但至今,電建新能源的IPO未有新進(jìn)展。

華潤新能源在招股書中提示了包括可再生能源補(bǔ)貼政策及相關(guān)措施變化、上網(wǎng)電價(jià)變動(dòng)導(dǎo)致業(yè)績波動(dòng)的、棄風(fēng)限電及棄光限電在內(nèi)的多個(gè)風(fēng)險(xiǎn)。

“報(bào)告期內(nèi),公司棄風(fēng)率分別為3.31%、3.54%、2.8%和4.39%,棄光率分別為1.52%、1.41%、1.52%和5.87%。”其中,招股書稱,未來如果出現(xiàn)用電需求降低、電力輸送通道建設(shè)進(jìn)展不及預(yù)期等情況而出現(xiàn)消納能力不及預(yù)期而導(dǎo)致棄風(fēng)、棄光,將會(huì)對(duì)公司業(yè)務(wù)收入產(chǎn)生不利影響。