文丨張濤(中國建設銀行金融市場部,文章僅代表作者觀點)

自美元成為主導全球貿易和金融市場的核心貨幣,即國際貨幣的美元體系確立以來,“我們的貨幣,你們的問題”就成為了國際金融市場的金科鐵律——市場一旦面臨巨大不確定和動蕩時,跨境資金就傾向將風險資產轉換為安全性更高的美國國債,美債價格會隨之上漲(收益率下行),而當市場對流動性也開始擔憂時,還會進一步將非美貨幣轉為美元,相應美元指數也多會上漲。換言之,在以往多次市場動蕩和危機時,非美經濟體多出現股債匯三殺——股指下跌、本幣國債收益率上行、本幣對美元的匯率貶值。

但這一次卻不一樣!

自4月2日特朗普宣布對其所有貿易伙伴征收“對等關稅”以來,美國出現了股債匯三殺,標普500指數最低跌至4948點,較4月1日收盤價下跌12%,10年期美國國債收益率最高上行至4.59%,較4月1日上行46BPs,美元指數更是跌破了100,較4月1日的收盤價下跌了5%。

與此同時,歐洲的債券價格上漲,對美元的匯率也在升值。例如,10年期德國國債收益率最低下行至2.43%,下行了30BPs(價格上漲),歐元對美元匯率最高升值至1.14,升幅5%。再例如,10年期瑞士國債收益率最低則下行至0.36%,下行幅度26BPs,瑞郎對美元匯率升值至1.23,升幅8.4%。

另外,黃金價格更是由4月初3110美元/盎司的高位,進一步升至3245美元/盎司,漲幅超過了4%。

從近期美元市場與非美市場的差異表現來推演,近期資金就是在遠離美元資產,即大家在爭著賣掉美國(無論是否能賣掉)。

賣掉美國的原因主要就是對美國政府失去了信任,尤其是對美國政府是否還會遵守契約精神越來越存疑。

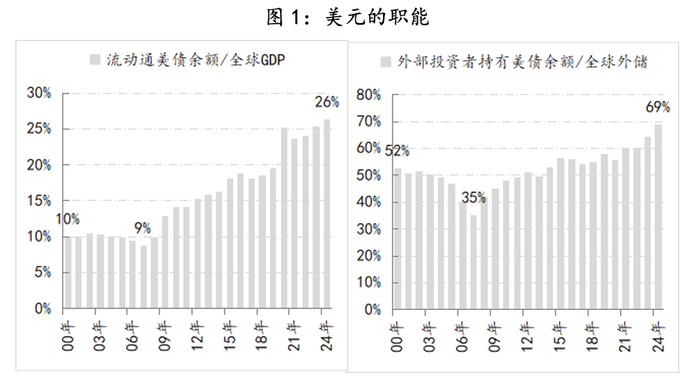

首先,在美元體系下,美元作為核心國際貨幣,確實承擔著支付結算、價值儲備等諸多職能。例如,截至4月10日,流動中的美國國債余額28.96萬億,占全球GDP比重26%,較2000年10%的比重提升16%;其中外部持有者持有美國國債的規模為8.5萬億,占全球外匯儲備的比重69%,較2000年51%的比重提升了18%。全球GDP由世紀初的33萬億美元升至近110萬億美元,25年間增長了3倍多,其中有美元職能發揮的貢獻,這就是4月7日特朗普的首席經濟顧問米蘭在哈德遜研究所公開演講的核心內容。但是基于此米蘭提出美國不能再“免費”為全球提供公共產品,言外之意美國計劃向全球收費。

其次,按照米蘭的方案,美國一方面應向全球加征關稅,來補充美國政府的收入,另一方面,全球應該共同承擔美國的債務負擔,例如向持有美債的外部投資發行“永續債券”來緩解美債到期的資金壓力。4月2日,特朗普政府已開啟向全球普征關稅的進程,意味著米蘭方案的第一條已經落地,而按照特朗普貿易顧問納瓦羅的計劃,通過關稅每年要為美國政府額外征收6000-7000億美元收入。

美國財政部公布數據顯示,今年將有高達9.2萬億美元的美國國債到期,加之美國處于高利率環境,由此很難不讓各國擔憂米蘭的美債方案也將落地,即美債將變相違約(實際上就是美國不再遵守契約精神)。而在2021年,耶倫任美國財長的時候,就曾公開說:“債務利息支付/GDP”是較“債務余額/GDP”衡量債務持續性更好的標準,言外之意,只要美國政府能夠支付利息就行,根本不需要考慮償還本金的問題。可見,美國兩黨的美債問題底層邏輯是一致的。面對如此高的道德風險,遠離美元資產就成為市場的應激性反應。

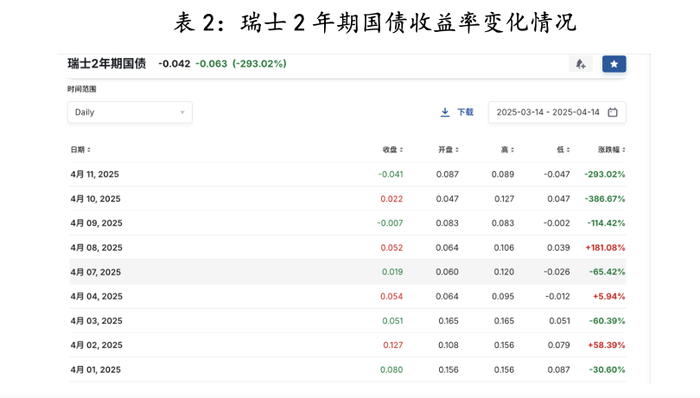

第三,如果存在能夠完全替代美元的資產,那么“賣掉美國”就是時間的問題。但是目前,受限于市場的規模和機制的效率,無論是像歐元等國際貨幣,還是像黃金、比特幣這類資產都很難取代美元。例如,近日2年期瑞士國債收益率就在時隔多年后,再次進入負利率區間(債券價格不能無限上漲),再一次反映出剔除美元資產后,全球面臨嚴重的“資產荒”。

綜上,目前想完全“賣掉美國”是不現實的,但若美國政府遲遲不針對米蘭方案給出清晰的糾正性說明,且仍一意孤行推行野蠻的關稅政策,市場對美國道德風險的擔憂就會持續加重,相應對美元資產的拋售就不會停止,而且會形成負反饋。一旦負反饋形成,即便美聯儲擁有相對充足的政策空間與豐富的工具箱,再想把形勢拉回去將會很難,就像《經濟學人》在其最新一期的封面文章“The Age of Chaos”中坦言:“為時已晚”!("It is too late to undo the damage from Donald Trump's incoherent trade policy.")

(文章僅代表作者觀點。)

參考: