文 | 新經濟觀察團 芳芳

截至2025年5月,19家民營銀行2024年財報已基本披露完畢。整體來看,行業呈現出冰火兩重天的劇烈分化格局。其中頭部銀行依托科技生態構筑護城河,尾部機構則在資產質量惡化和息差收窄中艱難求生。

微眾銀行和網商銀行作為民營銀行的兩大巨頭,依舊占據了領先地位。中尾部民營銀行,在面對經濟環境變化和監管要求時顯得更加脆弱,生存危機持續發酵。其中,億聯銀行在小微企業貸款業務上的合作踩雷,導致資產規模同比下降超過21%,凈虧損5.9億元,成為2024年“最慘”民營銀行。而行業馬太效應持續加劇之下,2024年頭尾部銀行的營收差距擴大至151倍、凈利潤差距則急速放大至千倍,腰尾部機構的生存空間愈發艱難。

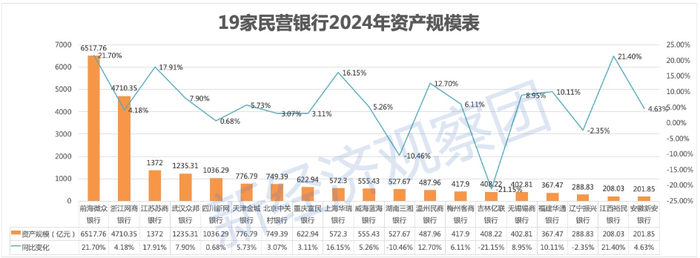

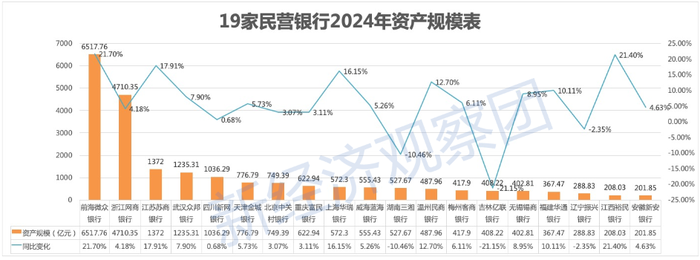

01 資產規模:千億俱樂部仍為五家,腰尾部機構承壓

截至2024年末,19家民營銀行資產規模達到了2.15萬億元,比去年增長了9.5%。同時,行業資產規模分層格局進一步固化。千億俱樂部仍由微眾銀行、網商銀行、蘇商銀行、眾邦銀行和新網銀行五家組成,與2023年成員完全一致。

從增長幅度來看,19家民營銀行中16家實現了正增長,僅振興銀行、三湘銀行和億聯銀行資產規模縮水。

具體來看,微眾銀行以21.7%的資產增速持續擴大領先優勢,單家規模已超第二名網商銀行4710.35億元,形成絕對斷層領先優勢。新網銀行雖以0.68%的微弱增速守住千億門檻,但同比增幅較2023年的21.36%大幅回落,僅增長0.68%。成為俱樂部內增長動能最弱的成員。

在千億俱樂部之外,還有6家銀行的資產規模位于500億元至千億元之間。其中,金城銀行以776.79億元的資產規模位居第六,同比增長5.73%,顯示出較為穩定的增長態勢。中關村銀行和富民銀行分別以749.39億元和622.94億元的資產規模位列第七和第八,同比分別增長3.07%和3.11%,雖然增速不快,但依然保持了正向增長。

華瑞銀行和藍海銀行分別以572.3億元和555.43億元的資產規模位列第九和第十,前者同比增長16.15%,后者同比增長5.26%,擁有較強的上升潛力。而三湘銀行的總資產雖然超過500億元,但同比下滑了10.46%,成為行業資產規模top 11中唯一一家下滑的銀行。

資產規模低于500億元的民營銀行共有八家銀行,它們的表現參差不齊。其中億聯銀行的情況最嚴峻,資產規模降至408.22億元,同比下降21.15%,僅次于三湘銀行的降幅,成為2024年資產規模降幅最大的民營銀行。

此外,民商銀行和客商銀行分別以487.96億元和417.9億元的資產規模位列第十二和第十三,同比分別增長12.70%和6.14%。

尾部三家民營銀行的總資產規模不足300億元。

其中,位列17名的振興銀行資產規模288.83億元,還下滑了2.45%,可謂雪上加霜;裕民銀行2024年總資產增長了21.4%,位居行業首位,但總值僅為208.03億元,位居行業倒數第二;新安銀行以201.85億元的資產規模墊底行業,同比增長4.63%。不論是基數還是增長幅度,都預示著腰尾部銀行資產規模都進一步承壓,低基數效應進一步暴露行業尾部整體失速的頹勢。

從行業首尾部的差距對比來看,微眾銀行6500多億元的資產規模,是尾部新安銀行的32倍還要多。

02

營收:頭尾部相差擴大至151倍,10家增長9家下滑

2024年,19家民營銀行營業收入總和為934.18億元,同比增長1.87%,行業集中度達到歷史峰值。微眾銀行以381.28億元營收貢獻全行業40.81%的收入,一家獨大的格局持續強化。即便該行營收同比微降3.13%,但憑借超第二名網商銀行近170億元的絕對優勢,仍牢牢把控行業半壁江山。

增速方面,19家民營銀行中有10家實現了正增長,9家負增長,可謂喜憂參半。

除了兩巨頭,行業其余17家銀行的年營收均未超過百億元。位居第三和第四位的新網銀行和蘇商銀行,2024年營收分別為63.7億元和50.01億元,同比分別增長9.55%和16.05%,不足兩家巨頭的零頭。

此外,金城銀行、三湘銀行的年營收超過了30億元,增速分別為0.82%和-8.57%,差強人意。富民銀行和華瑞銀行營收超過了20億元,其中華瑞銀行營業收入20.67億元,增長41.29%,成為增速最快的銀行。

中關村銀行、眾邦銀行、藍海銀行、錫商銀行、民商銀行和億聯銀行等6家銀行的年營收超過了10億元,其中錫商銀行的營收下滑了近27%。

此外,還有5家銀行年營收不足10億元。其中,裕民銀行增長27.22%,客商銀行增長20.18%,增速引人注目。

而墊底的新安銀行,去年營收下滑了22.7%,僅為2.52億元。

這意味著,2024年,微眾銀行的營收,是新安銀行同期營收的151倍。而在2023年,墊底的新安銀行營收為3.26億元,與微眾銀行的營收差距還是121倍,馬太效應持續加劇。

03

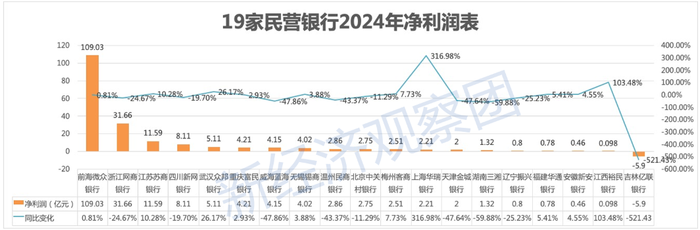

凈利潤表現:首尾差距擴至1112倍,億聯銀行巨虧5.9億

根據2024年的數據,19家民營銀行中,微眾銀行以109.03億元的凈利潤遙遙領先,單家利潤規模,比超過千億俱樂部另外四家銀行總和(56.47億元)還要多出近一倍。

更令人注意的,是劇烈放大的頭尾部差距。2023年,凈利潤最低的新安銀行實現0.44億元,與頭部民營銀行微眾銀行的差距為245倍。到了2024年,微眾銀行的百億元凈利潤,已經是尾部裕民銀行0.098億元的1112倍之多。

此外,除了微眾銀行,凈利潤絕對值方面,超過10億元的僅兩家,超過4億元的5家,其余11家銀行凈利潤不足5億元;增速方面,19家民營銀行10家增長9家下滑,多家下滑幅度超40%,整體不夠樂觀。

其中,網商銀行以31.66億元的凈利潤位居第二,但同比下滑24.67%;新網銀行以8.11億元的凈利潤位列第四,同比下滑19.70%。

而華瑞銀行的凈利潤雖然僅有2.21億元,但2024年增長了316.98%,增速位居行業首位。裕民銀行凈利潤僅為0.098億元,但增速超過103%,也值得點贊。

億聯銀行巨虧5.9億元,是行業唯一虧損的一家,凈利潤下滑超5倍;此外,三湘銀行凈利潤1.32億元,同比下滑59.88%,金城銀行和民商銀行凈利潤均下滑超40%。

其中,億聯銀行巨額虧損背后,隱藏著2024年的天價罰單。去年3月中旬,吉林億聯銀行因違反防范電信網絡新型違法犯罪有關事項規定,未按規定履行客戶身份識別義務以及未按規定報送大額交易報告或者可疑交易報告這三項嚴重違規行為,被央行吉林省分行重罰758.34萬元。時任億聯銀行財富創新部專家孫琦對上述三項違法行為負有責任,被罰25.53萬元。

04

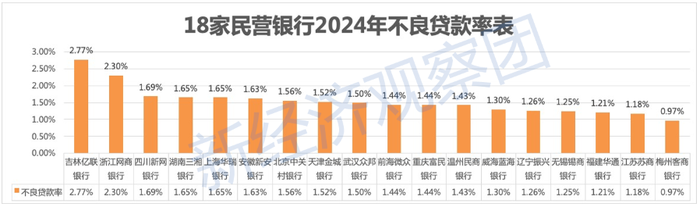

資產質量:8家不良貸款率上升,億聯銀行不良率飆升至2.77%

在2024年的財務報告中,民營銀行的不良貸款率整體保持相對健康水平,大部分未超過2%,僅兩家超過2%。

其中,值得注意的是,網商銀行專注于小微貸款,且由于采用的是逾期30天以上的統計口徑,不良貸款率為2.3%。

而億聯銀行的資產惡化最值得關注。2024年末,其不良貸款率飆升至2.77%,同比上升了1.16個百分點。億聯銀行面臨的信貸風險管理挑戰可見一斑,也提示了市場對于中小規模民營銀行在經濟波動中抗風險能力的關注。

總體來看,在2024年,有9家民營銀行不良貸款率下降,在改善資產質量和加強風險控制方面的努力取得了成效。同時,梅州客商銀行維持不良貸款率不變。其中眾邦銀行的不良率從2023年的1.73%降至2024年的1.50%,降幅最大。

而8家民營銀行的不良貸款率出現了不同程度的上升,主要集中在資產規模較小、排名較為靠后的幾家民營銀行,如錫商銀行、振興銀行和華通銀行等,未來可能面臨更大的經營壓力和風險暴露。

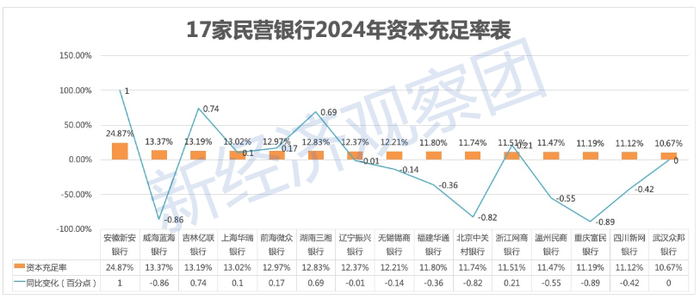

在資本充足率層面,這一直是民營銀行面臨的普遍問題。數據顯示,截至2024年四季度,民營銀行的資本充足率均值為12.24%,遠低于城商行、股份行和國有銀行。

而在2024年,有7家民營銀行的資本充足率低于12%,還有多家民營銀行的資本充足率出現了下滑。

其中,眾邦銀行多年資本充足率低于12%,面臨較大的資本補充壓力。2024年資本充足率為10.67%,核心一級資本充足率9.51%;2023年為10.67%,2022年為10.76%。

富民銀行和新網銀行的資本充足率分別為11.19%和11.12%,也處于較低水平。新安銀行則一枝獨秀,以24.87%的資本充足率笑傲其他銀行。

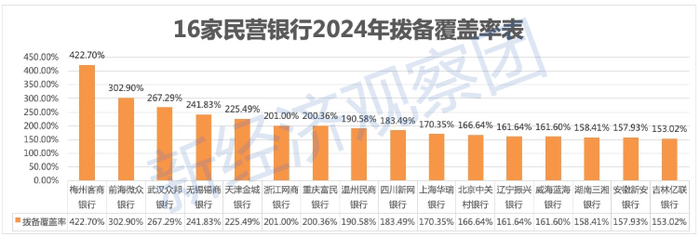

在撥備覆蓋率方面,已公布數據的16家民營銀行均滿足了至少150%的監管要求,但不同銀行之間的表現差異顯著。其中,客商銀行以高達422.7%的撥備覆蓋率位居榜首,遠超監管最低標準,展現了在應對潛在損失時的強大準備金基礎。微眾銀行的撥備率超過了300%,眾邦銀行、錫商銀行、金城銀行、網商銀行、富民銀行均超過200%。

相比之下,億聯銀行的撥備覆蓋率僅為153.02%,微超監管底線,在風險抵御能力上存在一定的脆弱性。鑒于其財務數據的下滑程度,2025年需要采取密集措施來增強資產和財務的雙重穩健性。