文 | 天下財道 煜明

在監管趨嚴大背景下,不良貸款率變動如同晴雨表,折射行業冷暖。

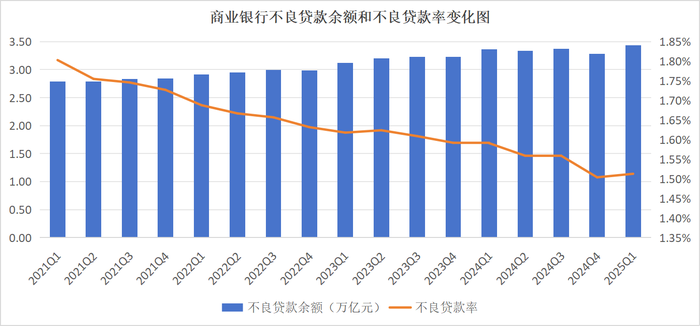

國家金融監督管理總局發布的數據顯示,截至2025年一季度末,商業銀行不良貸款余額增至3.43萬億元,較2024年末增加1574億元,不良貸款率升至1.51%,環比微增0.01個百分點。

這不是一個好現象。截至2024年四季度末,商業銀行不良貸款余額3.27萬億元,較上季末減少977億元,不良貸款率1.50%,下降0.05個百分點。

所謂不良貸款率,是指金融機構不良貸款占總貸款余額的比重,是衡量商業銀行信貸資產質量的關鍵指標。

從總體上看,近幾年銀行的不良貸款余額雖呈增長態勢,但銀行的總貸款余額增長更快,所以,銀行不良率還是呈現下降趨勢的。

這種情況下,今年一季度銀行不良率有所反彈,引起外界不小的關注。

(來源:國家金融監督管理總局網站)

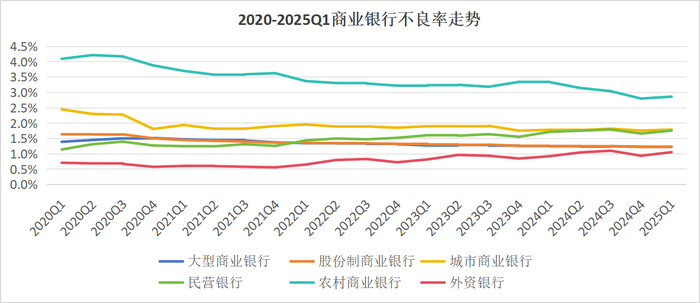

(來源:國家金融監督管理總局網站)

所幸的是,大型商業銀行的表現不錯。2025年一季度,大型商業銀行的不良率為1.22%,連續三個季度下降,同比、環比均降0.03個百分點。

城商行需要提高警惕,其2025年一季度不良率為1.79%,環比和同比分別增0.03、0.01個百分點。

農商行表現居中,其2025年一季度不良率為2.86%,環比增0.06個百分點,但同比降0.48個百分點。

上述數據增減的道理,不用過多解釋,你應該也懂的。比如可以想一想,什么銀行更容易選擇優質企業去貸款?什么銀行不得不退而求其次,在剩余的企業中尋找次優企業?如此等等。

如果還不懂,好好讀讀本篇文章,知道在什么地方存錢更踏實,也算是一種收獲。

(來源:國家金融監督管理總局網站)

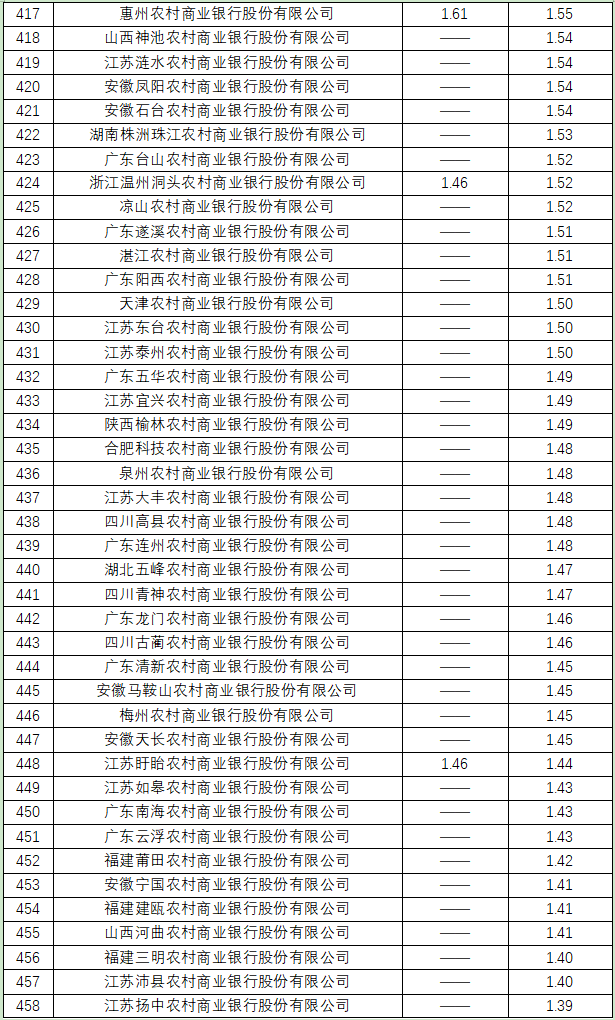

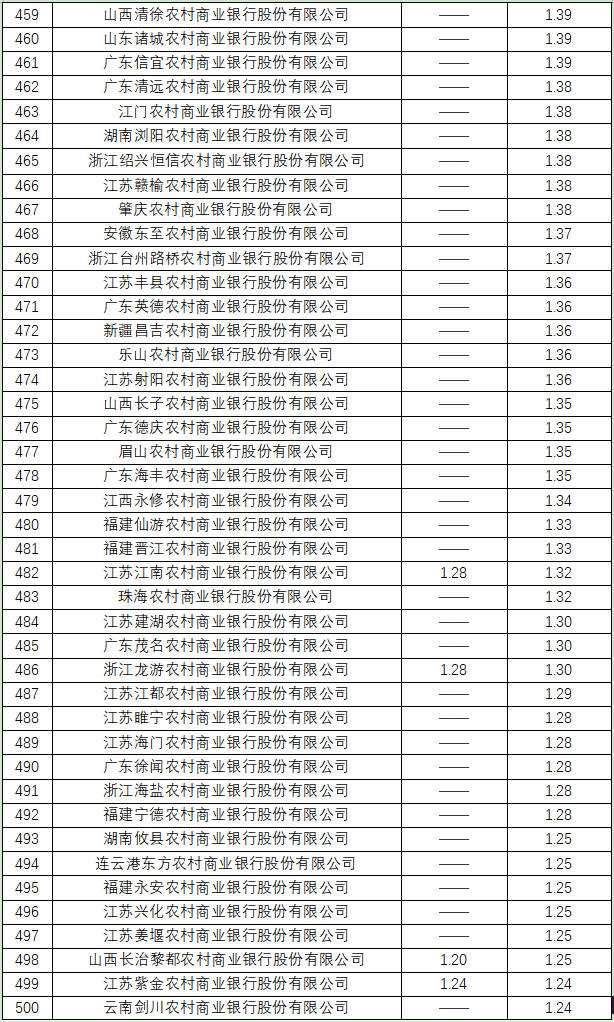

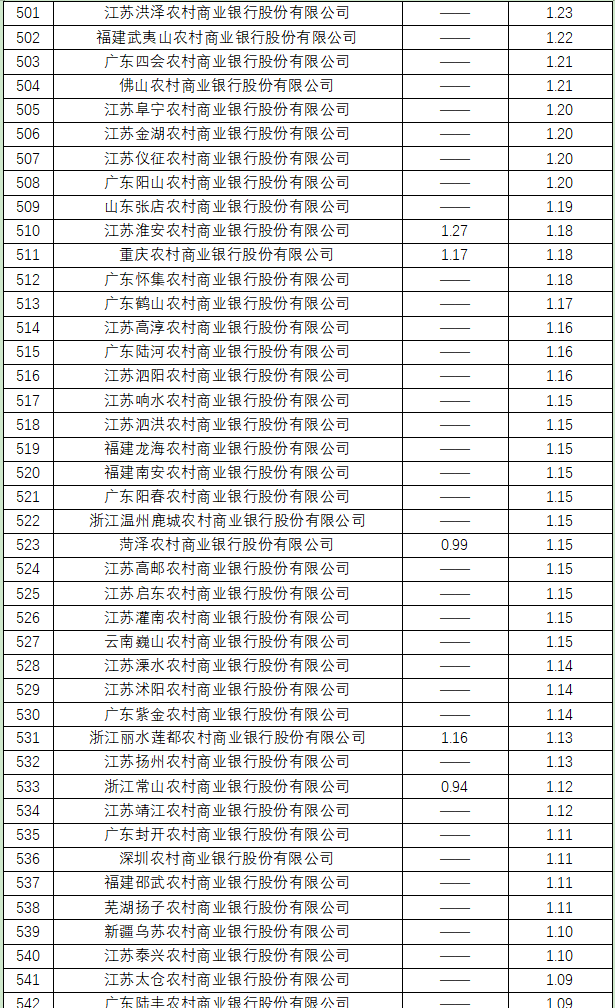

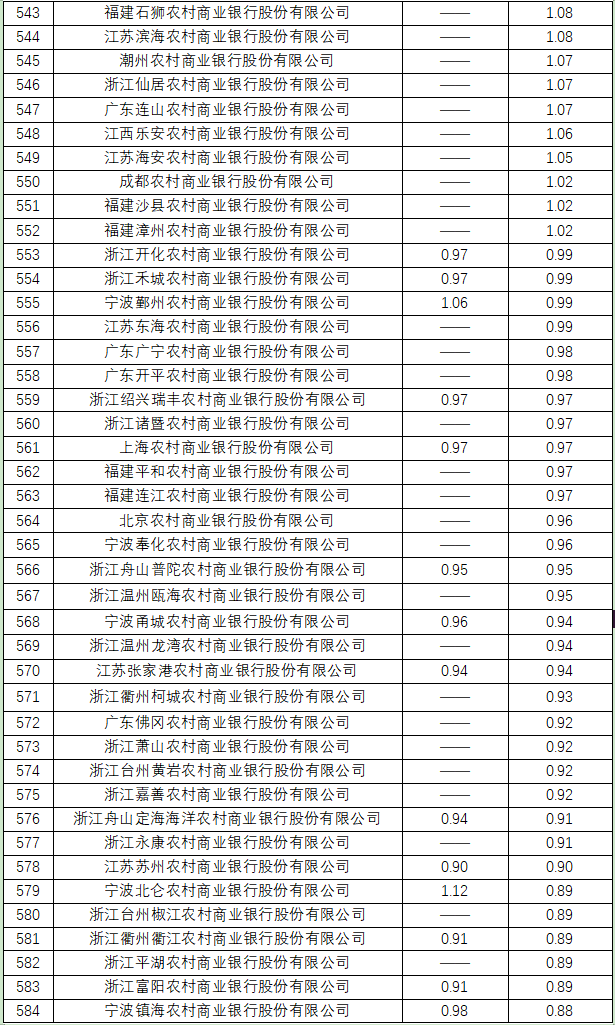

《天下財道》對于能夠尋找到最新不良率數據的801家不同類型商業銀行,進行了統計加工和特點分析。其中,包括18家全國性銀行、103家城商行、657家農商行、23家外資行。

大銀行普遍穩

從已公布的數據來看,18家全國性銀行今年一季度不良率均在2%以下。其中,表現最好的是郵儲銀行和招商銀行,不良率分別為0.91%和0.94%。其它全國性銀行不良率均高于1%。

表現較差的是華夏銀行,其不良率為1.61%,與同行相比仍處高位。而且,與去年對比,其相對位置沒有改進。

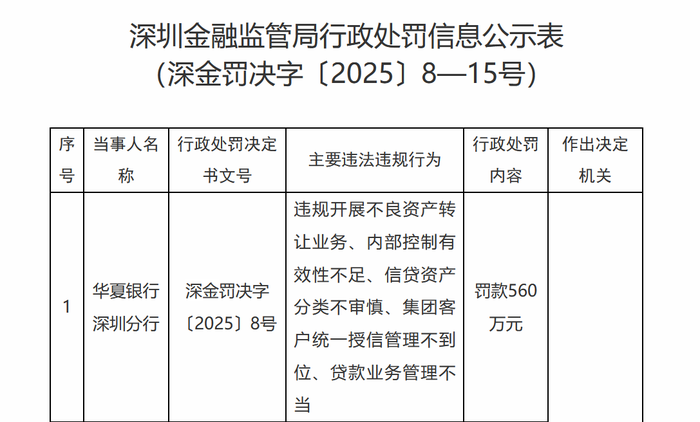

其實,華夏銀行的境況確實不太好,今年以來,公司已經收到多次大額罰單。

1月,華夏銀行深圳分行因存在違規開展不良資產轉讓業務等,被處以560萬元罰款,多位責任人被警告、罰款。

(來源:國家金融監督管理總局網站)

(來源:國家金融監督管理總局網站)

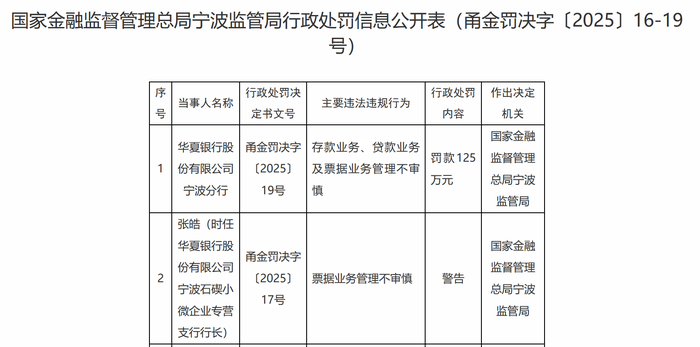

3月,華夏銀行寧波分行因存貸及票據業務管理不審慎等原因,被處以125萬元罰款,相關責任人被警告。

(來源:國家金融監督管理總局網站)

(來源:國家金融監督管理總局網站)

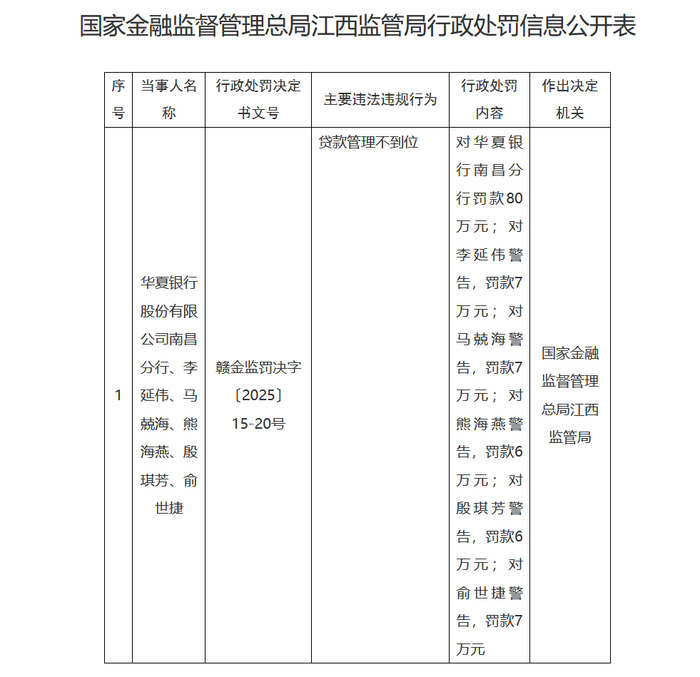

4月18日,華夏銀行南昌分行因貸款管理不到位等違法違規行為,被處以80萬元罰款,多位責任人被警告、罰款。

(來源:國家金融監督管理總局網站)

(來源:國家金融監督管理總局網站)

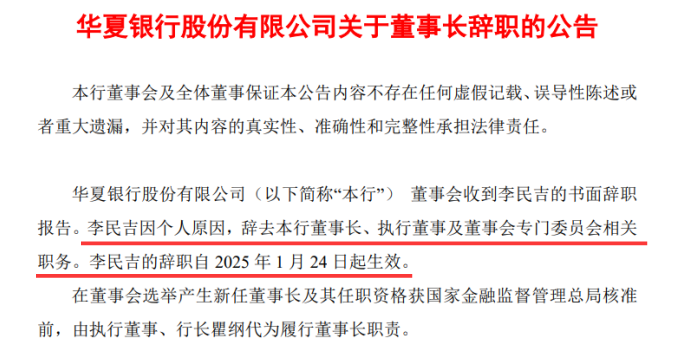

此外,華夏銀行還經歷了高層人事的大變動。1月24日,原董事長李民吉突然辭職。公司對此次辭職的表述引起市場關注,在公告中并未看到其履職以來作出的舉措貢獻等簡介,同時也未看到表示“感謝”等措辭。

(來源:華夏銀行公司公告)

(來源:華夏銀行公司公告)

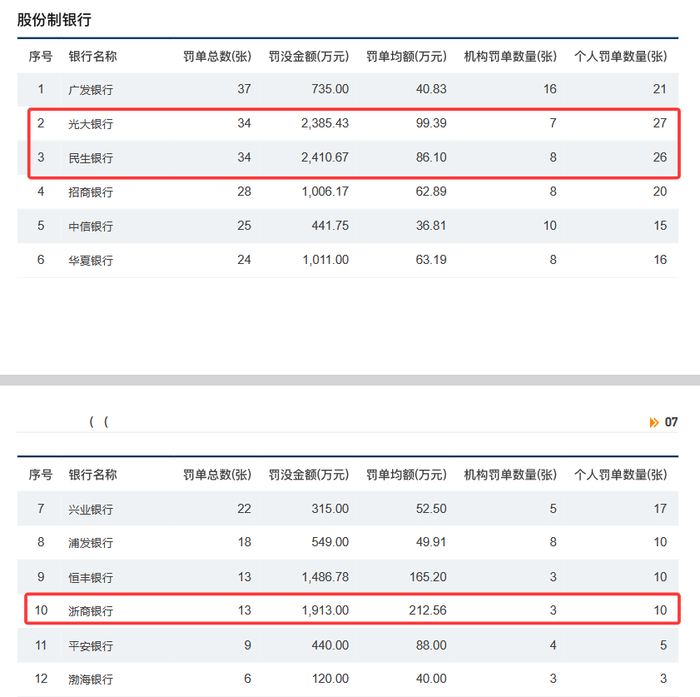

當然,上述被罰情況也并非華夏銀行獨有,而且其今年一季度被罰總金額也不算最大。

根據企業預警通發布的2025年第一季度銀行監管處罰報告,農業銀行、工商銀行、中國銀行、民生銀行、光大銀行被罰沒金額均超過2000萬元。

(來源:企業預警通報告)

不過,從另一個角度說,也不能單看銀行被罰的總金額,因為各家銀行體量不同,管理的難度也不同。由此來說,不良率指標對于觀察銀行的管理水平來說,還是頗具參考意義。

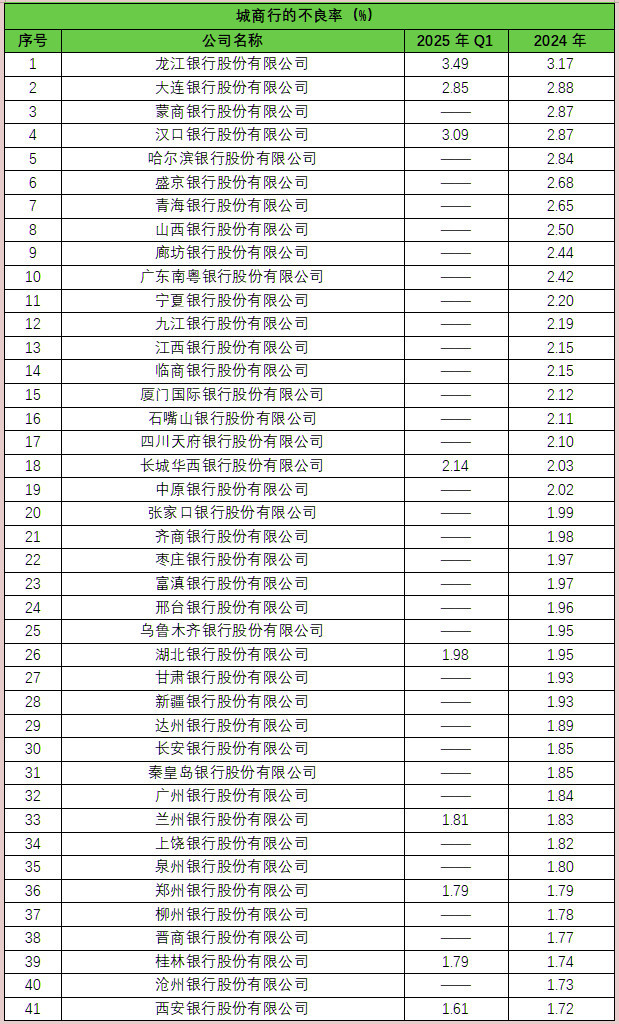

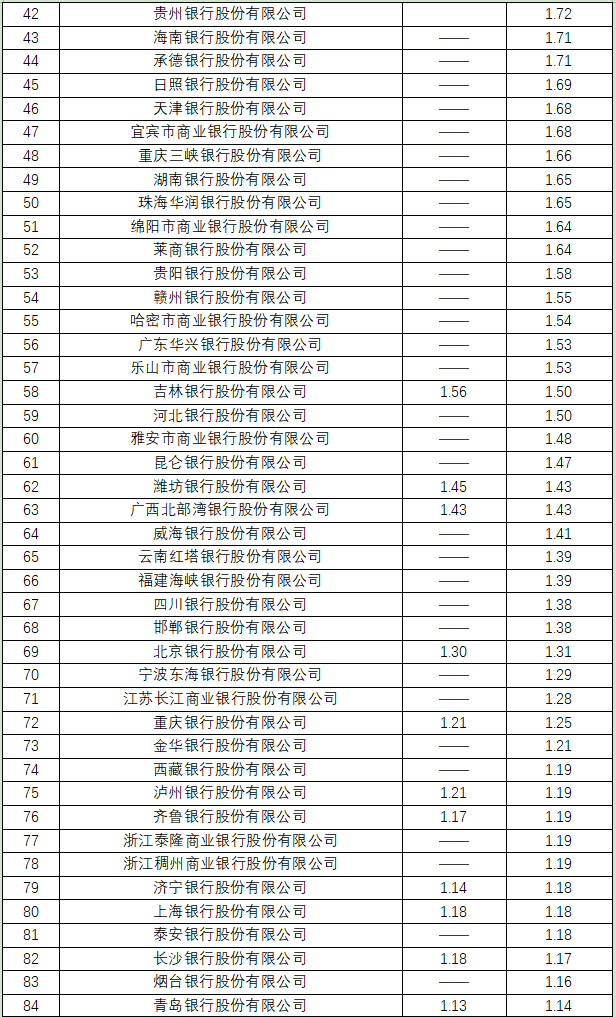

城商行兩極化

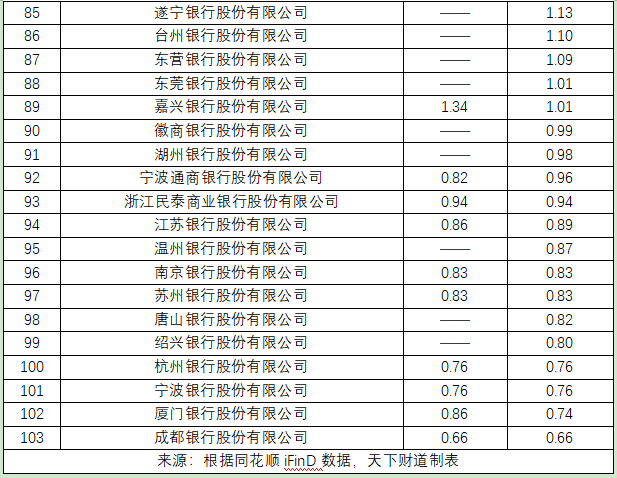

從公布的數據看,城商行的不良率整體分化較大。不良率低于1%的城商行,多家均位于江浙地區,包括寧波銀行、蘇州銀行、杭州銀行等。而表現較差的主要位于東北地區,包括龍江銀行、哈爾濱銀行、盛京銀行等。

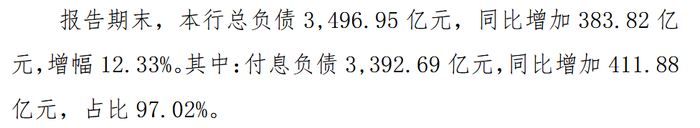

數據顯示,2021年以來,龍江銀行的不良率均超過了3%。該行2024年不良貸款余額約50億元,同比增長近20%,不良貸款率3.17%。截至2024年年末,公司總負債約3497億元,同比增長超過12%。

(來源:龍江銀行年報)

此外,龍江銀行踩雷“東方集團”的麻煩也不小。龍江銀行尚有近15億貸款尚未收回。

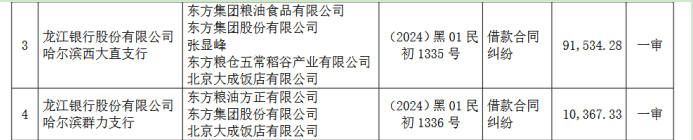

東方集團1月披露的涉訴公告顯示,龍江銀行兩家支行與東方集團等存在借款合同糾紛,涉訴金額超過10億元。

(來源:東方集團公告)

(來源:東方集團公告)

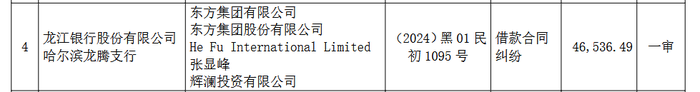

4月披露的涉訴公告顯示,龍江銀行一家支行向“東方系”追債4.65億。

(來源:東方集團公告)

根據企業預警通發布的數據,2025年第一季度,城商行共計收到109張罰單。其中,上海銀行高居榜首,機構和個人罰單總數最高,達到13張,被罰沒金額超過500萬元。

(來源:企業預警通報告)

(來源:企業預警通報告)

銀行管控風險的意識和能力,最終會反映到不良率的表現上。需要說明的是,同花順iFinD僅能查詢到部分城商行一季度不良率的數據,即便如此,也能看出許多城商行的新變化。

農商行有點難

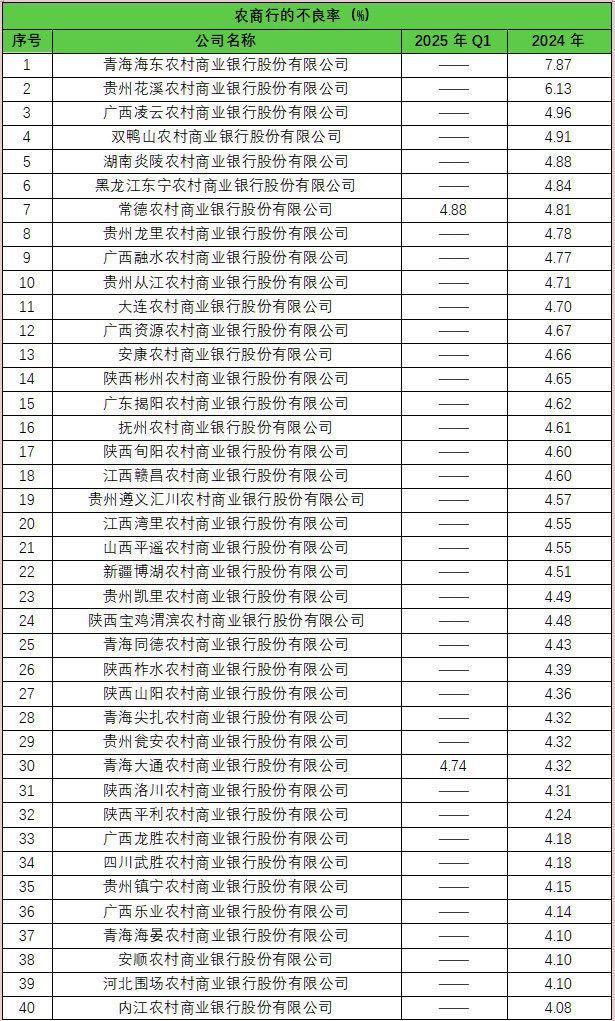

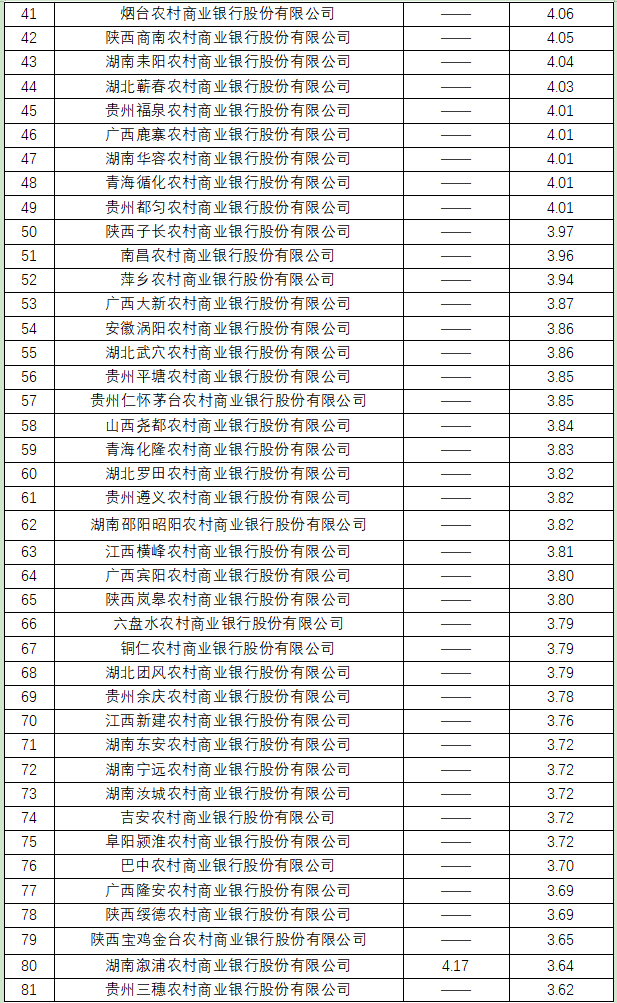

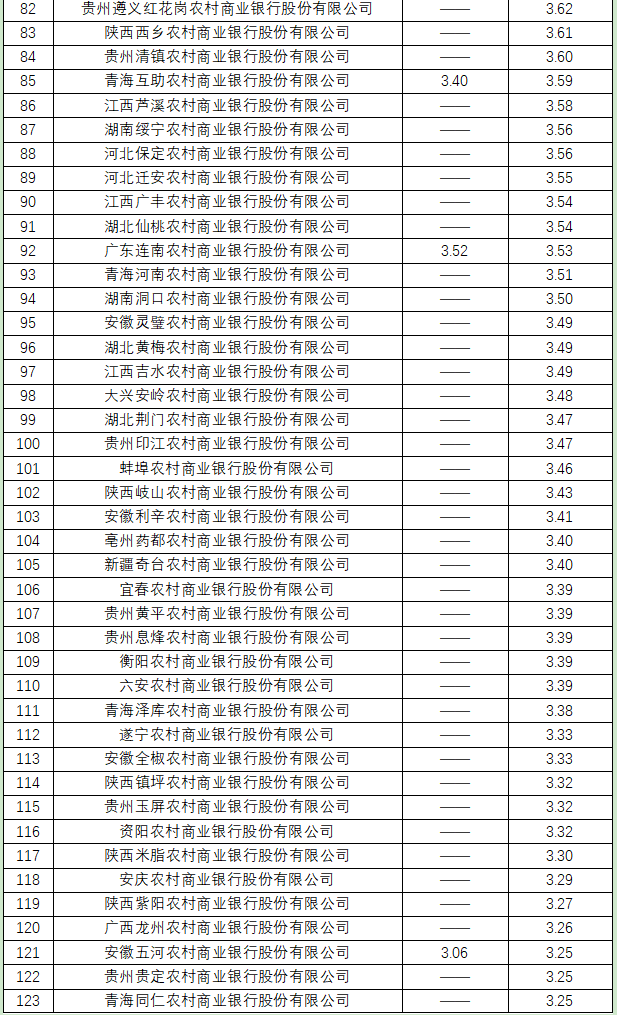

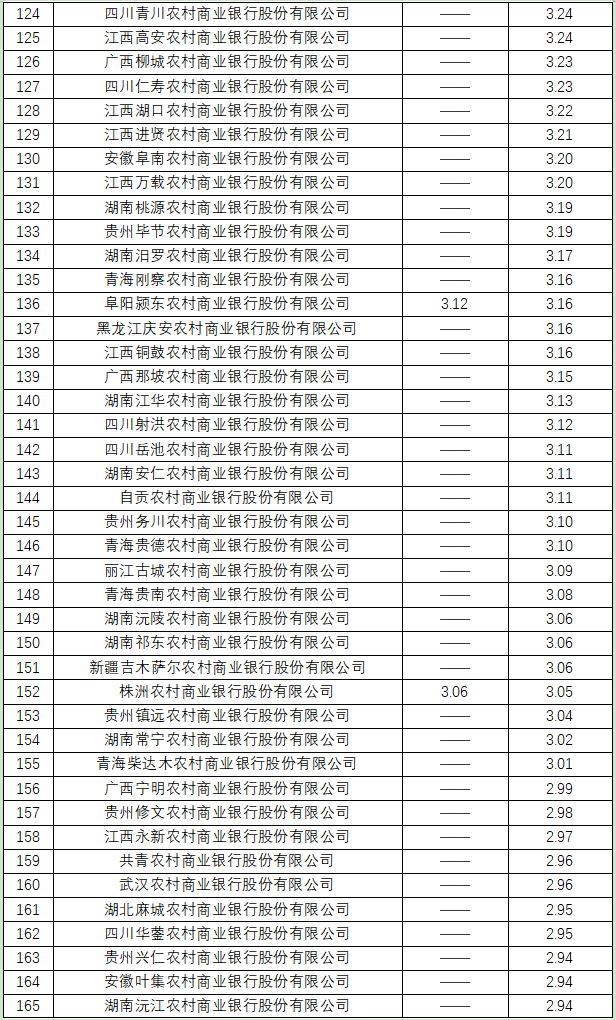

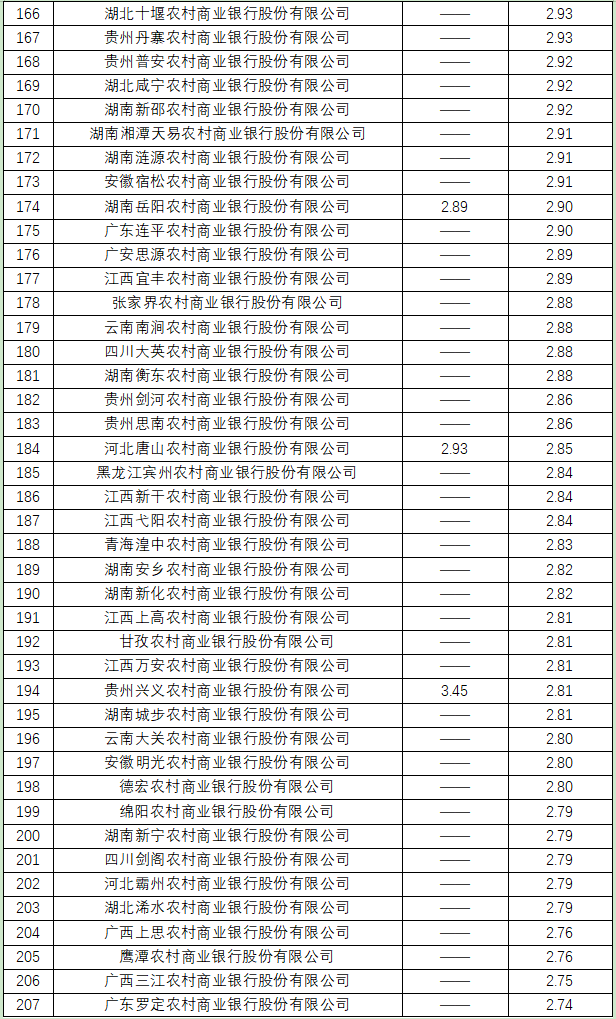

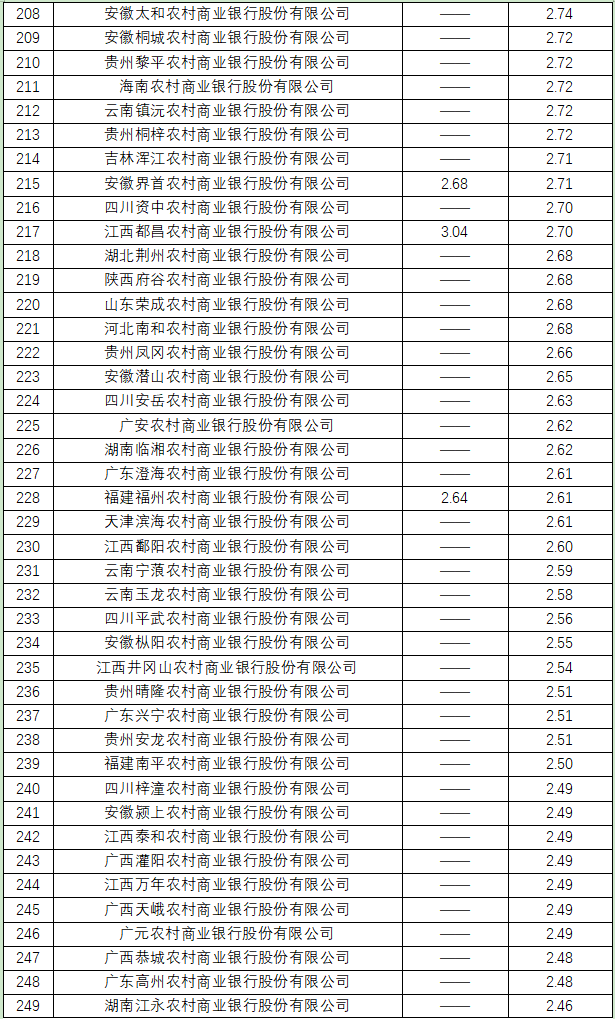

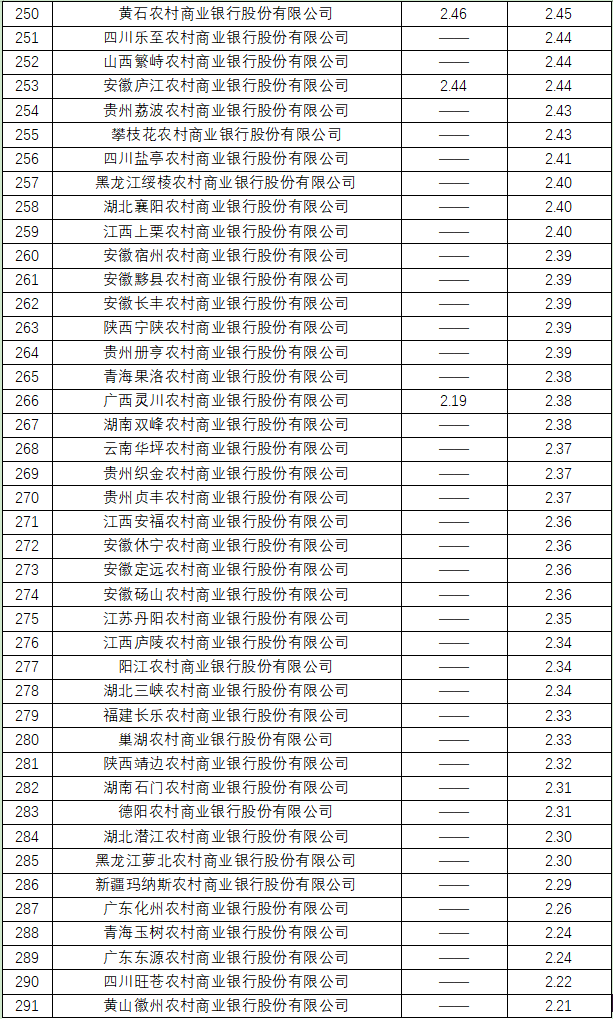

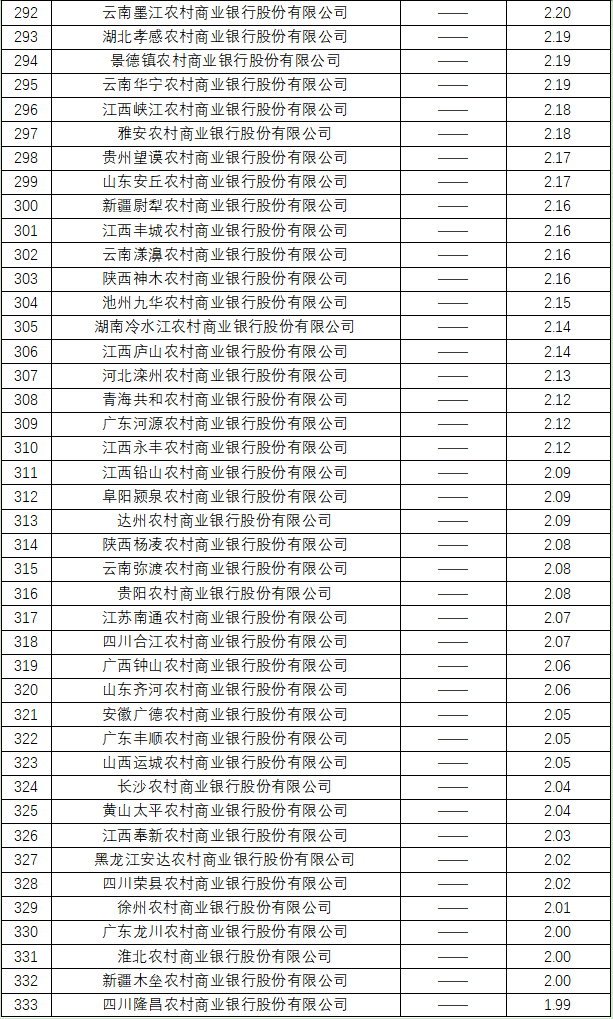

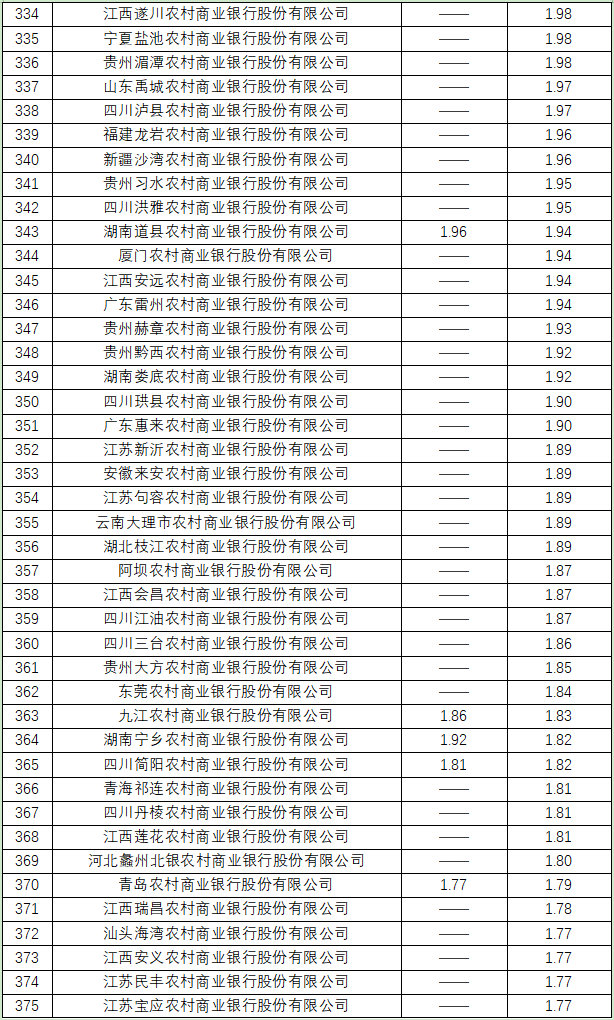

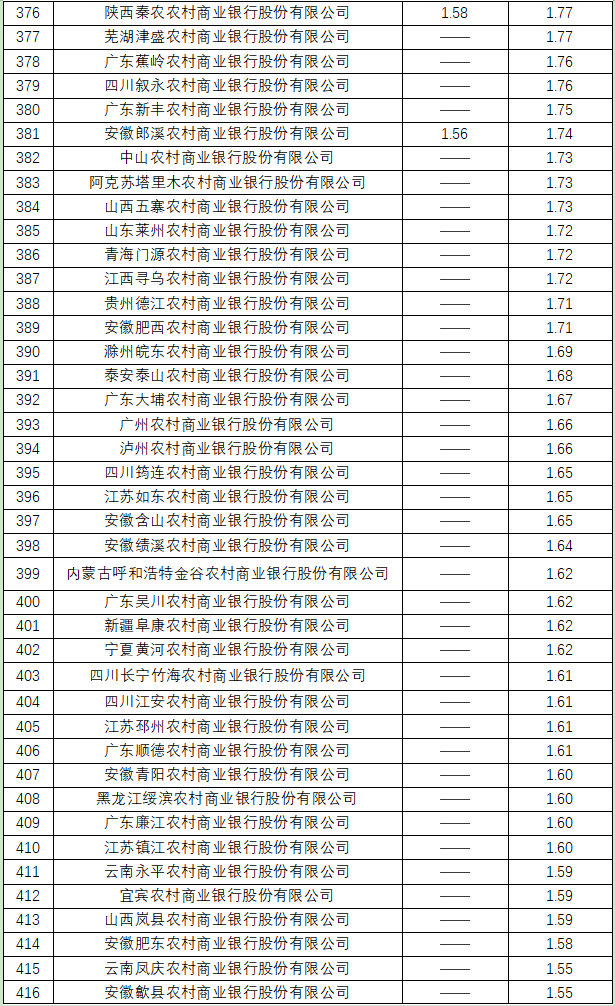

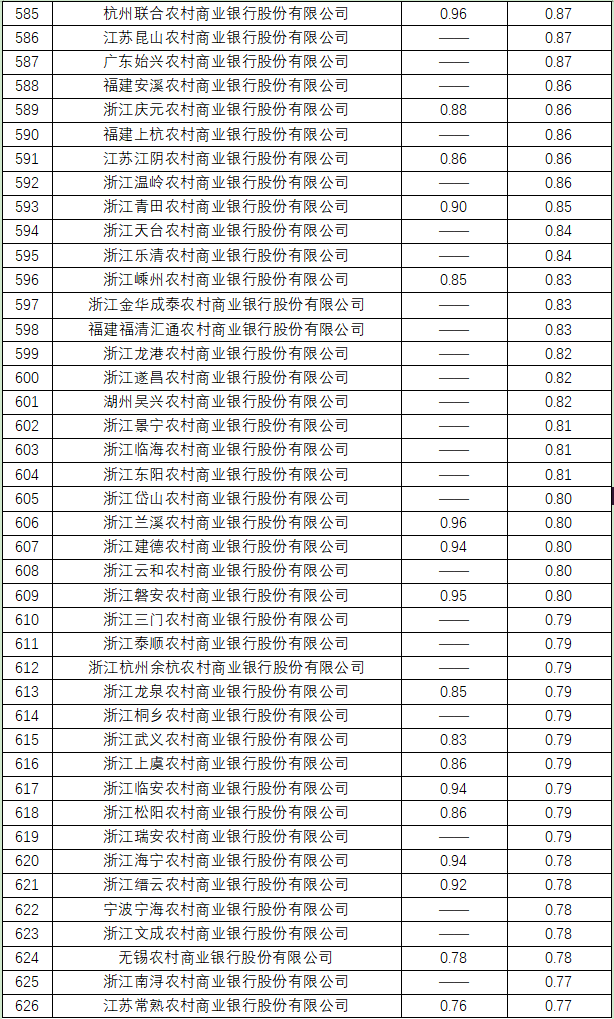

從公布的數據看,農商行整體不良率表現較差,資產質量存在更多壓力。

2024年農商行不良率超過3%的有155家。從2025年第一季度能查詢到的不多的數據中,農商行不良率超過3%的也有10家。

有意思的是,表現處于兩端的農商行,都處于邊遠地區。

不良率低于1%的農商行中,表現最好的幾家,主要位于新疆地區,如新疆博樂農商行、新疆富蘊農商行、新疆霍城農商行等。而表現較差的,也處于偏遠地區,如青海海東農商行、貴州花溪農商行、廣西凌云農商行等。

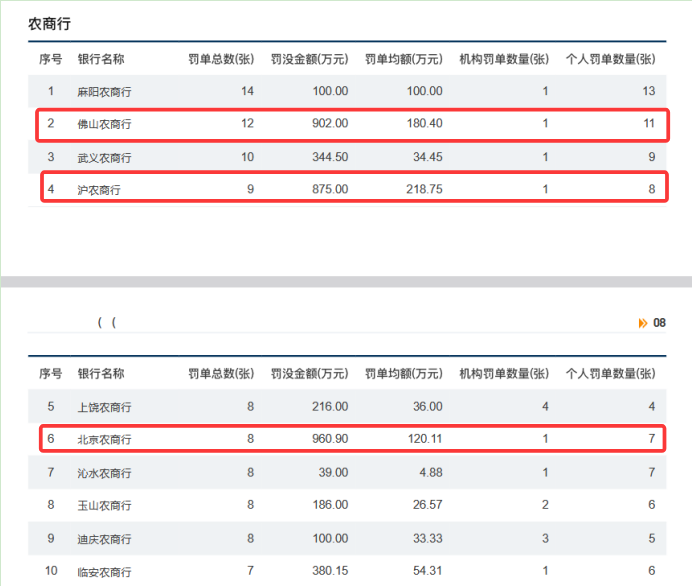

不管如何,農商行整體上仍需提高風險管理水平。根據預警通發布的2025年第一季度銀行監管處罰報告,農商行共計收到478張罰單。其中,麻陽農商行、佛山農商行、武義農商行收到的罰單數量均超過10張。

引人關注的是,北京農商行、佛山農商行被罰沒金額均超過900萬元,滬農商行被罰沒金額超過800萬元。

(來源:企業預警通報告)

(來源:企業預警通報告)

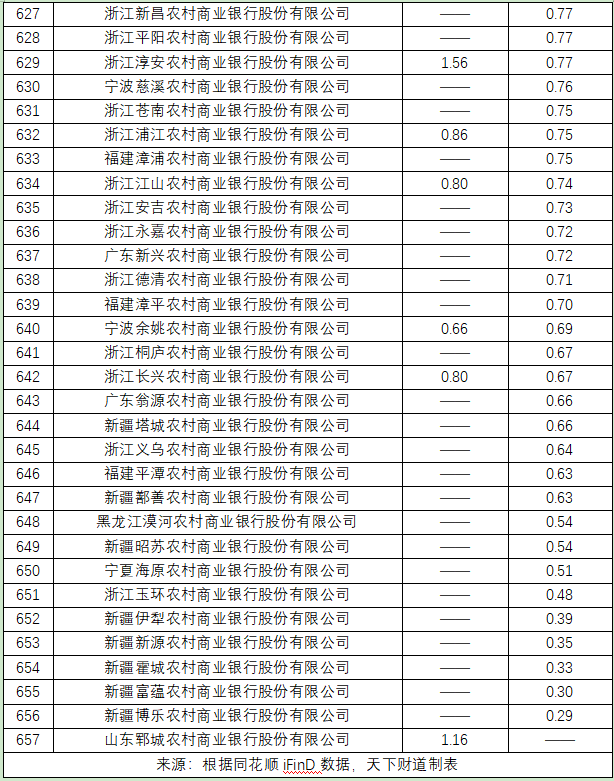

外資行還算好

目前尚難尋外資銀行2025年一季度不良率的數據,根據去年末的表現,其整體不良率水平偏低。

其中,表現最差的是華商銀行、大新銀行(中國)、友利銀行(中國),其2024年不良率位居前三,數值分別達到3.97%、2.78%、2.05%。

但比較知名的外資大行,比如渣打、匯豐、德意志、花旗等,不良率均低于1%。其中,花旗銀行不良率只有0.04%,德意志和匯豐的不良率也只有0.19%和0.36%。

不良處置加速

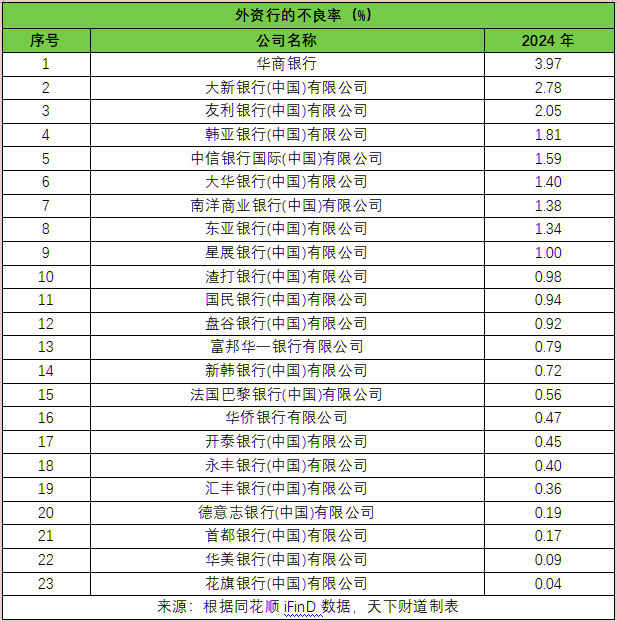

最新數據顯示,2025年一季度銀行不良率有所反彈,實際上有其背后原因,對于未來銀行不良率的走勢,似乎不應太過擔心。原因在于,商業銀行正在加大對不良資產的清收和處置力度。

從最新的數據表現來看,2025年一季度,中國不良貸款轉讓市場迎來歷史性爆發。根據銀登中心及多家金融機構披露的數據,今年前三個月,個人不良貸款轉讓總額預計達到1100億至1300億元人民幣,較2024年同期43億元增長近30倍,創下試點以來最高紀錄。

今年一季度轉讓總額接近2024年全年規模的40%(2024年為2861億元),且單季度掛牌項目數達200余單,這超過了之前的水平。

(來源:銀登中心)

不良貸款轉讓市場的爆發,反映出銀行正在加速清理不良資產,也折射出部分機構和居民的還款能力下滑嚴重。

未來,內外環境、政策驅動和變革圖新交織發揮作用,復雜的局面仍將繼續,商業銀行的不良率將如何變化,仍是一個非常值得關注的問題。