文|湯雨 趙榮美 李丹 王進(jìn)

高油價(jià)下,石油供給國(guó)賺得盆滿(mǎn)缽盈,上游及相關(guān)產(chǎn)業(yè)雞犬升天,世界一片繁榮。需求大國(guó),如中國(guó)、印度、日本等時(shí)刻憂(yōu)心忡忡,能源安全之劍始終高懸頭頂。

風(fēng)水輪流轉(zhuǎn),五年河?xùn)|、五年河西。

油價(jià)崩盤(pán),或起于“蝴蝶的翅膀”,或禍于金融危機(jī),或源于小小病毒,不一而足。雪崩時(shí)沒(méi)有一片雪花是無(wú)辜的。有的雪花墊底,有的雪花在上,有的則直接融化。

這次油價(jià)崩盤(pán),誰(shuí)將是最后的贏家?

就國(guó)家而言,哪些國(guó)家因禍得福,厚積薄發(fā)?哪些國(guó)家從此借力而起,一飛沖天?哪些國(guó)家被一根稻草壓垮,成為最后的犧牲品?

就企業(yè)而言,哪些企業(yè)能化危為機(jī),成為下一輪經(jīng)濟(jì)浪潮中的新巨頭?哪些會(huì)飽受損失,從此沉淪于石油江湖?

本文希望拋磚引玉,引起大家更廣泛的討論。

輸贏如何判斷?

對(duì)贏家和輸家的判斷,有很多標(biāo)準(zhǔn)。

從主體看,我們主要討論國(guó)家、企業(yè);從時(shí)間序列看,可分為短期和長(zhǎng)期;從輸贏指標(biāo)看,主要有利潤(rùn)、收入、投資、市場(chǎng)份額等;從后果看,有經(jīng)濟(jì)、政治、軍事等方面的穩(wěn)定性和影響力等。

石油首先是國(guó)家經(jīng)濟(jì)的一般分,我們理所當(dāng)然討論經(jīng)濟(jì)輸贏。

先回顧一下石油的供求模型。

假設(shè)全球石油市場(chǎng)仍然是一個(gè)活躍的經(jīng)濟(jì)市場(chǎng)。

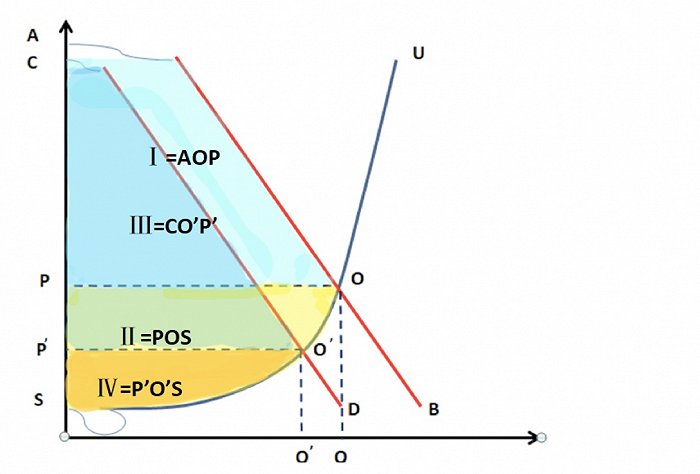

情景一:

假設(shè),2019年底,全球供給曲線(xiàn)SU與全球需求曲線(xiàn)AB相交于O, 全球石油均衡價(jià)格P(50-60美元之間),平均每日均衡交易量Q(約1億桶)。

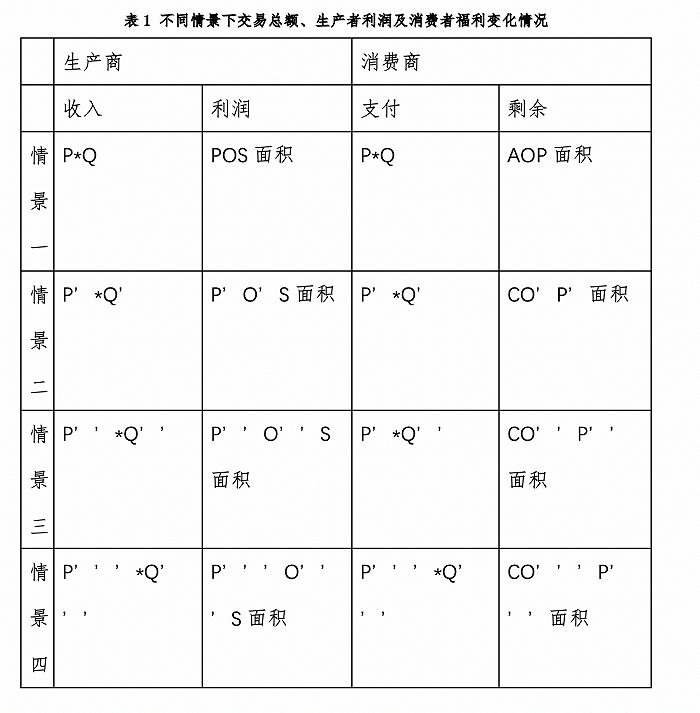

石油生產(chǎn)商的銷(xiāo)售收入為P*Q,總利潤(rùn)為:II=POS的面積;石油消費(fèi)者支付總額為P*Q,消費(fèi)者的福利或剩余為:I=AOP的面積。

情景二:

2020年新冠病毒全球蔓延,需求急劇下滑,假設(shè)需求曲線(xiàn)全年平均,從AB左移到CD,供給曲線(xiàn)SU暫時(shí)不變。

全球石油均衡價(jià)格降為P’,實(shí)際交易量為Q’,石油生產(chǎn)商的銷(xiāo)售收入降為P’*Q’,總利潤(rùn)降為:IV=P’O’S的面積;石油消費(fèi)者支付總額為P’*Q’,消費(fèi)者的福利或剩余為:III=CO’P’的面積。

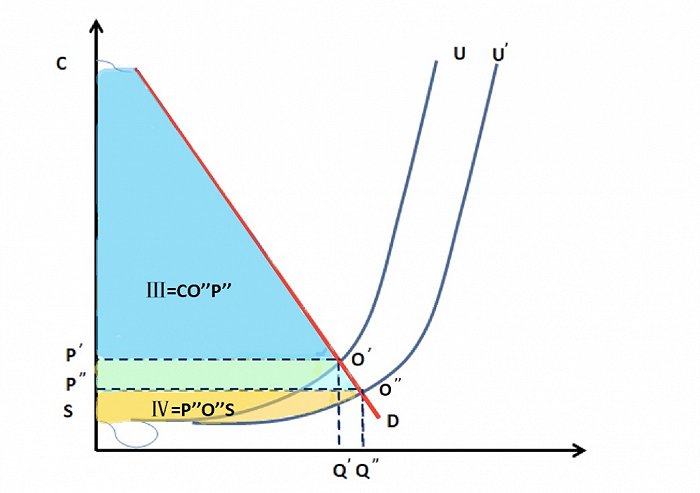

情景三:

2020年3月6日,OPEC+擴(kuò)大會(huì)議談判失敗,沙特領(lǐng)導(dǎo)的OPEC組織及俄羅斯決定增加石油產(chǎn)量10%。全球供給曲線(xiàn)從SU右移到SU’, 假設(shè)需求曲線(xiàn)仍為CD。

全球石油均衡價(jià)格降為P’’,實(shí)際交易量為Q’’,石油生產(chǎn)商的銷(xiāo)售收入降為P’’*Q’’(P’’*Q’’應(yīng)該小于P’*Q’),總利潤(rùn)降為:VI=P’’O’’S的面積;石油消費(fèi)者支付總額為P’’*Q’’,消費(fèi)者的福利或剩余增加為:III=CO’’P’’的面積。

全球石油均衡價(jià)格降為P’’,實(shí)際交易量為Q’’,石油生產(chǎn)商的銷(xiāo)售收入降為P’’*Q’’(P’’*Q’’應(yīng)該小于P’*Q’),總利潤(rùn)降為:VI=P’’O’’S的面積;石油消費(fèi)者支付總額為P’’*Q’’,消費(fèi)者的福利或剩余增加為:III=CO’’P’’的面積。

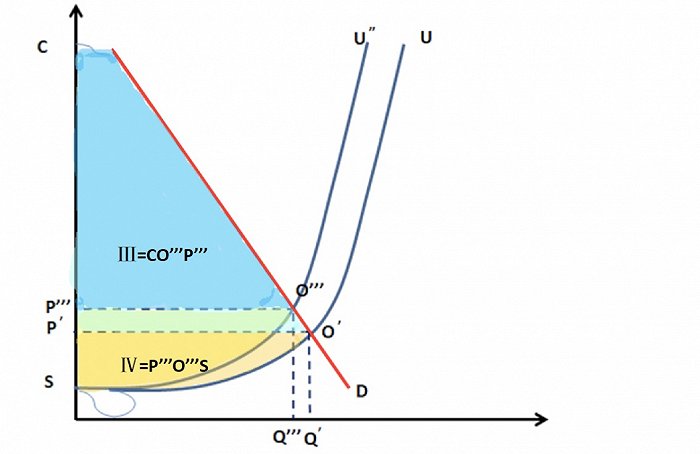

情景四:

2020年4月12日,G20能源部長(zhǎng)會(huì)議OPEC+達(dá)成減產(chǎn)決議, 今年5-6月減產(chǎn)配額為每日970萬(wàn)桶,7-12月減產(chǎn)配額減至每日770萬(wàn)桶;2021年1月至2022年4月減產(chǎn)配額降至每日580萬(wàn)桶。

減產(chǎn)測(cè)算基準(zhǔn)按2018年10月各國(guó)石油產(chǎn)量,沙特和俄羅斯減產(chǎn)測(cè)算基準(zhǔn)統(tǒng)一定為每日1100萬(wàn)桶。此外,美國(guó)、巴西、加拿大將共同減產(chǎn)370萬(wàn)桶/日,美國(guó)還將代為墨西哥減產(chǎn)30萬(wàn)桶/日。

全球石油均衡價(jià)格從P’’升到P’’’,實(shí)際交易量從Q’’降到Q’’’,石油生產(chǎn)商的銷(xiāo)售收入為P’’’*Q’’’( P’’’*Q’’’應(yīng)該大于P’’*Q’’),總利潤(rùn)上升為:VI=P’’’O’’’S的面積;石油消費(fèi)者支付總額為P’’’*Q’’’,消費(fèi)者的福利或剩余下降為:III=CO’’’P’’’的面積。

全球石油均衡價(jià)格從P’’升到P’’’,實(shí)際交易量從Q’’降到Q’’’,石油生產(chǎn)商的銷(xiāo)售收入為P’’’*Q’’’( P’’’*Q’’’應(yīng)該大于P’’*Q’’),總利潤(rùn)上升為:VI=P’’’O’’’S的面積;石油消費(fèi)者支付總額為P’’’*Q’’’,消費(fèi)者的福利或剩余下降為:III=CO’’’P’’’的面積。

匯總之,見(jiàn)表1。

蛋糕大小確定的情況下,生產(chǎn)商與消費(fèi)商之間一定有博弈。生產(chǎn)商希望根據(jù)消費(fèi)商的支付能力賺取更多的超額利潤(rùn),并不惜各種手段走向寡頭壟斷和絕對(duì)壟斷,媒體經(jīng)常曝光的陰謀、陽(yáng)謀,如謠言、聯(lián)合、制裁等各種手段和方法,只有一個(gè)目的,讓消費(fèi)商支付得更多。當(dāng)然,消費(fèi)商也將利用各種資源、手段和機(jī)會(huì)以減少支出,降低成本。

蛋糕大小確定的情況下,生產(chǎn)商與消費(fèi)商之間一定有博弈。生產(chǎn)商希望根據(jù)消費(fèi)商的支付能力賺取更多的超額利潤(rùn),并不惜各種手段走向寡頭壟斷和絕對(duì)壟斷,媒體經(jīng)常曝光的陰謀、陽(yáng)謀,如謠言、聯(lián)合、制裁等各種手段和方法,只有一個(gè)目的,讓消費(fèi)商支付得更多。當(dāng)然,消費(fèi)商也將利用各種資源、手段和機(jī)會(huì)以減少支出,降低成本。

一方面是生產(chǎn)商與消費(fèi)商之間的博弈,另一方面,生產(chǎn)商之間如何分配利潤(rùn),包括超額利潤(rùn)及壟斷利潤(rùn),也是一場(chǎng)卷入政治、外交、金融、軍事、情報(bào)等各種手段的博弈。

各種博弈仍在進(jìn)行,誰(shuí)贏誰(shuí)輸豈在一時(shí)一地。

產(chǎn)油國(guó)誰(shuí)贏?

在4月12日G20能源部長(zhǎng)達(dá)成石油減產(chǎn)協(xié)議后,油價(jià)并未按市場(chǎng)預(yù)期回升,交割前的石油期貨價(jià)格甚至俯沖到每桶-40美元,上下竄動(dòng)幅度之大,市場(chǎng)惶惶然。

全球石油供給和需求曲線(xiàn)是可以分析和模擬的,但囿于種種限制,我們無(wú)法給出函數(shù)模型,以及其左右移動(dòng)的幅度,因此,在日均減產(chǎn)1000萬(wàn)桶后,市場(chǎng)均衡價(jià)格在哪里,我們無(wú)法給出答案。供求會(huì)在全球各個(gè)角落碰撞,市場(chǎng)在波動(dòng)中尋求均衡。

我們?cè)凇?a href="http://www.cfztjj.com/article/4287846.html" target="_blank">石油大戰(zhàn),大國(guó)博弈?》一文中大膽假設(shè),2020年度全球石油減產(chǎn)30%,油價(jià)每桶均衡在30美元左右;減產(chǎn)40%,油價(jià)均衡在40美元左右。就減產(chǎn)規(guī)模而言,美國(guó)與沙俄等生產(chǎn)大國(guó)仍會(huì)博弈,以博取各自的最大利益,從而形成新的全球均衡價(jià)格。

我們假設(shè)的前提是,2020全年,新冠病毒在全球繼續(xù)蔓延,特效藥和有效疫苗有望在2021年發(fā)明出來(lái)并廣泛應(yīng)用。

我們知道,2019年沙特及其領(lǐng)導(dǎo)的歐佩克組織、俄國(guó),以及美國(guó)牽頭的美墨加團(tuán)隊(duì),石油產(chǎn)量總和近日均7000萬(wàn)桶,占全球逾70%。

我們繼續(xù)作如下假設(shè):

- 三家巨頭達(dá)成共識(shí),日均減產(chǎn)35%,即2450萬(wàn)桶左右,均衡價(jià)格35美元;

- 沙特及歐佩克組織每桶成本為10-20美元,俄羅斯成本為20-40美元,美國(guó)傳統(tǒng)石油成本為20-30美元,頁(yè)巖油成本為30-50美元;

- 油價(jià)每桶35美元時(shí),美國(guó)頁(yè)巖油生產(chǎn)量為2019年的1/3。

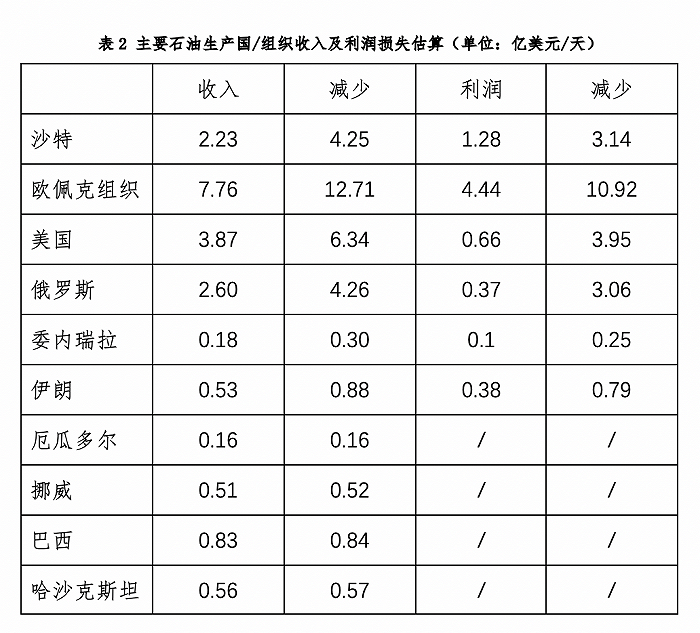

不考慮間接影響和連鎖效應(yīng)帶來(lái)的損失,三巨頭石油生產(chǎn)的直接收入和利潤(rùn)損失,估算見(jiàn)表2。

其他產(chǎn)油國(guó)生產(chǎn)的30%,約日均產(chǎn)量3000萬(wàn)桶,雖然沒(méi)有進(jìn)入三巨頭協(xié)議或G20協(xié)議,但產(chǎn)量也會(huì)出現(xiàn)一定幅度下降,降幅或達(dá)10-20%,即日均300-600萬(wàn)桶左右。

其他產(chǎn)油國(guó)生產(chǎn)的30%,約日均產(chǎn)量3000萬(wàn)桶,雖然沒(méi)有進(jìn)入三巨頭協(xié)議或G20協(xié)議,但產(chǎn)量也會(huì)出現(xiàn)一定幅度下降,降幅或達(dá)10-20%,即日均300-600萬(wàn)桶左右。

這主要原因?yàn)椋环矫嬉咔槁樱a(chǎn)油國(guó)石油需求下降,原有供求均衡打破;另一方面,國(guó)際低價(jià)石油涌入,必沖擊國(guó)內(nèi)產(chǎn)能,迫使其降低產(chǎn)量。

全球日均下調(diào)3000萬(wàn)桶左右,產(chǎn)油國(guó)直接收入、利潤(rùn)和稅金損失慘重,石油產(chǎn)業(yè)一枝獨(dú)大的國(guó)家命運(yùn)岌岌可危,破產(chǎn)在即,其中,委內(nèi)瑞拉、伊朗等國(guó)將承擔(dān)巨大壓力。在這些國(guó)家有巨額投資和利益的企業(yè)和國(guó)家,同樣承擔(dān)巨額虧損的風(fēng)險(xiǎn)。

沙特及歐佩克組織仍將有不錯(cuò)的利潤(rùn),相比過(guò)去的奢華生活和國(guó)家超大預(yù)算,這些國(guó)家需要過(guò)一至兩年的“苦日子”,但其雄厚的經(jīng)濟(jì)基礎(chǔ)和未來(lái)肥厚的預(yù)期,這樣的“苦日子”很快過(guò)去。

俄羅斯將在短期內(nèi)承擔(dān)一定的壓力。考慮與中國(guó)等國(guó)的長(zhǎng)期協(xié)議,部分收入和利潤(rùn)可以確保,如果進(jìn)一步開(kāi)發(fā)國(guó)內(nèi)資源市場(chǎng),以資源換取投資和收入,一至兩年的“苦日子”是完全可以承擔(dān)的。意圖將俄羅斯逼出中東等國(guó),削弱其國(guó)際影響力的企圖將會(huì)落空。

美國(guó)頁(yè)巖油氣在過(guò)去這些年,共計(jì)獲得了約5萬(wàn)億美元的投資。這些巨量投資中,有很大一部分捆綁了高額的高收益?zhèn)N磥?lái)一至兩年內(nèi),美國(guó)頁(yè)巖油企業(yè)或破產(chǎn)重組一半或三分之二,其乘數(shù)效應(yīng)明顯,對(duì)其上游勘探開(kāi)發(fā)、設(shè)備制造以及行業(yè)就業(yè)影響甚大,經(jīng)濟(jì)損失顯著,但由于頁(yè)巖油企業(yè)的投資資金來(lái)自于全球,美國(guó)的經(jīng)濟(jì)損失將由全球投資人共同買(mǎi)單。

其他的產(chǎn)油國(guó)情況呢?

厄瓜多爾作為曾經(jīng)的歐佩克成員,石油收入占比一度超過(guò)60%,但隨著其產(chǎn)業(yè)多元化進(jìn)程提速,2019年石油出口收入占比低于10%。因此,盡管石油產(chǎn)業(yè)受此次價(jià)格戰(zhàn)影響較大,但對(duì)于該國(guó)而言,影響較小。

挪威出口收入50%來(lái)自石油,但其石油營(yíng)收不直接歸入政府財(cái)政,而是轉(zhuǎn)存入政府石油基金中(這一基金在2006年改組為政府全球養(yǎng)老基金),每年只允許動(dòng)用基金總額的4%用于政府財(cái)政支出,其余作為挪威的主權(quán)財(cái)富基金在挪威境外進(jìn)行投資,目前是全球市值最高的主權(quán)財(cái)富基金。

因此,盡管挪威石油產(chǎn)業(yè)受此次價(jià)格戰(zhàn)影響較大,但這并不會(huì)動(dòng)搖挪威社會(huì)基礎(chǔ),反而加速了挪威的“去石油化”進(jìn)程。

哈薩克斯坦曾多次嘗試擺脫對(duì)石油的依賴(lài),但目前仍未見(jiàn)成效,其石油出口量仍在增加,石油出口收入占其國(guó)家GDP的四分之三。過(guò)度依賴(lài)石油導(dǎo)致其經(jīng)濟(jì)極為脆弱,低油價(jià)或?qū)⒁l(fā)大規(guī)模的經(jīng)濟(jì)衰退。一季度,在國(guó)家干預(yù)的情況下,哈薩克斯坦堅(jiān)戈兌美元匯率仍累計(jì)下跌17%。

巴西是原油出口國(guó)新秀。鹽下石油的發(fā)現(xiàn)讓巴西實(shí)現(xiàn)華麗轉(zhuǎn)身,成為了世界第十大產(chǎn)油國(guó)。其石油主要來(lái)自于深水和超深水,但開(kāi)采成本高昂,平均開(kāi)采成本超過(guò)60美元/桶。

巴西將其石油產(chǎn)業(yè)作為重點(diǎn)發(fā)展方向,試圖成為世界前五的出口大國(guó)。2014-2018年,巴西國(guó)家石油公司資本開(kāi)支達(dá)到2206億美元,其貸款總額世界排名第一。此番價(jià)格戰(zhàn)將給巴西石油產(chǎn)業(yè)帶來(lái)重大打擊。

按以上假設(shè),如果疫情在2020年底全部控制住,2021年全球經(jīng)濟(jì)將逐步恢復(fù),石油需求逐步上升,產(chǎn)量和價(jià)格都將逐步趨高,一場(chǎng)增產(chǎn)的石油大戰(zhàn)又將不可避免,誰(shuí)的產(chǎn)能恢復(fù)快,誰(shuí)將獲得更大的市場(chǎng)份額。

總之,受疫情深刻影響,油價(jià)崩盤(pán),沙俄等國(guó)暫時(shí)受損,經(jīng)濟(jì)逐步恢復(fù),這些國(guó)家將一馬當(dāng)先,迅速增產(chǎn)占領(lǐng)市場(chǎng);少數(shù)產(chǎn)油國(guó),財(cái)政收入?yún)T乏,或?qū)⒁货瓴徽瘢瑥拇讼萦谪毟F和騷亂;個(gè)別或跌入谷底,或國(guó)破政亡。

需求國(guó)誰(shuí)贏?

需求國(guó)是否因此收益?

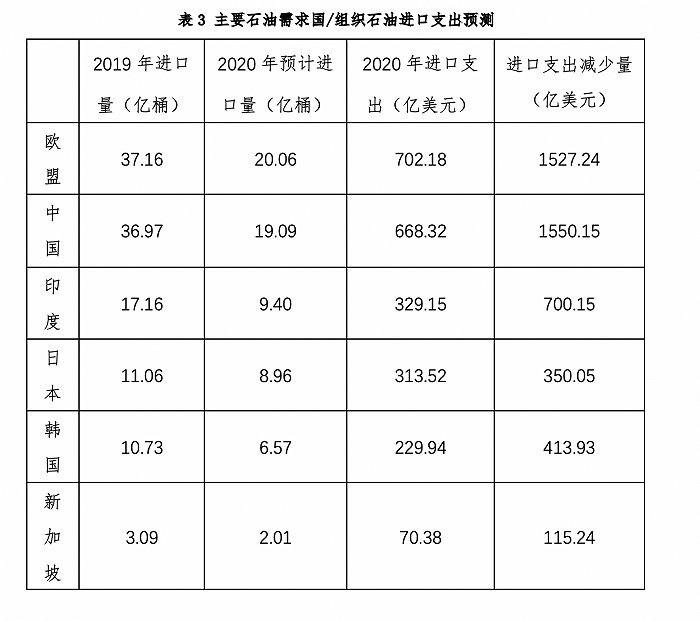

我們繼續(xù)沿用以上假設(shè),同時(shí)假定:

- 需求國(guó)國(guó)內(nèi)石油生產(chǎn)下降15%;

- 需求國(guó)石油實(shí)際有效需求下降35%。

油價(jià)下跌有益于石油進(jìn)口國(guó)。其中,日本、韓國(guó)、印度、巴基斯坦等國(guó)石油對(duì)外依存度較高,受益最明顯。疫情過(guò)后,經(jīng)濟(jì)恢復(fù)的能源成本較低。

新冠病毒對(duì)全球經(jīng)濟(jì)的負(fù)面影響依然在評(píng)估中,全球經(jīng)濟(jì)恢復(fù)也是一個(gè)緩慢的過(guò)程。在經(jīng)濟(jì)恢復(fù)過(guò)程中,油價(jià)緊緊掛鉤產(chǎn)量,產(chǎn)量的競(jìng)爭(zhēng)緊隨市場(chǎng)份額。由此可以判斷,油價(jià)增長(zhǎng)也將是緩慢的波動(dòng)過(guò)程,并低于產(chǎn)量增加的進(jìn)度。因此,石油化工應(yīng)用大國(guó)和強(qiáng)國(guó),如歐洲、日本、韓國(guó)、新加坡等國(guó)經(jīng)濟(jì)恢復(fù)將更快更好。

就中國(guó)而言,一方面牽制于四家國(guó)有油企的虧損,另一方面石油進(jìn)口權(quán)仍然大大受限,加上油價(jià)40美元是國(guó)內(nèi)成品油的底線(xiàn),下游用戶(hù)和企業(yè)并不能從低廉的油價(jià)中享受更多的福利和機(jī)遇,中國(guó)的受益大打折扣。

需求國(guó)中,歐日韓及新加坡得益明顯,下游石油化工產(chǎn)業(yè)競(jìng)爭(zhēng)力更強(qiáng);印巴或能更快崛起,經(jīng)濟(jì)復(fù)蘇成本低;中國(guó)也會(huì)受益,受益的程度受進(jìn)口權(quán)限、價(jià)格政策及產(chǎn)業(yè)結(jié)構(gòu)的制約。

企業(yè)誰(shuí)贏?

石油相關(guān)企業(yè),直接關(guān)聯(lián)方包括上游勘探開(kāi)發(fā)、進(jìn)出口貿(mào)易,中游煉化、基礎(chǔ)設(shè)施管網(wǎng)及儲(chǔ)運(yùn),下游石油化工及成品油銷(xiāo)售,以及石油行業(yè)的服務(wù)企業(yè)統(tǒng)稱(chēng)油服,石油行業(yè)交易、金融、投資方等。間接關(guān)聯(lián)方包括交通(海陸空運(yùn))、交通裝備制造(飛機(jī)、航船、機(jī)動(dòng)車(chē)制造)、煤炭電力、新能源、新能源汽車(chē)等。

開(kāi)發(fā):全球石油市場(chǎng)嚴(yán)重供過(guò)于求,這些行業(yè)幾乎處于停滯狀態(tài),既包括常規(guī),也包括海上等非常規(guī)石油的勘探開(kāi)發(fā),預(yù)計(jì)一至兩年內(nèi)難以恢復(fù)。

油服:為油氣田提供勘探、鉆井、完井、油氣生產(chǎn)、油氣集輸?shù)綏壘娜a(chǎn)業(yè)鏈服務(wù)。油服是傳統(tǒng)行業(yè),也是民營(yíng)資本介入最為活躍的業(yè)務(wù)之一。低油價(jià)下,上游新增投資停滯,油服將迎來(lái)巨大挑戰(zhàn)。

煉化:終端需求大幅度減少,2020年3-5月之間或減少30-40%,煉化行業(yè)產(chǎn)能閑置嚴(yán)重,但仍可以有微薄利潤(rùn),可賴(lài)以生存。

運(yùn)輸:石油轉(zhuǎn)運(yùn)量必然下降,其中,管道運(yùn)輸成本較低,可以通過(guò)小幅上調(diào)管輸費(fèi)用向下游轉(zhuǎn)移部分損失;海運(yùn)船舶,尤其是超大型油輪(VLCC),則通過(guò)另一種方式,成為受益贏家。

倉(cāng)儲(chǔ):國(guó)際原油期貨市場(chǎng)呈現(xiàn)“近低遠(yuǎn)高”態(tài)勢(shì)。以WTI原油期貨價(jià)格為例,5月交貨合約價(jià)格為20美元/桶,而9月交貨合約價(jià)格超過(guò)30美元/桶,半年內(nèi)最大合約差價(jià)超過(guò)了13美元/桶。

生產(chǎn)商、煉油商和貿(mào)易商爭(zhēng)相儲(chǔ)存原油,意圖通過(guò)時(shí)間差賺取差價(jià),陸上油庫(kù)平均租金上漲約10%,且剩余庫(kù)容即將消耗殆盡。海運(yùn)船舶則可作為海上浮倉(cāng)來(lái)存儲(chǔ)石油,其租金飆升,漲幅一度高達(dá)600%。

收儲(chǔ):包括戰(zhàn)略?xún)?chǔ)備,如果在降價(jià)前高價(jià)購(gòu)進(jìn),將承擔(dān)巨額財(cái)務(wù)虧損;現(xiàn)在低價(jià)買(mǎi)入,考慮收儲(chǔ)成本及價(jià)格上升的緩慢進(jìn)度,未必有短期暴利。

貿(mào)易:油價(jià)每天劇烈波動(dòng),貿(mào)易商時(shí)刻提心吊膽,特別是必須操作的現(xiàn)貨和期貨交易,很容易被金融寡頭操縱,一輪輪地被割韭菜,相當(dāng)一部分貿(mào)易商,特別是高價(jià)購(gòu)進(jìn)的貿(mào)易商,不得不關(guān)門(mén)倒閉,留下一批批債務(wù)和債務(wù)糾紛。

零售:在全球封村、封城、甚至封國(guó)的特別階段,交通急劇下滑,加油站客源大大減少。在競(jìng)爭(zhēng)市場(chǎng)下,加油站全線(xiàn)虧損。在中國(guó)市場(chǎng),底線(xiàn)政策明確在國(guó)際油價(jià)低于40美元時(shí),零售價(jià)格不再調(diào)整,所有加油站仍然享受40美元時(shí)的成品油零售價(jià)格。

雖然在成品油銷(xiāo)售中,國(guó)家各種稅費(fèi)沒(méi)有減少,但煉化企業(yè)進(jìn)油價(jià)格接近國(guó)際價(jià)格,銷(xiāo)售利潤(rùn)仍可觀(guān)。占全國(guó)市場(chǎng)份額約20%的民營(yíng)和外資加油站因此受益,占80%市場(chǎng)份額的國(guó)有石油集團(tuán)下游企業(yè),相比2019年,收入下降幅度很大,但仍可以有不錯(cuò)的利潤(rùn)空間。

化工:隨著疫情蔓延,下游化工行業(yè)萎縮中,但低油價(jià)能有效降低烯烴、芳烴等化工產(chǎn)品尤其精細(xì)化學(xué)的原料和運(yùn)銷(xiāo)成本,提升其盈利能力。另外,異軍突起的口罩相關(guān)衛(wèi)生防疫材料和裝備,諸如熔噴布材料等,將提升其利潤(rùn)空間。

投資:高價(jià)進(jìn)入石油上游的投資,無(wú)論常規(guī)、海上還是非常規(guī),包括頁(yè)巖油,將承擔(dān)紙面上巨大虧損。如果被投資的企業(yè)能挺下來(lái)一至兩年,財(cái)務(wù)狀況會(huì)逐步改善。在現(xiàn)階段抄底的資本,在兩年后會(huì)見(jiàn)到受益。實(shí)際上,中東的大資本已經(jīng)在全球收購(gòu)上游及一些基礎(chǔ)設(shè)施企業(yè)的股權(quán)。

交易所:石油相關(guān)聯(lián)的行業(yè)中,交易機(jī)構(gòu)異常忙碌。油價(jià)波動(dòng)大,資本套利空間更大,大資本吞噬小資本,快資本絞殺慢資本,利用各種資源、信息和謠言,制造一輪輪的恐慌和套利空間,全球財(cái)富又一輪重新分配,美國(guó)洲際交易所及關(guān)聯(lián)機(jī)構(gòu)與金融巨頭一起狂歡。

石油行業(yè)的關(guān)聯(lián)方,交通、交通裝備制造受疫情影響最大。低廉的油價(jià)雖然刺激少量需求,但杯水車(chē)薪。油價(jià)疲軟反作用于煤炭電力、新能源、新能源汽車(chē)等行業(yè),新能源價(jià)格潛力和新能源汽車(chē)替代效應(yīng)減弱。

全球石油巨頭一般布局石油行業(yè)的全產(chǎn)業(yè)鏈,產(chǎn)業(yè)遍布全球。全球石油需求急劇下滑,石油行業(yè)所有實(shí)體產(chǎn)業(yè)都受到打擊,股票下跌、資產(chǎn)縮水、財(cái)務(wù)尷尬。但一般而言,這些巨頭都通過(guò)長(zhǎng)期協(xié)議及其嫻熟的期貨市場(chǎng)多空操作,降低集團(tuán)的整體風(fēng)險(xiǎn),讓全球資本市場(chǎng)承擔(dān)其市場(chǎng)風(fēng)險(xiǎn)。

中國(guó)的三家石油中央企業(yè)面臨空前的挑戰(zhàn)。

一是國(guó)內(nèi)上游勘探開(kāi)發(fā)企業(yè)的成本偏高,遠(yuǎn)遠(yuǎn)高于國(guó)際市場(chǎng)價(jià)格;二是過(guò)去數(shù)年海外收購(gòu)的石油資產(chǎn)不少是在油價(jià)較高時(shí)溢價(jià)并購(gòu),現(xiàn)在嚴(yán)重縮水;三是全國(guó)范圍內(nèi)煉化產(chǎn)能過(guò)剩,面臨需求減少下的惡性競(jìng)爭(zhēng);四是或在跌價(jià)前購(gòu)進(jìn)數(shù)量不菲的儲(chǔ)備油;五是,雖然成品油零售有不錯(cuò)的利潤(rùn),但收入下降明顯,難以覆蓋上中游的虧損;六是,雖然可以大規(guī)模生產(chǎn)口罩相關(guān)的熔噴布等,但只能按國(guó)家指令價(jià)格供應(yīng)市場(chǎng)。當(dāng)然,這是國(guó)內(nèi)幾家巨頭的最低潮,過(guò)了2020年,他們有望實(shí)現(xiàn)盈利。

單純的石油企業(yè),特別是上游和油服企業(yè),如果負(fù)債率太高,成本偏高,恐會(huì)迅速崩盤(pán),從此消失于江湖。也有一些企業(yè)可以通過(guò)變賣(mài)核心資產(chǎn),引入更多的投資者維持生存。可能也有巨頭企業(yè)倒閉,并引起連鎖反應(yīng),帶來(lái)一系列災(zāi)難,但政府應(yīng)會(huì)伸出援手,亦或被同行并購(gòu)。

總結(jié)之,短期內(nèi),疫情還在全球蔓延,產(chǎn)油大國(guó)及其他供給國(guó)沒(méi)有贏家。

產(chǎn)油大國(guó)依然在博弈中,既與需求國(guó)博弈,又在供給國(guó)之間博弈。

雖然低油價(jià)或延續(xù)一至兩年時(shí)間,但石油三巨頭大國(guó)沙特牽頭的歐佩克組織、美國(guó)牽頭的美墨加團(tuán)隊(duì)以及俄羅斯,都將順利度過(guò)這場(chǎng)危機(jī),并繼續(xù)主宰全球市場(chǎng),繼續(xù)上演石油江湖的三國(guó)演義。

少數(shù)石油生產(chǎn)國(guó),國(guó)家經(jīng)濟(jì)和財(cái)政嚴(yán)重依賴(lài)石油出口,將面臨國(guó)運(yùn)的挑戰(zhàn)。

石油依然是現(xiàn)代經(jīng)濟(jì)的血液。

需求國(guó)中的發(fā)達(dá)國(guó)家,如歐洲、日本、韓國(guó)、新加坡將在低油價(jià)中受益最多。印度、巴基斯坦等國(guó)對(duì)外依存度高,低油價(jià)也將有利于其盡快恢復(fù)經(jīng)濟(jì)。中國(guó)也是其中受益者,但各種制約使受益無(wú)法最大化。

全球石油巨頭或多或少受到?jīng)_擊,上游及油服企業(yè)或成片倒閉。

石油行業(yè)核心資產(chǎn),如關(guān)鍵的港口碼頭、管道倉(cāng)儲(chǔ)都將受益,其中,影響力巨大的交易所成了贏家。

大資本進(jìn)入正當(dāng)時(shí),無(wú)論股權(quán)并購(gòu),還是在交易市場(chǎng)上收割小資本,金融寡頭操控的大資本是實(shí)實(shí)在在的贏家。

(本文作者單位為國(guó)合洲際能源咨詢(xún)?cè)骸T摍C(jī)構(gòu)專(zhuān)注于石油、天然氣、電力、可再生能源、新能源、煤炭等能源相關(guān)行業(yè)的深度研究、評(píng)估和咨詢(xún)。)