記者 吳紹志

機構參與上市公司定增結果虧損了,想找上市公司索賠?

1月17日,ST高升(000971.SZ)發布公告,華泰證券(上海)資產管理有限公司(簡稱“華泰資管”)向中國國際經濟貿易仲裁委員會對公司提起仲裁申請,請求裁決公司賠償其投資差額損失及利息損失,以及相關傭金、稅費、律師費等總計約8888.99萬元,并請求裁決本案仲裁費用由公司承擔。

ST高升表示,本案已被中國國際經濟貿易仲裁委員會立案受理,公司已在積極準備上述仲裁事項涉及的相關資料,并將盡快提交仲裁機構。

事情起因來源于多年前的一紙定增。

為了推進公司業務轉型,長期受棉紡織業務業績拖累的藍鼎控股決定,剝離紡織業務,轉而進入互聯網云基礎服務行業,并于2015年收購了吉林省高升科技有限公司100%股權,證券簡稱也由藍鼎控股變更為高升控股。

2015年4月8日,停牌3個月后公司恢復上市,一舉獲得12連扳,股價翻了兩倍,成就了短暫的輝煌,而后一路下行。2019年3月,因存在違規對外擔保和非經營性資金占用的問題,公司被“ST”。

在業務轉型的過程中,高升控股以11.5億元的對價收購了上海瑩悅網絡科技有限公司100%的股權,期望能夠獲得國內知名的互聯網虛擬專用網服務商上海游馳網絡技術有限公司100%的控制權。

2016年7月,為了募集配套資金,高升控股宣布非公開發行不超過5873.34萬股新股,19家機構力挺報價。

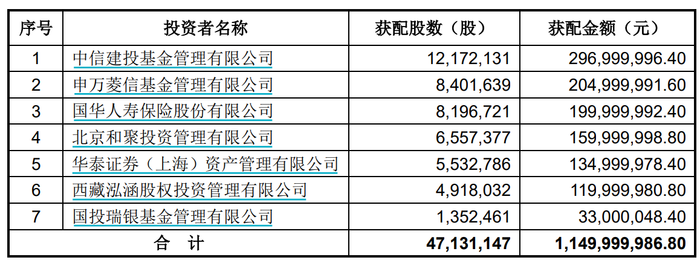

同年9月披露的公告顯示,ST高升宣布定增完成,最終確定的發行數量為4713.11萬股,發行價格為24.40元,較發行底價19.58元溢價了24.62%,總共募集資金11.50億元。按照約定,該部分股份有12個月的鎖定期,上市流通時間為2017年9月27日。

華泰資管作為唯一一家參與的券商資管公司,成功獲配553.28萬股,獲配金額總計1.35億元。

從申請仲裁的金額8888.99萬元來看,華泰資管虧損幅度超60%。若是以最新股價2.39元/股計算,算上2017年的“10轉10”,堅持至今的定增機構預計虧損超80%,如此看來華泰資管早已賣出止損。定期報告數據也顯示,華泰資管參與定增借道的華潤信托?博薈3號2018年三季度后再未出現。

參與此次定增的除了華泰資管,還有6名機構投資者,包括中信建投基金、申萬菱信基金、國投瑞銀基金3家公募基金,國華人壽1家保險機構,以及曾經的百億私募北京和聚投資,和平安信托間接控股的股權投資機構西藏泓涵股權投資管理有限公司。

其中,中信建投基金和申萬菱信基金獲配股數最多,分別為1217.21萬股、840.16萬股,耗資均超2億元,兩家基金公司均借道信托計劃進入ST高升前十大股東。

2017年7月解禁后,兩家基金公司均有少量減持,后續也并未堅持到底,而是紛紛割肉甩賣。

待到2019年一季度,中信建投基金借道的國民信托豐盈5號、豐盈6號就已淡出前十大流通股股東,按照2018年年報數據計算,其虧損已超70%。2019年一季度,申萬菱信基金借道的陜國投新毅創贏最后一次出現在十大流通股股東名列,虧損幅度同樣較大。從減持時間來看,正是上市公司被“ST”的前后。

那么,作為彼時定增機構之一,華泰資管申請仲裁是否有理有據?

華泰資管方面表示對該事項不作回應。

新古律師事務所主任律師王懷濤分析稱:“華泰資管申請仲裁的憑據有可能是該次非公開發行股票存在保底協議。出于定增保底協議的特殊性,其多數情況下均會被當作‘抽屜協議’處理,索賠請求能否被支持主要取決于對定增保底協議的效力認定。”

“2020年2月14日中國證監會發布《關于修改〈上市公司非公開發行股票實施細則〉的決定》等再融資新規,修改后的《上市公司非公開發行股票實施細則》首次明令禁止在非公開發行股票進行收益保底。但是,法律法規具有時間效力,該案可能所涉抽屜協議簽訂時間或在再融資新規發布之前。對于再融資新規出臺前上市公司非公開發行股票所涉‘保底協議’條款的效力,實務界及司法審判領域的認知及判例均較為一致:在非公開發行股票行為程序合法、不損害發行人及發行人債權人利益的前提下,法院通常會認定‘保底協議’體現了各方當事人的真實意思表示,當屬有效。但隨著《九民會議紀要》及再融資新規的相繼出臺,在后續審判實踐中,如果‘保底協議’被認定構成擾亂金融安全、市場秩序等公序良俗,則相關‘保底協議’的有效性受到法院否定的風險提高較大。”王懷濤進一步說。