文 | 獨角金融 伯懿 付影

繼第一大股東螞蟻集團IPO被叫停后,作為旗下重要一子之一網商銀行的借風之勢未能在2021年繼續。

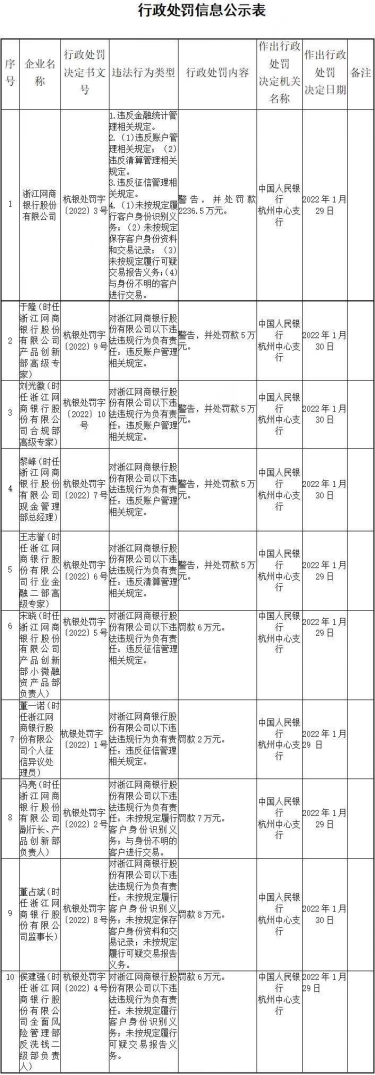

作為首批成立的具有互聯網屬性的民營銀行,浙江網商銀行股份有限公司(以下簡稱“網商銀行”)時隔兩年再次收到“央媽”的大額罰單,處罰金額高達2236.5萬元,且有三名責任人因未按照規定履行反洗錢義務而遭處罰,打破民營銀行最高罰款紀錄,僅低于去年銀行業罰款金額最高的中信銀行(2021年2月5日,該行被央行總計處以罰款2890萬元)。

反洗錢一直是監管關注的重點,此前已有多家金融機構因反洗錢不力被處罰。

1、網商銀行領兩千萬罰單,多名責任人被罰

此次對網商銀行開具罰單的機構為中國人民銀行杭州中心支行。此前民營銀行被罰款最多的是重慶富民銀行,2021年9月30日,重慶富民銀行和該行4名相關責任人合計被罰850萬元。

據官網資料顯示,網商銀行于2015年6月25日正式開業,是銀保監會首批試點成立的5家民營銀行之一。

從股權結構看,螞蟻集團為其第一大股東,持股30%,第二大股東為萬向三農集團有限公司,持股比例26.78%。

網商銀行定位服務小微企業,并解決其資金需求,在客戶渠道、IT技術和數據等方面,網商銀行主要依賴阿里巴巴和螞蟻集團。

銀行等金融機構按照規定履行的反洗錢義務,主要包括:客戶身份識別義務、保存客戶身份資料和交易記錄、報送大額交易報告和可疑交易報告)和與身份不明的客戶進行交易等。

罰單信息顯示,此次網商銀行及其相關責任人存在四項違法行為,具體包括:違反金融統計管理相關規定;違反賬戶管理相關規定、違反清算管理相關規定;違反征信管理相關規定;未按規定履行客戶身份識別義務、未按規定保存客戶身份資料和交易記錄、未按規定履行可疑交易報告義務、與身份不明的客戶進行交易。

據《上海證券報》報道,上述處罰是中國人民銀行杭州中心支行2020年對浙江網商銀行開展綜合檢查中發現問題的處理結果。網商銀行方面表示,“自接受檢查以來,該行已全面開展各項整改工作,并已于2020年內完成所有問題的整改。”

網商銀行被監管處罰并非首次。

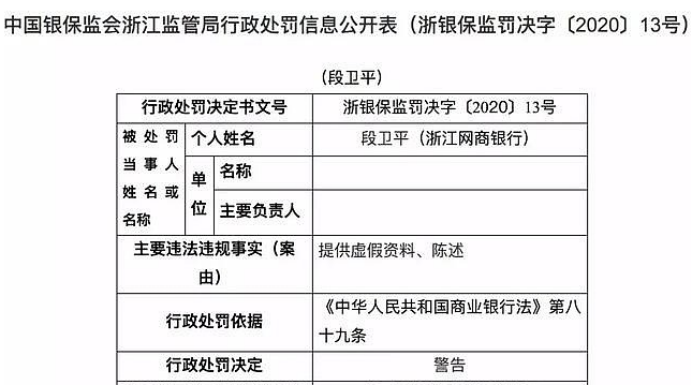

2020年1月,網商銀行曾因重大關聯交易未經關聯交易委員會審查、未經董事會審議、部分員工提供虛假資料、違反清算管理規定、違反備付金管理規定等連收4張罰單,合計罰款超254萬元。

資料來源:中國銀保監會浙江監管局官網

針對此次違法行為,網商銀行9名相關負責人也被罰款或警告,總計被罰54萬元。受罰責任人幾乎多數為該行管理層人員或合規部門專家,包括時任網商銀行副行長(現任行長)馮亮、監事長董占斌、風險管理部反洗錢二級部負責人侯建強。上述三人的處罰類型中,均因“未按規定履行客戶身份識別義務”,三人分別被處罰款7萬元、8萬元、6萬元。

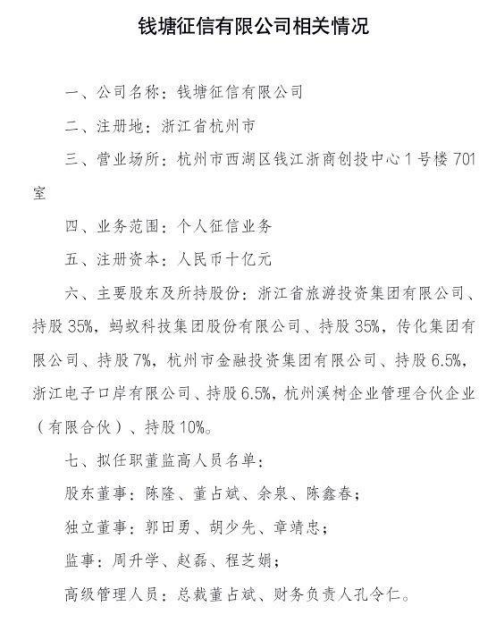

本次處罰金額最高的個人董占斌,也是杭州溪樹企業管理合伙企業(有限合伙)(下稱“杭州溪樹”)的大股東,其個人持股比例99%,該公司2021年9月開業。值得一提的是,該公司雖然僅成立僅5個月,不過其已經進入錢塘征信有限公司(籌)(下稱“錢塘征信”)的股東名單中。

錢塘征信大股東分別為螞蟻集團與浙江省旅游投資集團有限公司,二者均持股35%;第二大股東杭州溪樹,持股10%。2021年11月26日,央行受理了錢塘征信的個人征信業務申請。

繼百行征信、樸道征信之后,錢塘征信有望成為第三家獲批的市場化個人征信機構。

2、同業負債觸及監管“紅線”,高管頻繁更迭

2021年前三季度,網商銀行營收同比增長62.63%至100.83億元,凈利潤同比增長108.02%至17.89億元。截至2021年9月末,網商銀行資產總額為3744.15億元,較2020年末增長20.29%;負債總額為3572.17億元,較2020年末增長20.16%。

據上海新世紀資信評估投資服務有限公司于2021年7月出具的《網商銀行2020年無固定期限資本債券(第一期)跟蹤評級報告》(下稱“評級報告”)顯示,截至2020年末,網商銀行負債總額為2972.67億元,負債主要集中在存款和同業存放,其中存款占比55.4%,同比下降5.7個百分點。

該評級報告認為,隨著存款利率監管加強,以及商業銀行全面下架非自營互聯網平臺存款產品,網商銀行在拓寬資金來源方面面臨挑戰。

網商銀行目前僅有兩款存款產品,分別為大額存單和隨意存。大額存單起存金額20萬元,年利率3.35%,期限3年,由此計算到期可得利息約2.01萬元。

截圖來源:網商銀行APP

隨意存產品每周(7天)付一次利息,如果客戶存入余額不低于5萬元,則按照年利率1.75%付息。假設客戶存入金額低于5萬元,則按照活期利率0.3%計息。5萬元資金存入網商銀行超過7天(或等于),與其他大型傳統銀行相比,網商銀行的隨意存(7天)利息具備一定的優勢。

不過因為網商銀行沒有線下實體網點,在“智能存款”類產品被取締后,也在一定程度上限制了其存款規模,因此目前較多依賴同業負債及其他金融機構存款。

截至2020年末,網商銀行存放同業及其他金融機構款項余額為553.61億元,占資金業務規模的比重為44.91%,較2019年末下降20.64個百分點。

2021年3季度末,該行同業負債1247.11億元,占總負債比重34.91%。盡管與2020年末出現下行,但其同業負債占比仍觸及監管“紅線”。

根據央行規定,單家商業銀行同業融入資金余額不得超過該銀行負債總額的三分之一。

截至2021年9月末,網商銀行發放貸款和墊款1626.48億元。網商銀行貸款業務主要分為三類:一是依托互聯網為小微客戶提供貸款,如淘寶貸款、天貓貸款和銀稅互動等;二是依托收錢碼為線下小微商戶提供貸款;三是為農戶提供貸款。

網商銀行會根據客戶自身情況匹配借款產品。網商銀行APP貸款頁面展示的是“借唄”或“網商貸”。借唄的運營主體是重慶螞蟻商誠小額貸款有限公司。

借唄主要針對個人信用貸的客戶使用,網商貸主要面向小微企業和淘寶店主的產品。如果使用借唄,就只能放棄網商貸,再另行向借唄的放貸主體申請貸款。

2021年6月初,螞蟻集團旗下的螞蟻消費金融成立,借唄、花唄業務將成為螞蟻消費金融的專屬信貸產品。

螞蟻集團上市盛宴被叫停后,2021年給資本市場帶來的震顫持續不斷,而網商銀行的高管團隊更是變動不小。

根據愛企查信息,2019年3月,井賢棟辭去董事、董事長職務,2021年8月,其辭去法人代表職務。2021年8月,金曉龍擔任該行黨委書記、董事長,在此之前的2019年,金曉龍由副行長升任為該行行長。2021年9月18日,馮亮替代金曉龍,被核準擔任網商銀行行長。

馮亮是銀行業的“老人”,也是第一批加入網商銀行的高管。此前先后在交通銀行、浦發銀行履職,2015年在網商銀行擔任產品總監,2019年擔任該行副行長。

3、“反洗錢”監管持續縱深

隨著互聯網交易逐漸增長,網絡詐騙和洗錢更加泛濫,給監管機構帶來很大壓力。而客戶身份識別是金融機構反洗錢工作中最基礎、最關鍵的一項工作,對維護金融交易的安全與秩序、預防與遏制洗錢、恐怖融資等犯罪行為均有重大意義,是商業銀行做好反洗錢工作的第一道防線。

自2018年7月底以來,央行陸續發布了《關于加強反洗錢客戶身份識別有關工作的通知》、《中國人民銀行辦公廳關于進一步加強反洗錢和反恐怖融資工作的通知》等多項公告,進一步加強對反洗錢監管力度。

從2019年開始,監管對反洗錢管理中的不合規行為的處罰力度持續提升。依據央行官網各分支機構公布的信反洗錢政策處罰信息顯示,2019年反洗錢行政處罰共460筆,處罰金額1.7億元,其中對單位處罰金額合計約1.6億元。

2020年央行對614家反洗錢義務機構開展了專項和綜合執法檢查,對537家金融機構和支付機構采取了行政處罰,處罰金額5.26億元,與此前一年相比,處罰金額增長約3.3倍。

一位業內人士表示,“客戶的信息可能不全,而且客戶是單方面提供信息的,金融機構在做客戶身份識別時存在一定的難點,不能保證絕對的識別率。”

由此來看,客戶身份識別仍是反洗錢工作中的攻堅難點,隨著反洗錢相關制度的密集出臺,反洗錢工作的決心可見一斑。

“場景+大數據+信用模型”的風控技術手段見長的網商銀行,能否汲取教訓,借互聯網技術進一步提高客戶身份識別精準度呢?歡迎留言討論。