文|DataEye研究院

中小廠商出海,哪個目的地更適合?

根據App Annie最新數據顯示,港臺玩家在2021玩游戲就花費超過220億人民幣!所以,近在咫尺的港臺地區絕不能忽視。

而對于“出海經驗”尚淺的游戲廠商來說,港臺地區好比游戲出海的“新手村”!

2021年出海港臺地區的廠商有哪些營銷動作?背后體現了怎樣的營銷策略?港臺地區有哪些特點?機會?

今天,DataEye研究院將聚焦出海頭部產品,深入探討。

01 市場概況:不可忽視的海外市場,港臺玩家游戲支出亮眼

港臺游戲市場逐漸成為兵家必爭之地,現階段的競爭愈加激烈。首先我們通過數據了解目前港臺地區的游戲市場環境。

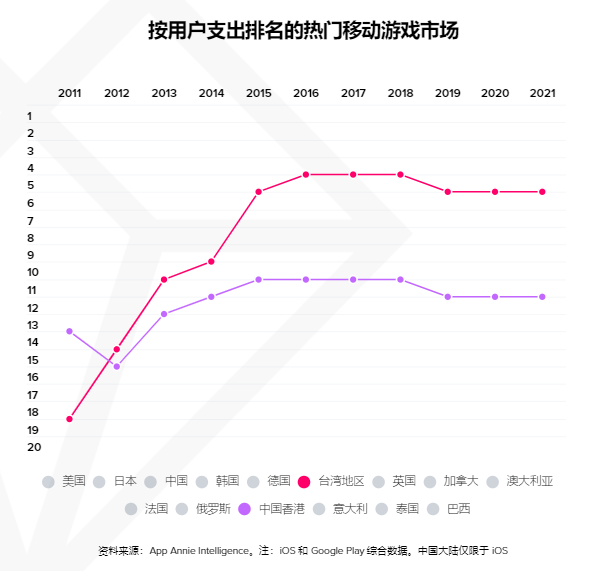

從市場排名來看:港臺地區用戶付費排名高。根據App Annie 2021Q4數據,中國臺灣和中國香港的下載量并不高,分別處于全球第39位和第72位。可是用戶支出方面突出,中國臺灣排名第6,中國香港雖然未能進入前10,但卻領先泰國和巴西等用戶規模更大的市場。

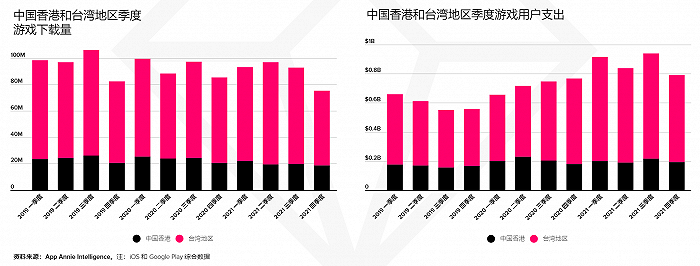

從用戶層面來看:用戶付費意愿持續增高。由于用戶紅利消失,港臺地區處于存量市場階段,整體下載量輕微下跌。在用戶付費層面上卻保持增長態勢,2021年港臺用戶支出就超過220億人民幣。

從熱門游戲類型來看:港臺玩家更偏好MMORPG。MMORPG品類是港臺兩地用戶支出最高的游戲品類,而且市場份額不斷提升。此外,國內內卷嚴重的SLG品類也是港臺地區的熱門游戲題材。

通過數據報告,DataEye研究院整理出3個關鍵的信息點:

信息點1:港臺地區依賴“進口”游戲。與中國內地市場相比,香港和臺灣的市場規模相對較小,但付費玩家的比例較高。臺灣地區目前是全球第6大游戲市場,而香港也非常接近全球前10的游戲市場。更重要的是,港臺地區有著本土爆款產品不足的情況,為國產游戲提供了較好的土壤。

信息點2:港臺地區需要創新性產品。港臺地區正處存量市場階段,國內一些已經得到市場驗證的創新型游戲產品,更有機會打開港臺地區。例如雷霆游戲的放置修仙游戲《一念逍遙》自去年10月登陸港臺地區后,幫助雷霆游戲創下新的全球收入紀錄。

信息點3:更需要關注女性玩家。根據公開數據顯示,香港地區男女比例約為1:1.18,導致手游玩家中3名玩家中有2名玩家是女性;而在臺灣地區,女性玩家占比逐年增加。但目前港臺地區中,下載收入排名前列的產品中鮮有女性向題材。因此,重視女性玩家需求,或許成為國產游戲廠商的闖蕩港臺市場的關鍵。

02 市場格局:頭部廠商扎堆“出道”,MMORPG主導市場

即便討論到港臺地區作為出海的第一站,呈現出怎樣的市場格局?DataEye研究院整理了2021年Q4出海港臺收入榜前十的游戲,數據如下:

從游戲廠商來看:國內頂級游戲廠商,騰訊、網易、阿里均已在港臺地區進行布局。此外,米哈游、朝夕光年以及三七互娛等國內頭部游戲廠商也通過自家優質產品撬開港臺地區市場。

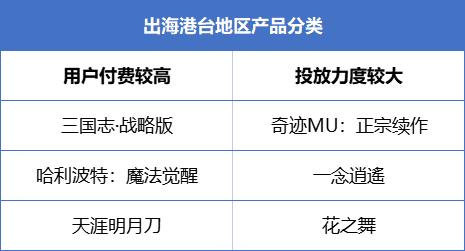

從游戲品類來看:港臺地區收入較高游戲品類中,MMOPRG和SLG占比較高。阿里《三國志·戰略版》、網易《哈利波特:魔法覺醒》、騰訊《天涯明月刀》以及朝夕光年的《RO仙境傳說》均出現在兩個榜單上。作為二次元題材,米哈游《原神》也有不俗的表現。

國內頭部游戲廠商重視港臺地區。國內頭部游戲以自家王牌產品攻克港臺地區,側面說明地區的重要性,展現勢必拿下的決心。而在品類方面,港臺地區以MMORPG和SLG為主流產品,相關玩法和題材在出海港臺地區有著明顯的優勢。此外,放置品類在臺灣地區呈現不錯的增長態勢,星輝娛樂的《風之谷R》霸占臺灣21Q4收入榜第一。

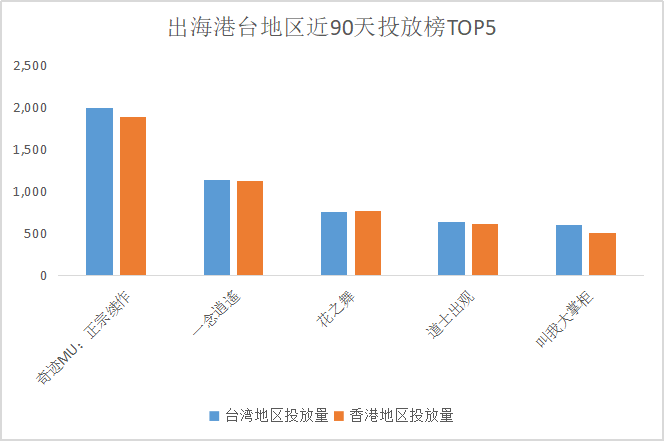

若從投放市場來看,卻呈現出另外一種景象:根據DataEye-ADX海外版投放數據顯示,近90天港臺地區效果廣告投放榜TOP10基本相同,而且兩地投放量相差不多,臺灣地區略高。值得注意的是,國產出海手游超過一半,港臺本土游戲占比較小。

出海手游的廣告投放榜單,游戲品類比較多樣。MMORPG依然占據主要的地位,放置玩法的《一念逍遙》、經營玩法的《叫我大掌柜》都排名前列。

小結:MMORPG主導港臺市場。國內頭部游戲廠商扎堆布局港臺市場,市場空間或將變得擁擠,但根據對市場格局的觀察,仍透露出不少機會。

從出海收入榜單和效果廣告投放榜單后來看,MMORPG品類非常強勢,同時在題材上也比較多元。例如,掌趣《奇跡MU:正宗續作》偏向魔幻題材,騰訊《天涯明月刀》主打國風武俠,朝夕光年《RO仙境傳說》以二次元為主。

由此可見,MMORPG玩法更能切入港臺地區,而且港臺地區玩家對于游戲題材表現出非常高的包容性,因此想用MMORPG玩法敲開港臺市場,更加需要在游戲題材層面上多加思考。

03 投放情況:港臺地區慢熱,上線爆發階段投放是關鍵

通過對港臺地區的市場格局梳理,可以粗略地將國內出海港臺游戲分為兩個派別:一部分為港臺暢銷榜前列,另一部分為投放力度較大,具體如圖表所示:

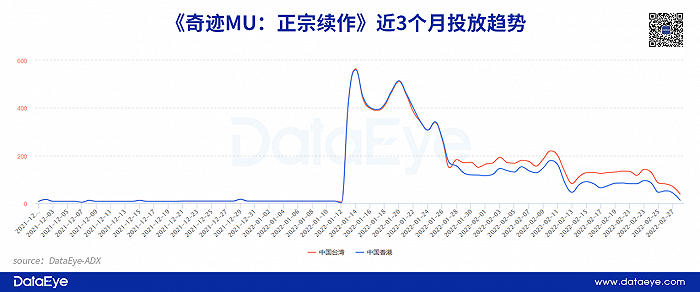

從投放趨勢來看:項目組注重產品的爆發階段。根據DataEye-ADX海外版顯示,《奇跡MU:正宗續作》在1月12日上線當天加大投放力度,上線首日港臺兩地投放素材數約均為500余組,高投放力度持續大約2周。在整個高投放力度期間,均排名港臺地區免費榜TOP10位置。

同樣屬于近期登陸港臺地區的《一念逍遙》,在游戲10月底登陸港臺地區后,項目組便加大投放量,單日投放素材峰值達200余組,并從10月底持續投放至圣誕節前夕。在此期間,《一念逍遙》在臺灣地區表現優異,iOS免費榜長期排名前列,甚至在12月幫助母公司雷霆游戲創下全球收入紀錄。

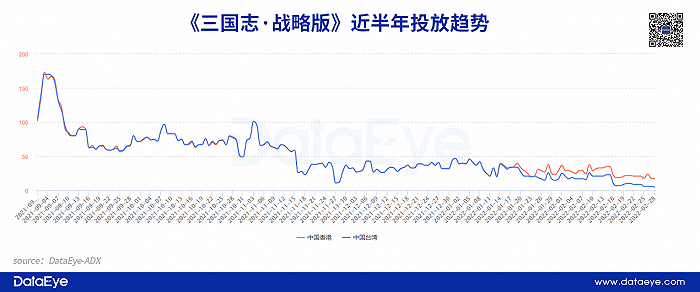

作為暢銷榜前列的出海產品,在效果廣告投放上呈現出不同的營銷節奏。根據DataEye-ADX海外版投放數據顯示,《三國志·戰略版》整體投放力度不高,單日峰值約為170余組。雖然不像國內動輒日投2000余組的力度,但基于SLG題材適合效果廣告投放的特點,產品在近半年內保持穩定的效果廣告投放。

作為港臺地區熱門題材,MMORPG暢銷榜前列代表《哈利波特:魔法覺醒》和《天涯明月刀》在投放力度上相對“佛系”,投放趨勢比較集中,并且不會維持長時間投放。

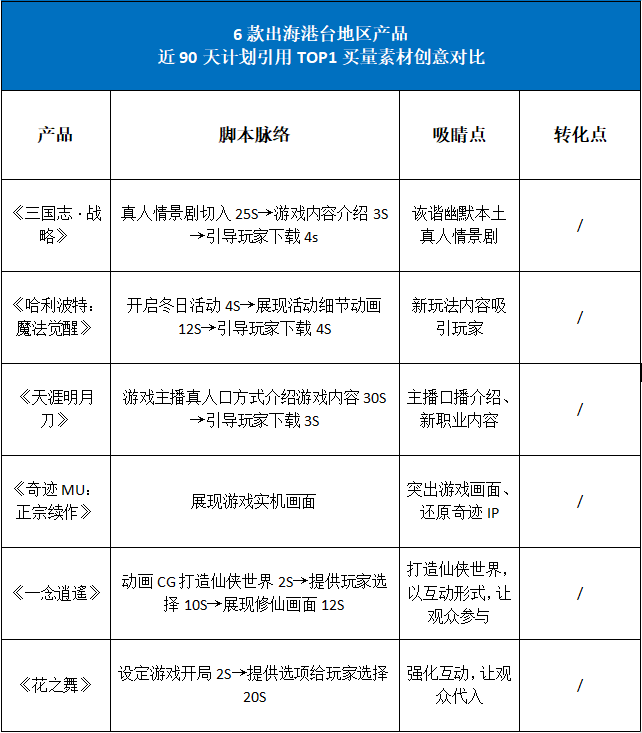

從創意素材來看:不同的產品階段展現不同的創意思路。通過DataEye研究院對出海港臺頭部產品近90天計劃引用數TOP1的創意素材進行分析,發現投放派和暢銷派在創意內容上呈現出不同的創作思路。

數據來源:DataEye-ADX海外版

以《三國志·戰略版》為首的暢銷派,通過本土演員充滿戲劇性的表現,形成幽默詼諧的轉折,更具有觀看體驗。而《哈利波特:魔法覺醒》和《天涯明月刀》分別通過“冬日活動”和“新增職業”作為傳播素材。由此可見,項目組在創作思路上更希望用新增的游戲內容打動用戶。

對于高投放階段的游戲產品,《奇跡MU:正宗續作》展示游戲實機畫面,喚醒奇跡IP粉絲的共鳴;而《一念逍遙》和《花之舞》則采用給玩家提供選項的創意套路,試圖讓觀眾產生更強烈的代入感,從創作理念來看,短時間內給目標玩家營造產品氛圍,以追求玩家轉化為目的。

小結:兩個產品階段,兩個投放策略。暢銷榜前列的產品在投放力度上保持“佛系”,基于港臺地區玩家黏性較高的特點,相對成熟的產品不需要通過廣告投放保持游戲熱度,而會通過有選擇性的投放,通過配合活動節點以及游戲特點,維系既有用戶,也能完成拉新目標。

對于一些剛剛登陸港臺地區的產品來說,上線爆發階段相對高爆發的投放節奏,對目標用戶進行聲量的沖擊,從而影響用戶的消費決策,隨后迅速放緩投放節奏,降低宣傳成本。因此,從投放節奏來看,上線爆發階段或成產品成敗關鍵。

04 寫在最后

通過對頭部出海港臺的產品進行營銷策略分析,可以得出了一些市場機會和營銷啟發:

從市場機會來看:細分題材下的MMOPRG或成為突破口。觀察港臺地區兩地的數據,無論是下載量、收入情況以及投放數,MMORPG成為絕對的主流。基于港臺地區玩家更好的包容性,更多細分題材都能成為撬開港臺市場的關鍵。

此外,女性玩家在香港和臺灣市場的占比普遍偏高,滿足女性玩家需求也是“破局”的一個關鍵因素。而更重要的是,目前的情況來看,女性向賽道在港臺爆款產品數量不多,是一個值得關注的“藍海”市場。

從營銷角度來看:新產品抓住上線爆發階段。從投放數據來看,港臺兩地投放節奏幾乎同步,而且創意素材不需要進行太多的調整就可以進行投放,大大地降低營銷成本。此外,港臺地區整體呈現出非常慢熱的姿態,玩家黏性和付費意愿都高。

因此,可以針對地區用戶特點,在營銷角度上進行切換。例如初期提升傳播聲量后,轉而建立產品品牌,再根據產品關鍵節點,選擇性地進行投放,不僅有效控制成本,還能在玩家心目中構建屬于自身產品的“護城河”。

隨著國內“版號荒”的出現,原本就受到頭部游戲產品積壓的國內市場將變得更加艱難。不少中腰部游戲亟待改變現狀,開始著手摸索游戲出海這條道路。但是以美日韓為代表的成熟手游市場整體難度較高,廠商或面臨高獲客成本、支付技術手段、文化差異的一系列的問題。總而言之,中腰部廠家出海外國手游市場,很難確保是一帆風順的。

所以相較于高風險外國手游市場,港臺地區更適合中腰部游戲公司出海的首選。在可預見的未來,或將更多游戲廠商選擇在沒有任何束縛的港臺地區“大展拳腳”,港臺地區的競爭或將更加激烈。