文|新經濟e線

新經濟e線注意到,隨著基金公司紛紛入局指數增強基金領域,市場分化也已顯現。2月28日,紅土創新基金披露關于紅土創新滬深300 指數增強型發起式證券投資基金基金合同終止及基金財產清算的公告稱,根據有關規定,紅土創新滬深300指數增強出現了基金合同終止事由。紅土創新基金應當在上述事由出現后終止基金合同并依法履行基金財產清算程序,此事項不需召開基金份額持有人大會。

根據“《基金合同》中終止事由”的約定,作為發起式基金,基金合同生效之日起三年后的對應自然日(2022年2月25日),紅土創新滬深300指數增強的基金資產凈值低于2億元,已出現觸發基金合同終止的上述情形。自2022年2月28日起,該基金進入清算程序。

據悉,紅土創新滬深300指數增強也成為了今年來首只宣告退市的滬深300指數增強基金,也是年內第二只宣告清盤的指數增強基金。就在2月24日,國金基金也發布了國金標普中國A 股低波紅利指數增強證券投資基金(LOF)終止上市的提示性公告,基金終止上市日為2022年2月25日。

實際上,近年來基金公司布局指數基金的熱情高漲,像中大型基金公司基本都有布局寬基指數增強產品。如2021年發行指數增強基金的基金公司已增加至69家,較2020年大幅增加11家。根據wind指數增強基金分類,包含指數增強ETF在內,截至2021年底,這一品類數量達到164只,規模超過1600億元。

產品大浪淘沙

“只有當潮水退去的時候,才知道是誰在裸泳。”作為今年來首只宣告退市的滬深300指數增強基金,紅土創新滬深300指數增強也是自2019年10月來第二只終止上市的同類主流寬基指數增強產品。最早的安信滬深300指數增強已于2019年10月24日結束清盤。

來源:基金2021年四季報

公開資料表明,紅土創新滬深300指數增強成立于2019年2月25日。作為發起式基金,包括公司以自有資金認購的1000萬元在內,該基金發行募集額僅1275.9萬元。根據基金投資策略,基金采取定量方法進行組合管理,力爭在控制本基金凈值增長率與業績比較基準之間的日均跟蹤偏離度的絕對值不超過0.5%、年跟蹤誤差不超過7.5%的基礎上,追求獲得超越標的指數的回報。

自成立至今,紅土創新滬深300指數增強前后共計有三位基金經理,從最早于2019年2月15日上任的儲蕎到同年4月19日增聘的龐世恩,再到2021年8月10日接棒上任的李大瑋。前兩位基金經理分別于去年8月10日和7月7日離任。而李大瑋的任期僅半年多時間。

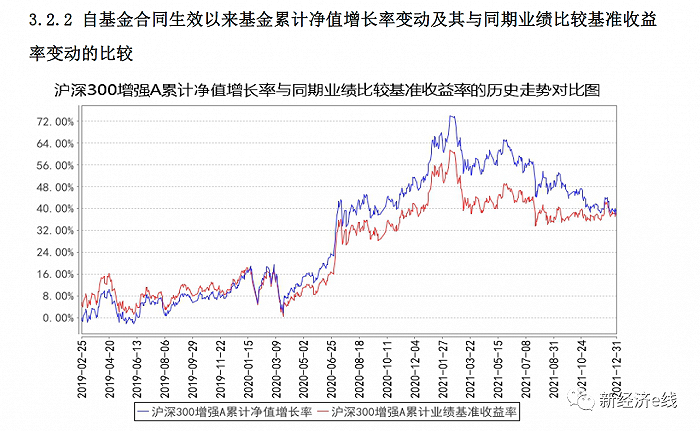

不過,從紅土創新滬深300指數增強的業績表現來看,基金卻并沒有取得超越標的指數的回報。基金的業績比較基準為:滬深300指數收益率×95%+一年期人民幣定期存款利率(稅后)×5%。據紅土創新滬深300指數增強去年四季報披露,截至報告期末滬深300增強A的基金份額凈值為1.3970元,報告期基金份額凈值增長率為-3.50%;截至報告期末滬深300增強C的基金份額凈值為1.3821元,報告期基金份額凈值增長率為-3.57%。同期業績比較基準收益率為1.47%。

截至去年四季度末,基金總份額和基金資產凈值分別僅錄得2335.68萬份和2403.9萬元。可見,經過三年的管理運作之作,基金較最低2億元的存續規模門檻仍相距甚遠。

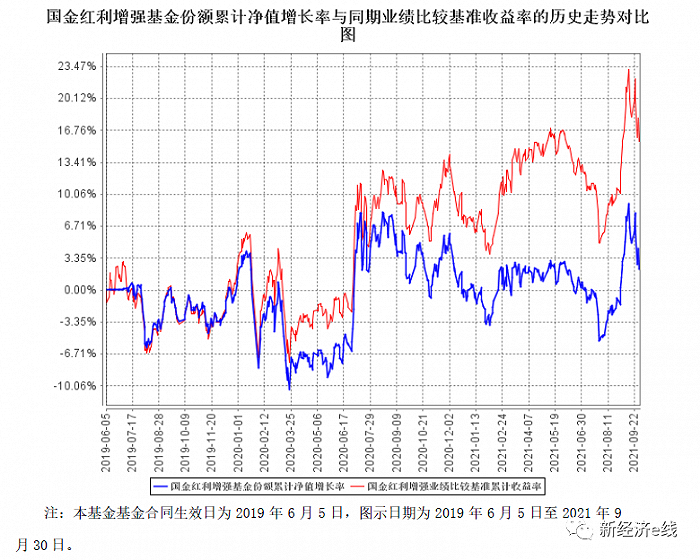

同樣,因業績不佳,國金紅利增強也慘遭投資者用腳投票。據國金紅利增強今年1月20日發布的清算報告表明,該基金于2019年6月5日正式運作。根據基金基金份額持有人大會通過的議案及方案說明,自2021年12月8日起,基金進入清算期,前后運作僅兩年半時間。截至國金紅利增強最后運作日的2021年12月7日,基金總份額僅剩下228.16萬份,較基金成立時的2.04億份,大幅縮水近99%。按基金單位凈值為1.0385元計,截至清算前的基金資產凈值僅錄得236.94萬元。

來源:基金2021年三季報

另據國金紅利增強三季報披露,就基金份額凈值增長率及其與同期業績比較基準收益率的比較而言,該基金過去三個月、過去六個月、過去一年、自基金合同生效起至今,基金業績表現均不及標的指數表現,分別落后業績比較基準0.97%、1.13%、8.03%、13.66%。

相比之下,國金紅利增強自成立以來一直由宮雪出任基金經理。從宮雪的過往履歷來看,其2008年7月至2011年11月在博時基金股票投資部工作,任產業分析師。2012年2月加盟國金基金。截至目前,宮雪在管基金由最多時的10只減少至4只,現在管規模累計不足億元,僅約7800萬元。

據新經濟e線了解,除了宣告清盤的國金紅利增強外,宮雪還在管的兩只指數增強基金分別為國金滬深300指數增強和國金上證50指數指數增強。兩只基金均為原國金滬深300指數分級基金和國金上證50指數分級基金變更注冊而來。截至去年四季度末,以上兩只指數基金規模分別也僅有4200萬元和3400萬元,雙雙跌破5000萬元的清盤紅線。

賽道競爭激烈

值得關注的是,在指數增強基金中,無論從數量還是規模的角度看,追蹤寬基指數的基金占據絕對主導。特別是跟蹤滬深300和中證500指數為標的指數的兩大賽道競爭最為激烈。余下熱門賽道還包括中證1000、創業板指和上證50等三大寬基指數。

就指數增強基金追蹤的指數類別來說,分別有寬基指數、風格策略指數、行業主題指數等。統計表明,截至2021年四季度末,寬基指數增強基金的數量占比和規模占比遙遙領先于其他類別,對應共計分別為134只和1413億元,占比分別高達82%和91%。與此同時,行業主題和風格策略指數增強基金各有24和6只,規模分別約71億元和65億元,規模占比分別僅4.6%和4.2%。

其中,滬深300和中證500指數增強基金的數量最多,均為49只,兩者總占比達到60%。2021年Q4基金規模數據也顯示,包括滬深300、中證500以及上證50指數增強基金在內三大類的規模占比位居前三位,三者總規模占比超過八成,高達82%。

截至2021年Q4已成立的指數增強基金中,期末規模超百億元的僅有1只,為易方達上證50增強,期末規模高達243.86億元,占比接近兩成。規模在50-100億區間的基金6只,規模占比超過26%。從集中度來看,規模最大的3只基金規模占比達到26.43%,而規模前十基金規模占比超過50%。與此同時,多達111只基金的規模則不足5億元,且他們的總規模占比也只有一成左右,約11.08%。

新經濟e線獲悉,從去年新成立的指數增強基金來看,中證500、滬深300、創業板指和中證800這些寬基指數仍然是主要競爭賽道,但各類行業主題的窄基增強也在不斷涌現,例如芯片賽道、消費賽道、新能源賽道等。

其中,行業主題指數增強基金跟蹤的指數有中證消費龍頭、中證大農業、中證醫藥主題等。2021年涌現了不少新興行業主題指數增強基金,包括規模超過30億的招商中證消費龍頭指增,還有東財中證有色金屬指增、東財中證高端裝備制造指增和西部利得中證人工智能等,大部分此類基金規模在5億元以下。

此外,近年來主打基本面精選策略的指數增強基金也頗為引人注目,主要包括易方達滬深300精選增強、匯添富滬深300基本面增強、匯添富中證500基本面增強等。截至2021年四季度末,當年1月20日成立的匯添富300基本面增強位列榜首,期末規模快速增加到了71.51億元。2020年12月30日成立的易方達滬深300精選增強期末規模也增長至27.22億元。

不過,從持股數量和集中度上看,兩只基金并不具有一致性。易方達300精選持股數量較少,集中度高;匯添富300基本面增強持股數量適中,持股集中度較低。在選股方面,兩只基金指數內選股權重都偏小。相比之下,個股偏離上匯添富300基本面增強的控制較為嚴格,最大個股偏離不超過2%;而易方達300精選則個股偏離較大,相對持有港股較多。

若按管理人規模排序的話,截至2021年四季度末,易方達和富國管理的指數增強基金總規模居前,分別為287.88和234.93億元,數量分別為4只和8只,富國基金也是擁有指數增強基金數量最多的基金管理公司。其中,富國中證紅利指數增強2021Q4規模達到56.72億元,為規模第五大的指數增強基金。

緊隨其后的還有景順長城基金、華夏基金、匯添富基金和天弘基金等基金公司,旗下指數增強基金分別有5只、4只、5只和6只,去年年末累計管理規模分別達86.89億元、80.96億元、79.83億元和79.34億元。