記者 | 龐宇

能源汽車火爆發展,“電解液二哥”新宙邦(300037.SZ)業績創新高。

3月28日晚,新宙邦發布年度業績報告,公司2021年實現營業收入69.51億元,同比增長134.76%;實現歸屬于上市公司股東凈利潤13.07億元,同比增長152.36%;基本每股收益盈利3.18元,去年同期為1.29元。公司擬每10股派6.80元并轉贈8股。

而與業績形成對比的是,新宙邦股價自2021年9月底以來持續走低,截至最新收盤價,股價已較高點接近腰斬,市值縮水超300億元。

行業高景氣度下,新宙邦加快鋰電業務項目籌建步伐,不過仍與“電解液一哥”天賜材料(002709.SZ)存一定差距,后者在鋰電業務收入增速及毛利率上均超過新宙邦。

去年業績創近6年新高

目前,新宙邦的主要產品包括電池化學品、有機氟化學品、電容化學品、半導體化學品四大系列。其中,鋰離子電池電解液是新宙邦營業收入的主要來源,占總營收比重為75.8%。

2021年,新宙邦電池化學品業務實現營業收入52.70億元,同比增長217.63%;有機氟化學品業務營業收入為6.93億元,同比增長23.36%;電容化學品業務實現收入7.11億元,同比增幅為32.49%;半導體化學品業務實現收入2.14億元,同比增長36.39%。

可以看到,去年新宙邦業績大增主要原因在于電池化學品市場需求強勁,實現收入增長超2倍;而其他主要產品收入增速均未超過40%。

鋰電業務高速增長與新能源汽車行業高景氣度密切相關。電解液是鋰電池的關鍵材料之一。2021年,新能源汽車爆發式增長,動力鋰電池出貨量大幅提升,從而帶動上游電池材料需求的增加。

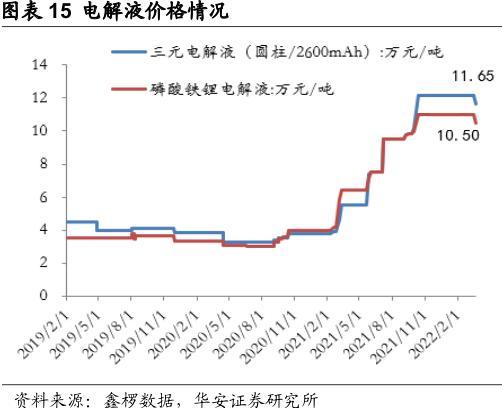

從電解液價格走勢也可以看到,受供需關系緊張影響,2021年電解液產品價格飆升,磷酸鐵鋰電解液由去年年初的4萬元/噸逐漸漲至年末的約10.5萬元/噸,上漲幅度約163%。

該行情一直延續到2022年。新宙邦一季度業績預告顯示,公司今年一季度實現凈利潤約4.82億元至5.13億元,較上年同期增長210%~230%,環比去年四季度增長9.79%至16.86%。業績增長主因在于公司電池化學品業務市場需求旺盛,產銷量同比大幅增加,帶動公司盈利能力提升。

新宙邦也在加快鋰電業務相關項目籌建步伐。在年報發布同日,新宙邦披露向不特定對象發行可轉換公司債券預案顯示,擬發行可轉換公司債券募集資金總額不超過20億元,5億元用于瀚康電子材料“年產59600噸鋰電添加劑項目”,3.8億元用于天津新宙邦半導體化學品及鋰電池材料項目,4.6億元用于三明海斯福“高端氟精細化學品項目(二期)”,2.6億元用于荊門新宙邦“年產28.3萬噸鋰電池材料項目”,4億元用于補充流動資金。

從新宙邦去年產能情況來看,在所有產品中,電池化學品產能利用率最高,為89.83%,該產品現有產能130,468噸,在建產能120,000噸,主要為波蘭新宙邦鋰離子電池電解液項目,天津新宙邦半導體化學品及鋰電池材料項目,海斯福高端氟精細化學品項目(二期)。其次是有機氟化學品和電容化學品,產能利用率分別為85.40%和83.41%。半導體化學品產能利用率為64.59%,但仍有天津新宙邦半導體化學品及鋰電池材料項目在投建,在建產能30,000噸約為現有產能的66%。

鋰電業務收入規模增速及毛利率均不及天賜材料

新宙邦在鋰離子電池電解液領域的主要可比公司為天賜材料。在鋰電行業火爆發展之際,二者自然難免被做比較,而對比2021年年報可知,去年新宙邦在鋰電業務收入規模及增速、毛利率上均不及后者。

最初,新宙邦從電容器電解液切入鋰電產業鏈,天賜材料從日化材料切入。由于二者后來在產業鏈布局上的不同,目前新宙邦約76%的收入來鋰電業務,而天賜材料的鋰電業務營收占比為88%。

2021年天賜材料實現營業收入110.91億元,同比增長169.26%,其中,鋰離子電池材料業務收入同比大增2.66倍,全年實現營業收入97.33億元。當期天賜材料實現歸屬于上市公司股東的凈利潤22.08億元,同比增長314.42%。

對比看到,2021年新宙邦在鋰電業務收入規模上與天賜材料差距進一步擴大。2020年,公司與天賜材料的鋰電業務收入差距約10億元,而2021年天賜材料鋰離子電池材料收入同比增長2.66倍,超過同期新宙邦2.18倍的增速。二者鋰電業務收入差距由此進一步拉大至45億元。

與此同時,二者鋰電業務毛利率差距也更加明顯。2020年,新宙邦鋰電業務毛利率與天賜材料幾乎持平,與后者差距僅0.85個百分點;2021年,新宙邦電池化學品毛利率同比增長5.87個百分點至31.63%,而同期天賜材料鋰離子電池材料毛利率同比大增8.42個百分點,為36.03%。由此,新宙邦鋰電材料產品毛利率落后天賜材料4.4個百分點。

新宙邦鋰電業務毛利率相對弱勢與其業務布局有關。新宙邦以電容器電解液業務起家,在進入鋰電池領域后,橫向布局有機氟材料和半導體化學材料。而天賜材料則一直圍繞著鋰電池這條產業鏈開展業務,目前主要產品為鋰離子電池電解液和正極材料磷酸鐵鋰,并配套布局六氟磷酸鋰、新型電解質、添加劑等關鍵材料。

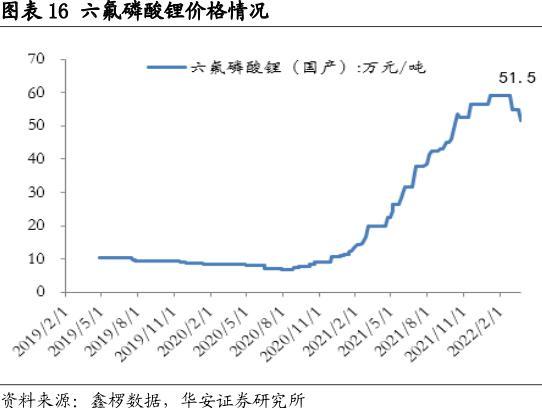

而隨著電解液材料尤其六氟磷酸鋰價格飆升,新宙邦與天賜材料在原材料成本上的差距逐漸凸顯。據了解,鋰離子電池電解液主要由碳酸酯溶劑、以六氟磷酸鋰為代表的電解質、添加劑這三部分構成。在電解液的成本構成中,六氟磷酸鋰占據其核心成本,約30%~70%。而隨著動力電池電解液需求爆發,六氟磷酸鋰價格由2021年初的約10萬元/噸漲至近年末的51萬元/噸的歷史高位。

這也可以從二者原材料成本中略知一二。新宙邦年報披露的主要原材料的采購額顯示,公司所需電解液主要原材料價格均在上漲。當期電解液原材料的采購占公司采購總額比例合計約67%,其中,鋰鹽類原材料采購額占采購總額的比例高達45%。而去年下半年,鋰鹽類材料平均價格為277.83元/千克,較上半年150.76元/千克,下半年較上半年漲幅約84%。

新宙邦表示,去年鋰鹽類材料價格上漲近74%,主要由于行業需求持續放量,供需關系將持續偏緊,帶動該材料價格持續上漲,維持在高位。受此材料單價上升影響,公司營業成本增加約13.54億元。

反觀天賜材料因自備六氟磷酸鋰而成為這輪漲價周期的贏家。天賜材料年報顯示,其采購的主要原材料主要為碳酸酯溶劑,碳酸二甲酯和碳酸乙烯酯的采購額占采購總額的比例合計約12%。以碳酸二甲酯為例,該原料上半年平均價格為9.94元,下半年平均價格為13.28元。其應對原材料價格上漲的能力明顯勝于新宙邦。

據界面新聞此前報道,對于尚未布局六氟磷酸鋰,新宙邦解釋稱,尚未投資六氟磷酸鋰項目,主要是與供應鏈伙伴長期合作解決供應問題,在核心原材料的布局方面公司一直按自身的戰略規劃和節奏進行中。同時,董事會辦公室相關負責人表示,公司在2020年年底有過該原料的布局計劃,但最終因為各種原因沒有成功。也就是說,公司有這樣的計劃但是也在尋求市場時機。除了六氟磷酸鋰尚未布局,新宙邦在其他的電解液上游原材料上均有所涉及。

在經歷一年半的暴漲后,六氟磷酸鋰近期顯出回調趨勢,但價格仍在高位徘徊。業內預計,今年年中將迎來供需平衡拐點。

那么,未來新宙邦業務布局是否會有所改變?如何應對原材料成本上漲壓力?對此界面新聞聯系到新宙邦證券部相關負責人,該負責人表示,去年六氟磷酸鋰漲價影響較大,但是,“從去年下半年開始到今年,六氟磷酸鋰產能陸續釋放,供需關系不像之前那么緊張”。未來,公司仍會延續目前的四大產品的橫向布局戰略,這一點不會改變。在鋰電業務原材料方面,將持續加大原材料的投建,同時尋求市場時機布局六氟磷酸鋰。

股價較高點接近腰斬

分季度來看,新宙邦2021年一季度至四季度凈利潤分別為1.56億元、2.81億元、4.31億元及4.39億元。前三季度凈利潤環比增幅分別為8.04%、80.93%、53.15%,四季度環比增速降至1.79%。據公司最新發布的一季度業績預告,預計今年一季度凈利環比增速約9.79%~16.86%,有所提升。

可以看到,在去年二、三季度業績高速增長的之時,公司股價也一路飆升,累計漲幅超103%,期間于9月28日創下159.88元/股,市值突破658億元。但隨后公司股價震蕩下行,截至最新收盤已較高點累計下跌約48.36%,市值蒸發愈300億元。

股價表現與機構持股數也較為重合。iFind數據顯示,2021年6月末共有433家機構合計持有1.69億股公司股份,但截至年末,機構數量降至113家,機構累計持股數量也降至1.05億股,眾多機構選擇在2021年四季度退出。

不過也有資金選擇加倉。年報顯示,新宙邦前十大流通股東名單中,傅鵬博、朱璘管理的睿遠成長價值混合A比三季度末增加122.53萬股;農銀匯理新能源主題靈活配置混合型基金較上期增加378.38萬股;香港中央結算有限公司較上期增加1476.94萬股。

新宙邦同日發布2021年年度權益分配預案顯示,以總股本4.12億股為基數,向全體股東每10股派發現金紅利6.80元,合計派發現金紅利2.80億元,占同期歸母凈利潤的比例為21.47%,以資本公積金向全體股東每10股轉增8.00股。而2019年、2020年公司現金分紅總額占當期凈利潤比重分別為31.7%和31.6%。