文|36氪出海 施憶

編輯|趙小純

“獨角獸”一詞,最初是為描述估值超過10億美元的初創企業之稀有,不亞于在現實中找到一只神話動物。但據 CB Insights 的數據,截止目前全球獨角獸企業的數量已經超過1000家,其中2021年一年增長了70%,新增近四百家,無怪乎有些媒體將2021年稱為“獨角獸之年”。

遍地奔跑的獨角獸中依然是來自美國的初創企業占比最多,相比而言歐洲獨角獸所占比例還不高,約為13%,但在過去一年中展現出令人側目的增長勢頭。

36氪出海于近期推出全球化手冊系列-歐洲專題,介紹過德國、法國、意大利、北愛爾蘭等歐洲國家的創業機遇,展現了歐洲核心市場的風貌。而歐洲獨角獸與其他地區既有相似,比如最熱的賽道同樣是金融科技,也有獨特之處,不乏來自小國而足跡遍及全球的企業。“獨角獸”一詞在歐洲神話中源遠流長,而如今卻指代這些風頭正盛的年輕公司,通過它們或許也可以為讀者提供一個了解歐洲科創生態的切入點。

存在感越來越高的歐洲科創生態

從增速、融資規模和整體生態來看,歐洲科創市場已經逐漸可與美國相較。據歐洲風投 Atomic 與科創大會 Slush 合作推出的《2021年歐洲科創生態報告》(State of European Tech 21)統計,歐洲科創企業2021年總計融資首次超過1000億美元,是2020年的近三倍;而2021年全球500萬美元以下的融資輪中,歐洲企業占33%,美國占35%,顯示歐洲早期初創生態已與美國不相上下。

單看歐洲獨角獸企業的情況,2021所獲融資和數量均以數倍增長。根據 Crunchbase 統計數據,歐洲獨角獸企業所獲投資在2021年同比增長近四倍,總計185輪近500億美元,2020年這個數字僅為118億。新增獨角獸數量也在2021年增長超五倍,從2019年的23家、2020年的15家,增長到2021年的86家。

科創中心英國和高速賽道金融科技

參考 CB Insights 數據,截止2021年4月5日,歐洲共有140家獨角獸企業,分布在19個國家和15+行業中。

孵化了最多獨角獸的國家是英國,共有43家,總估值約1900億美元,無愧歐洲科創中心的稱號;其次是 GDP 名列歐盟第一、二名的德國和法國,分別有26和24家獨角獸企業,總估值各約719億美元和549億美元。而部分歐洲國家目前暫無本土獨角獸企業,包括希臘、匈牙利、葡萄牙、冰島等。

英法德三國中,估值400億美元的支付公司 Checkout.com 為英國最高估值獨角獸,在歐洲僅次于“海外版花唄” Klarna;流程挖掘和執行管理軟件公司 Celonis 估值達到110億美元,是德國估值最高的獨角獸;法國最新獨角獸估值第一則是醫療技術平臺 Doctorlib,估值64億美元。

從行業看,金融科技企業最為熱門,企業總估值達到2500億美元,數量占歐洲獨角獸總估值比例超過半數,并包攬估值前四:依次是來自瑞典的 Klarna,來自英國的 Checkout.com,新型銀行 Revolut 和加密貨幣服務平臺 Blockchain.com(詳見下圖)。

除了金融科技,電商和軟件服務同樣是熱門賽道。共有17家歐洲獨角獸來自電商和 DTC 領域,其中估值最高的是兩家二手交易平臺,法國翻新電子設備交易平臺 Back Market 和立陶宛二手服裝和家居用品交易平臺 Vinted;14家屬于互聯網軟件和服務領域,英國視頻會議平臺 Hopin 估值位列第一。

其他誕生過較多獨角獸的領域還有醫療健康、汽車與交通運輸、人工智能、數據管理和分析、供應鏈、物流與配送等等。

聚焦細分賽道發展,也有一些在2021年格外引人注目。例如在疫情下蓬勃發展的雜貨配送,兩家德國雜貨配送公司 Gorillas 和 Flink 均在2021年完成數輪融資,創立數月便快速晉升獨角獸企業;NFT 和加密貨幣獨角獸同樣有不少在去年完成多輪融資,例如法國足球 NFT 游戲 Sorare 和奧地利加密貨幣交易平臺 BitPanda。

本土與海外投資機構平分秋色

對于高估值的歐洲科技公司,來自本土和海外的投資幾乎同樣重要。位于奧地利的國際科技并購&收購公司 i5invest &i5growth 今年初發布歐洲獨角獸和準獨角獸報告(The 2022 European Unicorn &Soonicorn Report),通過這些公司的股權結構表得出結論,約40%歐洲高估值公司的投資方來自歐洲以外地區,其中大多來自美國,少部分來自中國、俄羅斯及其他。就歐洲本土投資機構而言,他們更傾向于投資總部所在國/區域的公司,例如德語區(DACH,包括德國、奧地利和瑞士)獨角獸和準獨角獸的投資方近半數同樣也來自該地區。

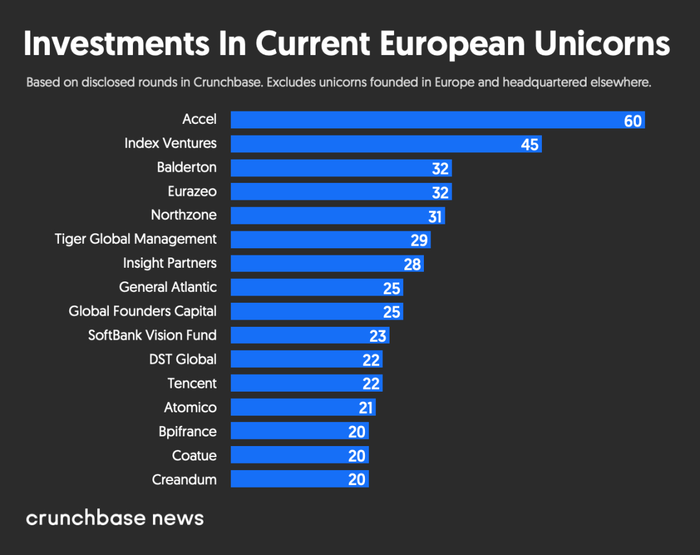

Crunchbase 曾以投資數量統計歐洲獨角獸的活躍投資方,美國風投 Accel 和 Index Ventures 遙遙領先,對歐洲獨角獸企業的投資數量分別為60和45。其他活躍投資方還包括英國的 Balderton Capital 、法國的 Eurazeo (投資數量均為32筆)、英國的 Nortzone (31筆)等等。

值得一提的是,騰訊在歐洲也頗為活躍,對歐洲獨角獸企業的投資高達22筆。騰訊投資過的部分歐洲獨角獸企業包括:法國新型銀行 Qonto、英國數字銀行 MONZO、法國視頻游戲開發商和發行商 Voodoo、愛爾蘭外賣和餐飲線上點單系統 Flipdish 和法國移動支付平臺 Lydia 。

主要退出路徑——IPO

另外,i5invest &i5growth 的報告中也盤點了不再是私有化狀態的前歐洲獨角獸企業。這些企業從晉升獨角獸到退出平均用時約1年11個月,其中多數通過 IPO 上市退出,占比約70%,也有部分被并購或破產。截至目前歐洲史上最大規模的退出發生在2018年,創立于瑞典的音樂流媒體 Spotify 在紐約上市,當日公司市值達到265億美元。

熱門賽道的領跑企業

前述提到歐洲孵化了最多獨角獸的三個行業是金融科技、電商和軟件。以下是估值領跑這三個熱門行業的獨角獸企業,一些來自英法德等核心市場,也有一些創立于立陶宛等歐洲小國。以它們為例,可以更具象地看到歐洲初創企業的成長路徑。

金融科技

- Klarna 瑞典 輪次不詳 估值456億美元

2005年成立于斯德哥爾摩,Klarna 是全球第一家先買后付(BNPL)公司,為商家和消費者提供多樣的支付選擇,包括分期付款、貨到付款、直接支付等。近期在美國還推出了 Klarna Card 實體卡,供消費者線上或線下使用分期付款服務。據其網站介紹,目前公司員工約5000人,為全球45個國家的1.47億活躍消費者和40萬商家提供服務,主要市場包括歐洲、美國和澳大利亞。

除了支付,Klarna 也在發力成為一個電商渠道品牌,為商家提供營銷、銷售渠道和運營管理服務,消費者也可以通過 Klarna 完成種草、訂單管理和物流追蹤。36氪出海曾對其有過詳細介紹及獨家采訪。

參考 CB Insights 數據,Klarna 目前是全球第五大獨角獸,位于字節跳動、SpaceX、SHEIN 和 Stripe 之后。據報道 Klarna 最初是三位創始人參加斯德哥爾摩商學院比賽時冒出的想法,盡管在比賽里沒拿到好名次,三人還是創立了 Klarna 并一路發展壯大,獲得眾多投資方垂青,包括紅杉資本、軟銀、螞蟻集團等等。

- Checkout.com 英國 D 輪 估值400億美元

總部位于倫敦的支付平臺 Checkout.com 創立于2012年,致力于提供一站式支付服務,包括網關、收單、付款、風控和支付處理等等。公司主要市場在歐洲、中東和非洲(EMEA)地區,近期也在開拓美國市場。

Checkout.com 主要競爭對手包括 Stripe、Adyen 等,其 CEO 曾在采訪時表示與其他支付公司的不同在于 Checkout.com 只做公司支付,主要服務大商戶,客戶包括 Netflix、Farfetch、Grab、網易、SheIn 等等。Checkout.com 還為多家金融科技公司獨角獸提供服務,例如前文的 Klarna、新型銀行 Qonto、Revolut 等,以及加密貨幣平臺如 Coinbase、Crypto.com 等,也在進一步探索 Web3 方向的應用。

據其網站介紹,Checkout.com 目前有位于19個國家的員工1700人。今年1月完成10億美元的D輪融資后,公司累計融資18億美元,估值達到400億美元。公司投資方包括 Insight Partners、Tiger Global、DTS Global、GIC 等等。

- Revolut 英國 E 輪 估值330億美元

總部同樣位于倫敦,數字銀行 Revolut 致力打造金融超級應用。2015年創立時,Revolut 主要提供轉賬和貨幣兌換服務,如今則提供移動銀行、卡支付、匯款、匯兌等多種服務,用戶還可在其應用內進行股票和加密貨幣投資。

除歐洲外,Revolut 也在拓展國際市場,已經進入美國、澳大利亞和日本。據其網站介紹,Revolut 目前有1800萬個人用戶和50萬企業用戶。

2021年 Revolut 完成8億美元 E 輪融資,累計融資17億美元,投資方包括軟銀愿景基金2號、Tiger Global、TCV 等等。

電商&DTC

- Back Market 法國 E 輪 估值57億美元

成立于2014年,Back Market 是一個翻新電子產品交易平臺,總部位于法國巴黎。宣傳理念上,Back Market 強調改變電子消費模式,減少產生電子垃圾(e-waste),希望讓翻新機器成為科技消費的第一選擇。

Back Market 作為平臺本身不翻新機器,而是選擇第三方合作,由獲得認證的第三方翻新并提供產品。Back Market 會對二手電子產品的外觀和技術狀況進行評級,分為“較好”、“好”或是“極好”(Fair,Good,Excellent)三類,用戶購買后可有30天的退貨期和1年的保修期。據公司數據,產品“故障率”(failure rate)約為4%,即每25臺機器有一臺運作不如預期,據其估算新機器的故障率約為3%。

Back Market 現有員工約650人,在歐洲多國、美國和日本市場運營,約600萬用戶在 Back Market 上購買過產品。Back Market 的投資方包括 Aglae Ventures、Eurazeo、Daphni、Generation Investment Management、泛大西洋資本等。

- Vinted 立陶宛 F 輪 估值45.3億美元

麥肯錫曾估算,到2030年循環經濟在歐洲可產生1.8萬億歐元的凈經濟效益。2008年創立于立陶宛首都維爾紐斯市的 Vinted 也是一家循環經濟模式下的二手平臺,銷售二手服飾和家居用品。

Vinted 的理念與 Back Market 相似,希望讓二手成為購物的第一選擇。Vinted 將平臺上的商品品類嚴格限制在時尚和家居用品,并且堅持 C2C 模式,不接受品牌或零售商在平臺上銷售其二手商品。

據其網站顯示,目前在12個歐洲國家和北美運營,有約4500萬用戶在平臺上出售或購買二手產品。在 Vinted 上購物,買家每筆交易會依據商品價格支付一定的“買家保護費”(Buyer Protection fee),如商品與描述不符或損壞可申請退款。

Vinted 投資方包括 EQT Growth、Accel、Insight Partners、Lightspeed Venture Partners 等。與 Vinted 相似的另一家西班牙二手交易平臺 Wallapop 也在2021年獲得約1.9億美元融資,估值達到8.4億美元。

- Sorare 法國 B 輪 估值43億美元

Sorare 是一款夢幻足球游戲,也是一個 NFT 交易平臺。玩家可以出售或購買數字球員卡,收集組成自己的球隊參與比賽,交易均記錄在以太坊區塊鏈上。

Sorare 通過發行球員卡獲得收入,目前并不從玩家交易中抽成。其球員卡分為“限量”、“稀有”、“超級稀有”和“唯一”四類,每類發行數量不同。Sorare 最大的競爭優勢之一是其與足球組織的合作,據其網站顯示,Sorare 獲得了233家足球俱樂部的正式授權,包括拜仁慕尼黑、巴塞羅那、皇家馬德里等等。巴塞羅那球星杰拉德·皮克也是 Sorare 的投資者之一,并擔任 Sorare 的戰略顧問。

據去年9月 TechCrunch 報道數字,自去年1月起平臺上交易的球員卡總計價值約1.5億美元,平臺上約有60萬注冊用戶,每月約有15萬用戶購買球員卡或組織自己的球隊。

創立于2018年,Sorare 在去年獲得軟銀愿景基金2號領投的6.8億美元 B 輪融資,估值達到43億美元。Sorare 的其他投資方還包括 Atomico、D1 Capital、Eurazeo、Benchmark、Accel 等。

互聯網軟件&服務

- Hopin 英國 D 輪 估值77.5億美元

疫情下使得眾多活動不得不轉向純線上或是線上線下混合模式,而 Hopin 定位便是線上活動管理平臺,用戶可在平臺上舉辦容納50到10萬不等人數的活動,并銷售活動門票、分析活動數據等。2021年 Hopin 進行了多項收購,包括視頻直播平臺 StreamYard、線下活動服務商 Boomset、活動營銷平臺 Attendify 等,豐富其產品和服務。

2019年創立于英國,據報道 Hopin 在2020年僅有8位員工,而去年已有約800位,均以遠程模式工作。去年8月公司估算年度經常性收入約為1億美元。

Hopin 的創始人 Johnny Boufarhat 年僅27歲,他在采訪中表示認為未來的活動會是“混合型”,在線上線下同時舉辦。Boufarhat 預期 Hopin 會在未來2到4年內上市。

2021年 Hopin 接連完成 C 輪和 D 輪融資,累計融資約10億美元,估值達到77.5億美元,投資方包括 Accel、Institutional Venture Partners、Tiger Global Management、LinkedIn 等等。

- Personio 德國 E 輪 估值63億美元

Personio 是一家總部位于德國慕尼黑的線上人力資源管理平臺,TechCrunch 將其描述為“面向中小企業的 Workday”。Personio 主要為歐洲中小企業提供服務,功能包括招聘、入職、離職、工資發放、考勤等,同時也在拓展人力流程自動化服務。

據其網站數據,Personio 有1200位員工和約6000客戶。Personio 的投資方包括 Index Ventures、Accel、Lightspeed、Northzone、Global Founders Capital 等等。

疫情使得企業對員工的線上管理成為必要,成立于2014年的 Personio 也借此東風,于2021年接連完成 D 輪和 E 輪融資,累計融資超5億美元,估值達到63億美元。

- BrowserStack 愛爾蘭 B 輪 估值40億美元

由于互聯網用戶使用的設備、操作系統和瀏覽器多種多樣,測試網站和應用對公司來說愈加復雜。而 BrowserStack 的云測試平臺則為開發者全面測試網站和移動應用的功能、性能和視覺呈現等提供了便利。

BrowserStack 2011年成立于印度,但其國際總部位于愛爾蘭都柏林。愛爾蘭因其企業稅收制度也吸引了包括谷歌、蘋果等在內的眾多跨國公司在此設立歐洲總部。

據 BrowserStack 網站數據,目前公司有950+員工,其平臺上約有500萬開發者,每月進行6000萬次測試。據報道 BrowserStack 的付費客戶超5萬,包括谷歌、亞馬遜、微軟、Twitter、Spotify 等,約60%客戶來自美國。

成立七年后,BrowserStack 于2018年完成5000萬美元的 A 輪融資。2021年,BrowserStack 完成2億美元 B 輪融資,估值達到40億美元。投資方包括 BOND、Insight Partners 和 Accel。

注:

1. 因不同報告和平臺統計方法均不相同,本文所引用數據來源統計的歐洲獨角獸數量及分布有差異,本文制圖及解讀主要參考數據為 CB Insights - The Complete List Of Unicorn Companies(收錄時間截止2022年4月5日)。

2. 本文所指歐洲國家包括歐洲經濟區(EEA)國家,以及英國和瑞士。

圖|Unsplash

來源:36氪出海