文|BT財經 慶秋

“公司預計扭虧為盈的時點為2025年。”

“AI四小龍”之一的云從科技給自己立了一個極具挑戰的Flag,使其成為首家明確盈利時間表的AI公司。

是什么給了云從科技這份自信?

2022年4月6日,證監會通過了云從科技的科創板注冊申請,上市近在咫尺。一旦成功,云從科技擬募資37.5億元,而2021年其營收僅為10.76億元。這筆二級市場的進賬或許能幫助云從科技更早地摸到盈利的門檻?

答案可能過于“樂觀”了。

且看“四小龍”之首商湯科技上市后的表現。頂著“AI第一股”的光環,商湯科技2021年底登陸港交所,市值一度突破3000億港元,此后股價持續回落,已從每股9.7港元的高點跌至4.6港元左右,市場回歸冷靜。與此同時,商湯科技凈虧損在持續擴大,2021年達171.7億元,同比增長41.3%,尚未擺脫虧損困境。

而云從科技的營收規模僅約為商湯科技的四分之一。行業老大都不敢講的話,它哪來的勇氣?亦或者,醉翁之意不在酒,要的只是一份能轉化成金錢的市場信心?

01 距離盈利有多遠?

云從科技2025年盈利的可能性到底有多大?

按照招股書的說法,云從科技要想成功,得基于以下三條假設條件成立:

第一,2022-2025年營業收入的復合增長率達33.6%,預計營收規模分別為16.82億元、25.01億元、32.27億元和40.11億元;第二,毛利率持續提高,綜合毛利率水平保持在50%左右;第三,未來兩年期間費用增幅低于收入和毛利增長率。

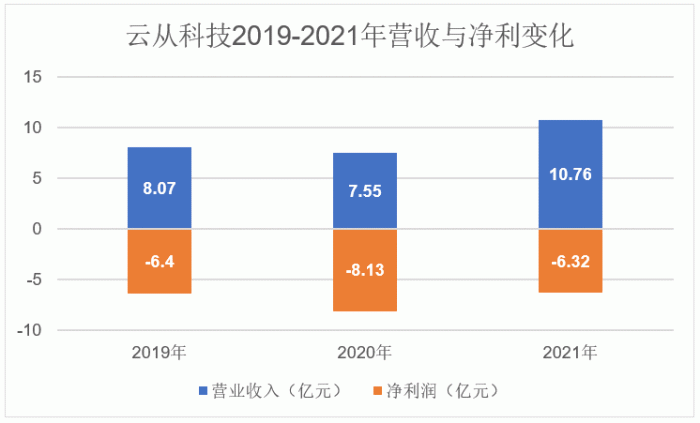

先看營收情況。2019-2021年,營收分別為8.07億、7.55億和10.76億元,同期歸母凈利潤分別為-6.40億、-8.13億和-6.32億元。可以看到,在2020年,云從科技一年的營收都不夠虧的。而這三年的復合增長率僅為15.42%,與未來三年33.6%的復合增速還有一定差距。

與“四小龍”之首商湯科技相比,云從科技的營收體量和增速都明顯落后。商湯科技2021年的營收已達47億元,超過了云從科技2025年的營收目標;此外,2020年雖受疫情影響,商湯科技依然實現了14%的增長,而云從科技則同比下跌3.8%,情況并不樂觀。

再看毛利率。2019-2021年,云從科技的主營毛利率分別為38.89%、43.21%和36.76%,表現并不穩定。

云從科技的業務主要為兩項——人機協同操作系統和人工智能解決方案,前者毛利率較高,近三年內分別為89.30%、75.86%和73.99%;而后者的毛利率較低,分別為23.43%、28.19%和31.34%。但是,人機協同操作系統占主營業務收入的比例并不高,2021年更是從上年的31.5%降至12.72%,進一步拉低了公司毛利率。

整體來看,云從科技的主營業務毛利率呈波動下降趨勢,從2020年的43.21%降低至2021年的36.76%,銷售毛利率也從2020年的43.46%降低至2021年的37.01%。無論哪個指標,與50%的毛利率目標仍有距離。

更不樂觀的是,云從科技的毛利率在“AI四小龍”中是最低的。商湯科技2020年起毛利率便達到了70%以上,依圖科技為63%,曠視科技則接近60%,均高于50%。

最后看一下費用增幅。2019-2021年,云從科技的銷售費用、管理費用、研發費用和財務費用四項費用之和分別為9.41億元、11.84億元、11.44億元,復合增幅約為6%,略低于營收10%的增幅。

不過,對于云從科技而言,費用增幅收緊不一定是好事。

其中最大的一項費用支出是研發費用,2019-2021年,云從科技的研發費用分別為4.54億元、5.78億元和5.34億元,營收占比分別為56.3%、76.6%和49.6%。

即使研發占比已經大半,放到AI行業里依然不夠看。商湯科技近三年的研發費用高達80億元,曠視科技也有33億元。AI賽道拼的就是技術。換言之,云從科技要想實現高速的營收增長,必須要持續加大研發投入,才能取得市場優勢,而這務必又將進一步擴大虧損額度。

綜上所述,云從科技要想三年后實現盈利,這個挑戰難度恐怕有些過高了。

02 商業化道阻且長

如果說財務數據的不樂觀反映的只是云從科技的過往和現狀,并不能充分說明未來,那么我們就來細看一下云從科技的業務和市場表現。

云從科技最早選擇切入金融領域。云從科技的第一單業務是幫助海通證券研發遠程開戶的身份認證系統。如今,云從科技已與四大行成立聯合實驗室,并向400多個金融機構提供產品和技術服務。

云從科技創始人周曦認為,金融是更復雜、安全可信度要求更高的行業,如果云從系統成功在金融領域落地,可以更容易地跨界到其他行業。但實際情況是,每個行業都有自身的特殊需求,這也意味著落地場景往往呈碎片化,公司無法批量提供標準化產品,營收規模難以迅速擴張。

前文提到云從科技有兩大業務,其中人機協同操作系統是一套軟件系統,姑且可視為“標準化產品”,人工智能解決方案提供的則是定制化產品。由招股書可知,人工智能解決方案是云從科技最大的收入貢獻者,2019-2021年占主營業務收入比例分別高達76.52%、68.50%和87.28%。

此外,云從科技的客戶情況表現并不樂觀。購買人機協同操作系統的客戶量,從2020年的299家下滑至256家。

也就是說,云從科技真正賺錢靠的還是定制化服務,模塊產品的客戶量還出現下降,并未實現能快速擴張的規模效應。

進一步看,目前市場上有AI需求的場景無非集中在智慧金融、交通出行、城市治理、智慧醫療、新基建等領域,這些應用領域早已成為AI企業的兵家必爭之地。

然而,云從科技雖然具備一定的軟件實力,但存在硬件短板。

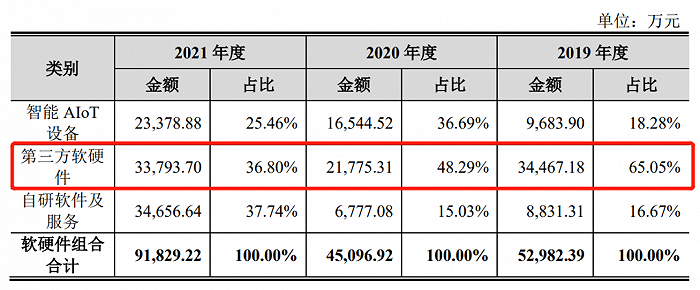

據招股書可知,云從科技需外購從第三方購入軟硬件產品,且第三方軟硬件產品收入占比較高,2019-2021年占人工智能解決方案收入的比例分別為 57.71%、42.32%和 36.17%。在2021年以前,第三方軟硬件甚至是軟硬件組合收入的最大收入來源,2019年占比高達65.05%,2021年才降至36.8%。盡管營收貢獻大,但毛利率又很低,只有5.36%。

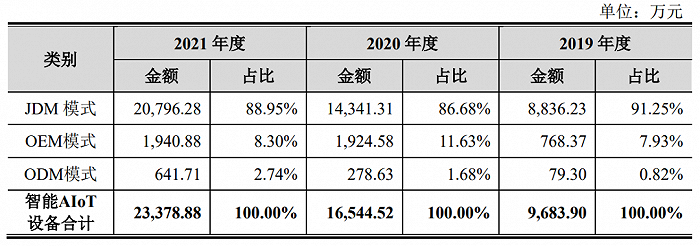

云從科技的智能AIoT設備,基本上屬于代工生產,以JDM模式為主(占比達80%以上)。據招股書解釋,JDM模式下,公司提出產品需求和規劃,在外協廠商的基礎硬件產品之上進行智能化開發(如 AI 算法、應用開發),再由外協廠商根據公司的需求和訂單進行生產。也就是說,云從科技基本上負責的還是軟件上的事。

相比之下,商湯科技、依圖科技都擁有自主研發的AI芯片、AI傳感器和AI算力基礎設施等。云從科技也曾嘗試過研發芯片,但最終項目流產,還將政府補貼的1000萬元退回。在激烈的競爭中,只靠一條腿跑市場,是不小的劣勢。

值得一提的是,這些領域的客戶往往為大型政企單位,擁有較大的市場話語權。

一方面,會大大削弱云從科技的議價能力,擠壓盈利空間;另一方面,審批流程復雜、回款慢等問題也會對云從科技的資金周轉帶來不利影響。

2019-2021年,云從科技的應收賬款余額分別為3.08億元、5.23億元和4.2億元,營收占比為38.19%、69.36%和39.07%,三年內經營性現金流持續流出,總計已超過15億元。

此外,云從科技五大客戶集中度已由2020年的27.92%上升至2021年的69.58%,其中四川天府新區行政審批局占比高達32.45%。這意味著,云從科技拓展新客戶的形勢并不樂觀,而大客戶如此集中,一旦終止合作,將對云從科技的營收造成極大影響。

可以看到,云從科技的商業模式還并不成熟,沒有顯現出較強的市場競爭力,也尚未具備實現高速并持續增長的能力。

03 上市成救命稻草

既然云從科技的商業化路徑還在探索中,2025年實現盈利的誓言落空的可能性極大,為何還要兵行險著呢?

恐怕,云從科技看中的,是“AI四小龍”誰能率先走出虧損泥潭的噱頭。有了話題,就有了關注和熱度,有助于早一步實現上市“圈錢”。畢竟,對于云從科技而言,上市已是箭在弦上不得不發。

回首2018年,曾是AI行業的高光時刻。那一年,AI行業共完成523起融資,總金額約為667億元,為首的“AI四小龍”更是光環籠罩,3個月內融資100多億元。

然而,風頭過后,市場變冷,靠著一個概念和一份PPT就能忽悠一筆投資、然后不斷推高估值的時代過去了,市場開始“擠泡沫”了。

上海國有資本投資有限公司總裁戴敏敏曾向媒體透露,2020年全球新成立的AI企業數量不足800家,而2017年峰值曾達5000家。新增企業減少,而在風口涌進來的大量初創企業更是遭到了資本的拋棄。

以前,資本關心技術性不性感、團隊夠不夠酷;如今,隨著AI應用不斷落地,資本開始考量能不能自我造血、何時才能收獲回報。

就連“AI四小龍”這樣的明星獨角獸,也承受著巨大的壓力。2021年至今,只有依圖科技實現了融資。

云從科技自2020年5月完成18億元的C輪融資后,便再無斬獲。而云從科技2020年的總資產也才24.91億元,現金流量為負的4.62億元。再沒有錢入賬,云從科技恐怕難以為繼。

上市成了它唯一的救命稻草。

但上市并非終點。商湯科技的市值縮水如今已超過1000億港元。2022年3月登陸科創板的格靈深瞳,估值曾高達3000億美元,如今市值只有47億元。2020年7月上市的“AI芯片第一股”寒武紀,與上市相比市值已蒸發700多億元。

在一級市場,故事也許能賣個好價錢;但在二級市場,盈利能力才是實打實的硬指標。如果云從科技只想著割一輪韭菜來續命,而不是真正帶來商業價值和良性增長,那么等待自己的,也必然是資本市場用腳投票的不歡迎。