文|偲睿洞察 寇敏

編輯|Emma

在A股市場,歷來流傳著一個神奇的“茅臺魔咒”:當某只個股股價超過茅臺時,那么該股離腰斬就不遠了。

中槍的案例不少,安碩信息、中國船舶、海普瑞、全通教育......這些昔日挑戰茅臺的先行者,而后均在股市大敗,非傷即殘。

掃地機器人行業的石頭科技也沒有幸免。

2021年6月25日,上市一年多的石頭科技股價一飛沖天,上漲至1061.58元,成為股市中繼貴州茅臺之后,為數不多的千元股,也因此喜提“掃地茅”稱號。然而遺憾的是,巔峰之后,石頭科技一路下滑——市值縮水、掃地茅不再等負面聲音不斷,直至發稿日,石頭科技于7月28日喜提336.88元的收盤價。

(石頭科技近1年股價,圖源:wind)

當一個企業的股價逼近茅臺,人們會對它的期待和關注度都會被放大,甚至因此能獲取“關注度溢價”。然而,當其表現不及預期,市場崩潰的情緒也會被放大,股價由此開始崩塌。

與此同時,曾經和石頭一起股價騰飛的掃地機器人老大“科沃斯”,也迎來了和石頭科技一樣的命運——狂跌不止。

掃地機器人行業老大和老二股價出奇一致的先狂漲,再暴跌,似乎反映了掃地機器人行業的一些邏輯本質。

本文我們將深度探究:從“戴維斯雙擊”到“戴維斯雙殺”,石頭科技發生了什么?掃地機器人的行業邏輯為什么變化了?跌落谷底的石頭科技們,需要走出哪些困境?

01 戴維斯雙殺,夢碎掃地茅

在科技行業,有一種業內人士特別樂見的投資模式——5%市場滲透率法則。即選擇行業空間大,但滲透率低的大賽道,同時找到這個環節里面最具有競爭優勢的龍頭,然后在滲透率快速提升的拐點處買入,等待行業爆發,躺著賺錢。而市場滲透率5%就是這個最佳拐點。

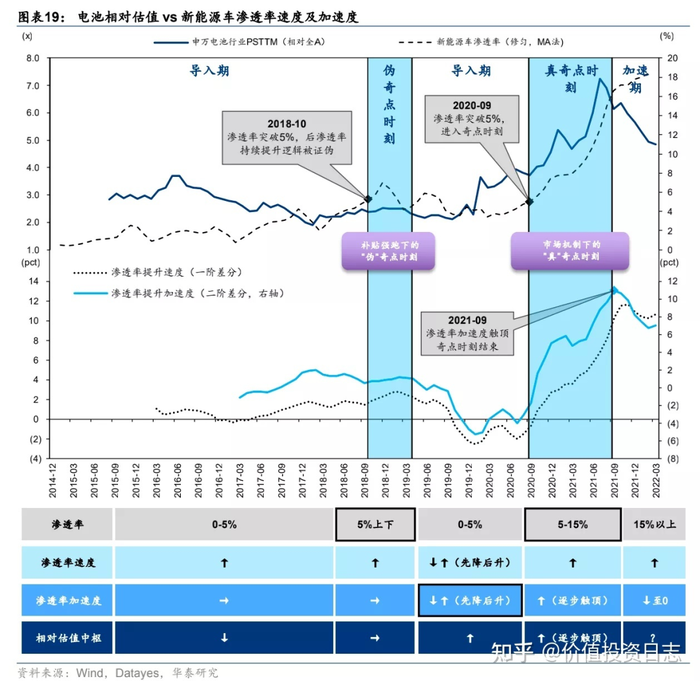

復盤歷史上的幾大新興產業——全球智能手機、國內冰箱、全球TWS耳機,以及離我們最近的新能源汽車,都可以發現,5%市場滲透率法則都得到完美驗證:

以新能源汽車產業為例,2018年前,動力電池及續航安全性技術瓶頸尚未突破,且政策不明晰,所以滲透率在5%以下徘徊;2018年中至2019年中,電動車滲透率曾兩度突破5%,但主要系政策補貼退坡前的搶跑效應,這一時段內,動力電池估值波動性強,相對估值在2.0-3.5x區間寬幅震蕩。

而當2020年9月,新能源汽車滲透率突破5%后,在動力電池技術突破及碳中和背景下,新能源汽車產業迅速發展放量,寧德時代、恩捷股份等電池龍頭企業估值從3.7x上升至最高7.3x。企業和資本都贏麻了。

(圖源:知乎,@價值投資日志)

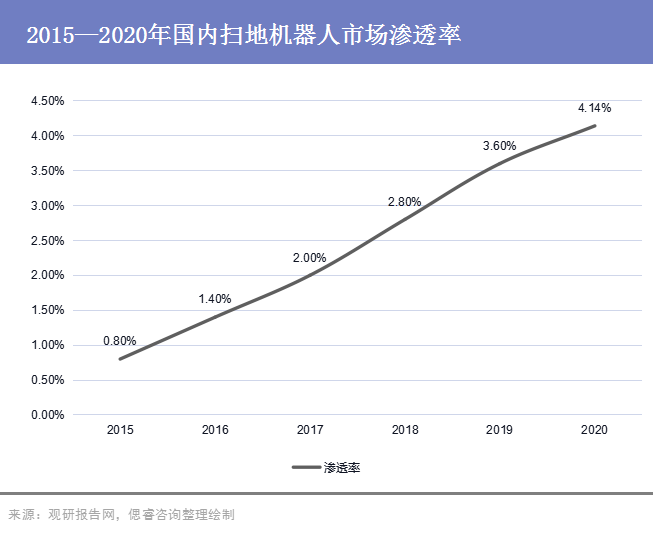

而,回到掃地機器人行業,2021年,眼看著掃地機器人市場滲透率達到5%觸手可及:

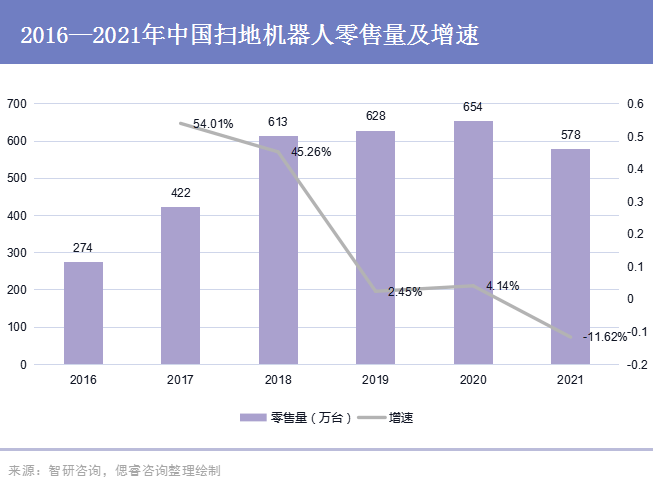

一方面,2020年掃地機器人市場滲透率達到4.14%,離5%差距極小;

另一方面,2021年618購物節,掃地機器人銷量喜人,讓市場看到希望——京東掃地機器人預售訂單額增長400%,大促首日6月1日的成交額同比超200%,其中吸拖一體的機型成交額同比增長超5倍;另外,天貓數據統計,2021年二季度以來,受益于高客單價的消費需求拉動,掃地機器人銷售額同比增長超過六成。

行業如此給力,資本們也摩拳擦掌,蜂擁而至,畢竟誰也不想錯過這次戴維斯雙擊的機會。

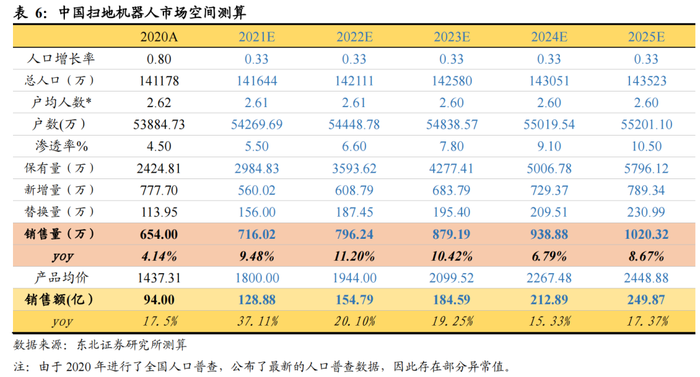

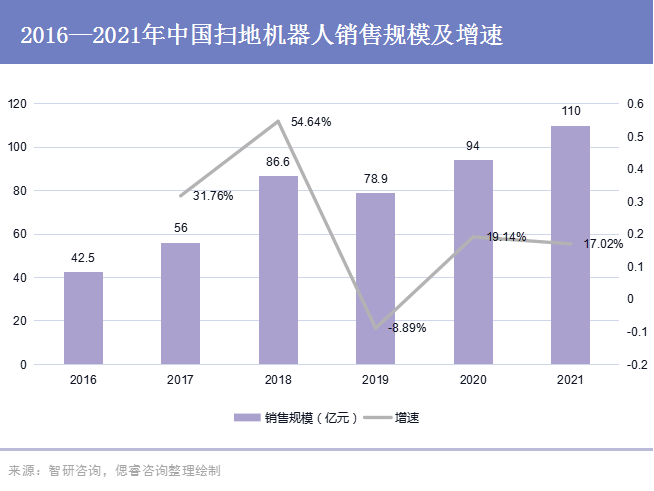

彼時,根據東北證券對我國掃地機器人市場空間的測算,2020年,掃地機器人銷量654萬,預計到2021年銷量增長9.48%,滲透率突破5%,整個市場規模也將從94億增長至近130億。

(圖源:東北證券《掃地機器人行業量價齊升,石頭仰望星空》)

百億市場一觸即發,觸發的前提就在于技術的更迭和發展:

復盤整個掃地機器人,可以發現,從1996年,瑞典家電巨頭伊萊克斯推出世界上第一款真正意義上的掃地機器人“三葉蟲”開始,掃地機器人后續完成四次技術迭代,也逐漸經歷了從“智障”到“能用”,再到“好用”的發展:

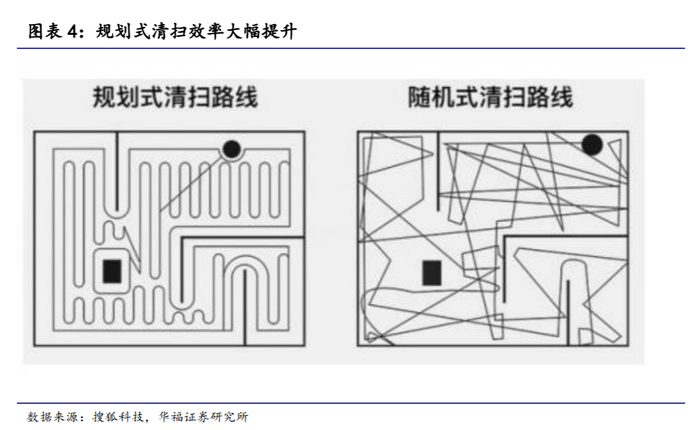

在第四代掃地機器人及以前,掃地機器人經歷了兩次技術革新,實現了“規劃式清掃-攝像頭定位”技術,也即,在攝像頭定位及SLAM算法(實時定位及地圖建圖)技術幫助下,構建地圖,規劃路徑進行清掃工作。但是,這一技術仍存在很多缺陷:主要是受光線影響很大,天一黑就傻了,沒法在昏暗環境進行比較好的工作,制作成本高昂,無法大規模量產。

(圖源:華福證券《掃地機器人行業深度報告:從“玩具”到“工具”的升級,成長空間廣闊 》)

第五代才真正使掃地機從“智障”到能用。2016年,石頭科技帶來了自研的 LDS 激光雷達 + SLAM 算法,即通過激光測距傳感器對房間進行掃描,快速獲取距離信息,再由獨創的 SLAM 算法,準確、實時地構建房間地圖并規劃清掃路線。

石頭科技的創新,一方面,讓掃地機器人白天黑夜24小時工作不受限;另一方面,激光雷達方案更加精準高效。

隨后,導航能力解決后,掃地機器人還在清潔力、續航力以及交互力各方面持續完善,實現“好用”:

比如,2019年,云鯨推出帶有自清潔功能的掃拖一體機J1,次年,推出的J2 ,在自動清洗拖布的基礎上,實現自動上下水、自動配置清洗液以及自動烘干等功能一體,徹底解放人類雙手;

又比如,2020年,科沃斯推出的T8掃地機,不僅加入了TrueDetect 3D系統,可以在清掃過程中感知并避開不慎掉落在地的臭襪子和數據線等;而且,通過智能增壓技術,針對地毯等場景增大吸力從而實現深度清潔……

可以說,技術打底,需求推動,以及5%市場滲透率的拐點,資本離戴維斯雙擊就差一個合適的標的。

而這時,掃地機器人市場上唯二上市的石頭科技出現了。

從2019年到2021年上半年,石頭科技自有品牌銷售額占比分別為65.73%、70.72%和98.23%。自有品牌占比增加,毛利率顯著提升,從2016年的19.21%增長至2020年的51.32%,業績相當亮眼。

于是乎,在集齊了投資標的這最后一個因素后,資本蜂擁而上,將石頭科技推上千億市值。

然而,遺憾的是,直至2021年結束,掃地機器人的滲透率也未達到5%,市場樂觀預期的錢是賺不到了;

更慘的是,這一年,石頭科技的業績,也難令人滿意,營收同比增長28.84%至58.37億,增速看似還行,但隔壁老大哥這一年的營收增速高達80.9%;而且這一年石頭科技國內營收絕對值較上年還減少2億多。

至此,本想著憑借石頭科技實現戴維斯雙擊的資本,老老實實迎來了一次“戴維斯雙殺”,悻悻離場之后,石頭的市值和股價也應聲而落。

02 滲透率5%,卡在那里?

所以拐點是如何發生的?

量價關系是最直觀的觀測指標。量減價增,成了當下掃地機器人最顯性的趨勢。

從量上看,掃地機器人零售量增速從2017年的54.01%,下滑至2021年的-11.62%,2021年甚至出現了銷量絕對值的下降。

另一方面,掃地機器人銷售規模及增速都呈現一定程度的正增加——賣的掃地機器人少了,收入卻增加了,那就只能說明,掃地機器人越來越貴了。

奧維云網的統計數據證實了這一結論——以今年數據為例,截止目前,掃地機器人行業,3000 元以下機型銷量下滑 61%, 3000 元以上機型銷量增長91%,其中 3000-3499 元 產品銷量增長139%,4000 元及以上產品銷量暴漲572%。

量減價增的現狀似乎解釋了掃地機器人滲透率沒有突破5%的原因,畢竟在一個新興行業要廣泛普及,滲透到千家萬戶,打市場的過程中,價格太高,人民群眾接受不了。

而不論是傳統家電,還是手機和新能源汽車等火爆賽道,在行業初期快速提高滲透率、快速普及之時,靠的都是產品價格不斷下探,刺激銷量增加,從而迅速打開廣大市場,進入尋常百姓家。

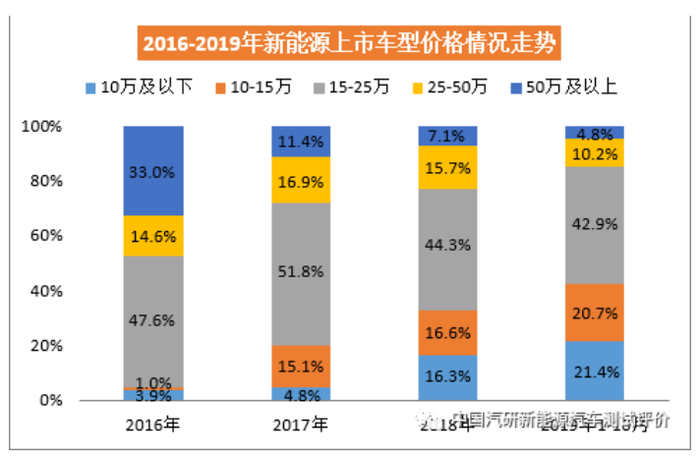

比如,新能源汽車的價格是逐漸下探的,數據表明,2016年,15萬元以下車型占比僅為4.9%;2019年,這一價位的車型占比漲至42.1%,價格逐漸下降帶來市場滲透率的提升,中國汽車工業協會數據,新能源汽車市場滲透率從2016年的1.8%,上漲至2019年的4.6%。

(圖源:知乎 @中國汽研新能源汽車測評評論)

又比如,手機產業,小米的出現將“依托性價比,迅速打市場”這一法寶發揮到極致:2011年,小米推出首款智能手機M1,定價僅為1999元,革了當時市場其他品牌智能手機的命。但小米的高性能和高性價比迅速引爆市場,火爆到訂單太多,產能又有限,用戶需要憑訂單號排隊購買。

那么,為什么偏偏到掃地機器人市場,會出現量減價增的表現?

根據東吳證券《智能手機深度復盤對整車格局啟示》,對照手機和新能源汽車行業,我們可以發現,行業快速普及成熟的兩個關鍵變量在于:

一,要有定義行業標準的爆款產品出現,引爆消費市場熱潮情緒;

二,要行業端技術成熟,不僅解決掉核心限制的瓶頸,而且成本足夠低,讓企業能夠降本增效,讓產品價減量增成為現實。

然而,遺憾的是,復盤整個掃地機器人行業發展史,我們都沒有發現這兩個關鍵變量:

一方面,定義行業的爆款——爆款勉強出現,但產品后續沒有跟上。

掃地人行業發展史上的四個關鍵時刻:①初代掃地機器人出現,②2010年Neato XV-11 通過“傳感器和 SLAM 算法”實現全局規劃導航,實現掃地機“能用”;③2016年,石頭科技自研 LDS 激光雷達 + SLAM 算法,讓掃地機實現不受光線限制的“能用”;④2019年,云鯨推出首款“免洗拖布”J1,讓掃地機變得“好用”。

前三個時刻可以說,開啟并讓掃地機器人這個行業變成現實,第四個時刻,云鯨推出的J1,可以算是一個標志性產品,在解放人類雙手上更進一步。

市場也給出了良好的反饋:2019年,帶著“免洗拖布”的J1,云鯨首次參加雙十一,擔心賣不出去的云鯨只備貨2700臺,結果,產品上線兩小時便被搶光,銷售額突破千萬;2021年“雙11”,云鯨推出“連水都不用換”的掃拖機器人J2,不到1分鐘銷售破億。

然而遺憾的是,在市場上大獲全勝的云鯨,J1、J2之后,截止今日再無新品,產品后續力嚴重不足。

盡管石頭科技、科沃斯等迅速在洗拖一體等產品力方面跟上,但更多是跟隨,“智能洗拖”之后,掃地機器人再無標志性創新。

其次,行業技術及產業鏈上,幾大環節成本較高,遲遲難以靠技術迭代突破瓶頸。

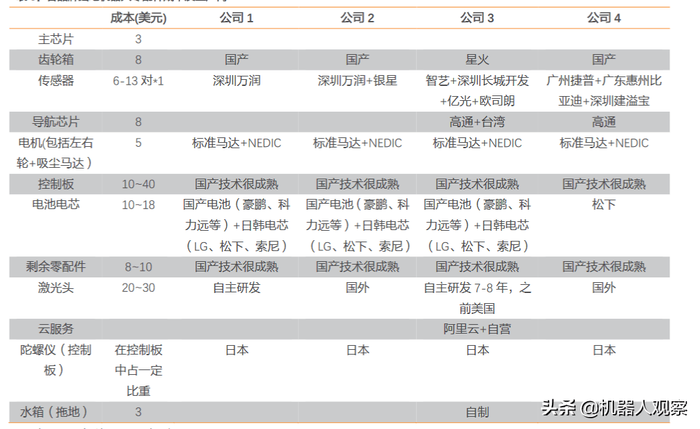

最大頭的成本被激光頭、控制板等零部件占去。一臺掃地機器人的硬件主要包含芯片、傳感器、電機、電池、PCB等,2019年曾有媒體報道,簡單測算了一臺掃地機器人的成本在600~900元。

(掃地機器人硬件成本核算 圖源:頭條@機器人觀察)

以激光雷達為例,以激光收發模塊為主的物料成本,占據了當前激光雷達成本的大頭。而要解決該問題,依賴于芯片技術的突破,這并非一朝一夕可以完成。近年來,無論是掃地機器人,還是自動駕駛領域,都為“高成本”問題所困擾。

更慘的是,當近兩年缺芯潮席卷全球時,掃地機器人是最沒有話語權那個。

原材料之外,加工制造費用也是一筆不少的支出,比如生產線上開模、出樣品都需要錢。石頭科技就在財報中表明,隨著生產經營規模的擴大,其委托加工費占比近年來也逐漸上漲,2020年,公司成本中,原材料和委托加工占比分別為53.83%和43.56%。

從行業角度審視,石頭科技們要么推出劃時代意義的爆款,引爆市場消費熱潮,要么從技術端把價格打下來;從而突破市場5%的滲透率,并以此為拐點迅速放量普及,然后獲得資本的重新青睞,和市場的繁榮。

但是,目前來看,行業還沒有做到,仍在逐步探索中。而看看股價一落千丈的石頭科技,似乎面臨更多問題。

03 屋漏偏逢連夜雨

去年4月,有媒體報道,專注于掃地機器人的石頭科技也準備加入造車行業,引發市場各種熱議——掃地機器人不好做了,要去開辟第二增長曲線?

關于石頭科技造車,前有自動駕駛汽車和掃地機器人,技術上的夢幻聯動——一樣的激光繪制地圖、AI避障技術、充電自動啟停等;后有,騰訊資本,高榕資本、北極光創投等機構的天使輪投資。

盡管石頭科技很快發布聲明,干脆利落地表明“此次造車項目是老板的個人行為,與公司無關”。此次事件僅做一個小插曲,但是從實際情況來看,對于高舉去小米化,獨自闖天下的石頭科技而言,確實沒有精力做其他事情,解決增長問題才是關鍵。

先看石頭科技的經營現狀:

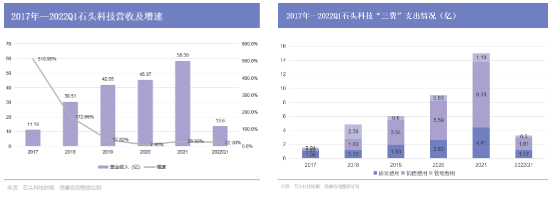

財務數據上看,營收端,石頭科技的營收和增速都進入了一定的瓶頸期,2021年營收較上年增長28.5%增長至58.3億,同年,科沃斯營收增速為80.9%;費用端,石頭科技的研發、營銷及管理費用直線上漲,尤其是營銷費用,從2017年的0.3億暴漲至2021年的9.38億,漲幅高達30多倍。

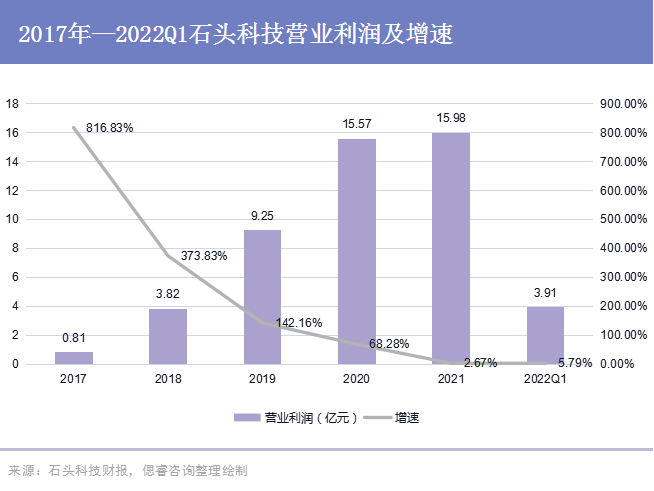

反映在利潤上,2020年,石頭科技營業利潤為15.57億,而下一年,營業利潤保持原地踏步。

探究石頭不再瘋狂的原因,除了行業共同的因素,還要從其自身戰略說起:

眾所周知的是,石頭科技高舉“去小米化”開始,就意味著失去了小米的生態和渠道優勢。也要從一個只做產品的甩手掌柜,到產品、營銷都要自己動手操心的管家了。

而這不僅意味著,石頭科技需要迅速鍛煉出各種以前不需要的技能,而且,也需要實打實地投入各種成本,比如,營銷成本,2021年,石頭科技銷售費用近10億,相當龐大。

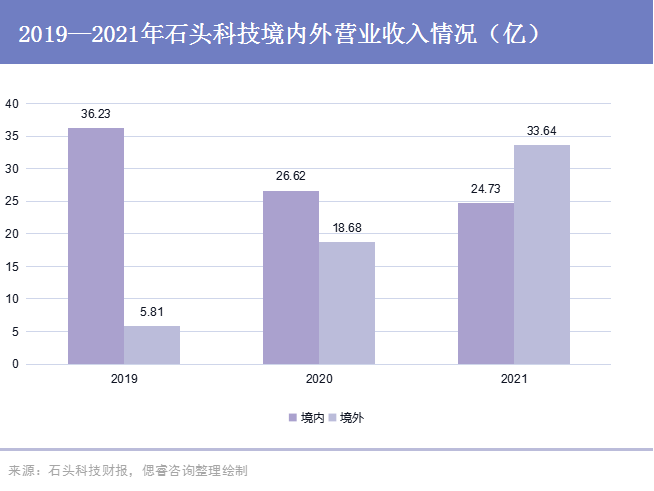

還有一大重要戰略是“出海”。2019年是重要拐點,對比科沃斯營收來看,這一年,石頭科技國內營收36.23億,遠超科沃斯的28.09億;然而,在看重了海外市場后,石頭開始重點部署,營業成本開始向海外市場傾斜,營業收入也呈現出海外市場節節高,而國內市場逐步下降的趨勢。

戰略角度看,海外市場確實是爭奪重地:

這是一片更大且成熟的市場,數據表明,掃地機主要市場包括北美、EMEA(主要是歐洲)和亞太,2020 年銷售量合計在全球市場中占比約 95%;

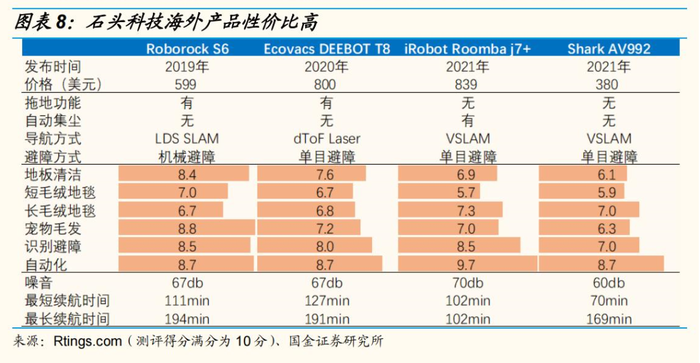

它的市場格局良好——iRobot 和Shark雙寡頭,而且石頭科技打得過。Rtings網站選取了石頭科技、科沃斯、iRobot 和Shark四個國際品牌的旗艦級進行產品力對比,發現,石頭科技性價比較高。

(圖源:國金證券)

好處這么多,那為什么2021年收入就是漲不上去呢?

因為近兩年開始,海外市場銷量下降,供大于求。

據一位海外掃地機器人分銷商分享:以年初全球掃地機器人市場狀況來看,海外市場同比減少30%到50%,庫存量高。對應在石頭科技的產品流水上更是明顯,去年石頭科技從該分銷商賣向海外的掃地機器人流水每月平均5000-8000萬,但今年Q1、Q2提貨量大幅減少:3月石頭科技提貨量只有760萬臺,5月1300萬臺,6月960萬臺,7月1700萬臺,流水同比大幅縮小;5、6月經常合作的經銷商也很少向公司提貨了。

究其根本,在于海外市場雖然空間大,但是消費力似乎有限,前兩年的高市場規模源于美國發消費券刺激消費,使得消費者提前消費,占用了今年的消費額,況且現在還受俄烏戰爭、經濟大形勢等影響,通貨膨脹加劇,影響消費力。

而實際上,產品力、營銷等方面的海外本土化,需要大量精力及成本。

比如,產品力上,國內家庭清潔主要就是掃地跟拖地,因此國內產品定位上更偏向于以拖為主,掃為輔助,而在美國、歐洲等市場,由于地毯使用較多,在產品定位上更強調吸塵能力與清掃能力等等,都需要額外開發。

渠道上,日本市場線下渠道影響力強,石頭科技要與當地龍頭的電器經銷商山田電機合作,搞好關系;美國市場上,則先需要先從亞馬遜線上渠道切入,再拓展大型商超等線下渠道。

時不時面臨的突發困境,比如,去年的海運壓力,又起到了“雪上加霜”的效果。

2021年,石頭科技海外營收創下新高,但是海外營收毛利率同比下降7個百分點至48.36%。究其根本,2021年受疫情影響封港導致運力不足,盡管石頭科技通過采取調整運輸方式、分散發貨地區等舉措緩解海運壓力,但是運輸成本也隨之增長。

定位海外戰略“時運不濟”固然是不利因素,但石頭科技現在最大的問題在于——“失守”國內市場。

對比財務數據,2021年,石頭科技國內營收繼續縮水,國外市場增速較快,漲幅高達80%,漲勢喜人,但是這一年,科沃斯一舉在國內拿下近84億,漲幅達到117%。

為什么石頭科技拓展海外市場的同時,國內市場卻呈現出穩定的下降趨勢?為什么不能和科沃斯一樣海內外市場兩條腿走路?

一個重要的因素是,石頭科技新品發布都在海外市場先上,就錯失了國內市場上份額的上漲。

對此,石頭科技相關負責人在調研紀要上表示,這是由于研發節奏及發行節點的配合,石頭科技新品發布主要在年初,海外年初CES展是一個很好的曝光機會,而國內都集中在下半年628、雙十一,年初沒有特別好的時間節點。這其實也側面表明了,石頭科技在研發上對海外市場的傾斜。

但更根本的因素還要追溯到產品力上。在掃地機器人算法邊際效應遞減的情況下,企業就必須在清潔能力、場景等方面發力,比如,掃地機器人先后經歷了掃地、拖地、掃拖一體、掃地加集塵、掃拖一體加集塵、掃拖一體加洗拖布,以及全能基站、智能交互等歷程。

然而,石頭科技自己不僅沒有像云鯨那樣給產品新定義,而且在已有產品創新的跟進上,也顯得慢一拍,這從現有的產品種類就可以看出。

比如,2019年9月,云鯨推出首款“免洗拖布”J1,2021年9月推出J2,從免洗到“自動上下水、自動配置清洗液、自動烘干”等功能,大力推動掃地機器人智能好用;而直到2021年8月底,石頭科技才發布了年度雙旗艦石頭自清潔掃拖機器人G10和石頭智能雙刷洗地機U10。

又比如,在行業沒有爆款出現時,就需要在產品快速迭代上下功夫,但是石頭產品數量遠低于科沃斯。以今年618銷售數據為例,科沃斯、石頭科技線上產品主流型號分別有34款、17款。

總得來看,在去年一波掃地機器人的狂歡和燥熱之后,行業回歸地面,成本、技術等問題逐漸暴露眼前。

但是在目前行業還沒有迎來爆發拐點之時,石頭科技自身的戰略、產品等問題都急需解決,不然,資本對行業熱情減輕的同時,營收還不具備優勢的行業老二,必然是率先被拋棄的對象。