文|奇偶派

國內互聯網行業競爭提前進入終局。

C端市場失去想象力,各家大廠集體轉向To B和To G(政府)。阿里云、騰訊云、華為云、百度云對市場的饑渴與爭奪,從B端卷到G端。

To B和To G市場激烈競爭背后,是國內從政策背景到行業發展直至政府和企業應用端,都已經為數字智能化準備好了。

2021年十四五規劃和2035年遠景目標中,將數字化建設提升到戰略高度,規劃針對“加快數字化發展,建設數字中國”的主題進行了專門的論述,提出要加強關鍵數字技術創新應用,聚焦關鍵技術領域,加快研發迭代與應用;加快推動數字產業化,培育壯大新興數字產業;推進產業數字化轉型,實施“上云用數賦智”行動,推動數據賦能全產業鏈協同轉型。

數智化轉型不是為了明天過得更好,而是為了適應當下數智化競爭,能夠活下去的基本要件。

作為國內云服務行業龍頭,在數智化這場競速賽中,先發優勢明顯的阿里云本已領先其他競爭對手不少。但是,戰局真正開始,競爭對手攻城略地的時候,阿里云似乎有些自亂陣腳。

高管和組織架構頻繁變換,增長失速之下市場份額不斷被蠶食,朝向政企云和海外又面臨強大的競爭對手。

在一位云服務行業人士口中,“現在,阿里云的人才、技術和市場優勢都很小了。大家都趕上來了,都是在用方案和價格,血拼大企業和政府訂單。大家都是先拿下來訂單,再分包給不同的外包公司來承接。阿里云沒有獨特之處,機會均等。誰都知道這個賽道是5到10年的最大機會,都不會放棄,肯定都全力投入,誰沖出來真的不一定。”

阿里云面臨什么樣的行業環境,目前自身的處境如何?阿里云,是如何快速“華為化”來應對組織和業務問題的?從環境、現狀與策略來看,阿里云能否抓住國內數智化大潮?

動蕩的組織與高管

近兩年,阿里云組織架構頻繁變動。

2021年8月,阿里云視頻云負責人林昊(花名:畢玄,阿里研究員、P10級)離職,林昊在阿里內部被稱為畢大師,2021年1月份,獲得中國計算機學會官網發布的“CCF杰出工程師獎”。

2021年,前騰訊云員工、德拓信息CEO黃海清加入阿里云。

2022年3月,前華為EBG中國區總裁蔡英華空降阿里云,成為阿里M7級(資深副總裁)高管。

2022年4月,阿里云中國區總裁任庚(M6)離職,由阿里巴巴副總裁、阿里云智能事業群中國區副總裁黃海清接任,整體負責16個區域銷售;生態發展部及銷售運營部由蔡英華直接管理。

2022年5月,阿里巴巴集團副總裁、阿里云新零售事業部總裁、阿里云研究院院長肖利華正式離職。

如此高頻的高管變換,有人描述阿里云的管理層變動是“新華為人擠走老華為人”。

今年3月,空降阿里云的蔡英華,出任阿里集團資深副總裁(M7 ),級別比任庚(M6)更高。此前在華為,任庚也與蔡英華也是上下級關系。

在加盟阿里云前,蔡英華任職華為EBG中國區總裁,負責華為政企業務在中國區的戰略規劃及業務推進。

同樣在華為,任庚曾出任多個重要管理職位,包括于2012年10月至2015年3月出任華為緬甸分公司總經理,及于2011年10月至2012年7月出任華為泰國分公司副總經理。

2018年,任庚擔任中國區總裁之后,阿里云進入發展快車道。從營收數據來看,迅速由133.9億元猛漲到2021年的601.2億元。

不過這期間,飛速發展的阿里云也犯下不少大錯。其中典型的就是log4j2高危漏洞事件。當時,阿里云發現漏洞后并未及時向上匯報,僅按照慣例通過郵件上報給了軟件開發公司阿帕奇軟件基金,導致國內在一個月之后才從公開渠道了解到這一漏洞情況。

圖源:阿里云公眾號

在這一重大原則性問題上犯錯,直接導致2021年12月,阿里云被工信部官宣暫停合作單位6個月。

外部分析,在2021年已經決意重點發力政企云的阿里云,在政企最為關注的安全問題上出現如此嚴重的失誤,讓公司對任庚能否勝任政企業務產生了質疑。

蔡英華曾任華為EBG中國區總裁,當時負責政企業務的戰略規劃及業務推進,為華為成功拿到了不少訂單。

阿里云此次引入蔡英華,意圖也應該主要瞄準政企業務。不過,從另一個視角看,阿里云高管輪番大換血,是在讓銷售主導的高管上位,讓技術路線的高管讓路。

不僅蔡英華的優勢在于政企市場,新任集團副總裁的黃海清在騰訊云也是負責云計算業務拓展工作,曾在Dell、Compaq、IBM、Oracle等公司負責銷售和管理工作。

銷售派管理層主導背后,是阿里云國內市場份額持續下滑,競爭優勢不斷被后來挑戰者蠶食。

增長失速的新常態

市場份額的分流,幾乎體現在每一個實實在在的訂單上。

2022年11月2日,咪咕視訊科技有限公司發布的《2022年世界杯三方CDN資源新增框架采購項目》中標候選人公示顯示,火山引擎中選份額40%;白山云中選份額32%、阿里云中選份額28%。

越來越多的競爭對手,在從阿里云手中搶走訂單。這只是阿里云市場份額被蠶食的一個小例子。

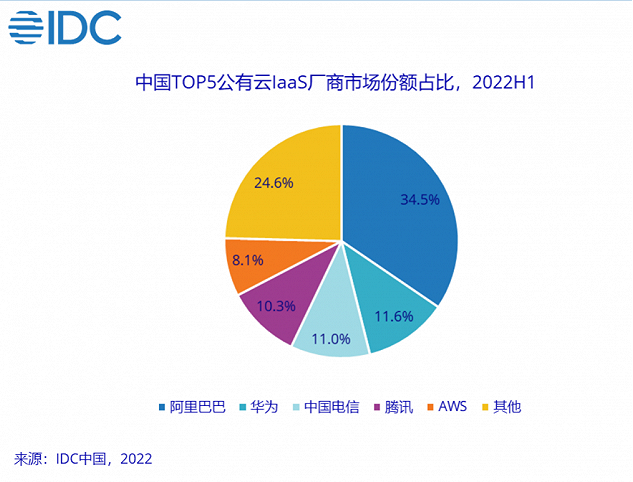

在國內云服務賽道,阿里云仍然占據頭把交椅,市場份額第一,但是領先優勢越來越小。

Canalys數據顯示,2019年Q1阿里云在國內云計算市場的份額是47%,到了2021年Q4降到了37%。

2022年10月26日,IDC發布的《中國公有云服務市場(2022上半年)跟蹤》報告則顯示,阿里云在IaaS市場份額減少4.1%至34.5%;IaaS+PaaS市場份額減少4.4%至33.5%。

除了市場份額被蠶食,阿里云自身的增速也越來越慢。

從2019到2021的三個財年里,阿里云的營收增速就一直在下滑,分別為84%、62%、50%。到2022財年的四個季度,阿里云的營收增速持續下滑,已經降到了29%、33%、20%、12%。

增長“失速”,似乎正在成為阿里云的新常態。

與之相比,競爭對手的增速仍在維持。Canalys數據顯示,2021年,華為云的年度營收增長67%,騰訊云的年度增長也達到了67%。

和扶持其他增長業務一樣,阿里云過去曾長期犧牲短期盈利,降低云服務收費,甚至虧本拿項目、搶客戶,旨在提升規模。但是,目前這種激進擴張的做法已經不可持續,阿里云在要利潤。2022財年,阿里云首度實現盈利,利潤(EBITA)從2021年的虧損22.51億元,改善成盈利11.46億元。

但是這也給了其他競爭對手可乘之機。

浙江大學國際聯合商學院數字經濟與金融創新研究中心聯席主任盤和林分析認為,“阿里云市場份額在下滑,營收仍在上升。云服務商是技術和規模的疊加競爭。市場份額的變化,是一個緩慢過程。”

也有行業人士認為,阿里云未來在國內有被超越的可能,“一段時間內,被反超的可能性低,但未來也有可能。”

主攻華為強勁的政企云

面對愈加激烈的市場競爭和越來越縮小的競爭優勢,阿里云的解法主要是大力朝向政企客戶。

2021年,阿里云殺入政企市場,組織架構升級。重要調整有二:其一,設立18個行業部門,包括數字政府、金融、電信、電力等,設立行業總經理;其二,劃分16個區域,每個區域任命一個總經理,負責所在區域的本地化運營。

2022年,在高管層面,阿里云引入華為人蔡英華。從蔡英華的過往履歷來看,他曾力推華為中國政企業務轉型,主導搭建了分銷渠道及合作伙伴生態,擅長搭建生態體系。

同時,將黃海清替換任庚,也讓阿里云發力政企客戶意圖彰顯。黃海清B端銷售經驗豐富,曾在Oracle工作14年。

不過,對于阿里云這樣的高管換血,也有云服務行業人士認為,用Oracle等跨國企業背景的人士負責渠道,“那種路子不適合國內市場”。

在政企云市場,阿里云還要面對已有的強大對手。

國內最大的兩家政企云服務商分別是華為云和天翼云。據IDC數據,2020年,這兩家的政企云市場份額分別是32.2%、25.3%。

華為向來擅長搶占政企市場,且卡位政企市場較早,占據先發優勢。2021年12月,華為昇騰計算業務總裁許映童表示,華為正在逐步打造人工智能計算中心,為當地政府、企業、高校提供算力資源。

同時,一批國資云服務商也在跑步進入市場。具有國資背景的云廠商,除了天翼云,浪潮云、曙光云、紫光云、移動云、沃云等,在云服務的基礎設施及政企市場上的份額越來越大。

與華為云和一大批國資云相比,阿里云在政企云服務市場并沒有什么明顯優勢。

今年2月,國家發展改革委、工業和信息化部等部門聯合發文,同意在京津冀、長三角、粵港澳大灣區以及六個西部省份啟動建設國家算力樞紐節點,并規劃了十個國家數據中心集群。一批“國家隊”背景的企業此前已經在上述區域大規模建設數據中心,成為算力主要提供者。云計算作為承載、加工數據的基礎設施,也在成為國家戰略的一環。按照云網融合、算網融合的設想,未來算力、存儲、網絡,如同電力一樣,被統一調度輸送。

因政策,“國家隊”選手承擔起建設和運營算力基礎設施的責任。與之相對應的是,更大規模的數據中心等基礎設施建設投入,更廉價的服務。高昂投入和廉價服務,并不是需要達成盈利目標的阿里云等云服務廠商可以參與其中的。

最近,Gartner 發布的2022年《云基礎設施和平臺服務魔力象限》就分析稱,阿里云的成功一直受到中國整體市場環境的影響,國資云服務提供商越來越受到青睞,尤其是在公共部門企業中。由于監管影響,再加上華為和騰訊等高度活躍的中國競爭對手的競爭,使阿里云目前在市場份額的領先地位受到挑戰。

難進的海外云市場

國內,政企云服務市場成為阿里云想進又難進的突破口。在國際上,阿里云則企圖出海尋找新市場空間,打開增長天花板。

一位云服務行業的資深專業人士認為,中國企業需要理解全球市場,而非在本土市場陷入內卷競爭,國內市場存在的部分偽需求容易把云廠商帶入誤區,過去兩年,云廠商用傳統IT的思路做了太多集成項目,和海外云廠商的技術差距在不斷拉大。

據阿里云內部人士此前對天下網商介紹,戰略會上管理層認為以技術出海的全球化業務是必須堅持且投入的,再加上近年來阿里云在海外收獲了高于國內市場數倍的增長,所以更加堅定了管理層對具備優勢的東南亞市場的投入。

不過,阿里云在海外市場的表現,似乎沒有獲得太多國際云服務行業專業機構的認可。

圖源:Gartner

2022年《云基礎設施和平臺服務魔力象限》里,Gartner分析認為,與國際競爭對手相比,阿里云在折扣和定價方面不夠穩定和透明,也缺乏可預測性。

Gartner的客戶經常抱怨道,基本和高級安全產品與專業服務成本之間的定價不成比例。此外,就服務實施過程中的技術細節而言,阿里云也缺乏透明度。而且,阿里云在中國提供的各種產品在功能穩定性方面仍存在很大差異,與其在國際地區提供的產品相比,在中國提供的功能要強得多。

這些表現落在國際云服務市場上,就是阿里云與AWS、Azure和谷歌云三家國際云服務龍頭的差距不斷被拉大。

對于增速放緩的原因,阿里云的管理層表示主要有兩點原因:一是在疫情下,受經濟因素影響,互聯網行業的增速整體放緩了;二是由于失去了一個頂級互聯網客戶,及相關的在線教育等垂直行業的需求疲軟所致。

當時很多云服務行業人士判斷,這家丟失的頂級互聯網客戶正是目前的國際短視頻龍頭TikTok。據悉,TikTok將訂單交給了AWS和甲骨文。

并不平順的出海求增長之路,讓阿里云的國際化未來顯得迷霧重重。

寫在最后

一直以來,阿里云肩負著阿里巴巴技術創新與驅動的使命。

作為國內最早發力的云服務廠商,曾經阿里云與AWS、Azure、谷歌云和IBM云并列稱為“全球五朵云”。

不過隨著國內數智化加速鋪開,阿里云卻有些自亂陣腳。高管變動如流水,增長失速之下市場份額持續下滑,朝向政企業務和海外市場極速前進,國內面臨強大且先天優勢明顯的華為和國資云,國際上遭遇海外專業機構的差評。

四面楚歌之下,阿里云引入了前華為云高管。但是引入華為人,加速華為化就能解決所有增長和組織的問題嗎?

李維是一家互聯網公司的中層,公司去年引入一位華為管理層,后續又陸續來了一幫華為人。在他看來,“我們公司來的華為那幫人確實擅長做門面和搞制度,真的到業務上沒看到有什么出眾的地方,可能在高管眼中他們適合當團隊里的泥鰍,但是他們這種作用最多也就一年時間,來年沒拿得出手的業績也待不住”。