記者|梁怡

又一家新三板公司轉(zhuǎn)戰(zhàn)創(chuàng)業(yè)板。

近日,蕪湖佳宏新材料股份有限公司(簡稱“佳宏新材)創(chuàng)業(yè)板IPO進(jìn)入一輪問詢,遭監(jiān)管22問。

佳宏新材專注于電伴熱產(chǎn)品的研發(fā)、生產(chǎn)和銷售,主要產(chǎn)品包括電伴熱產(chǎn)品(自控溫伴熱帶、恒功率伴熱帶)、溫控器、配件以及電伴熱系統(tǒng)工程。

報(bào)告期內(nèi)(2019年-2021年、以及2022年上半年),公司營業(yè)收入分別為 2.01億元、2.21億元、3億元、1.27億元;凈利潤分別為4493.93萬元、4127.10萬元、5260.98萬元、1930.83萬元。

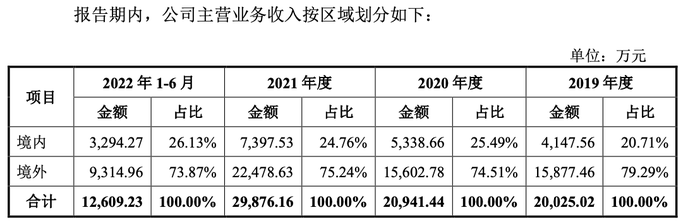

公開資料顯示,全球電伴熱市場主要以北美、歐洲等地區(qū)為主,因此導(dǎo)致佳宏新材報(bào)告期內(nèi)7成以上收入來自外銷,存在匯率波動(dòng)、貿(mào)易摩擦、合作失敗等風(fēng)險(xiǎn)。

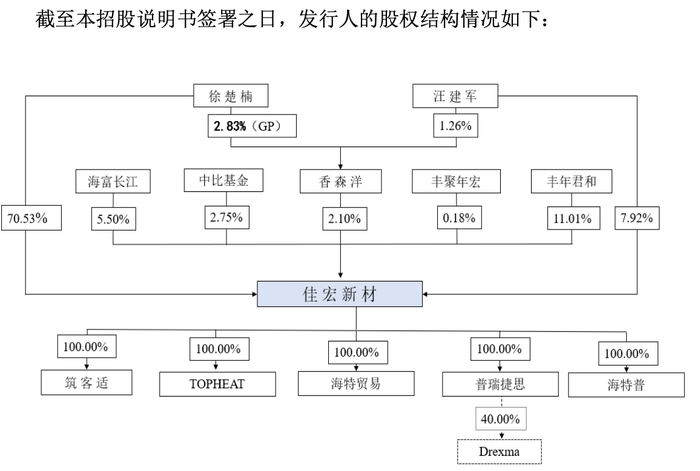

實(shí)控人母子控制80.55%股權(quán)

2002年2月,徐忠庭、汪建軍夫婦共同出資設(shè)立的佳宏有限,其中徐忠庭以實(shí)物作價(jià)出資 600萬元,汪建軍以貨幣出資400萬元。

值得注意的是,公司設(shè)立時(shí)出資存在瑕疵。其中汪建軍的貨幣出資系由汪建軍創(chuàng)辦的蕪湖市電線電纜廠(私營獨(dú)資企業(yè))代為轉(zhuǎn)款注入,因年代久遠(yuǎn)無法提供系由其本人出資的其他證明資料;徐忠庭用于出資的設(shè)備、車輛、存貨等資產(chǎn)亦來源于購買蕪湖市電線電纜廠(私營獨(dú)資企業(yè))的實(shí)物資產(chǎn),因年代久遠(yuǎn)無法提供以其本人名義購買該等資產(chǎn)的發(fā)票及相關(guān)單據(jù)等證明資料,即以現(xiàn)有資料無法核實(shí)佳宏有限設(shè)立時(shí)股東出資的真實(shí)性與充足性。

為夯實(shí)上述出資,2016年3月15日,汪建軍向佳宏有限投入1000萬元,計(jì)入佳宏有限的資本公積金。

汪建軍、徐忠庭之子徐楚楠自2005年9月起加入佳宏有限從事管理工作,鑒于徐楚楠對公司業(yè)務(wù)發(fā)展作出的突出貢獻(xiàn),且已具備承擔(dān)公司發(fā)展的管理能力,創(chuàng)始股東汪建軍、徐忠庭考慮由徐楚楠接班承擔(dān)主要管理職能,故對公司家庭內(nèi)部股權(quán)架構(gòu)進(jìn)行調(diào)整。2010年6月汪建軍、徐忠庭分別轉(zhuǎn)讓10%、38%的股權(quán)轉(zhuǎn)讓給徐楚楠,2014年8月,徐忠庭再次轉(zhuǎn)讓剩余22%的股權(quán)給徐楚楠。

IPO前,佳宏新材的控股股東徐楚楠直接持有70.53%的股份,擔(dān)任公司的董事長、總經(jīng)理,實(shí)際控制人為汪建軍、徐楚楠母子兩人,通過直接和間接的方式合計(jì)控制公司80.55%的股份。

另外,2019年、2021佳宏新材進(jìn)行現(xiàn)金分紅400.64萬元、1802.97萬元。其中徐楚楠同期分得355.2萬元、1022.85萬元,汪建軍分得39.4萬元、114.62萬元。

超7成收入來自境外

根據(jù) Markets and Markets 機(jī)構(gòu)市場研究報(bào)告,2021年全球電伴熱市場規(guī)模為26億美元,預(yù)計(jì)市場將逐漸恢復(fù)并于2027年達(dá)到43.6億美元。從電伴熱市場的區(qū)域分布來看,北美、歐洲等地區(qū)工商業(yè)發(fā)達(dá),城鎮(zhèn)化水平高,主要國家低溫天數(shù)較多,成為全球電伴熱主要銷售市場,2021年市場占比分別為46.29%和35.49%。

因此,報(bào)告期內(nèi)佳宏新材以境外銷售為主,收入占比均超70%以上,以北美洲、歐洲等境外區(qū)域?yàn)橹鳎局饕扇?span>ODM/OEM的形式向國際市場提供產(chǎn)品,境外客戶主要為國際工業(yè)及家居用品供應(yīng)商和區(qū)域電伴熱品牌商。

然而,業(yè)務(wù)以外銷為主的公司通常存在產(chǎn)品認(rèn)證政策、匯率波動(dòng)、國際貿(mào)易等風(fēng)險(xiǎn)。

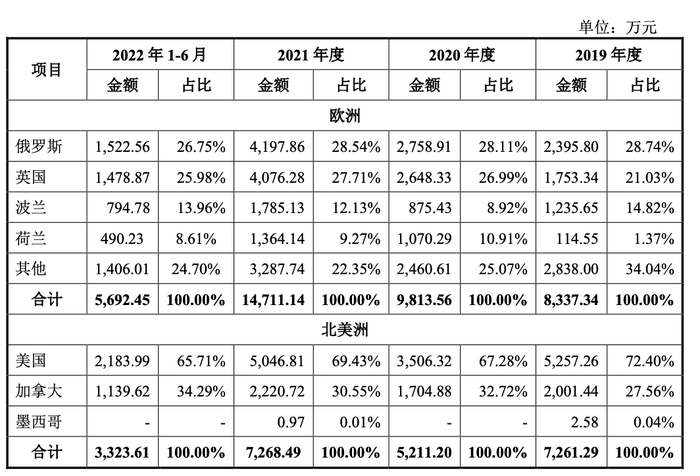

可以看到,2019年-2021年佳宏新材的歐洲市場業(yè)務(wù)處于一個(gè)整體上升的趨勢,其中2021年漲幅較高主要系對俄羅斯、英國、波蘭的銷售收入提高所致;而同期美洲市場則先下滑再反彈維穩(wěn),而2020年公司來源于美國的收入下降,主要受中美貿(mào)易摩擦的影響,公司產(chǎn)品于2018年9月、2019年5月分別被加征了兩次關(guān)稅,基于整體成本考慮,美國部分客戶將其訂單向其他地區(qū)的供應(yīng)商(如:印度)轉(zhuǎn)移。

另外,界面新聞?dòng)浾咦⒁獾剑押晷虏脑谡泄蓵羞€提到了“俄烏戰(zhàn)爭因素的風(fēng)險(xiǎn)”: 俄羅斯作為公司主要的境外銷售地區(qū)之一,且作為子公司的注冊地,其對公司的經(jīng)營布局具有較為深遠(yuǎn)的直接影響。自2022年2月俄烏沖突爆發(fā)以來,公司與俄羅斯客戶之間的合作因此受到了一定程度的不利影響。如若局勢持續(xù)升級(jí),上述不利影響可能會(huì)持續(xù)甚至加劇。

匯率波動(dòng)方面,佳宏新材境外業(yè)務(wù)結(jié)算幣種有美元、加元和歐元等,主要以美元結(jié)算為主。報(bào)告期內(nèi)公司境外采購額遠(yuǎn)小于境外銷售收入,匯兌損益主要由境外銷售產(chǎn)生。

報(bào)告期內(nèi),公司實(shí)現(xiàn)的匯兌損益分別為-38.56萬元、393.59萬元、377.27萬元和-64.20萬元,其中2020年美元兌人民幣匯率總體呈現(xiàn)下降趨勢,2020年末較年初的跌幅為6.27%,2021年美元兌人民幣匯率總體繼續(xù)呈下降趨勢,2021年末較年初的跌幅為2.52%。

此外,界面新聞?dòng)浾咦⒁獾剑押晷虏?span>2020年還受到2起行政處罰。

一起是外匯行政處罰,2020年8月14日,國家外匯管理局蕪湖市中心支局作出蕪匯檢罰款 [2020]3 號(hào)《行政處罰決定書》。佳宏新材在2017年至2019年期間的出口業(yè)務(wù)中,有203516.86美元出口貨款未從境外收回,而是于2019年4月至12月期間從境外客戶指定的境內(nèi)居民處陸續(xù)收回,收回金額為1402343.69元,扣除銀行扣費(fèi)后,實(shí)際入賬金額為 1402171.41 元,公司上述行為構(gòu)成“非法套匯”行為。該局依據(jù)《中華人民共和國外匯管理?xiàng)l例》第四十條的規(guī)定,對佳宏新材處42065.14元的罰款。

另一起是海關(guān)行政處罰,2020年11月25日,中國北侖海關(guān)作出甬北關(guān)緝違字[2020]0182 號(hào)《行政處罰決定書》,因佳宏新材出口貨時(shí),數(shù)量、價(jià)格申報(bào)不實(shí),影響國家出口退稅管理,違反了《中華人民共和國海關(guān)法》第二十四條第一款之規(guī)定,并構(gòu)成同法第八十六條第(三)項(xiàng)所列之違法行為,對佳宏新材處33700元罰款。

毛利率連年下滑

根據(jù)中國電器工業(yè)協(xié)會(huì)電線電纜分會(huì)的文件,2017年至2019年佳宏新材在國內(nèi)電伴熱市場占有率排在國內(nèi)企業(yè)前三位。

2019年-2021年國內(nèi)電伴熱產(chǎn)品市場規(guī)模為1.58億美元、1.37億美元、1.79億美元,以同期境內(nèi)收入計(jì)算,占國內(nèi)電伴熱產(chǎn)品市場規(guī)模比重為3.80%、5.65%、6.41%,因此我國電伴熱市場尤其是中高端市場仍主要被瑞侃、賽盟、博太科等外資品牌壟斷。

界面新聞?dòng)浾咦⒁獾剑押晷虏脑谡泄蓵Q,“公司已初步實(shí)現(xiàn)中高端產(chǎn)品的進(jìn)口替代”。但這引起了監(jiān)管層的質(zhì)疑,要求公司說明實(shí)現(xiàn)進(jìn)口替代產(chǎn)品的具體情況,發(fā)行人產(chǎn)品實(shí)現(xiàn)進(jìn)口替代的依據(jù)、過程、效果及相關(guān)支持材料,結(jié)合發(fā)行人產(chǎn)品與進(jìn)口產(chǎn)品在主要性能指標(biāo)、技術(shù) 參數(shù)、在下游客戶的使用比例或市場份額等方面的比較情況,說明發(fā)行人實(shí)現(xiàn)“進(jìn)口替代”依據(jù)是否充分。

佳宏新材的回復(fù)是否讓監(jiān)管層滿意目前仍未得知,而公司另一個(gè)重要的財(cái)務(wù)指標(biāo)毛利率出現(xiàn)了下滑。

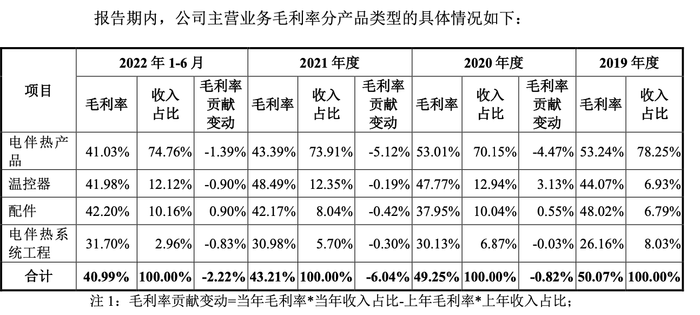

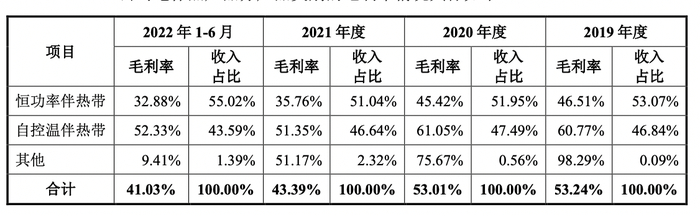

報(bào)告期內(nèi),公司綜合毛利率分別為 50.28%、49.40%、43.41%、41.14%,其中2021年毛利率下滑明顯。從主營業(yè)務(wù)來看,公司毛利率下滑主要系受電伴熱產(chǎn)品毛利率及收入占比的變動(dòng)影響。

可以看到,2021年電伴熱產(chǎn)品的毛利率出現(xiàn)斷層下滑近10個(gè)百分點(diǎn),從回復(fù)內(nèi)容來看,恒功率伴熱帶、自控溫伴熱帶的毛利率下滑主要與公司境外業(yè)務(wù)毛利率下降有關(guān),其中前者下滑10.37個(gè)百分點(diǎn),后者下滑11.73個(gè)百分點(diǎn),具體受原材料采購價(jià)格上漲、美元匯率下降,客戶結(jié)構(gòu)變動(dòng)等因素的綜合影響。

界面新聞?dòng)浾咦⒁獾剑惠唵栐冎斜O(jiān)管層就公司的毛利率事項(xiàng)進(jìn)行重點(diǎn)提問,另外要求說明審計(jì)截止日后的財(cái)務(wù)數(shù)據(jù),量化分析新冠疫情、匯率波動(dòng)、原材料價(jià)格波動(dòng)、海運(yùn)費(fèi)波動(dòng)對公司的業(yè)績影響。

財(cái)務(wù)數(shù)據(jù)顯示,2022年1-9月,佳宏新材的營業(yè)收入為 2.52億元,較上年同期增長 28.42%;凈利潤為4971.65萬元,較上年同期增長30.61%;扣除非經(jīng)常性損益后歸屬于公司普通股股東的凈利潤為4525.99萬元,較上年同期增長22.48%。