文|全球財說 熊曉萌

2022年,隨著東莞證券、信達證券、首創證券先后過會,券商行業上市進程有望加快,而首創證券于11月10日拿到證監會核準批文,也被業界認為將要拔得年內頭籌。

據統計,除上述三家過會券商外,截至目前,仍有4家券商處于IPO排隊審核階段,分別是財信證券、渤海證券、華寶證券、開源證券。

可不能否認的是,自2021年起成功上市的券商數量驟降,全年僅有財達證券實現IPO,2022年至今仍顆粒無收。

一切充滿變化,隨著11月21日,首創證券發布推遲發行公告,一切顯得撲朔迷離。而就在11月18日,財信證券也收到了證監會反饋意見,更涉及多達41個問題。

發行市盈率高于平均,中小券商困局難解

11月21日,首創證券發布首次公開發行股票初步詢價結果及推遲發行公告。

公告顯示,首創證券原定于2022年11月21日舉行的網上路演推遲至2022年12月12日,原定于2022年11月22日進行的網上、網下申購將推遲至2022年12月13日。

本來已經準備熱情迎接新一只上市券商,此次推遲也讓市場及投資者產生一定質疑,緣何推遲?

公告顯示,首創證券確定首次公開發行價格為7.07元,對應市盈率為22.98倍,截至2022年11月16日,中指行業最近一個月平均靜態市盈率為13.86倍。

首創證券表示,根據有關規定,由于“存在未來發行人估值水平向行業平均市盈率回歸,股價下跌給新股投資者帶來損失的風險”,發行人和保薦機構須進行三周的風險披露,且每周至少發布一次,才可安排申購。

與此同時,首創證券還選擇南京證券、紅塔證券、國聯證券、華林證券等7家上市券商的市盈率情況進行對比,從側面說明自身發行價及發行市盈率處于合理區間。

圖片來源:首創證券公告

若本次發行成功,首創證券預計募集資金總額為19.32億元,全部用于補充公司及全資子公司資本金,增加公司營運資金,發展主營業務。

十分現實的是,券商行業的“馬太效應”愈發明顯,頭部券商強者恒強的局面難以打破,而中小型券商也急于拓展融資通道,擴大凈資本規模以提高抵抗風險能力,IPO上市融資已經成為主要途徑。

在招股書中,首創證券直言,公司凈資本規模偏小,不利于公司在以凈資本為核心的監管體系下取得發展先機,并可能會影響公司未來申請新的業務資格。

首創證券也表示,面對激烈的市場競爭及不斷變化的監管環境,公司亟需通過本次發行募集資金進一步擴大凈資本規模,彌補凈資本規模不足的劣勢。

這或許也正是首創證券即便需要推遲發行時間,但仍決定選擇較高發行市盈率的原因所在。

數據顯示,截至2022年6月30日,首創證券的凈資本為88.23億元,核心凈資本為68.33億元。

雖然首創證券凈資本較2019年末的39.23億元迅速上漲,但是根據證券業協會統計,截至2022年6月30日,證券行業平均每家公司的凈資本為147.14億元,首創證券仍處于腰部偏下位置。

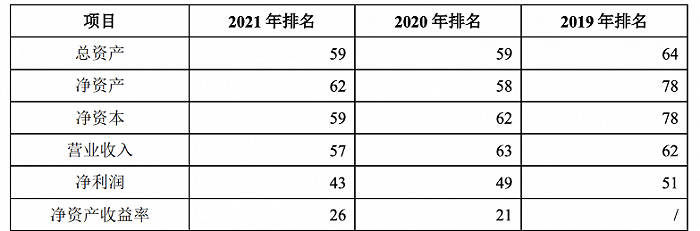

2021年末,首創證券的總資產、凈資產、凈資本規模行業排名分別為第59位、第62位和第59位。

圖片來源:首創證券招股說明書

在券商行業業績整體滑坡的情況下,中小型券商困局難解經營更加艱難。

財信證券意見反饋涉41個問題,資管業務合規性被關注

與此同時,證監會對于財信證券超萬字的反饋意見也充斥著“壓抑”氣氛,合計41個問題,分別涉及規范性問題、信息披露問題與其他問題三大方面。

在規范性問題中,反饋意見先后提及包括出資、歷史沿革、關聯交易以及業務相關等諸多問題。

其中,第4個問題有關于珠江15號備受關注。珠江15號為財信證券資管計劃,底層涉及北大方正債券資產。

2020年,財信證券購買所管理的資產管理計劃珠江15號底層資產北大方正相關債券資產合計超過9億元,超出監管指標范圍部分由財信資產委托財信信托設立單一信托計劃承接。除珠江15號外,單一信托計劃還承接了發行人管理的部分集合資產管理計劃所持有的北大方正債券。

證監會在反饋意見中,要求財信證券補充披露“珠江15號”的設立、運作情況,相關資產管理合同的主要內容,購買北大方正債券的背景、原因、資金來源、價格公允性等相關問題。是否明確定向投資北大方正相關債權,依據該合同及相關交易規則財信證券的主要權利及義務,財信證券是否存在違約或者違規交易的情形,是否存在尚未履行的義務,是否存在糾紛或潛在糾紛,是否存在行政處罰風險。

此外,證監會還對財信證券證券經紀業務收入、證券自營業務投資規模、投資銀行業務收入、信用交易業務、資產管理分部收入、期貨業務收入、私募股權投資業務等業務相關方面進行詳細詢問。

在信息披露問題中,資管業務合規性需要重點關注。2019年-2021年各報告期末,財信證券資產管理計劃管理金額分別為272.80億元、236.07億元、546.09億元。

由于增速較快,證監會要求財信證券補充披露主要集合資產管理產品和定向資產管理產品(規模5000萬以上)詳細相關信息,以及最近一年資產管理計劃主要新增情況、原因及合理性,是否存在違規募集的情形,是否符合同行業發展趨勢。

并要求財信證券說明資產管理業務規范與處置措施,是否符合相關要求,是否存在資金池運作、多層嵌套、剛性兌付等違規情形及風險,是否存在規避監管,是否存在訴訟糾紛及舉報等情形。

招股書顯示,2021年財信證券實現營業收入為28.06億元,凈利潤8.39億元,分別同比增長32.73%、57.41%,凈資本規模為128.61 億元。

2021年末,財信證券總資產、凈資產排名分別為第42名、第47名;2021年營業收入、凈利潤排名分別為第46名、第47名。