文|新經濟e線

11月25日,人力資源社會保障部宣布,個人養老金制度在北京、上海、廣州、西安、成都等36個先行城市或地區正式啟動實施,這標志著我國養老體系第三支柱歷經構想、籌備階段到正式落地執行。

來源:人力資源社會保障部官網

自當天下午起,首批23家入圍個人養老金賬戶的銀行,可正式開通個人養老金賬戶。開立渠道分為線上線下,以上賬戶開立銀行分別包括,工農中建交郵儲6大國有銀行、中信、光大、華夏、民生、招商、興業、平安、廣發、浦發、浙商、渤海、恒豐等12家股份制銀行、以及北京銀行、上海銀行、江蘇銀行、寧波銀行、南京銀行等5家城商行。

根據相關政策規定,投資者通過指定渠道建立個人養老金賬戶并開立個人養老金資金賬戶后,即可購買包括儲蓄存款、理財產品、商業養老保險和公募基金等。

此外,中基協也于11月25日發布《公募基金行業服務個人養老金高質量發展行動綱要》(以下簡稱《行動綱要》),從提高政治站位、履行職責使命提升專業能力、豐富產品供給、優化客戶服務等五個方面,詳細對公募基金服務與參與個人養老金建設提出了更明確的指引。

在產品供給方面,《行動綱要》要求公募基金行業不斷豐富產品供給,適配養老金多樣化配置。以風險可測可控,適配社會大眾多元化、多層次養老理財需求為目標,加大產品設計與開發創新力度,打造讓老百姓看得透、弄得懂、易操作的基金產品,為個人養老金提供豐富的配置選擇和投資工具。

可以預見,面對個人養老金制度給大資管行業帶來的全新機遇,各家參與機構為搶占山頭將使出全身解數。

養老基金Y類份額開賣

新經濟e線獲悉,11月25日,在首批入圍個人養老金基金名錄的40家基金管理人中,易方達基金、廣發基金、華夏基金、嘉實基金、南方基金、興證全球基金、華安基金、華商基金、鵬華基金、大成基金等多家公司相繼發布公告稱,旗下養老基金Y類份額自11月28日起正式開放日常申購和定期定額投資業務,投資者可以通過個人養老金賬戶進行申購。

據新經濟e線了解,養老金投資業務與普通基金投資最大的不同之處在于,第一是每月買入實質上是定投,第二是養老投資對個人投資者來說有著隨年齡和退休時間而風險偏好逐漸下降的生命周期特點。

以鵬華基金此次正式發售Y份額的4只基金為例,其中鵬華養老目標日期2035三年持有期FOF和鵬華養老目標日期2045三年持有期FOF兩只基金在運作策略上采取目標日期策略,即根據不同生命階段的風險偏好和收益目標動態調整資產配置,隨著年齡增長逐步下調權益資產占比;鵬華長樂穩健養老目標一年持有期FOF、鵬華長治穩健養老目標一年持有期FOF兩只基金則采取目標風險策略,即根據不同風險承受能力進行資產配置,在持有期間,維持投資組合目標風險基本保持不變,可有效滿足個性化養老投資需求。

截至目前,不同養老FOF之間的業績區分小于傳統主動權益或者固收+基金,呈現風險收益特征更聚集的特點,降低了投資者選基的難度和選錯的風險,但表現較好的產品和表現一般的產品仍然有一定的業績分化。不過,由于養老投資者年齡、收入、風險偏好的差異,每類投資者的最佳選擇可能是不同的,與其選業績最好的養老基金,倒不如選擇最合適的產品更為理想。

在產品適配性方面,華商基金認為,一般來講,投資者中青年時期,收入增速較快,固收屬性更強的人力資本較多,此時養老金資產較少,投資者對權益等風險資產容忍度也較高,可以加大養老資產對風險資產的配置比例。隨著不斷接近養老退休日期,投資者的收入增速逐步下降,風險偏好加速回落,此時金融資產也積累較多,應采用穩健的投資策略,降低對風險資產的配置比例。

以華商基金為例,其旗下目前3只養老目標基金可以分為兩類。一類是養老目標風險基金,如果對自己的風險偏好較為清晰,養老目標風險類基金是個不錯的選擇,投資者根據自己的風險承受能力,可選擇不同風險級別(通常具有不同的權益資產中樞)的基金。如華商嘉悅穩健養老目標一年持有(FOF)、華商嘉悅平衡養老目標三年持有(FOF)兩只FOF基金便是適合這類投資者的產品。

另一類是養老目標日期基金,人在不同階段的風險承受能力不同,該類基金適合對自己的風險偏好不確定或不希望自己主動來調整風險偏好的人群。該類基金根據下滑曲線進行大類資產配置,并隨著目標日期的臨近逐步降低本基金整體的風險收益水平。

與此同時,投資者申購養老基金Y類份額還會享有費率上的優惠。華商基金資產配置部總經理孫志遠表示,這可以實際提升投資者的費后收益,短期看似不明顯,但在中長期的復利效應下則可能會累積出可觀的回報。

具體來看,A類份額管理費0.9%,托管費為0.15%,Y類基金份額較A類基金份額享有五折的費率優惠,在不考慮基金投資收益的情況下,可節省費率約0.53%/年,如果持有5年、10年甚至30年,那么這將是一筆可觀的費用,并且基金投資收益越高,省錢效果越明顯。

而Y類基金份額通過費用節省的復利效應,刺激投資者更愿意的長期持有,形成了公募基金權益投資能力和長期限資金的完美潤滑,讓養老資金的風險承受能力更能匹配其風險承受意愿,或能更好的獲取市場給予的長期回報。

三類養老產品同臺競技

新經濟e線注意到,隨著個人養老金業務正式開閘,銀行、保險和公募之間三類養老產品也將展開同臺競技。此前,養老FOF試運行和個稅遞延養老保險產品試點運行均已近五年,銀行理財養老產品試運行也近一年。

其中,風險等級最低的產品包括養老儲蓄和有約定收益率的保險養老A類產品,而風險等級最高的高權益倉位的產品目前是公募基金的優勢領域,以上三大類養老產品提供了風險從低到高的不同產品,供不同風險偏好、年齡收入特征的投資者選擇。

從銀保監會和證券業協會公布的參與機構名單可以看出,商業銀行是個人養老金非常重要的參與渠道。在當前的業務模式下,由于所有投資者都需要通過商業銀行開設個人養老金資金賬戶,使得銀行在渠道上具有明顯優勢,同時銀行也是唯一的全牌照代銷機構,投資者可能會在開設資金賬戶的商業銀行進行養老投資。

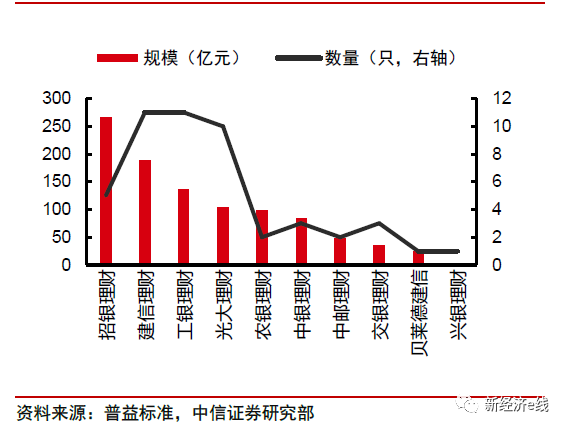

與此同時,上榜的11家理財子名單也與此前養老理財的試點理財子名單完全一致。業內預計首批可以參與個人養老金的銀行理財產品就是之前的49只養老理財產品,目前其規模已經達到999億元,超過了養老目標基金,成為市場上規模最大的第三支柱養老金融產品。

各理財子旗下養老理財產品數量及規模(億元,只)

相對其他資管產品,養老理財產品最大的優勢在于采用收益平滑基金模式。作為特別風險管理和風險保障機制,這類產品同時可以投資非標產品并采取攤余成本法估值,使得凈值波動大大降低。自2022年初以來,在權益市場大幅震蕩、11月中旬債市回調的情況下,截至11月21日,今年9月之前成立的養老理財產品加權平均年化收益率達到2.52%,加權平均最大回撤僅為0.55%,風險收益特征優越。

此外,特定養老儲蓄試點已經在2022年11月20開始正式啟動,由工農中建行四大行在合肥、廣州、成都、西安和青島五個城市先試行一年再逐步推開,第三支柱養老金融發展更進一步。試點期間對規模以及產品類型、期限、利率等方面進行了具體規定,并要求試點銀行做好產品設計、內部控制、風險管理和消費者保護等工作,保障特定養老儲蓄業務穩健運行。

另據CAFF50《2021中國養老金融調查報告》,調查對象獲取養老金融產品的主要途徑是銀行或其他金融機構推薦,占比高達36.35%,而銀行具有最多數量的下沉網點,可以觸達最廣泛的目標客戶,具有較大的主場優勢。加上個人養老金的目標客戶大多風險偏好較低,與銀行的養老理財和養老儲蓄產品也為適配,業內料初期養老理財和養老儲蓄或將占據絕大多數個人養老金的資產配置。

不過,有機構人士則認為,在目前個人投資者一年12000元養老投資額度的模式下,只有開放式或持有期產品才能做到投資者隨時可以買,銀行理財封閉式產品的吸金能力有可能大幅降低,平滑基金優勢也或不再。屆時,銀行理財養老產品可能需要“回爐重造”,設計更適合開放式、定投模式的產品。如果以普通固收+開放式產品為主要形式,則將和公募基金開展硬實力比拼。

相比理財產品和保險產品,目前公募養老FOF產品設計上是唯一考慮養老生命周期特征的,也是個人養老第三支柱開閘后不多的隨時可買型的產品。加之對養老FOF納入有過去規模的要求,養老FOF只能在產品成立之后新設立份額的形式納入個人養老金基金,對投資者帶來的好處是有一段歷史業績和運作可供參考。

統計表明,從121只已發行的養老目標基金的風險收益特征來看,其加權平均年化收益率為2.21%,加權最大回撤為7.83%,年化波動率為4.93%。總體而言,2022年以來在權益市場震蕩的背景下風險收益特征尚可,但未來承接個人養老金后需要持續提高控制回撤的能力。

微信號:netfin888