記者 杜萌

寬基指數市場再起波瀾。今日,華夏創成長ETF公告稱將正式更名為華夏創業板成長ETF(159967.SZ)。公開資料顯示,該指數成立于2019年6月21日,成立至今回報率為104.37%。截至去年三季度末,基金規模為27.4億元。Wind數據顯示,截至1月6日,基金最新規模為33.62億元。

為何選擇更名?華夏基金對此表示,是為了更好地體現基金的定位。“這是市場中唯一一只以創成長指數(399296.CNI)為標的ETF產品,與創業板指和創業板50相比,創成長指數成分股風格更明確聚焦高成長、彈性個股。”華夏基金表示。

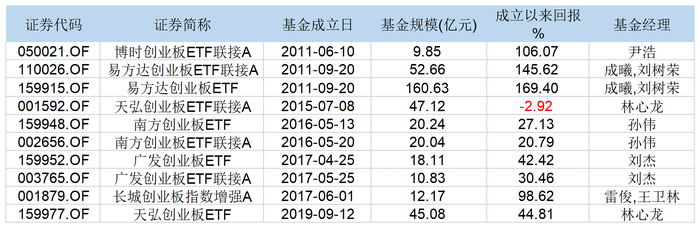

作為高新技術產業的搖籃,創業板一直是各家公募管理人的必爭之地。以創業板指數(399006.CNI)為例,該指數發布于2010年6月1日,截至目前,市面上共有44只跟蹤該指數的相關產品(A/C份額合計)。

從規模來看,44只創業板指數產品分化較大,規模在2億元以下的有23只。其中規模最大的是易方達創業板ETF,成立于2011年9月20日,截至去年三季度末規模為169.4億元,最新的規模為208.78億元。與之相應的,該ETF的聯接基金規模也達到了52.66億元。

權益ETF“強者恒強”的格局正在逐步顯現。對于投資者來說,挑選同類的ETF時肯定重點關注ETF的流動性、跟蹤誤差等。“ETF的規模越大,流動性越好,做市商也多,這些都決定了投資的便利程度以及交易成本,建議投資者選擇流動性好的產品。”華夏創業板成長ETF基金經理榮膺表示。

業內人士告訴界面新聞記者,權益ETF是一個重資源投入型產品,基金公司的管理運營成本較高,“發行一只小有規模和流動性的ETF,需要持續投入大量資金維持運營,包括流動性的培育、做市商的溝通等等,培育ETF是成本非常高的。對于基金公司來說,這條賽道的競爭會越來越激烈。”

榮膺表示,從當前投資性價比看,在經歷了近年市場的寬幅調整之后,創成長指數整體估值已經處于歷史底部區域。此外,隨著疫情好轉經濟逐漸復蘇,創業板整體盈利已實現較大幅度改善。

華夏基金表示,當前市場處于周期低位,估值和業績都有較大提升空間。隨著防疫政策調整,經濟不斷復蘇向好,市場情緒回暖,有望迎來業績和估值的雙提升。后續當市場“由熊轉牛”或出現階段性反彈機會,建議投資者積極布局創業板相關指數,把握市場的Beta 機會。