文|每日財報 呂明俠

華熙生物籌劃了逾七年的生意進展坎坷,最終“竹籃打水一場空”。

近日,國內“玻尿酸龍頭”華熙生物(688363.SH)發布公告稱,其全資子公司鉅朗公司向韓國Medytox(美得妥)提出索賠要求,初步索賠金額為7.5億港幣,折合人民幣約6.4億元。

過去的幾年,為了引進肉毒素,華熙生物可謂不遺余力,先后出資5000萬港元、1678萬港元、1200萬港元,進行相關產品在中國大陸地區的獨家注冊開發等工作。與此同時,華熙生物還先后在膠原蛋白、合成生物等領域布局。

可見,為探尋更多成長性,公司不缺努力。但就市場需求來講,肉毒素還是“大頭”,所以此次“折戟”對華熙生物而言絕非小事,甚至可以說,公司失去的不只是錢,還有中國肉毒素市場的戰略性機會。

肉毒素“夢碎”

隨著顏值經濟的不斷發展,肉毒素已然成了醫療美容行業的熱門項目。

在學術上,肉毒素又稱肉毒桿菌內毒素,它是由致命的肉毒桿菌分泌而出的細菌內毒素,是肉毒桿菌在繁殖過程中分泌的毒性蛋白質,具有很強的神經毒性,能作用于運動神經的末梢,干擾乙酰膽堿從運動神經末梢的釋放,使肌纖維不能收縮致使肌肉松弛以達到除皺美容的目的,這也就是醫美行業中常說的“除皺針”和“瘦腿、瘦臉針”。

作為醫美龍頭的華熙生物,是業內最早對肉毒素進行布局的企業之一。由于該領域審批流程較長、準入門檻較高、市場廣大等因素,成了相關企業的“兵家必爭之地”。

早在2015年,華熙生物就“相中”了Medytox的肉毒素產品,并先后通過各種渠道出資5000萬港幣、1678萬港幣、1200萬港幣,成立了華熙美得妥股份有限公司,來進行該肉毒素在中國大陸地區的獨家開發、拓展及銷售工作。

然而,2020年起,Medytox旗下的三款知名肉毒毒素產品相繼被韓國食品藥品安全部吊銷許可,相關產品至今未能在國內上市。去年8月,華熙生物與韓國公司Medytox合作終止,這也標志著公司籌劃了多年的肉毒素生意“泡湯”,布局新方向慘遭滑鐵盧。

要知道,肉毒素是被認為將擁有百億規模的市場。弗若斯特沙利文報告顯示,按銷售額(出廠價)計,醫療美容肉毒毒素產品市場預計于2025年將達到114億元,2020年至2025 年的年復合增長率為23.9%。且據新氧研究院數據,截至2021年注射類醫美消費中玻尿酸占比43%,肉毒毒素占比達52.9%。

顯然,此次在肉毒素市場失算,華熙生物的焦慮可想而知,“到嘴的鴨子飛了”既視感。

狂奔之后開始剎車

說起華熙生物,就不得不提玻尿酸,其最初從玻尿酸原料起家,定位為一家賦能整個生物活性材料行業的技術公司,專注B端市場。坐擁全球約40%的玻尿酸原料的華熙生物,2019年11月成功登陸A股科創板,市值一度沖上1500億,董事長趙燕被業內稱為“玻尿酸女王”。

但是,玻尿酸原料近十年一直在降價,平均每年降幅在5%左右,產能已經開始過剩,由此也吸引著越來越多的玩家進入玻尿酸市場,行業競爭同步加劇。

再從業績切入來看,2021年華熙生物的營收為49.47億元,同比增加87.93%;凈利潤為7.82億元,同比增加21.13%;扣非凈利潤為6.63億元,同比增加16.74%。乍一看,營收與凈利潤雙雙實現增長,但期內高昂的銷售費用也拖累公司毛利率一降再降。

2019年到2021年,華熙生物扣非凈利潤增長更加微乎其微,分別為5.67億元、5.68億元、6.63億元。同期,公司銷售費用分別為5.21億元、10.99億元、24.36億元,每年都在成倍增加,2021年的銷售費用更是已相當于營收的一半,而這24.36億元的銷售費用一半都花在線上推廣服務費中,占比達53.91%。

2022年前三季度,華熙生物實現營業收入43.20億元,同比增長了43.43%,凈利潤僅有6.77億元,同比僅增長21.99%,相比2021同期的88.68%增速明顯放緩。基于此,公司被外界擔憂會陷入“增收不增利”的怪圈。

對比同行,華熙生物的合作伙伴兼最強競爭對手愛美客發展一直順風順水,這也給了前者不小壓力。2022三季末愛美客營收6.05億元、歸母凈利4.01億元,同比分別增長達55.15%和41.55%。在毛利率方面,愛美客高達94.61%,而華熙生物為77.23%。

資本市場上,縮水的市值似乎也在展示著華熙生物的增長尷尬。2021年7月,華熙生物總市值一度超過1500億元,而截至2023年2月21日已降至615.74億元。

亟待突圍

增長承壓,無疑倒逼華熙生物思考未來的發展方向。

就目前的局面來看,華熙生物雖然在肉毒素市場受挫,但競爭對手們卻并沒有給它“反應”的時間。現在,愛美客、昊海生科、華東醫藥、康哲藥業都在推進肉毒素產品的引進和代理。

從業務線看,華熙生物近年來開始把重心向功能性護膚品轉型,逐漸形成了玻尿酸原料+醫療終端產品+功能性護膚品“三駕馬車”的業務格局。

2021年時,其功能性護膚品營收貢獻進一步擴大,占比提升至67.08%。2022年上半年,華熙生物功能性護膚品業務收入21.27億,同比增長77.17%,占比進一步上升高達72%。

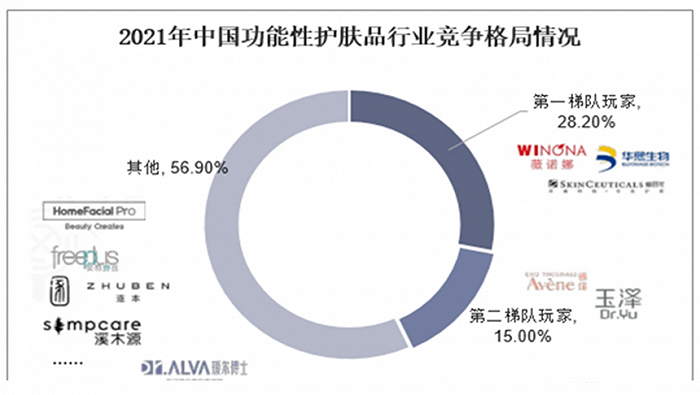

可功能性護膚品領域實際上相對于肉毒素市場,競爭程度更為激烈。根據艾瑞數據,2021年國內第一梯隊玩家市場規模占比28.20%,主要有三家:薇諾娜、華熙生物、修麗可;第二梯隊玩家市場占比15.00%,主要包括理膚泉、玉澤、雅漾等。

(圖源:艾瑞數據)

毫無疑問,在強者恒強的市場上,想要維持市占率,營銷費用還是跳不過去的坎。像2022年前三季度,華熙生物銷售費用率依舊高達46.98%。

其他方面,華熙生物還將目光轉向了膠原蛋白領域。2022年,華熙生物收購了益爾康生物51%股權,正式進軍膠原蛋白領域。

華熙生物董事長趙燕稱,公司希望把透明質酸的全產業鏈邏輯復制到膠原蛋白領域,將其打造成為繼透明質酸之后的第二個戰略性的生物活性物。

但也要看到,在這方面華熙生物不得不面對,來自巨子生物等具備優勢頭部企業的競爭。繼玻尿酸之后,膠原蛋白能否成為公司的“第二曲線”,尚有待商榷。

回過頭來看,索賠6.4億,似乎更像是華熙生物一聲惋惜的“感嘆”。錯失良機不可挽回,而在新的爆款出現前,華熙生物要維持以往的高增速似乎也已不現實。接下來,趙燕將帶領華熙生物從何處突圍,《每日財報》將持續關注。