文|數讀智車

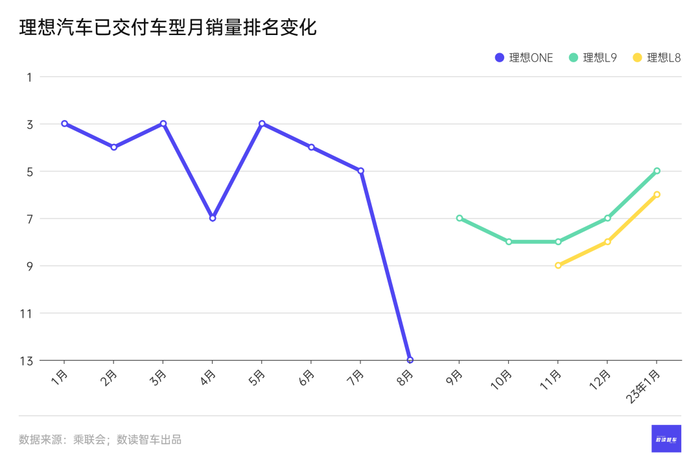

根據乘聯會的數據,今年1月,新能源SUV銷量排行中,理想L9系列和L8系列分別位居第五和第六位。

這是比亞迪之后,唯一一家,連續三個月,都有超過1個車型銷量排進前十的車企。

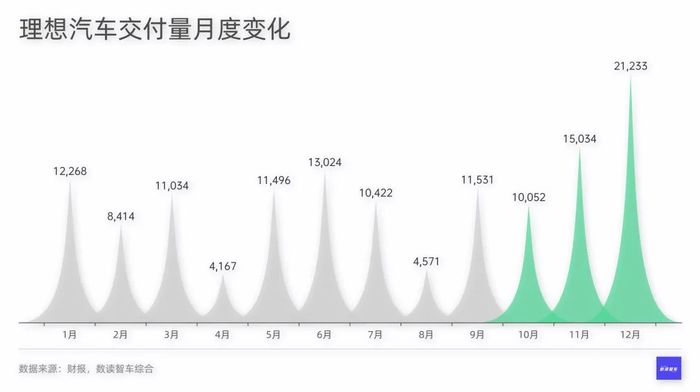

四季度,理想交付量首次突破4萬,12月單月突破2萬,連續創下了新高。今年2月,L7系列發布,理想預計一季度銷量5.2萬-5.5萬輛,如果順利,銷量還會創下新高。

理想會是最先跑出來的新能源車企嗎?

4571輛

現階段新能源車企的營收模型非常簡明扼要。賣多少車掙多少錢,由于所有車企都會在每個月初公布上個月的銷量,所以在發布財報前,理想汽車的營收基本就不是秘密了。

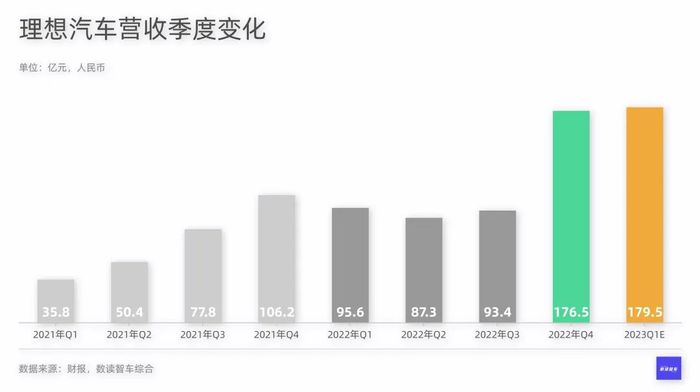

四季度營收176.5億,同比增長66.2%,只比市場預期高不到3000萬。

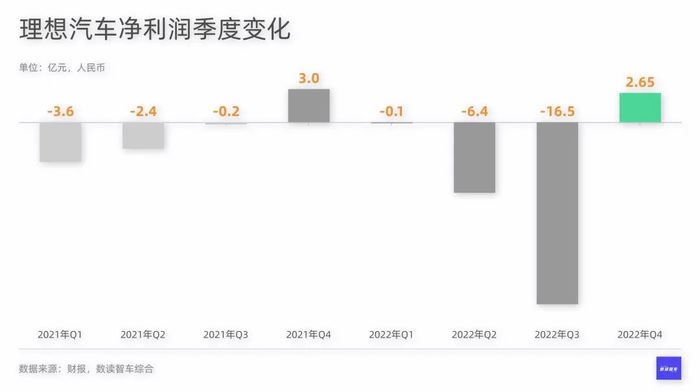

雖然跟預期偏離值不大,但仍然可以說四季度的表現亮眼。176.5億幾乎是整個上半年的營收規模。四季度還成功盈利了2.65億元。

甚至可以這么說,四季度挽救了理想過去一年。

2022年,理想無比掙扎。新能源車企進入了起量階段,可理想一直都靠ONE一個車型強撐。

理想發布了L9、L8、L7三個車型,交付了L9和L8兩個系列車型。全是增程式SUV,沒有看到純電車型。理想起量的第一步只是在價格上做了分層,L8和L7還有一定的重疊。

下半年,發布和交付節奏陡然加快。L9在6月底發布,8月底就開始交付。L8在9月30日發布,11月初就開啟交付。看得出來,理想很著急。

新車型上市需要時間檢驗,而且還會影響老車型的銷量,這是個青黃不接的階段。

從結果來說,過渡期理想出現了不少瑕疵,甚至是“命懸一線”:

理想ONE換代升級時,被指責花式割韭菜

理想L9遭受空氣懸掛質量問題、加速后失控問題等指責

8月,理想銷量跌到4571,走進了至暗時刻,理想股價縮水近70%,接連刷新歷史最低。

2021年首次單季度營收破百億后,連續三個季度,理想再也沒有突破這個關口。2022年,理想營收增速下滑,虧損20.3億,平均一輛車虧1.5萬元。

經歷了一個多季度的動蕩,理想終于在最后兩個月迎來爆發。

11月銷量15304創新高,12月銷量21233再次創新高。

由于四季度交付的是價格更高的L9(約46萬)和L8(36-40萬)車型,并且ONE車型(約35萬)基本告別歷史舞臺,拉高了整體售價。

四季度,理想的ASP(平均每臺車銷售價格)達到37.3萬,創造了歷史新高。高價車型帶動毛利率從三季度的12.7%回升到20.2%。李想說,“直營20%毛利率是最低的健康標準。”理想達到了這個標準。

今年一季度,理想預計交付量5.2-5.5萬,還將繼續創新高。L7和L8系列相繼開始交付,李想表示,Air開始交付后,3萬輛/月交付保底。

理想似乎熬過了最艱難的一年。

584.5億

理想究竟是怎么走出困境的?因素可能有很多,新品受歡迎可能是關鍵原因。

很難用好壞評價一款汽車,有的車主喜歡理想座椅和空間的舒適性,但有的車主會嫌車太大、油耗高。通過市場表現客觀看,從ONE系列,到L9、L8系列,在30-50萬價格段,理想與寶馬X5、奔馳GLE、雷克薩斯RX和保時捷Cayenne等車型的競爭中不落下風,說明理想有效地抓住了中產寶爸、寶媽市場,產品力很強勢。

這主要也得益于理想聚焦的方向非常集中。

理想的高頻詞一直是“家庭用戶”“30萬~50萬價位”,在官網上,理想的宣傳一直都是圍繞著“家”的元素。當每一款產品都圍繞著這個細分賽道經營,工作會聚焦很多,研發、產品規劃可以少走不少彎路,用在宣傳和銷售上的開支也會少很多。

四季度,理想的銷售、一般及行政費用合計16.3億,同比增長44%,與之對比,研發費用20.7億,同比增長68%。理想的研發費用率11.7%,已經算是很低的水平,銷售+管理費用率則首次跌破了10%。

整個2022年,理想的研發費用漲了106%,研發費用率只有15%,銷售+管理費用則只漲了62%,費用率只有12.5%。

堪稱汽車屆的李榮浩。

除了產品上始終如一的聚焦,理想還有一個隱藏的信息。下半年,售后維修中心及理想汽車授權鈑噴中心從311增加到318個,但覆蓋的城市從226個減少到222個。這個動作可能意味著,理想在繼續追求效率。

雖然經歷了一年的波折,理想的經營指標依然健康,資產負債率48%,可支配資金(現金及現金等價物、受限制現金、定期存款、短期投資等)連續第九個季度增加,目前達到了584.5億。

這個現象離不開理想在組織管理上的能力。一直以來,GE、阿里、微軟都是特別愛把組織管理放在嘴邊的企業,這段時間來,理想也成為了其中之一。

“我們全面升級公司的業務流程和組織架構,為公司從1到10的規模擴張做好準備。”

去年,理想進行了一場非常組織架構變革,執行董事兼總裁沈亞楠則退出董事會,加入理想汽車流程變革委員會。

新的架構下,李想統管“產品與商業群組”;馬東輝整體負責“研發與供應群組”;謝炎負責“系統與計算群組”;李鐵主要負責“組織與財經群組”。今年2月,原華為全球HRBP管理部部長李文智加入CFO辦公室,參與流程、組織、財經的變革工作。

組織管理就像苦茶子,不用到處說,但適不適合自己最清楚。有清晰的目標沒人做、或者效率不高都不行。

理想喊了很多宏偉的目標,“千億營收”“20%份額”,在關鍵的這兩年間,需要在人員管理上支撐起這樣的野心。

李想說,“2023年到2025年是極為殘酷的淘汰賽。”

20%份額

理想的勢如破竹,離不開在大型SUV和中大型SUV上的成功。按照目前的態勢,以及李想透露的信息,理想的三個車型在銷量上大概率都會擠進乘聯會SUV榜月銷前十。

理想L7、8、9很有可能會與比亞迪宋、元Plus、唐比肩。

目前去比較理想與比亞迪還為時尚早,兩者在營收上差一個數量級,理想一年營收相當于比亞迪一個多月。

而且,理想在1-10的路上,有很多問題需要克服。

產品單一仍然是一大掣肘。理想目前的產品只有SUV。按照李想的介紹,2022年其車在30萬元-50萬元SUV市場份額為9.5%,由此測算,這一市場的規模為140萬-150萬輛。

按照李想的目標,20%的規模對應約30萬輛,年營收約1200億,年營收破千億并非不可能實現。但再進一步,想要繼續在20%的市場份額下再搶,難度會陡增。即便這一規模都被拿下,銷量規模也在5000-6000億左右,遠達不到“向萬億收入規模發起挑戰”的遠期目標。

不管是大眾、豐田還是比亞迪,沒有一家是只靠細分領域的。向其他車型拓,會是早晚要走的路。

理想的優勢在于產品力,很好地契合了中產家庭的需求。但那些老生常談的,自動駕駛、三電技術,都還沒有像產品這么直觀。

李想說了很多純電車型的內容,“將采用800伏高壓快充,以及自建碳化硅模塊的工廠,希望在整個動力驅動層面提升效率。”但畢竟純電車型仍然沒有推出,理想究竟成色幾何,純電車是否會受市場追捧還有待驗證。

至少到目前,理想印證的是其在30萬元-50萬元中大型SUV上的產品力和競爭力,在這個領域之外,還有廣闊的未知空間。只能說理想度過了從單一車型到多車型的難關,發展趨勢很健康,這場馬拉松還有很遠的距離。

業績簡報