文|野馬財(cái)經(jīng) 武麗娟

編輯|高巖

對(duì)于城商行、農(nóng)商行等中小銀行來說,資本充足率低于大型商業(yè)銀行和股份制銀行,因此,上市是其補(bǔ)充資本的重要手段之一。

全面注冊(cè)制正式落地實(shí)施后,主板在審企業(yè)“平移”陸續(xù)推進(jìn),中小銀行IPO也在提速。湖州銀行的上市申請(qǐng)近日再被受理,擬融資金額為23.98億元。

湖州銀行總資產(chǎn)1102.96億元,前身是1998年6月17日成立的湖州市商業(yè)銀行。作為浙江省資產(chǎn)規(guī)模最小的城商行,湖州銀行啟動(dòng)IPO兩年已久,但至今仍未上會(huì)接受審核。如若成功上市,將成為浙江省第5家A股上市銀行、第3家A股上市城商行。

資本充足率持續(xù)下滑,沖刺“國(guó)內(nèi)首家綠色上市銀行”

銀保監(jiān)會(huì)發(fā)布的銀行業(yè)主要監(jiān)管指標(biāo)數(shù)據(jù)顯示,截至2022年四季度末,商業(yè)銀行(不含外國(guó)銀行分行)資本充足率為15.17%;一級(jí)資本充足率為12.3%;核心一級(jí)資本充足率為10.74%。其中,城商行、農(nóng)商行資本充足率分別為12.61%、12.37%。

湖州銀行的一級(jí)資本充足率及資本充足率逐年下滑。2021年末,該行的一級(jí)資本充足率為10.66%,較上年下降0.71個(gè)百分點(diǎn);資本充足率為13.44%,較2019年下降0.94個(gè)百分點(diǎn)。另外,2019年-2021年,其核心一級(jí)資本充足率分別為9.88%、9.15%、8.8%,2022年6月末為8.4%,連續(xù)3年下滑。

湖州銀行表示,在銀行快速發(fā)展過程中,資本充足率階段性下降是普遍現(xiàn)象。截至2022年6月30日,其核心一級(jí)資本充足率、一級(jí)資本充足率和資本充足率分別為8.4%、10.09%及13.65%,均高于監(jiān)管要求的(7.5%、8.5%、10.5%)。

不過,整體來看,湖州銀行業(yè)績(jī)發(fā)展還比較穩(wěn)健。2019年-2022年1-6月(下稱“報(bào)告期”),營(yíng)業(yè)收入分別為17.53億元、18億元、22.68億元、12.79億元,凈利潤(rùn)分別為7.11 億元、6.49 億元、8.45 億元、4.63 億元。

值得注意的是,湖州銀行在《招股書》中透露,正在申請(qǐng)成立一家綠色消費(fèi)金融公司。因此,如果此次IPO成功,其將成為國(guó)內(nèi)第一家綠色消費(fèi)金融公司,成為“國(guó)內(nèi)首家綠色上市銀行”。

貸款集中于制造業(yè),小微企業(yè)占80%

公司貸款是湖州銀行貸款組合的主要構(gòu)成部分,報(bào)告期內(nèi),貸款總額占貸款總額比例一直保持在 55%以上。按借款人用途可細(xì)分為流動(dòng)資金貸款和固定資產(chǎn)貸款,按借款類型可主要分為中小微企業(yè)貸款、銀團(tuán)貸款和貿(mào)易融資等。

不過,湖州銀行稱,貸款行業(yè)集中度較高,貸款業(yè)務(wù)是其信用風(fēng)險(xiǎn)的主要來源。截至2022年6月末,湖州銀行提供的貸款總額為 607.39億元,較2021年1月31日增長(zhǎng) 13.67%。

從貸款客戶所處行業(yè)看,貸款排名前三的行業(yè)為制造業(yè)、批發(fā)和零售業(yè)、建筑業(yè)。報(bào)告期內(nèi),投向前五大行業(yè)的貸款占全部公司貸款的89%。其中,小微企業(yè)貸款是貸款的最主要部分。

近年來,湖州銀行持續(xù)推出“更新貸”、“易續(xù)貸”、“抵押循環(huán)貸”等產(chǎn)品。截至2022年6月30日,小微企業(yè)貸款總額為371.53億元。報(bào)告期內(nèi),小微企業(yè)貸款總額占貸款總額的比例一直保持在 80%以上。

不良貸款風(fēng)險(xiǎn)方面,呈現(xiàn)下降趨勢(shì),資產(chǎn)質(zhì)量有所改善。報(bào)告期內(nèi),湖州銀行的不良貸款率分別為1%、0.84%、0.78%、 0.68%;撥備覆蓋率分別為 352.6%、405.94%、424.94%、498.13%。

在我國(guó)近年來宏觀增速放緩的情況下,小微企業(yè)風(fēng)險(xiǎn)承受能力相對(duì)較差,對(duì)湖州銀行還款能力產(chǎn)生了一定影響。從客戶規(guī)模來看,其貸款中的不良貸款主要集中于小型企業(yè)貸款。報(bào)告期內(nèi),小型企業(yè)貸款的不良貸款金額分別為 1.86億元、1.11 億元、1.24 億元、1.55 億元,不良貸款率分別為1.18%、 0.55%、0.49%、0.52%。

對(duì)此,湖州銀行表示,由于中國(guó)宏觀經(jīng)濟(jì)增速放緩,部分地區(qū)和行業(yè)的信貸風(fēng)險(xiǎn)集中暴露,國(guó)內(nèi)商業(yè)銀行的不良貸款率有所上升。各種不可控因素,如中國(guó)或全球經(jīng)濟(jì)復(fù)蘇緩慢、全球信用環(huán)境惡化等,可能對(duì)借款人的經(jīng)營(yíng)情況、財(cái)務(wù)狀況或流動(dòng)性產(chǎn)生不利影響,進(jìn)而影響其還貸能力。如果未來不良貸款或貸款減值損失準(zhǔn)備增加,公司的財(cái)務(wù)狀況和經(jīng)營(yíng)業(yè)績(jī)將受到重大不利影響。

湖商與潮州幫、寧波幫等,是繼徽商、晉商之后,近代中國(guó)涌現(xiàn)的,具有地域特征的商人群體之一。

《招股書》顯示,湖州銀行的出資股東以及貸款客戶中,都有當(dāng)?shù)睾痰纳碛啊T汲鲑Y方有浙江絲得莉服裝集團(tuán)有限責(zé)任公司、浙江金洲集團(tuán)有限公司、湖州絲綢集團(tuán)公司;貸款客戶中有湖州祥濤健康產(chǎn)業(yè)有限公司、湖州舒曼家用紡織品有限公司等。

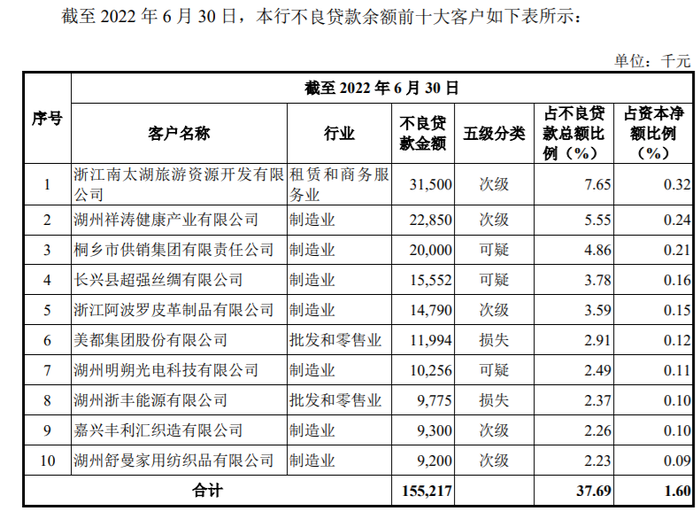

截至 2022 年 6 月 30 日,前十大不良貸款借款人涉及的不良貸款合計(jì)為 1.55億元,占不良貸款總額的比例為 37.69%。

IPG首席經(jīng)濟(jì)學(xué)家柏文喜認(rèn)為,湖州銀行的貸款業(yè)務(wù)情況,必然會(huì)帶來行業(yè)集中度與市場(chǎng)過于集中于小微企業(yè)的風(fēng)險(xiǎn),還需要從行業(yè)多元化與市場(chǎng)多元化,以及提升風(fēng)險(xiǎn)識(shí)別與風(fēng)險(xiǎn)防控體系方面來加以化解和防范。

對(duì)此,湖州銀行表示,公司為小微企業(yè)提供全面、優(yōu)質(zhì)、高效的金融服務(wù),完善產(chǎn)品領(lǐng)域,有效緩解地方小微企業(yè)的融資難題。2019年以來,整體不良率呈逐年下降趨勢(shì),針對(duì)不良貸款,堅(jiān)持逐戶制定處置計(jì)劃,提升不良貸款處置成效。

7名股東9筆質(zhì)押,還被清倉和拍賣

股權(quán)遭法拍,股東還曾因違規(guī)擔(dān)保被摘帽......湖州銀行的股東層面有不少煩心事。

目前,城投集團(tuán)為湖州銀行第一大股東,持股17.9%;物產(chǎn)中大為第二大股東,持股10%;長(zhǎng)興縣財(cái)政局為第三大股東,持股6.38%;誠信投資為第四大股東,持股4.88%;交投集團(tuán)、德清聯(lián)創(chuàng)科技新城建設(shè)有限公司并列第五大股東,分別持股4.49%。

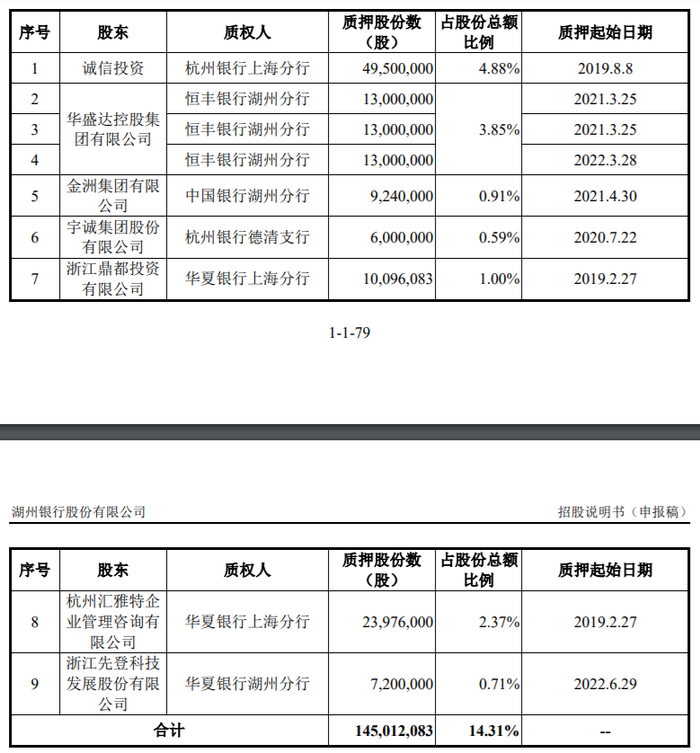

截至2022年6月30日,有7名股東所持股份涉及9筆質(zhì)押,質(zhì)押股份總數(shù)為1.45億股,占該行股份總數(shù)的14.31%。其中,第四大股東浙江誠信投資有限公司、第九大股東華盛達(dá)控股集團(tuán)有限公司分別質(zhì)押該行股份4.88%、3.85%,均為所持有的全部股份。另據(jù)愛企查顯示,2017年至今,湖州銀行共有9次股權(quán)出質(zhì)記錄。

湖州銀行表示,公司嚴(yán)格按照股權(quán)質(zhì)押管理相關(guān)規(guī)定規(guī)范股東股權(quán)質(zhì)押行為,股權(quán)質(zhì)押程序規(guī)范,質(zhì)押率呈逐年下降趨勢(shì),且與同類銀行相比質(zhì)押率處于較低水平;股東因其正常經(jīng)營(yíng)需要,將其持有股份進(jìn)行質(zhì)押。截至目前,公司無主要股東質(zhì)押公司股權(quán),不會(huì)對(duì)公司經(jīng)營(yíng)穩(wěn)定性構(gòu)成重大不利影響。

除了股權(quán)被出質(zhì),2018年7月,在IPO前夕,湖州銀行第六大股東鼎立控股清倉了全部股份。2019年6月,在湖州銀行啟動(dòng)IPO 3個(gè)月之后,第二大股東美都能源以虧本近三千萬元的價(jià)格清倉了所持股份。美都能源此前因41億元的違規(guī)擔(dān)保引發(fā)債務(wù)危機(jī),被上交所摘牌。另據(jù)阿里資產(chǎn)拍賣網(wǎng)站顯示,第四大股東誠信投資所持有的湖州銀行4950萬股股份將在4月6日拍賣,起拍總價(jià)約2.6億元。

對(duì)此,湖州銀行稱,上述股東對(duì)其持有的湖州銀行股份進(jìn)行轉(zhuǎn)讓,是基于其自身業(yè)務(wù)發(fā)展需要作出的內(nèi)部決定,公司尊重其作出的決定。上述行為符合監(jiān)管部門有關(guān)要求。

IPG首席經(jīng)濟(jì)學(xué)家柏文喜表示,上市前股份頻繁被質(zhì)押雖然對(duì)IPO沒有直接影響,但由此可能引發(fā)的股權(quán)變動(dòng)和股東結(jié)構(gòu)不穩(wěn)定顯然不利于公司IPO。另外,IPO前頻繁遭法拍表明該股東的財(cái)務(wù)壓力較大,或存在不履約而導(dǎo)致所質(zhì)押的銀行股份被拍賣。而上市前出售所持股份要么是投資人出于自身流動(dòng)性所需和投資布局調(diào)整,要么意味著股東對(duì)其不看好。除了帶來股權(quán)不穩(wěn)定而影響上市之外,對(duì)于上市發(fā)行的市場(chǎng)氛圍也是十分不利的。

此外,湖州銀行內(nèi)控問題頻發(fā),屢遭監(jiān)管層點(diǎn)名批評(píng)。《招股書》顯示,2018年3月至2021年4月,湖州銀行因檢查不合規(guī)合計(jì)14次遭銀保監(jiān)會(huì)、央行、外匯管理局等監(jiān)管機(jī)構(gòu)要求整改。案由包括虛增存貸款、信貸資金被挪用、流動(dòng)資金貸款管理不到位、部分貸款違規(guī)用于歸還股東他行個(gè)人住房按揭貸款等。

IPO之旅已逾兩年,股權(quán)質(zhì)押是否為湖州銀行股權(quán)和經(jīng)營(yíng)帶來不確定性?注冊(cè)制全面實(shí)施后,中小銀行上市進(jìn)程能否提速?留言聊聊吧!