文|獨角金融 高遠山

十年前,在金融學子的心里,中金公司(601995.SH)是名副其實的“中國第一投行”、“投行貴族”;十年后,“投行貴族”也遇到了問題。

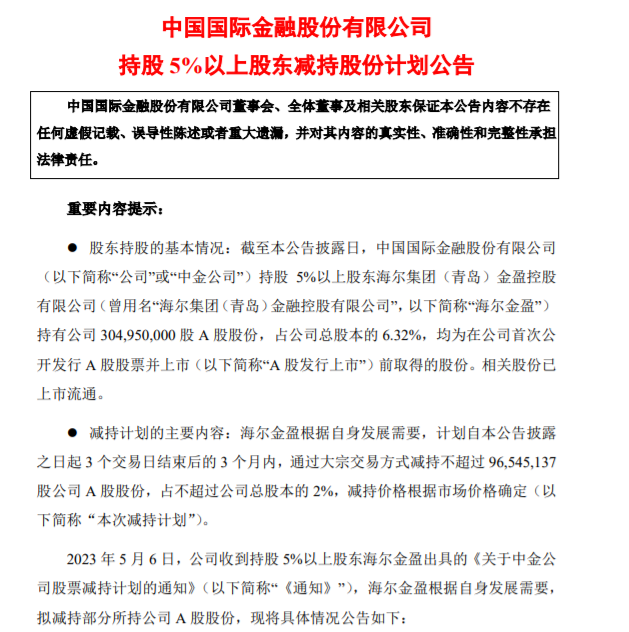

5月6日,作為中金公司的第三大股東,海爾集團(青島)金盈控股有限公司(下稱“海爾金盈”)向中金公司出具了《關于中金公司股票減持計劃的通知》,該股東擬減持不超總股本2%的中金公司A股股份。

截至海爾金盈未披露減持中金公司股票前,前者持有后者約3.05億股A股股份,占中金公司總股本的6.32%。

截至5月5日收盤,中金公司A股報收42.73元/股。若按該股價格計算,海爾金盈潛在套現金額高達41億元。這已經是海爾金盈第二次減持中金公司股份。加上前一次的減持,海爾金盈共套現約77.85億元。

1、海爾金盈減持中金公司股份,套現77億

海爾金盈成立于2014年2月。在中金公司A股上市的前兩年,海爾金盈取得中金公司3.99億股份,共支付對價54億元,位列第二大股東。

2022年6月,中金公司曾發布公告稱,海爾金盈計劃在6個月內通過大宗交易方式減持公司不超過1.35億股A股股份,減持股份占不超過公司總股本的2.8%。

最終,海爾金盈減持了9355萬股,減持價格區間為37-42元之間,減持總金額約為36.85億元。

減持完成后,相較第四大股東中國投融資擔保股份有限公司2.64%持股比例,海爾金盈仍占據第三大股東的位置。

圖源:中金公司年報

近年來,第三方支付進入強監管時代,帶來了諸多挑戰和不確定性,海爾金融出售中金公司的股權,目的可能更多在于回籠資金。

“海爾系”與中金公司兩者相交頗多。2020年月入職中金公司擔任非執行董事的譚麗霞,則來自“海爾系”。除了擔任海爾金盈、青島海立方舟股權投資管理有限公司、海爾金融保理(重慶)有限公司董事長外,譚麗霞還擔任了海爾集團公司董事局副主席、執行副總裁職位。

值得注意的是,海爾金盈2022年6月份減持部分股份后,2022年9月13日,中金公司披露了2022年度“A+H”配股發行預案,擬10配3募資不超過270億元。如果接下來中金公司繼續配股融資,一旦海爾金盈的減持影響中小投資者參與配股的積極性,或也給上市公司帶來較大的壓力。

2、三大“關鍵”業務下滑,一年被點名4次

2022年,中金公司在A股市場上作為主承銷商完成了IPO項目32單,主承銷金額528.63億元,排名市場第三,比2021年的市場第二名下降一個名次。

從業績來看,中金公司2022年實現營收260.87億元,同比下滑13.42%;實現歸母凈利潤75.98億元,同比下滑29.51%。

分業務看,中金公司“金字招牌”主要包括,投行業務、財富管理業務和股票業務,其中,財富管理為中金公司第一大業務,報告期內實現收入69.36億元,同比下降7.99%;股票業務與投行業務分別實現收入59.7億元和54.31億元,同比分別下降29.68%和13.72%。

中金公司在2022年報中解釋稱,投行業務收入下降,主要為科創板跟投而持有的證券市值下降所導致的權益投資產生的損益變動。股票業務營業收入減少,主要是由于外部融資利息支出增加,同時資本占用上升使得以資本占用計算的利息支出增加,導致利息凈支出增長。此外,基金投資產生的收益凈額減少以及證券經紀業務手續費及傭金凈收入的減少,也導致收入下降。

有分析師認為,因2022年低基數部分券商業績增速超預期,行業估值開始修復。隨著市場情緒恢復以及注冊制有序推動,預計后續券商業績將持續好轉。

一邊是業務收入下滑,一邊又遭被證監會“點名”。

就在場外衍生品蓬勃發展之時,中金公司卻因合規管理不到位被罰。

2022年6月2日,證監會披露,中金公司一筆場外期權業務存在合約對手方為非專業機構投資者。對此,證監會稱,該問題反映出公司合規管理不到位,對中金公司出具了警示函。

中金公司為場外期權一級交易商,根據規定,一級交易商可在滬深交易所開立場內個股對沖交易專用賬戶,直接開展對沖交易。二級交易商僅能與一級交易商進行場內個股對沖交易,不得自行或與一級交易商之外的交易對手開展場內個股對沖交易。

截至2021年末,中金公司場外衍生品產生的股票資產對沖持倉為1084億元,同比增長14.5%,占當期股票資產的比重達到85%。截至2022年末,該業務繼續保持增長。年報顯示,2022年中金公司持有的場外衍生品交易對沖持倉為1091.46億元,占交易性金融資產總額的40.51%。

接著在2022年6月22日,中金公司全資子公司、旗下財富管理業務品牌的中國中金財富證券(下稱“中金財富”)無錫人民中路營業部,又被江蘇證監局采取責令改正的行政監管措施。

原因主要包括三方面:該營業部未根據投資者的不同風險承受能力銷售適當的金融產品;銷售金融產品過程中代客戶交易金融產品;向客戶提供保本承諾。

另外一個問題是,2022年9月16日,中金公司一客戶發起一筆25億元的“逆回購”交易,金額超過客戶賬戶當日可用資金,中金公司系統未能識別并攔截該筆交易,交易部分成交,該客戶賬戶出現透支。

2022年12月初,因合規意識薄弱,中金公司被北京證監局采取責令改正。

其中一個問題是,中金前海(深圳)私募股權基金管理有限公司與中金前海(深圳)股權投資基金管理有限公司及管理的15只產品未按期完成整改,相關產品涉及底層項目較多,且產品間存在嵌套投資、交叉投資底層項目的復雜情況。

中金前海,由中金公司通過中金資本運營有限公司(下稱“中金資本”)間接持股55%。中金資本是中金公司私募股權投資基金管理平臺,負責管理境內外的私募股權基金業務。

2022年12月29日,中金公司還因投行業務被證監會處罰。證監會發現中金公司在保薦聯想集團有限公司申請在科創板上市過程中,未勤勉盡責對發行人科創屬性認定履行充分核查程序,主要依賴發行人提供的說明性文件得出結論性意見,相關程序及獲取證據不足以支持披露內容,未能完整、準確評價發行人科創屬性。證監會決定對中金公司采取監管談話的監督管理措施。除了中金公司外,保薦代表人王某、孫某、趙某某、幸某、謝某某也被要求接受監管談話。

IPG中國首席經濟學家柏文喜稱,券商屢次被罰,主要原因一方面是自身的合規意識不足和內控機制不到位造成的,另一方面也與券商在經營壓力下過度追逐業績,以及監管標準的相對模糊與不完善有關。

“面對被罰,券商應該充分認知自身的問題與不足所在,加強職業規范教育與合規意識,強化和完善內控與風險管理機制建設,提升企業內部治理以形成長效自我約束機制”。柏文喜認為。

3、是保薦人,亦是股東

在歷史保薦中,中金公司作為保薦人還曾出現在保薦企業股東之列。

其中,“海爾系”上市公司或沖刺IPO企業中,也有中金公司的身影。

2020年,海爾智家(600690.SH)向港交所主板遞交上市申請時,中金公司與摩根大通(0Q1F.L)為其聯席保薦人。

2021年,中金公司參與保薦了“海爾系”兩家擬登創業板IPO企業。其中,日日順供應鏈科技股份有限公司由中金公司和招商證券(600999.SH)保薦;青島有屋智能家居科技股份有限公司(下稱“青島有屋智能家居”)由中金公司和中泰證券股份有限公司保薦。2022年3月,兩家審核狀態均顯示“中止審查”。截至目前,青島有屋智能家居被終止審查。

2021年3月,海倫司(9869.HK)擬赴港上市。在赴港IPO前的2月19日,海倫司獲得來自由新消費基金黑蟻資本領投、中金公司跟投的首次融資,兩家公司分別投資3079.4萬美元(1.99億元人民幣)和201萬美元(1304.5萬元人民幣)。

中金公司不僅參與了海倫司公布招股書前的融資,還是其獨家保薦券商。根據據202年3月份披露的招股書中顯示,中金公司(香港)的全資子公司China WorldInvestment持有海倫司0.14%的股份,海倫司獨家保薦商為中金公司(香港)。

根據港交所2010年發布的新股上市指引,公司提交上市申請表格前28天、或正式上市前180天內,不得引投資者入股。而海倫司向港交所遞交招股說明書的時間為3月30日。從中金公司入股海倫司再到提交上市申請的時間看,其與港交所的監管要求打了擦邊球。此次入股按港交所規則并不算違規。

不過,A股的監管較港股更為嚴格。如果本次入股發生在A股則是不允許的。

2021年2月5日,證監會發布《監管規則適用指引——關于申請首發上市企業股東信息披露》,將需要鎖定36個月的“突擊入股”時間段由申報前6個月增加到申報前12個月。

中國證監會發布的《關于的說明》指出,發行人擬在主板、中小板、創業板、科創板公開發行并上市的,保薦機構及其控股股東、實際控制人、重要關聯方持有發行人股份合計超過7%,或者發行人持有、控制保薦機構股份超過7%,保薦機構在推薦發行人證券發行上市時,應聯合1家無關聯保薦機構共同履行保薦職責,且該無關聯保薦機構為第一保薦機構。

在保薦人投資入股所保薦公司的理念與認知方面,國內監管、投行界與國際投行領域有著不同的認知并存在分歧。國際投行認為,保薦人投資入股所保薦的公司會與其構成一榮俱榮、一損俱損的關系,因此保薦人入股被保薦公司會帶來市場增信作用,而國內投行界更忌諱的是雙方可能構成關聯交易嫌疑。

柏文喜表示:保薦人也是IPO公司股東,如果在必要的持股比例以內則是合法合規的,而如果超出這個比例則可能會構成共謀與關聯交易嫌疑,不但會受到市場的質疑,也會引發監管質詢或者處罰。

每一單交易,每一個項目贏得股東支持、客戶信任、伙伴認可,未來之路終會漸寬。你看好中金公司的未來發展嗎?歡迎文末留言。