文|滿投財經(jīng)

5月18日,貝殼(BEKE.US)發(fā)布了2023年一季度的財務(wù)業(yè)績。公司一季度實現(xiàn)收入30億美元,同比增長61.6%,實現(xiàn)凈利潤4億美元,而2020年同期為虧損,實現(xiàn)扭虧為盈;實現(xiàn)經(jīng)調(diào)整凈利潤5.19億美元,折合人民幣約35.61億元,較去年同期的2800萬元大幅增長。

因市場因素和政策因素的影響,地產(chǎn)股自2022年以來的表現(xiàn)就一直不溫不火,市場偶有出現(xiàn)違約暴雷的房企,但業(yè)績向好的公司卻相當(dāng)稀有。而貝殼作為地產(chǎn)業(yè)相關(guān)企業(yè),卻在一季度交出了遠(yuǎn)超預(yù)期的成績單,整體表現(xiàn)相當(dāng)亮眼。

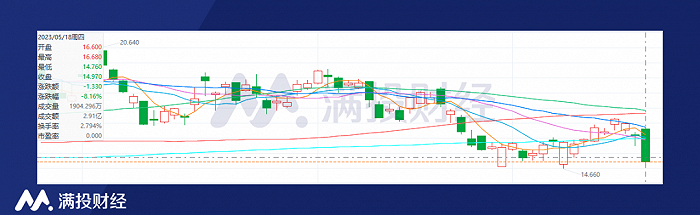

然而從股票市場上來看,截至5月18日收盤,貝殼報收14.97美元,較上一交易日下跌8.16%,亮眼的業(yè)績卻換來了超乎預(yù)期的大跌,不免令人感到疑問。如何解讀貝殼的超預(yù)期業(yè)績,美股市場的表現(xiàn)又該如何判斷?

(圖片來源:富途(FUTU.US),滿投整理)

01 房屋交易回暖,毛利率創(chuàng)下新高

貝殼的業(yè)務(wù)主要以承收中介費為主,業(yè)務(wù)上分為存量房交易、新房交易、家裝家居業(yè)務(wù),新興業(yè)務(wù)教育。其中,房屋交易是貝殼的傳統(tǒng)業(yè)務(wù),即通過促成房屋買賣收取中介費的盈利模式。家裝家居業(yè)務(wù)是公司附帶的裝修業(yè)務(wù),而新興業(yè)務(wù)則包括貝殼租賃住房管理、貝殼線上商場、貝殼金融服務(wù)等一系列業(yè)務(wù)。

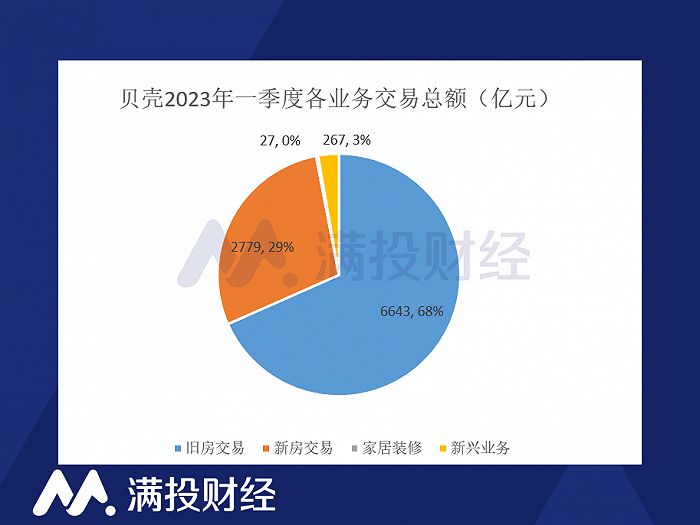

2023年一季度,公司實現(xiàn)總交易額9715億元(1415億美元),同比增長65.8%,其中存量房交易、新房交易總額分別實現(xiàn)了77.6%、44.2%的業(yè)績增長,占收入比重分別達到68%、28%。公司家裝家居業(yè)務(wù)則實現(xiàn)了27億元的交易總額,而2022年同期僅為2億元,同比提升巨大。新興業(yè)務(wù)以及其他的交易總額為267億元,同比增長40.6%。

(數(shù)據(jù)來源:公司官網(wǎng),滿投整理)

從毛利率角度來看,2023年一季度,公司實現(xiàn)毛利率31.3%,環(huán)比22年四季度提升6.9%,為公司上市以來毛利率表現(xiàn)最好的一期。拆分來看,公司新房和二手房業(yè)務(wù)的毛利率分別為49%和27%,均為近三年最高水平。據(jù)公司管理層所述,毛利的提升主要來源于收入增長以及鏈家經(jīng)紀(jì)人固定薪水成本減少的原因。

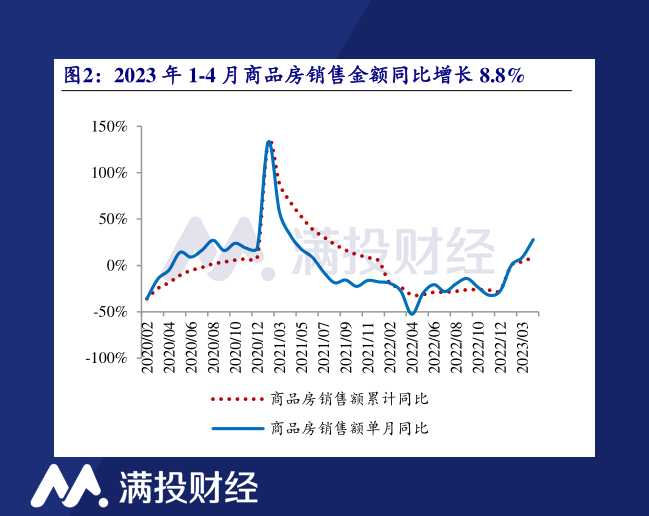

從市場角度來看,截至4月30日,國內(nèi)1-4月商品房銷售同比去年增長8.8%,住宅銷售額同比提升11.8%,地產(chǎn)交易較2022年回升明顯。隨著國內(nèi)政策的調(diào)整,對銀行貸款和房屋限購的放寬推動房價出現(xiàn)結(jié)構(gòu)性上漲,一線、新一線城市房屋價格指數(shù)環(huán)比繼續(xù)擴大,而三線、四線下沉市場同樣維持上漲,但4月漲幅環(huán)比收窄。

(圖片來源:開源證券,滿投整理)

在過去的2022年中,全國房地產(chǎn)市場受到疫情反復(fù)+部分房企暴雷的影響,整體表現(xiàn)本就不佳,因此在2022年本就處于低基數(shù)的背景下,公司2023年的高增長并非不合理的情況。但從一季度的地產(chǎn)拿地情況來看,地產(chǎn)交易的熱度能否持續(xù)尚處未知。

02 家裝業(yè)務(wù)高維持增長,費用控制效果顯現(xiàn)

除了住房業(yè)務(wù),公司家裝業(yè)務(wù)方面在本季度有著較高的提升。公司自2022年實現(xiàn)了對“圣都家裝”公司的收購后,其財務(wù)業(yè)績自2022年2季度開始并表入賬。2022年全年,貝殼家裝家居業(yè)務(wù)實現(xiàn)了50億元的收入,同比大幅增長,而23年一季度的表現(xiàn)顯示出了該業(yè)務(wù)的增長型,有望成為貝殼的下一個亮眼增長點。

另一方面,費用率的降低是公司自2022年以來逐漸實現(xiàn)盈利的原因之一。在2023年一季度,公司銷售、管理以及研發(fā)費用率合計占總收入比重為16.6%,較2022年四季度整體下降約9%,為近三年新低。公司在成本管理端和精細(xì)化運營端的能力,使公司在行業(yè)復(fù)蘇階段的利潤率表現(xiàn)較為亮眼。

從財務(wù)上看,貝殼在2023年一季度的業(yè)績可以說相當(dāng)亮眼,表現(xiàn)出了穿越地產(chǎn)周期的業(yè)績韌性,在23年地產(chǎn)復(fù)蘇的預(yù)期下給出了高增長的業(yè)績,從常理來說,也應(yīng)該有著不錯的市場表現(xiàn)。然而從市場端來看,中概股整體面臨著情緒面的下挫,市場整體的不佳表現(xiàn)使貝殼似乎無法如愿上行。

03 復(fù)雜環(huán)境影響下,中概股修復(fù)尚需時日

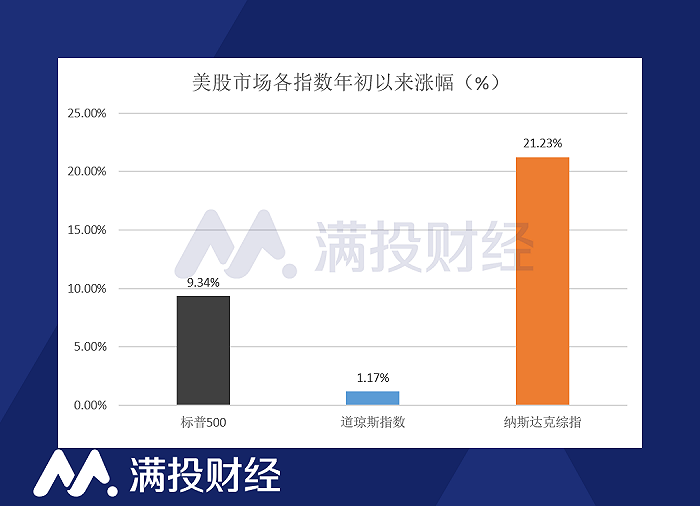

以市場整體表現(xiàn)來看,近期美股市場呈現(xiàn)出明顯的分化特征。一方面,投資者從周期性行業(yè)、銀行金融地產(chǎn)業(yè)中逃出,經(jīng)濟衰退的擔(dān)憂使市場對股票市場的表現(xiàn)抱有疑慮。而另一方面,年初AI技術(shù)的蓬勃發(fā)展讓市場對科技股的關(guān)注度大幅提升,資金不斷地涌入。表現(xiàn)在指數(shù)上,則是標(biāo)普500/道瓊斯走勢平平,但納斯達克整體卻走勢強勁。

(數(shù)據(jù)來源:富途(FUTU.US),滿投整理)

在5月初的加息會議上,美聯(lián)儲決定再度加息25bp,完成了美聯(lián)儲自2022年3月以來的第十次連續(xù)加息,累計加息達到500BP。但從近期的美聯(lián)儲官員表態(tài)來看,依舊有官員認(rèn)為6月需要繼續(xù)加息以抑制通脹。這意味著加息將繼續(xù)對美股市場的流動性產(chǎn)生壓力,對銀行業(yè)的沖擊或許還將繼續(xù)。

在眾多市場觀點中,美國經(jīng)濟衰退已成定局,而隨著經(jīng)濟增長的減緩,資金的流動會呈現(xiàn)防御性的趨勢,即流向高安全邊際的行業(yè),以及最優(yōu)秀的股票中。盡管科技股是否符合“最優(yōu)秀”這一標(biāo)準(zhǔn)尚存疑慮,但毫無疑問的是,中概股在美股市場中并不討喜,隨著經(jīng)濟衰退的逼近,包括其他新興市場的標(biāo)的,或許都會面對更多的資金流出和拋售問題。

至于從行業(yè)角度來看,在房住不炒的政策基調(diào)下,房屋交易和房價的變動始終被壓制在一個穩(wěn)定的范圍內(nèi),地產(chǎn)行業(yè)的全面復(fù)蘇無疑是困難的。而就在上周,住建部、國家市場監(jiān)管總局聯(lián)合發(fā)文,指出房地產(chǎn)經(jīng)紀(jì)機構(gòu)要合理降低住房買賣和租賃中介費用,這對于房屋中介行業(yè)而言,本身就是一種政策端的風(fēng)險。

盡管貝殼有著較好的業(yè)績表現(xiàn),但決定股價的因素往往不止一個。正如葛衛(wèi)東在貝殼大跌后發(fā)表的評論那樣,2023年對于中概股可能會是一個“整不會了”的一年。中概股交易若想恢復(fù)往日的榮光,恐怕還需要更長的時間等待環(huán)境,或者說市場信心的修復(fù)。