文|《未來跡》林宇

日前,資生堂集團發布2023財年半年度財報。報告期內,集團凈銷售額為4942億日元(約合人民幣248.41億元),同比增長0.2%。核心營業利潤為280億日元(約合人民幣14.07億元),同比增長59.9%。

此外,報告期內營業利潤為136億日元(約合人民幣6.84億元),同比下滑19.7%。資生堂表示,營業利潤下滑主要原因在于非經常項目造成的損失,包括KUKI工廠相關的轉讓損失、減值損失和結構改革費用等。

2023財年,是資生堂開啟下一個150周年的初始年,也是藤原憲太郎升任資生堂社長的首個財年。在經歷一系列組織部門調整和管理變革后,資生堂集團上半年有哪些亮眼表現?接下來又有哪幾大問題待解?

轉型起效,中國重回第一大市場

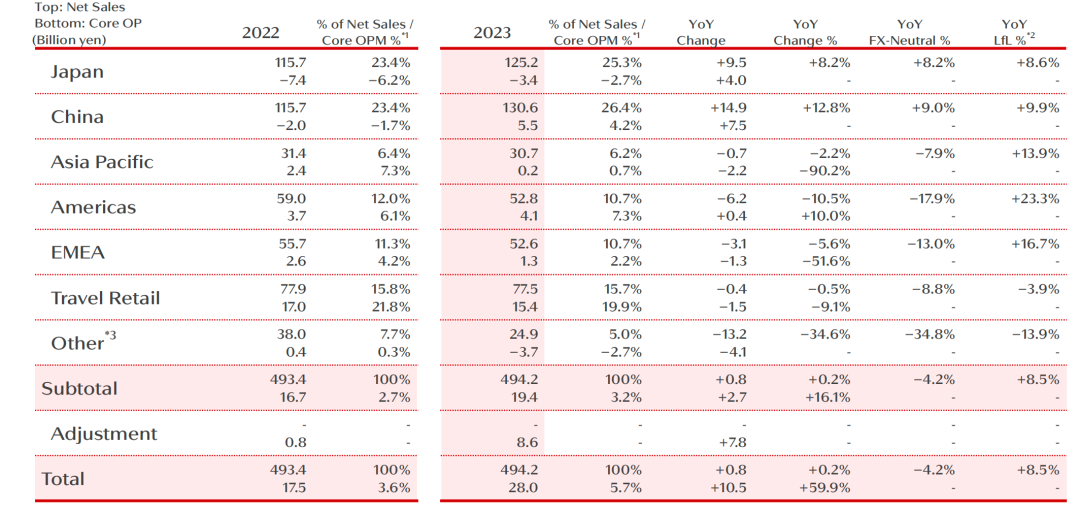

分地區來看,資生堂市場范圍橫跨日本、中國、亞太地區、美洲、EMEA(歐洲、中東和非洲)多個國家和地區。整體來看,有這三點值得關注。

首先,報告期內,中國地區超越日本,再成全球市場之首。

財報顯示,中國地區凈銷售額為1306億日元(約合人民幣65.65億元),同比增長12.8%,實際增長9.9%,占比達26.4%。據了解,2022年上半年,中國首超日本地區成為集團第一大市場。但2023財年第一季度因疫情影響,中國地區下滑幅度較大,位列第二,居于日本之后。

從近四年資生堂集團在中國市場的表現可看出,中國地區凈銷售額正在逐漸回升。

數據顯示報告期內,中國地區高端品牌凈銷售額達890億日元(約合人民幣44.74億元),占比68.2%,同比增長15.7%。大眾品牌凈銷售額為384億日元(約合人民幣19.3億元),同比下滑4.4%。其余品牌銷售額為3.2億日元(約合人民幣0.16億元),同比增長17.1%。

就渠道看,中國地區的電商和線下渠道銷售雙雙增長。尤其在抖音平臺增長了近3倍,6.18期間線上渠道占比增長超20%,其中高端護膚品牌增勢良好。

集團預計,中國地區增長將進一步加速。資生堂還在財報中表示:“下半年,將繼續提升核心品牌,上新高功效品類產品,并有效利用促銷活動,持續拉新并促進忠實客戶的轉化。”

其次,日本本土市場中高價格帶品牌穩步復蘇,但盈利能力還需恢復。

財報顯示,日本地區上半年凈銷售額為1252億日元(約合人民幣62.93億元),占比25.3%,同比增長8.2%。核心營業利潤虧損34億日元(約合人民幣-1.71億元),是全球市場中唯一一個獲得利潤為負的地區。但與去年同期情況相比有所好轉。

其中,大眾、高端品牌為日本地區銷售主力,前者凈銷售額為733億日元(約合人民幣36.84億元),占日本地區凈銷售比為58.5%,同比增長5.6%;后者凈銷售額為380億日元(約合人民幣19.1億元),占比30.4%,同比增長19.3%。

資生堂表示,日本地區中高價格區間產品復蘇穩定。此外,低、中、高端價格帶產品發展趨勢均向好。第二季度期間,銷售主要依靠低價格和高價格帶產品帶動,中間價格帶與去年持平,增長集中于彩妝和防曬兩大品類。

最后,除了日本和中國外,其他地區上半年凈銷售額有不同程度的下滑,但實際銷售額同比去年有所增長,美洲、EMEA、亞太地區分別增長23.3%、16.7%、13.9%,所有類別和市場份額均有所增長。

此外,旅游零售業務中,韓國因旅游交通恢復延遲而疲軟,海南島在嚴格監管下增長乏力,但依靠亞洲電子商務業務獲得高個位數增長。

資生堂表示,中國市場恢復增長的主要原因在于戰略模式的轉型,從以大型推廣為主的增長轉向以更多消費者需求為基礎的商品、品牌價值傳遞的可持續增長,令知名品牌逐漸復蘇。對日本本土市場,將通過品牌和創新投資,進一步擴張中高端市場份額,加快改革步伐,持續增強盈利。

純凈美妝醉象發力,IPSA同比下滑21%

分品牌來看,資生堂集團旗下有資生堂、CPB、NARS、醉象等七個主力的護膚和彩妝品牌。報告期內,醉象凈銷售額同比增長88%,在一眾品牌中增速最高。

此外,資生堂、CPB、NARS也取得了相對強勁的增長,增幅分別為9%、15%、23%。此外,以蘆丹氏、三宅一生為主的香水業務也獲得了 16%的增長。

具體來看,所有地區增長均靠高端品牌推動,但各個地區受歡迎的品牌類型有明顯不同。例如美洲、EMEA等市場以資生堂、醉象、NARS三個護膚彩妝品牌為主。上半年,其中純凈美妝品牌醉象在美洲地區增長超60%。

而在中國和日本本土,CPB、資生堂兩大品牌為主要推動力。在中國,CPB同比增長超過40%,資生堂增長20%。日本地區,CPB和資生堂的忠實用戶也在穩步增加。

2021年,資生堂集團曾提出一個目標:到2030年實現年凈銷售額2萬億日元(約合人民幣1005億元),營業利潤率要達到18%。戰略中心是以高端皮膚美容為核心的業務轉型,計劃到2030年成為該領域的全球領導者。如今看來,CPB、NARS、資生堂等高端美容品牌也算不負眾望。

但與此同時,ELIXIR、ANESSA表現與去年同期幾近持平,增長乏力。這與相應賽道競爭激烈,品牌缺乏記憶點有關。

以中國市場為例,上半年中,ELIXIR官宣品牌代言人楊紫,并推出新品膠原煥新水乳,主打淡化細紋,緊致彈潤功效,售價630元左右。有市場人士認為,該品牌過去曾是化妝品集合店渠道的“強”品牌,但整體客群偏老化,另外從產品和價格定位而言,其品牌屬于中高端定位,但“個性”相對模糊,如何體現差異化和獨特性是個問題。

對于ANESSA而言,當前市場防曬產品競爭極其激烈,蜜絲婷、珀萊雅、薇諾娜等諸多國內外品牌相繼推出防曬新品,不斷在防曬領域進行科技創新。ANESSA雖然已經在大眾消費者中建立一定認知度,但從產品創新、科學傳播等角度看略顯乏力。

此外,IPSA是其中唯一一個凈銷售額顯示下滑的品牌,上半年同比下滑達21%。實際上,此品牌近兩年情況一直不佳,2022年同期財報顯示,IPSA同比下滑14%,在七大品牌中下滑幅度最大。2023財年第一、二季度,相繼下滑24%、19%。

針對此情況,今年6月資生堂集團做出了調整,IPSA社長由原副社長宮澤雅之接任,7月1日起生效。官網資料顯示,宮澤雅之曾在資生堂集團工作27年,2015年擔任IPSA副社長。據了解,成為品牌“一把手”后,他計劃帶領IPSA拓展中國線上市場,并推出定制護膚等新產品和服務。

資生堂梳理出四大問題,加速集團“進攻”戰略

伴隨藤原憲太郎的上任,2023年2月10日,資生堂發布了為期三年的中期經營戰略“SHIFT 2025 and Beyond”。加強對品牌、創新和人才三個優先領域的投資。并表示,將在新的管理結構下,從“防御”轉向“進攻”,以獲得進一步增長。并將重獲日本業務的增長作為第一目標。

在“進攻”策略下,資生堂發現了目前存在四大問題,并一一給出改善方法。

目前,資生堂的四大問題分別為:1、渠道和消費者接觸點多元化;2、品牌數量過多,但無法滿足多樣化需求,難以規模化增長;3、數字和數據管理成本增加,電商規模仍有待提升;4、由于人員配置效率低下,導致組織與不同渠道和品牌匹配的復雜性提升。

這都是導致集團運營低效率和固定成本沉重的“罪魁禍首”。

為此,藤原憲太郎提出“自我創新,未來成長”的集團轉型策略,將業務結構轉型為盈利增長、減少固定成本、文化改革作為改革三大支柱,最終達成2025年核心營業利潤500億日元(約合人民幣25.13億元)的目標。

為實現盈利增長,集團決定轉向以消費者為中心的商業模式,提升品牌價值,增強自選購買能力,繼續發掘電子商務D2C商機,此外,銷售組織從渠道模式向區域模式轉變,構建符合消費者購買行為的戰略資源配置。與此同時,加強與零售商的合作。

此外,資生堂也為日本獨家和其他品牌進行了不同品牌規劃。第一,對全球和亞洲品牌重點投資,利用“情感+功效”的營銷策略達到品牌推廣目的,增強品牌價值,最終目標是在中長期內達到品牌組合銷量占比達集團業績的70%;第二,對日本獨家品牌,資生堂將識別消費者和渠道需求,通過商店驅動、以產品為中心的營銷獲得市場份額,滿足不同消費者和渠道的基礎上,將SKU合理化。

在“降本”方面,資生堂表示將降低物流成本、外包費用、租貿費用等,提升勞動生產率,追求后臺和總部的成本協同效應。在文化上,資生堂將克服作為日本第一化妝品公司的各種限制,轉變為能夠承擔積極風險和新挑戰的組織,將自2024年1月起創建簡單、扁平、敏捷的組織架構。

在“WIN 2023 and Beyond” 中長期經營戰略中,資生堂提出要在2023 年實現“全面復蘇”,達到銷售額約1萬億日元(合人民幣502.6億元)、營業利潤率15%的目標。

而集團也切實為這一目標而做出了實際努力,近段時間動作不斷。

5月,將資生堂制藥株式會社的醫藥業務轉讓給資生堂日本株式會社進行吸收拆分,確定不斷增長的“Clean & Dermatology” (純凈和皮膚科學)和 “Inner Beauty” (口服美容)領域為新的增長機會;7月,重啟針對化妝品專賣店渠道的彩妝品牌INOUI;不久前,資生堂推出口服版“紅腰子”凍干粉,開啟“領美向前”主題營銷活動,將AI技術引入到整個營銷鏈路中。

2023財年半年報,于資生堂而言,相當于“WIN 2023 and Beyond” 收官前期的一次期中考試。可以看出集團在這次小考成績良好,并且在不斷地進行反省與改善,展現主動出擊的“進攻”姿態。