文|投中網 蒲凡

2023年全球最大的IPO馬上就要來了。

據彭博社援引一位不具名的內部人士爆料稱,英國芯片巨頭Arm正計劃在今年9月啟動在美IPO程序,具體的時間線為9月的第一周進行路演,9月的第二周進行IPO定價,并且試圖引進三星、蘋果、英偉達等供應鏈上的大客戶們作為“基石投資人”,推動Arm完成80億到100億美元區間內的募資計劃,進而在上市后整體市值突破600億美元,合約4380億元人民幣。

緊接著在最近一周里,隨著這次IPO更多的細節曝光,從各個角度看似乎“美好的事情”確實“即將發生”。例如有報道稱軟銀集團將以640億的估值,收購留在軟銀愿景基金1期所持有的25%的股份,將ARM變成真正意義上的“全資子公司”,讓IPO更順利。

為了確保這次年度最大規模的IPO完成,Arm總共邀請了28家銀行參與本交易,包括4家牽頭銀行、10家二級承銷商、14家證券公司。

基石投資者方面,Arm正在和至少10家科技巨頭敲定最后的細節,其中除了彭博社報道的三星、蘋果、英偉達,還包括英特爾、Alphabet(谷歌母公司)、微軟、臺積電、亞馬遜,整個談判過程更是由Arm的首席執行官Rene Haas親自負責,旗幟鮮明地“希望通過投資鞏固與彼此的合作關系”,同時希望通過締結牢不可破的聯盟關系進一步完成“強有力的營銷工作”。

另外,本次交易可能將在嚴重溢價的情況下完成,因為參考同類標的平均值,Nvidia、Synopsys、Cadence Design Systems目前估值是其2024年預期EBITDA的29倍——套用這個數據指標,根據此前分析師們預測的14億美元EBITDA推算,Arm更現實的整體估值其實是410億美元左右,大幅度低于彭博社報道中所披露的600億-700億美元。

最敏銳的一個觀察是,由于巨頭們的投資很容易引起反壟斷監管機構的警覺,Arm可能會主動將單筆基石投資控制在美國聯邦貿易委員會所設置的紅線之下(即1.114億美元),且大概率不會許諾董事會席位或投票權——這意味著巨頭們在本次IPO里的活躍參與硬生生把讓曾經象征著資本特權的“基石投資”變成了“湊份子”,不少關注者們因此忍不住懷疑,“2023年全球最大”是不是弱化了本次IPO的真實影響力?

事實上,這大概率也是Arm的真實感受。在最新的相關報道里,你可以看到那些靠近一手信息源的媒體們已經不再簡單地套用“年度最大IPO”作為標題,而是默契地用更多的筆墨來傳遞另外一個情緒:以Rene Haas為首的高管團隊對現有的估值區間仍然感到不滿,他們相信市場嚴重低估了本次IPO的意義。

命犯IPO

首先可以肯定的是,Arm確實擁有不可撼動的江湖地位:

他們是世界上最大的智能手機芯片設計企業,控制著超過95%的市場份額,產品遍布包括蘋果、三星、谷歌在內的500多家智能設備制造商;

從2016年開始他們逐漸將業務拓展到了智能手機之外,近幾年更是重點探索云計算和人工智能中的應用,并且已經有了初步的成果,例如其數據中心服務器業務在2022年Q4季度實現了28%的銷售業績增長,收入達到7.48億美元,貢獻了軟銀生態里該季度最亮眼的增長曲線;

更重要的是,截至2022年12月31日的前9個月時間里Arm的凈銷售額增長了27%,達到2889.5億日元(按當時的匯率計算約為21.3億美元),并同期貢獻了549億日元(按當時的匯率計算約為4.04億美元)的“部門收入”,是自軟銀收購以來的最佳表現……

但是,這并不妨礙人們本著謹慎乃至悲觀地態度評估Arm的IPO前景。因為放眼Arm三十多年的發展史,每當這家芯片巨頭試圖撬動IPO這根杠桿,緊隨起來的劇情不是翻車就是急剎車。

就拿Arm的第一次IPO來說。本來由于成功設計出了里程碑式產品Arm7,幫助諾基亞6110成為一代神機,1998年的Arm已經跨越了所謂的“創業生死線”,成為了一個擁有良好財務表現的明星企業——凈利潤達到290萬英鎊,整體估值超過2660萬英鎊——套用某體育網紅的經典話術,在這一階段進行IPO就算大踏步往里愣闖,保安都不帶攔。

而且得天獨厚的是,雖然當時全球科技股在納斯達克的帶動下整體呈現出一種異常繁榮的狀態,不少金融界人士已經發出了“泡沫預警”,但Arm總部所在的英國同樣擁有世界上最完備的金融體系,其母公司Acorn更是英國科技產業的地頭蛇——可以毫不夸張地說,Arm需要做的其實就是穩穩地駛入那一灣溫柔的資本避風港。

然而或許是命運的作祟,又或許是背后有高人指點,Arm在深思熟慮后做出的選擇居然是“既要又要”,在1998年4月拿出了在倫敦證券交易所和納斯達克進行聯合上市的方案,據史料記載系旨在方便老股東繼續投資的同時,借用納斯達克的科技股狂熱獲得一個理想的市值,結果順利地照單全收了“互聯網泡沫”的全套流程:

1998年4月17日,Arm以5.75英鎊的發行價掛牌上市,隨后股價開始飆升。股價最高時,Arm的整體市值甚至達到了1999年實際凈利潤的300倍,直接沖進富時100指數的top 30,全球芯片市場收入也應聲攀升至2010億美元創造歷史新高。

然后又只用了短短幾個月時間就實現了股價跳水,順手拉著全球芯片市場收入一路下滑到了1380億美元,夢回1997。到2002年10月2日更是迎來了至暗時刻。當天隨著公司發布盈利預警,Arm股價一天內暴跌63%,從1.26英鎊跌至0.47英鎊。

當然在官方話術里(比如Arm技術社區里整理的Arm發展簡史),Arm并不認可自己是互聯網泡沫的受害者。甚至恰恰相反,有聲音贊許Arm不僅挺過了“危”還抓到了“機”,利用互聯網泡沫完成了具有劃時代意義的組織框架調整,比如不再按照季度規劃發展目標,轉而開始規劃“五年期”的發展藍圖,跑步進入“長期主義”。高層也進行了相應的調整,Warren East出任新的首席執行官,Robin Saxby成為新任董事長,大家擰成一股繩奔向引領處理器架構標準的愿景。

但無論如何轉危為機,無法改變的事實是Arm直到2013年5月才回到了互聯網泡沫時期的水平,2014年德國投行Berenberg用“因為非常不前沿,所以很容易被低估”把Arm的股票和諾基亞、愛立信并列到一起。

等到2016年9月軟銀正式以320億美元的價格完成收購,Arm從倫敦證券交易所退市的時候,孫正義在媒體追問下的回應干脆變成了這種畫風:“我不是在投資不良資產,而是通過投資追求范式轉變……這是我從內心熱情出發做出的決策。”

至于本次IPO,整個過程更是曲折冗長。早在2019年,Arm時任首席執行官Simon Segars就在年度供應商大會上宣布公司將在“很多事情落實到位”后重返二級市場,時間點也早早地就選定在了2023年,但很快人們發現Simon Segars的話只說了一半:Arm需要落實的事情不是很多,而是又多又難。

比如在掙錢這件事上,自從2016年軟銀收購以來Arm的營收增速逐年放緩,核心業務(即芯片設計特許權使用費)的營收貢獻能力也持續下滑。

2018年雖然財務報表上顯示收入同比增長9.7%,其中特許權使用收入更是亮眼的上漲47.1%,但這次增長大部分來自于2018年6月,將ARM中國51%的股權以7.75億美元的價格賣給由中投公司、絲路基金、淡馬錫等共同發起的厚安創新基金,和自身業務能力提升基本毫無關聯。

所以幾乎是沒過幾天,沒有人再繼續討論“Arm重啟IPO”這件事。進入2020年,軟銀更是拿出了一套全新的劇本:軟銀準備以400億美元的價格將Arm轉讓給英偉達,具體的方案是軟銀將手中持有的Arm股份全部轉讓給英偉達,交易的另一方英偉達則提供給軟銀120億美元的現金(20億美元的簽約費用+100億美元的成交金額)以及英偉達略低于10%(總價值約為215億美元)的股票。

這個轉讓交易里還有兩個很值得琢磨的細節:一個是英偉達承諾在交易完成后,拿出15億美元對Arm現有員工進行股權補償;另一個是英偉達希望收購Arm的所有產品項目組,但物聯網部門除外,后者正是Arm在2018年年度財務報告中重點提及的營收增長點。

總之今天我們看到的“2023年全球最大IPO”,本質上是2022年2月收購案在英國反壟斷監管部門的干預下不得不取消之后的補救措施。而且英偉達官宣取消收購案的當天,Arm也隨之宣布了進行了重大調整,主導收購案的首席執行官Simon Segars即日離職,接任者為Arm的IP產品事業群總裁、前Nvidia副總裁兼計算產品業務總經理Rene Haas。

這一連串波折的展開,讓很多金融界人士在當時就奮力地向Arm的IPO潑起了冷水。比如商業咨詢機構CCS Insight的首席執行官Geoff Blaber就曾經公開表示,軟銀雖然還可以尋求其他退出方式。

“但任何方案都無法提供與英偉達收購案相匹配的回報率”,而且新的退出過程“將對Arm及其生態系統產生一定程度的破壞性。包括IPO也只是一個替代的退出策略,而不是獲得相同回報率的策略。”

命轉IPO

當然也確實如Rene Haas所表達的那樣,即使整個過程看上去沒有那么體面,Arm本次重啟IPO也必然會是一次團結的大會、勝利的大會。

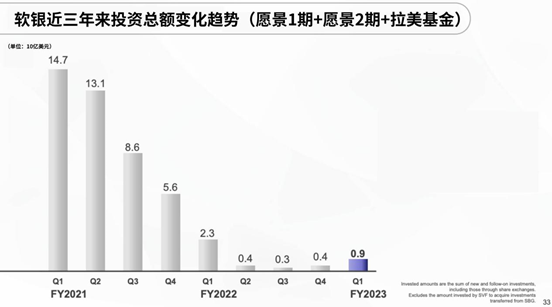

比如對于軟銀來說,Arm重啟IPO最現實的意義就是止住其投資業務的連續虧損——根據8月8日公布的最新財務數據,剔除共有資產后軟銀愿景一期、軟銀愿景二期、軟銀拉美基金的投資表現雖然遠遠好于去年同期的虧損29190 億日元(200 億美元),但仍然沒有把收益調整為正,合計仍然虧損130億日元(9100 萬美元),三只基金的累計投資損更是擴大到63億美元——壓力之下的孫正義曾經不止一次地直言“軟銀在邀請合伙伙伴的時候,發現自己并不受歡迎”。

(高情商:軟銀在最近一個季度的投資出手增長了一倍!)

實際上就在上半年,軟銀才試圖放大Arm的營收能力,具體的策略是從2024年開始停止一直以來“根據芯片價值來確定芯片設計特許權使用費”的模式,改為“根據終端設備價值來確定芯片設計特許權使用費”,以此來獲得數倍以當前的銷售收入:

Arm在平均每款產品收取制造商1%到2%的特許權使用費計算,高通手機芯片平均價格約為40美元,聯發科為 17 美元,紫光展銳為6美元,而2022年的最新統計數據顯示當前智能手機的平均售價為335美元。

只是有報道稱,這一調整雖然在第一時間就知會了聯發科、紫光展銳、高通等芯片制造商,以及小米、oppo等智能手機制造商,但相當數量的制造商拒絕支持這項擬議的計劃。

與之呼應的是,也正是在今年上半年,孫正義的弟弟孫正泰所持有的公司主體The Edgeof以1.5億美元的價格收購了關注于早期投資的軟銀亞洲風險投資,兩個事件前后腳發生讓許多人想起后藤義光在2月份軟銀財報電話會議后的發言:“在最早期進行投資肯定最賺錢的策略……但這就是賭博,我們不應該賭博。”

孫正義這樣的明星投資人如此,被困在金字塔塔身里的風投從業者自然也不例外。

還記得前段時間我在《“丐版IPO”里沒有謊言》一文里談到了“資本堰塞湖”現象嗎?大意是受到全球IPO市場整體低迷、不再成為有效的退出策略等因素的影響,風投行業正面臨著空前的“流動性匱乏”危機——有部分分析機構悲觀地預測,到2035年可能會有高達3600億美元規模的資產“淤積”在私募股權市場里——進而又帶來了風投行業的整體“回撤防守”。

比如截止到8月歐洲市場的早期風投僅完成了1619筆,有望創造近十年來的年度融資總額新低;還有近期存在感很高的中東市場,在2023年Q2季度只完成了580筆共計32億美元規模的投資,處于2018年Q3季度以來的最低水平。

其實如果把“資本堰塞湖”繼續拆開來看,你會發現科技賽道更是“淤泥里的淤泥”。據Pitchbook、波士頓咨詢等第三方分析機構統計的數據顯示,2022年排名全球范圍內的科技公司IPO數量下降了60%,蘋果、微軟、亞馬遜、Alphabet、Meta這五家市值靠前的科技公司帶頭蒸發了2.5萬億美元,承包了全賽道25%的“泡沫出清指標”。到2023年第一季度美國科技公司在并購和IPO中所產生的交易總金額,又在已經相當慘淡的2022年同期基礎上,繼續銳減68%。

在這樣的背景下,Arm作為老牌科技公司完成2023年年度最大IPO,其未來的走勢顯然將擁有極強的實驗意義。

對了,如果你不介意宏大敘事的話,Arm的IPO一定程度上還閃耀“大國博弈”的色彩。有足夠的證據顯示,從Boris Johnson到Liz Truss再到Rishi Sunak,前后三任英國首相都加入或試圖加入過倫敦證券交易所、政府經濟部門的隊伍中,游說Arm選擇留在英國進行IPO,以期借此“鞏固英國作為歐洲領先和全球第二大投資中心的持續成功”,只是最終效果不佳。

Rene Haas在3月的一份聲明中公開表示:“在與英國政府和金融監管部門接觸了幾個月后,軟銀和Arm確定,Arm在2023年尋求僅在美國上市,是該公司及其利益相關者的最佳前進道路。” 對此倫敦證券交易所首席執行官Julia Hoggett只能失望地向政府官員們提出建議:“這一聲明表明,英國需要在監管和市場改革議程上取得加快速度,包括鼓勵更多的風險投資活動,以真正意義上的驅動增長。”

這樣看來,Arm的這次IPO倒很適合用最近的一個流行語來總結,需要轉動的命運太多,優質的齒輪快不夠用了。