文|英財(cái)商業(yè) 劉超然

10月15日,根據(jù)AITO汽車發(fā)布消息,華為最新的問(wèn)界M7上市首月,累計(jì)大定超60000臺(tái)。華為憑借mate 60 pro和問(wèn)界M7成功引爆國(guó)產(chǎn)手機(jī)和電動(dòng)汽車市場(chǎng),順便也激活了A股相關(guān)的華為產(chǎn)業(yè)鏈,其中問(wèn)界M7代工廠賽力斯股價(jià)從9月初至10月17日收盤,累計(jì)區(qū)間漲幅達(dá)到116.7%;其產(chǎn)業(yè)鏈相關(guān)的上市公司都出現(xiàn)了明顯的上漲。

國(guó)產(chǎn)電動(dòng)汽車及相關(guān)產(chǎn)業(yè)鏈依舊是目前少市場(chǎng)預(yù)期較強(qiáng)的產(chǎn)業(yè),為何?

目前我國(guó)工業(yè)出口的核心還是新能源(光伏組件)和國(guó)產(chǎn)電動(dòng)車,而光伏引領(lǐng)的新能源全產(chǎn)業(yè)鏈雖然有出口優(yōu)勢(shì),但畢竟還是TO B和TO G為主,能帶動(dòng)投資和出口,但對(duì)帶動(dòng)消費(fèi)卻力不從心,分布式光伏依舊在路上,無(wú)法真正進(jìn)入尋常百姓家。

由此就僅剩下高速發(fā)展的國(guó)產(chǎn)電動(dòng)車產(chǎn)業(yè)暫時(shí)扛起帶動(dòng)“經(jīng)濟(jì)三駕馬車”的大旗,而目前人民幣貶值也更有利于出口。出口數(shù)據(jù)也給出了有力支撐:中國(guó)汽車工業(yè)協(xié)會(huì)發(fā)布的數(shù)據(jù)顯示,2023年1-9月,中國(guó)汽車出口338.8萬(wàn)輛,同比增長(zhǎng)60%,其中新能源汽車出口82.5萬(wàn)輛,同比增長(zhǎng)1.1倍,繼續(xù)處于高速增長(zhǎng)中;

這兩年國(guó)產(chǎn)汽車產(chǎn)業(yè)的變化也有目共睹。一邊是一向孤傲的外資巨頭汽車品牌也開(kāi)始“低下頭”與國(guó)內(nèi)電動(dòng)汽車車企謀求合作,相比于國(guó)外品牌自建電動(dòng)汽車核心環(huán)節(jié)鋰電池產(chǎn)業(yè)鏈,與國(guó)內(nèi)合作無(wú)疑是更高效的;另一邊是國(guó)產(chǎn)電動(dòng)汽車的崛起也變相拯救了一批曾經(jīng)瀕臨破產(chǎn)的國(guó)產(chǎn)車企,比較有代表性的就是小康汽車、力帆汽車、江淮汽車和海馬汽車。其中還帶動(dòng)了一些電動(dòng)汽車產(chǎn)業(yè)鏈軟硬件相關(guān)企業(yè),包括動(dòng)力鋰電池、成熟制程芯片、智駕系統(tǒng)、智能座艙等國(guó)產(chǎn)化的科技公司。

整體來(lái)看,電動(dòng)汽車產(chǎn)業(yè)鏈中前兩年被市場(chǎng)深度炒作過(guò)的動(dòng)力電池、鋰礦等概念目前依舊處于消化產(chǎn)能階段,而在今年AI概念帶動(dòng)下,智能座艙、智能駕駛尚且處于高速發(fā)展階段,這一塊相對(duì)偏藍(lán)海市場(chǎng),A股龍頭是背靠英偉達(dá)的德賽西威(002920.SZ),不過(guò)最近智能座艙、智駕龍頭的風(fēng)頭卻被“新玩家”均勝電子(600699.SH)搶過(guò),主要是均勝電子已經(jīng)成為華為汽車產(chǎn)業(yè)鏈一員,合作的智能座艙即將今年內(nèi)量產(chǎn)銷售。

后起之秀均勝電子何以蓋過(guò)德賽西威?

并購(gòu)“發(fā)家”的后起之秀

均勝電子成立于2004年,起初是以汽車功能件等零部件業(yè)務(wù)起家,彼時(shí)公司的核心產(chǎn)品主要包括發(fā)動(dòng)機(jī)進(jìn)氣管、洗滌器、空調(diào)出風(fēng)口等,2010年均勝電子通過(guò)與德國(guó)普瑞合作成立寧波普瑞均勝汽車電子才開(kāi)始涉足汽車零部件產(chǎn)業(yè)。

2011年6月27日,均勝電子母公司均勝集團(tuán)以1.79億歐元收購(gòu)了普瑞76.18%的股權(quán),并且與普瑞控股簽訂期權(quán)購(gòu)買協(xié)議。母公司均勝集團(tuán)以支付現(xiàn)金的方式取得普瑞公司5.10%的股權(quán)與普瑞控股74.90%的股權(quán)(普瑞控股直接持有德國(guó)普瑞94.90%的股權(quán)),由此正式進(jìn)入汽車電子產(chǎn)業(yè)。據(jù)了解,德國(guó)普瑞的主要業(yè)務(wù)包括空調(diào)控制系統(tǒng)、駕駛控制系統(tǒng)、傳感器系統(tǒng)、電子駐車系統(tǒng)、電源管理系統(tǒng)等;主要客戶包括全球前十大汽車公司寶馬、奔馳和福特等,由此公司的客戶也得到了拓展。

公司也正是因?yàn)檫@次收購(gòu)增厚了業(yè)績(jī)得以登錄資本市場(chǎng)。上市當(dāng)年業(yè)績(jī)營(yíng)收僅有14.62億,歸母凈利潤(rùn)剛過(guò)1億。不過(guò)彼時(shí)公司僅僅是汽車電子領(lǐng)域低附加值零部件加工商,整體毛利率較低。不過(guò)嘗到并購(gòu)果實(shí)的均勝仿佛打開(kāi)了一道大門,回顧公司的發(fā)展歷史,高速增長(zhǎng)背后的核心全部來(lái)源于收并購(gòu)。

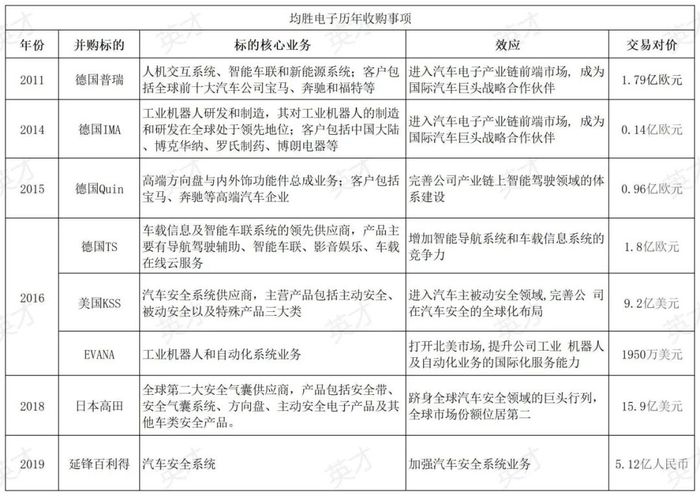

數(shù)據(jù)來(lái)源:公開(kāi)資料整理

根據(jù)上表整理來(lái)看,公司幾乎沒(méi)有停下收購(gòu)擴(kuò)張的腳步。通過(guò)多次并購(gòu),快速?gòu)钠囯娮宇I(lǐng)域的低附加值零部件加工商成長(zhǎng)為大眾A級(jí)供應(yīng)商和通用全球供應(yīng)商。2011年至今,均勝電子已先后成功并購(gòu)德國(guó)普瑞、IMA、QUIN、TS道恩、KSS、日本高田公司以及延鋒百利得。

整合后的均勝電子業(yè)務(wù)快速切入汽車主/被動(dòng)安全、智能網(wǎng)聯(lián)、BMS等領(lǐng)域,目前公司核心業(yè)務(wù)分為四塊:汽車安全系統(tǒng)(占比77.08%)主要包括主動(dòng)和被動(dòng)安全產(chǎn)品,比如自動(dòng)駕駛輔助、緊急制動(dòng)系統(tǒng)、安全氣囊、碰撞傳感器等,主要受益于2016年和2018年分別對(duì)KSS和高田公司的收購(gòu)。汽車電子系統(tǒng),汽車功能件,智能車聯(lián)系統(tǒng)。在上市10余年的時(shí)間里,公司業(yè)績(jī)規(guī)模一度達(dá)到巔峰的616億,翻了42倍多,凈利潤(rùn)增長(zhǎng)也超過(guò)10倍。

而且從均勝電子分地區(qū)業(yè)務(wù)來(lái)看,一直以海外業(yè)務(wù)為主,國(guó)內(nèi)業(yè)務(wù)尚處于待開(kāi)發(fā)階段,近期又與“遙遙領(lǐng)先”的華為汽車形成戰(zhàn)略合作,按理說(shuō)內(nèi)外循環(huán)、國(guó)內(nèi)外雙輪驅(qū)動(dòng)上市公司的發(fā)展?jié)摿薮螅菑亩?jí)市場(chǎng)股價(jià)來(lái)看,并未被市場(chǎng)給予較大的業(yè)績(jī)預(yù)期,甚至在近一個(gè)月華為概念、華為產(chǎn)業(yè)鏈爆火的情況下,股價(jià)也并未出現(xiàn)較大的上漲。

被市場(chǎng)低估?還是另有隱情。

過(guò)度擴(kuò)張帶來(lái)的“估值陷阱”

上市公司并購(gòu)擴(kuò)張并不稀奇,A股有很多做的很好的,通過(guò)橫向縱向并購(gòu)讓公司起死回生甚至脫胎換骨的,例如愛(ài)爾眼科等。上市公司收并購(gòu)其他企業(yè)增厚或增寬業(yè)務(wù)線條,獲得全新的業(yè)績(jī)?cè)鲩L(zhǎng)點(diǎn)是核心訴求。如此資本運(yùn)作也被很多上市企業(yè)當(dāng)做在某個(gè)產(chǎn)業(yè)快速發(fā)展的“捷徑”,然而過(guò)度并購(gòu)的反噬也相當(dāng)嚴(yán)重。

均勝電子雖然在營(yíng)收方面,通過(guò)收并購(gòu)方式增長(zhǎng)亮眼,但是有很多基本面風(fēng)險(xiǎn)已經(jīng)悄然形成。實(shí)際上,公司從2019年業(yè)績(jī)頂峰后便出現(xiàn)了逐漸下滑,2019年雖然營(yíng)收新高,但歸母凈利潤(rùn)卻出現(xiàn)了明顯的下滑,而后面營(yíng)收凈利的雙降其實(shí)正是過(guò)度并購(gòu)的結(jié)果。

首先就是過(guò)度并購(gòu)帶來(lái)的商譽(yù)高企。2016-2020年,均勝電子商譽(yù)一直在70億以上,2018年的繼續(xù)收購(gòu)讓商譽(yù)超過(guò)了80億,占總資產(chǎn)比例已經(jīng)達(dá)到13.7%;收購(gòu)標(biāo)的不確定性讓較高的商譽(yù)出現(xiàn)了泡沫。

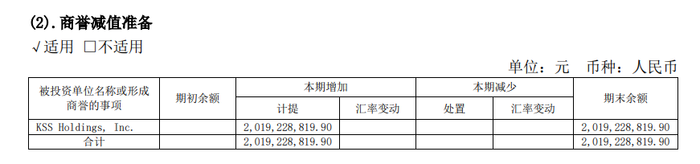

2021年商譽(yù)還是暴了。根據(jù)2021年年報(bào)來(lái)看,“罪魁禍?zhǔn)住笔?016年收購(gòu)的美國(guó)KSS,公告顯示,均勝電子于2016年為了切入汽車安全領(lǐng)域,不惜以60.2億元人民幣收購(gòu)了KSS,交易價(jià)格高不說(shuō),最重要的是當(dāng)時(shí)KSS的資產(chǎn)負(fù)債率高達(dá)90%,“上頭”的讓均勝電子還是吃到了苦頭。

截至2021年年底,KSS確認(rèn)商譽(yù)高達(dá)62.38億元。對(duì)應(yīng)的,由于對(duì)應(yīng)標(biāo)的的業(yè)務(wù)并不理想,2021年,KSS致使均勝電子產(chǎn)生了20.19億元的商譽(yù)減值損失,是直接導(dǎo)致當(dāng)年38.89億元的虧損的原因之一。雖然商譽(yù)泡沫釋放了一部分,但截止2023年中報(bào),均勝電子賬上還趴著56.44億的商譽(yù),直接影響了公司的資產(chǎn)質(zhì)量,對(duì)于公司和市場(chǎng)這無(wú)疑都是一顆“定時(shí)炸彈”。

其次就是資金壓力。收購(gòu)還是需要真金白銀投入,雖然上市公司可以通過(guò)首發(fā)和再融資的方式獲得無(wú)息資金。據(jù)統(tǒng)計(jì),均勝電子2011年上市至今,增發(fā)七次,合計(jì)融資達(dá)到149.75億!但從均勝電子的收購(gòu)頻率和金額來(lái)看,股權(quán)融資遠(yuǎn)遠(yuǎn)不夠,因?yàn)槊磕旯镜睦①M(fèi)用平均就超過(guò)10億!高額的財(cái)務(wù)費(fèi)用正是2021年公司虧損擴(kuò)大的核心原因之一。

根據(jù)反推法推算自由現(xiàn)金流量FCFF,公司上市至今依舊處于自由現(xiàn)金流凈流出,超過(guò)34億。截止2023年上半年,均勝電子的總資產(chǎn)560億,減除商譽(yù)56億后,公司的資產(chǎn)規(guī)模為504億元,而公司的同期的負(fù)債高達(dá)374億,資產(chǎn)負(fù)債率為74.2%。

流動(dòng)資產(chǎn)中雖然貨幣資金有49億多,但短期付息債卻高達(dá)70.3億,這里還沒(méi)有算上133億的長(zhǎng)期負(fù)債,杠桿高的不是一點(diǎn),短期償債壓力不容忽視。概念好、預(yù)期好不上漲一定有市場(chǎng)的理由,其實(shí)也能理解市場(chǎng)情緒,畢竟今年已經(jīng)有不少因?yàn)橘Y不抵債導(dǎo)致暴雷的企業(yè)了。